机构:申万宏源

评级:增持

目标价:32.9港币

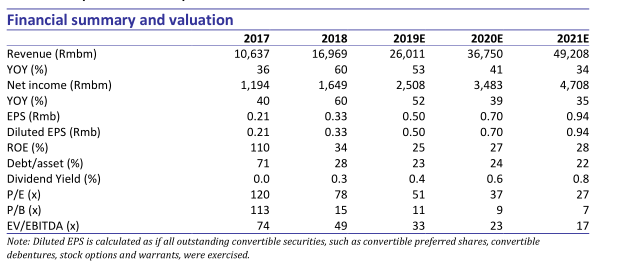

按照2017年的收入计算,海底捞在中国和全球的中式餐饮市场中均排名第一。截至2018年底,公司已开设466家餐厅,全部为自营,客单价人民币100元左右,定位中高端市场。海底捞每年服务超过1亿人次的顾客,品牌的受欢迎程度体现在高翻台率(18年为5.0)和快于行业的盈亏平衡和现金回报时间。2015-18年,公司的收入复合增长43%,净利润复合增长59%。我们认为公司将凭借良好的激励制度,全火锅产业链布局,和持续渗透的潜力,继续取得强劲的增长。我们预测19年每股收益人民币0.50元(同比增长51.5%),20年0.70元(同比增长40.0%),21年0.94元(同比增长34.3%)。我们给予公司目标价32.9港币(1.6倍19年PEG),对应10.2%的上涨空间,首次覆盖给予增持评级。

竞争优势。海底捞的“连住利益,锁住管理”的管理理念促使员工的利益与公司保持一致,推动自下而上的增长,并通过控制系统性风险,确保一致的战略方向和食品质量。2016年中的内部管理体系重组使得公司的管理结构更加扁平,并激励店长带更多的徒弟,加快了新店的开店速度。客户满意度是公司的主要考核指标,确保了高水平的服务,也使服务得以成功复制。涉足整个火锅产业链的垂直生态系统帮助海底捞专注于餐厅运营,实现高效的扩张。先进技术的应用有助于改善客户用餐体验,规范运营并确保食品安全。

盈利预测。我们估计海底捞在中国大陆可以开2,558家门店,其中一线城市321家,二线城市675家,低线城市1,562家。我们预测18至21年公司的收入复合增长率为43%,主要受新开店的驱动(预计19至21年每年新开250家),同店销售维持中单位数的增长。我们预测净利润复合增长率为42%,略低于收入增速,主要由于快速开店和原材料成本的上涨。我们预计公司的自由现金流将在19年转正,得益于强劲的经营净现金流,抵消了资本支出的上升。我们认为公司的资产负债表将保持稳健,18年已实现净现金。

首次覆盖给予增持评级。我们给予公司目标价32.90港币,意味着66倍19年PE,根据我们2018-21年净利润复合增长42%的预测,意味着1.6倍PEG,我们认为较为合理,因为与港股可比公司1.6倍PEG一致,低于美股可比公司2.4倍PEG。我们认为海底捞可以类比美股公司墨式烧烤(CMG:US)在美股餐饮行业享受溢价,而在港股市场享有溢价,因为海底捞盈利增长更高,品牌知名度更高,以及公司涉足全火锅产业链而不仅仅是餐厅业务。我们的目标价对应10.2%的上涨空间,首次覆盖给予增持评级。