机构:国盛证券

评级:买入

目标价:无

基本面:资产质量优异,业绩快速成长。邮储银行“成长性”突出,其 18 年贷款增速高达 17.8%,营收、利润增速分别高达 16.2%、9.7%, 过去几年持续高于其他国有大行。同时,不良率(19Q1)仅 0.83%,逾 期贷款占比(18 年末)仅 0.99%,拨备覆盖率高达 363.2%,资产质量 各项指标均表现优异。

独特的优势:独一无二的邮银合作体系,稳定的存款来源。全国唯一的 “邮银合作”体系,在“网点布局+客群+负债”为其带来极佳的业务 基础:1)最大的网点布局:共计 3.97 万个(代理网点约占 80%),覆 盖中国所有城市和 99%的县域地区;2) 庞大的客户群体:18 年个人 客户数量达 5.78 亿户,超过中国人口总量的 40%;3)中西部、县域 地区的区位优势; 4)绝佳的存款基础:个人存款中,代理网点贡献 76%。 其存款占付息负债比重高达 96.6%,成本率仅1.41%,付息负债综合成 本率仅 1.46%,远低于其他国有大行。 市场关注点:1.5%的储蓄代理费贵么? 多数投资者将其视作存款付息 成本的一部分进行合并计算,对应存款成本率由 1.41%升至 2.29%,息 差由 2.67%降至 1.84%,看似综合费率较高。但问题在于,其他银行在 存款业务上也需要付出各自的运营成本(如网点、人员、营销费用等), 只不过邮储银行是以储蓄代理费的方式。换个角度看,代理网点存款的 整体期限约10 个月,18 年综合成本率仅 2.81%(1.42%的个人存款成 本率+1.39%的综合费率),远低于资金市场利率(18年 9 个月期 AAA 级银行同业存单平均发行利率为3.97%)。 未来的空间:战略股东合作下,资产业务、中间业务空间大。1)资产 业务:结构优化是一个中长期的过程,18 年末贷款占比、存贷比仅 43.6%、49.6%,自营网点的网均贷款约为 5.4 亿(大行平均约 8 亿) 未来在风险可控的情况下,扩大放贷规模,业绩提升空间较大。 此外, 在代理网点试点小额辅助贷款业务,或为其未来信贷投放打开空间 。2) 中间业务: 18 年末手续费及佣金净收入占营收比重仅 5.5%,远低于 五大行整体(17.3%);自营网点的网均中收约为 181万(大行平均约 630 万)仍有广阔的发展空间。

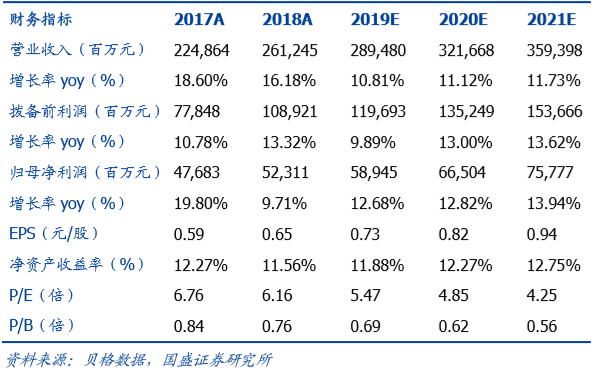

投资建议:邮储银行拥有扎实的网点、存款、客户基础,且在国有大行 中“成长性”较好,资产业务、中间业务空间较大。目前其 18PB、19PB 仅 0.76x、0.69x,相比其他国有大行并没有体现出其“成长性”对应的 估值溢价,有所低估,首次覆盖,给予“买入”评级。

风险提示:中小企业客户或受经济波动影响;储蓄代理费若调整,或影 响公司业绩;A 股上市进程不确定或影响资本金补充进度;代理网点试 点的小额辅助贷款业务推进或不及预期;经济下滑或影响资产质量。