机构:光大证券

评级:买入

目标价:34.30 港元

◆“亲子陪伴”+“荣誉店长”计划进一步深化员工福利体系 海底捞优质服务的背后是整体高薪资以及高福利体系的支撑。2018 年公司 员工成本占营业收入的比重为 29.6%,显著高于同业水平。今年公司推出 了“亲子陪伴”和“荣誉店长”计划,进一步深化了员工福利。“亲子陪 伴”是针对店长和在公司满 5 年以上的员工家庭,将原本在老家念书的孩 子接到父母身边接受教育,这一计划免去了员工对于子女教育问题的担忧。 “荣誉店长”计划主要针对海底捞的资深家族长,对于家族里所有门店的 考核会累计出一个分数,如果累计分排名靠前,家族长在退休之后可以拿 到一定的退休工资。这一计划既可以给为企业做出贡献的家族长一个长期 生活保障,又可以督促资深家族长在日常经营中多花心思在徒弟和徒孙店 的经营监督上,从而保证整体的拓店质量。

◆上半年整体运营情况良好,18 年底集中开店扔处爬坡期 根据大众点评和海底捞 APP 数据(考虑到门店信息更新存在滞后),我们 预计 19H1 新开门店约 110-120 家。当前海底捞门店的数量在提升,但是 区域密度仍然较低,从 APP 上来看排队情况依然较好(门店高峰期会暂时 关闭网上等位取号),因此我们预计上半年翻台整体依然能维持 5.0 左右的 水平。营业收入的增速主要由新开店决定,预计 19H1 营业收入增速为 50%-60%。净利方面,由于去年年底特别是 12 月开店相对较多,这些店 虽然经营状况良好,但从我们实地走访的几家店来看,截至 19H1 仅运营 6 个多月时间,尚处于爬坡期;此外今年上半年新开店较多,前期投入成本 (店面装修费以及提前招募员工费用)有所增加,因此预计净利增速会慢 于营收增速,预计 19H1 净利增速为 40%-50%。

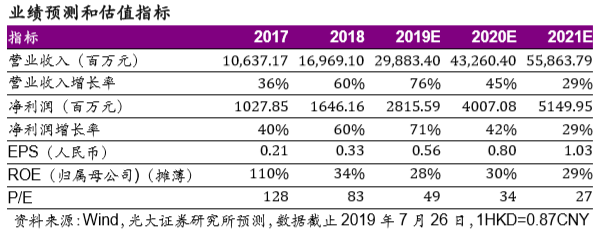

◆盈利预测与投资评级 我们维持 2019-2021 年分别净增加 270/235/235 家门店,未来三年收入分 别为 298.83/432.60/557.49 亿元,今年下半年公司新开店进入成熟期,利 润增速将高于上半年,维持 2019-2021 年净利分别为 28.16/40.07/51.50 亿元的盈利预测,维持公司“买入”评级。

◆风险提示:1)开店速度不及预期;2)行业竞争高于预期。