兄弟姐們,大家好呀!又到週五啦~

市場今天很猛啊,忽如一夜如春風來,千樹萬樹梨花開。

上證指數突破3400點,創年內新高。

全球資產正在經歷高低切換,大A行業也在高低切。

1

出海炒美股的資金迴流了

久違了!權重股終於漲了!

大金融全線爆發,信達證券等多股漲停。

大消費走強,乳業方向領漲,白酒股也大漲。

消息面上,多重利好來襲,有錢出錢,有力出力。

金融監管總局印發通知,要求金融機構發展消費金融,助力提振消費。

央行說了要實施好適度寬鬆的貨幣政策,擇機降準降息。

呼和浩特發佈育兒補貼,一胎1萬,二胎5萬,三胎10萬,這三筆補貼是彼此獨立的,要是生3個孩子累計能拿到16萬。

歐美股市最近波動較大,外媒辣評,特朗普廣泛發動的貿易戰引發人們對經濟衰退的擔憂,全球投資者意外地找到了一個新的避風港:中國股市。。

重要信號!出海炒美股的資金出現了迴流。

過去幾年,有一批資金出海炒美股,也賺了很多錢。隨着美股回落,這部分資金近期往回趕的比較多。

這批出海資金目前多數落腳在香港,並通過香港的機構,以北上資金的方式殺入內地市場或直接押注港股。

摩根大通稱,隨着美國經濟的超羣表現優勢逐步褪去以及美元走弱,全球基金正在顯示出涌向新興市場股債的跡象,最近幾周處理的將貨幣兌換爲港元和人民幣的金額創下紀錄,這表明有資金在流入中國香港和內地的股市。

新興市場ETF資金流數據顯示,截至3月12日,美國上市的新興市場ETF年內累計流入資金達24.4億美元,其中中國相關資產佔比超 60%。

此外,截至3月12日,A股最新融資餘額爲19223.77億元,創2015年7月3日以來近10年新高。2025年以來,A股融資資金累計淨買入621億元。融資資金自2月以來,已連續6周淨買入,半導體、人工智能、算力等科技股獲大幅加倉。

2

存錢還是投資?

642家公司股息率超3%!

2024年全市場分紅額高達2.4萬億元,分紅額創出歷史新高。

以前大家都說A股是融資市,但現在已經悄然發生改變。

當下市場在分紅與回購方面投入的資金,已遠超過了IPO、再融資以及減持的總體規模。這也意味着A股正從過去單純的融資市,轉型成爲重視股東回報的投資市,投資生態正逐步優化。

對此,近日私募大佬林園表示,2025年將成爲A股市場從量變到質變的關鍵轉折點,大盤正在逐步走穩。林園指出,市場供求關係的變化,特別是新股發行節奏的放緩和政策層面從重融資轉向重回報的調整,爲市場注入了新的活力。

從國際經驗看,當人均GDP達到一定水平後,居民資產配置從存款向股權轉移則是較爲明顯的歷史趨勢。結合當下的社會環境,在無風險利率持續下行的大背景下,

關於“存錢還是投資”已上升爲一個哲學問題。

過往把錢存入銀行獲取穩定利息,是大多數人的選擇,2024年全國的總儲蓄餘額達到了151.25萬億,2023年底的餘額爲136.99萬億。

隨着無風險利率不斷降低,傳統的固收類資產收益愈發微薄,大家不得不開始重新審視自己的資產配置策略。

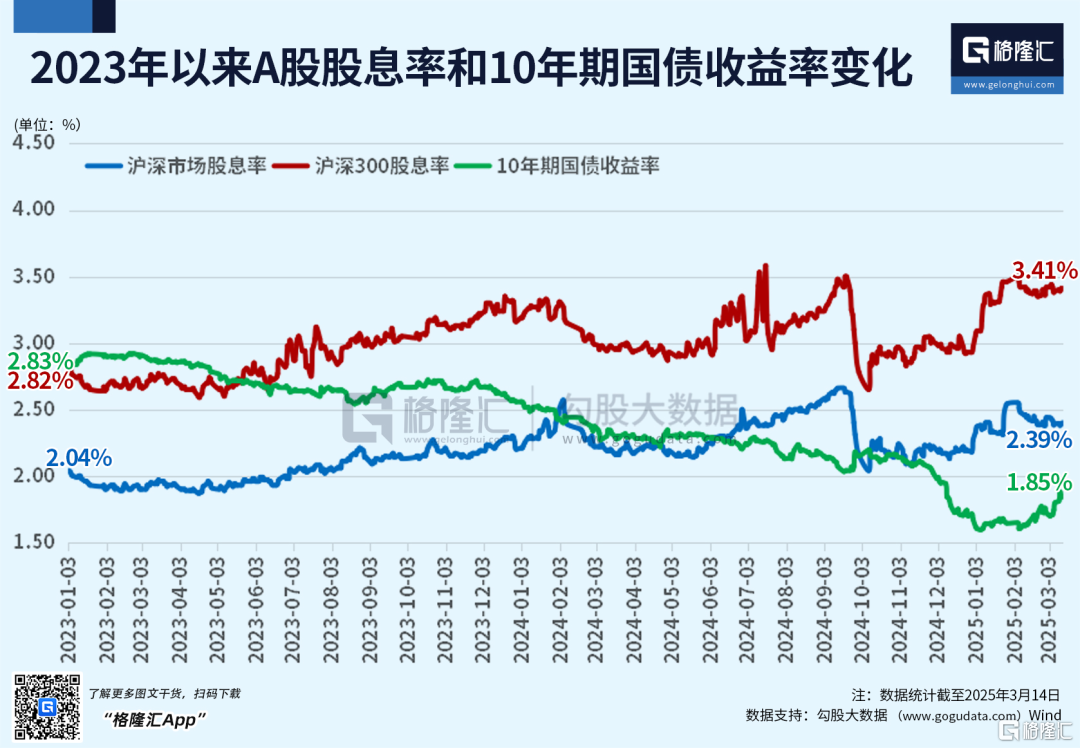

滬深300股息率達到3.4%。回顧歷史,在過去相當長一段時間里,滬深300股息率大多在2%-3%區間波動,當前3.4%的股息率已處於歷史較高水平。

從各行業股息率來看,煤炭 6.7%,銀行6.39%,石油石化5%,紡織服裝、家電、食品飲料、 工業貿易與綜合、 建材、 建築超3%。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

如果把十年期國債收益率作爲無風險利率的重要參考,在過去幾年持續下降,當前已與滬深300股息率拉開了明顯差距,隨着股市整體股息率的提高,權益類資產的吸引力正逐漸上升。

按照全A股的口徑統計,截至3月13日,股息率超過3%的上市公司已647家,股息率超過5%的上市公司家數有203家。

在最新的投資者交流中,林園坦言,現在(部分公司)的股息率相對十年前提高了8-10倍,這是A股市場歷史上從未有過的現象。

林園認爲,股息率的提高,一方面得益於企業盈利能力的增強,另一方面則是資產價格下跌的結果,資產價格的下跌並非壞事,反而爲投資者提供了更爲便宜的買入機會,從而使得股息率相對提高,投資回報率也隨之增加。

3

暴跌後,美股最糟糕的時候已經過去?

2月美國財政赤字持續擴大,橋水基金創始人達利歐警告稱,美國債務的嚴重供需問題可能對全球經濟產生深遠的破壞性影響。

資金避險情緒濃烈,現貨金價創下歷史新高,紐約期金歷史首次突破3000美元大關。

交易商稱,美國總統特朗普發動的加徵關稅行動,牽動其他國家實施報復性關稅,全球貿易環境變得緊張,經濟前景不明朗,令到資金流向避險產品,金價受惠。

黃金持續大漲,美股繼續低迷。年初至今,comex黃金漲20%,comex白銀上漲18%,但納指下跌10%,科技七雄跌14%。

過去幾周美股出現猛烈拋售,呈現明顯下行趨勢,引發華爾街擔憂。

下跌背後存在多重因素。近期美國經濟數據表現不佳,投資者擔憂美國經濟陷入衰退,同時特朗普關稅政策的反覆不定,也使得市場的不確定性增加。

高盛首席經濟學家Hatzius團隊就將2025年美國GDP增長預期從2.4%下調至1.7%。

這是高盛研究部這兩年以來首次給出低於市場預期的美國經濟增長預測。下調原因正是美國貿易政策前景的顯著惡化。

瑞銀策略師發佈最新分析,建議投資者不要在當前水平逢低買入,預計標普500指數近期可能進一步下跌5%,觸及5300點。

儘管華爾街不少機構對美股走勢表達了擔憂,但也有分析師認爲美股最壞的時候已經過去。

摩根大通的Positioning Intelligence團隊最新報告指出,過去一個月,對衝基金的擁擠交易度經歷大幅下跌,接近過去幾年的最差水平,市場的大部分調整可能已經完成,儘管整體槓桿率仍然較高。

摩根大通認爲,美股調整的最糟糕階段可能已經過去,因爲信貸市場顯示出的美國經濟衰退概率遠低於其他市場。

摩根大通指出,信貸市場顯示出美國經濟衰退的可能性僅爲9%至12%。與股票或利率市場相比,過去兩年信貸市場的預測準確性明顯更高,多次被證明預測準確。

該行的策略師指出,美國股市最近的下跌,似乎更多由量化基金頭寸調整推動的,並非與美股基本面或者基金經理調整美國經濟衰退風險預期相關。

他們指出,共同基金和美國固定收益養老基金以及一些主權財富投資者,將在本月底或者季度末重新平衡買盤,此舉可能將提振美股。他們預測,這些買盤總額將達到約1350億美元。

摩根大通策略師們認爲,如果美國股票ETF持續保持資金流入的發展趨勢,可能意味着美股最糟糕的下跌階段已經結束。