又見大肉籤!新股狂飆...

今日上市的新股強邦新材盤中大升2430.99%,觸發盤中停牌,收升1738.95%。公司主要從事印刷版材的研發、生產與銷售,是國內規模最大的印刷版材製造商之一。

以盤中最高升幅統計,N強邦投資者每籤最高獲利達到11.76萬元。不過需要注意的是,如果投資者在新股首日盲目追高,一旦恰好買在最高點,則面臨巨大虧損。

投資大佬段永平曾經説過:一輩子你有非常多的機會,但是呢,你要抓快,你可能就掉進去了啊,這就是快就是慢的一個概念。所以我投資我覺得最重要的是你不要虧錢,而不是説,呃,你要去賺到一個這樣的機會或者那樣的機會。機會永遠都在啊,只是你抓住機會的能力是有限的,但是每個人的抓住機會的能力不一樣,所以最重要是你要知道自己什麼事情能做,什麼事情不能做,尤其是不能做這個東西特別重要。

他還表示,巴菲特其實也是這樣,很多人説巴菲特為什麼沒有買 Google,巴菲特為什麼沒有買微軟,那麼對於他來講呢,他不懂微軟這個生意,他也沒有搞懂,所以他就沒碰,沒什麼錯。

1、中證A500ETF已開始建倉

備受關注的中證A500ETF終於來了!

首批十隻中證A500ETF官宣將於下週二集體上市。

10只中證A500ETF成立之時(9月20日-27日)正值A股史詩級暴升期,從9月24日到10月8日上證指數從2689點一度升到3674點,10個交易日飆升29.06%。

在此期間,滬深300指數累計升幅為34.22%,中證A500指數升幅達35.69%。

新募集的中證A500ETF什麼時候出手建倉?非常考驗基金經理的魄力。

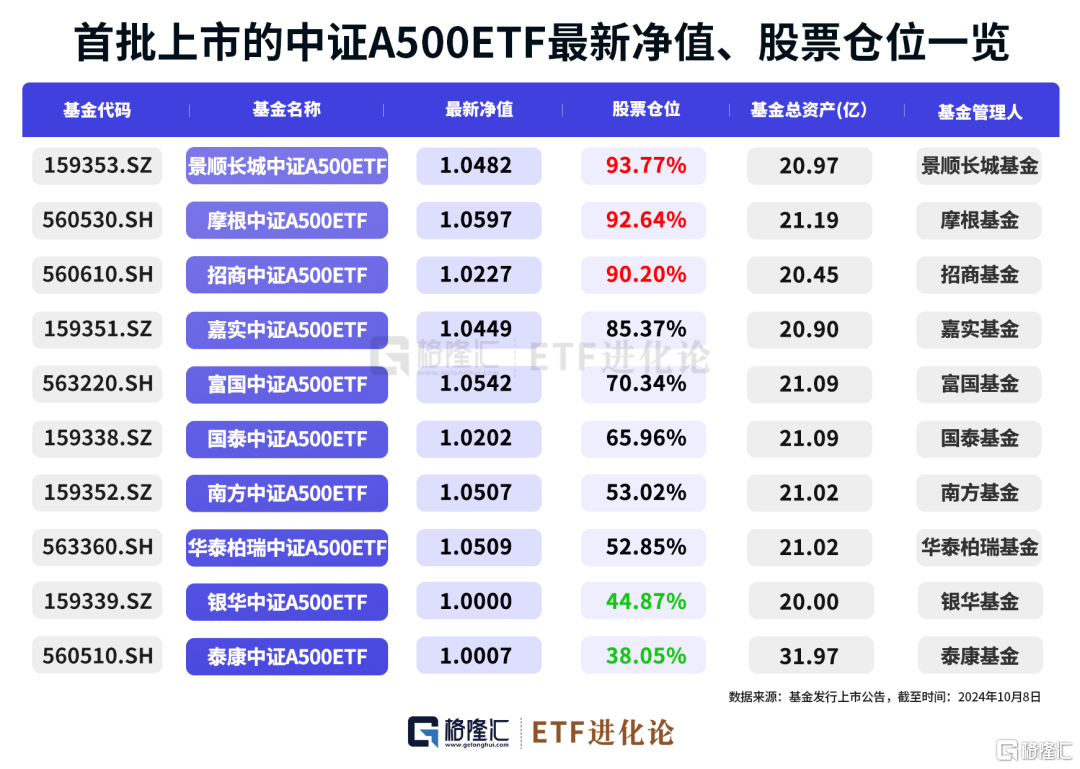

根據基金上市交易公吿書披露信息,ETF進化論統計的最新數據顯示,截至10月8日,10只中證A500ETF平均倉位68.7%。

從建倉數據看,景順長城基金、摩根基金、招商基金、嘉實基金建倉速度最快,10月8日倉位均超過85%。泰康和銀華基金建倉較慢,10月8日倉位均低於45%。

從持有人數據看,中證A500ETF的十大持有人中大咖雲集,包括了眾多知名機構,有券商、保險、私募、公募專户等。

機構投資者正成為新發ETF的主力購買者。其中,嘉實基金機構持有者佔比51.93%,華泰柏瑞基金、 摩根基金 、泰康基金旗下機構持有者佔比均超40%。

機構投資者中,券商是主力。華泰證券持有華泰柏瑞中A500ETF的份額佔比15.38%,持有國泰中證A500ETF佔比4.44%。招商證券、銀河證券、國聯證券也現身招商中證A500ETF、南方中證A500ETF和景順長城中證A500ETF第一大持有人位置。

險資方面,平安人壽-個險分紅成為摩根中證A500ETF的第一大持有人,佔份額23.87%。泰康中證A500ETF前十大持有人中,泰康人壽旗下保險產品組合佔據四個席位,合計持有份額超5.13億元,持有比例25.66%。

其中還有量化私募,銀華中證A500ETF第一大持有人即鶴禧阿爾法一號私募證券投資基金,份額佔比3.71%。

此外,嘉實和景順長城自購進入前十大持有人,兩家分別自購2億元、1638萬元。

新股民可能不知道A500指數,這裏簡單普及下:中證A500全A市值覆蓋度約56%,其中囊括了234只滬深300指數成分股,206只中證500指數成分股和43只中證1000指數成分股。

同時,中證A500跟滬深300的前十大重倉股也有不少重合。總體上看,這個指數主要還是以白馬股為主。

首批上市的10只中證A500ETF為市場帶來多少增量資金?

10只中證A500ETF總資產219.69億,其中已建倉資金147.27億元,還有72.43億元在10月8日前暫未建倉。此外,中證A500ETF聯接基金也正在上報,意味着新的增量資金也在路上。

2、長牛是怎麼來的?

增量資金一直是市場最關注的事,股市升跌最核心的還是資金,只有資金流入才是推動股市上升的驅動力。

最近央行一系列政策,對股市的支持是真金白銀。

昨天央行5000億“互換便利”落地,之前行長説“只要這個事情做得好,未來可以再來5000億元,或者第三個5000億元”,指的就是這個事。

簡單説就是,符合條件的機構可以拿股票、ETF等抵押給央行換國債,國債能換成錢再去買股票,這樣就會給市場帶來增量資金。同時在市場壓力較大時,可以減輕機構拋售股票ETF、滬深300成分股的壓力,增強股市的內在穩定性。

有市場消息稱,“券業一哥”中信證券已經拿下第一單,規模約100億元,中金公司等頭部券商也在積極申請中。

央行還創設股票回購增持再貸款,實際貸款利率約為2.25%。打個比方,如果一家公司的股息率>4%,以借貸成本2.25%去回購,客觀上也能帶來增量資金。

長牛是怎麼來的?美股2011-2020年那輪牛市也是低成本資金回購所推動。

當時美聯儲持續降息,借貸成本只有2%甚至以下,很多上市公司和機構用2%的成本去回購或者買股息率4%以上的公司。因此,不少美國公司通過發債籌資大量回購股票,推動了股價上升。

數據顯示,美股最大買家其實是企業自身。2007-2023年,標普500指數成分股累計回購約9.5萬億美元,同期分紅總額約6.97萬億美元,IPO和再融資總額約2.17萬億美元。

整體上看,美股上市公司大量回購自家股票,是推動美股牛市的重要因素。

這次央行給的政策對A股影響深遠,如果能有大批量績優公司回購,相信對市場長遠發展也有非常積極的影響。

雖然目前還處於逐步落地的階段,但夢想總是要有的,萬一有天實現了呢。

3、巴菲特大手筆拋售美股,“債券之王”提示風險!

巴菲特又有新動作,旗下投資公司伯克希爾繼續拋售美股。

巴菲特繼續賣賣賣!伯克希爾週四在向美國SEC提交的最新文件中披露,最近3個交易日又出售了超過950萬股美國銀行股票,持股量降至7.75億股,持股比例約為9.987%。

根據相關規定,如果持股比例超過10%,需要在兩個工作日內披露交易;若持股比例不超過10%,則無需儘快披露交易情況,通常可能在每個季度報吿中披露。

這是自7月中旬以來,伯克希爾披露的第15輪出售美銀股票的交易,累計套現了約105億美元。

巴菲特二季度大幅度減倉蘋果,相比一季度的持股量降幅高達49.9%。而美國銀行曾一直是伯克希爾公司的佔比較大的重倉股,僅次於蘋果公司。

2008年金融危機時,巴菲特曾呼籲“買入美國”,但近期他數次大舉拋售美股令市場擔憂。儘管近期美股持續創新高,但憂慮聲仍舊不絕於耳。

有“債券之王”之稱的Bill Gross認為,過去5年的美股牛市升勢正在減弱,未來升勢將放緩,投資者應預期回報率將下滑。他建議投資者將股市敞口保持在平均水平,同時專注在防禦性股票上,並持有少量債券。

Gross表示,“現在不是熊市,但目前的牛市已不一樣。(No bear market, but it’s not the same bull market anymore)”

此外,Gross還提醒投資者要留意多項風險,如高估值、地緣政治風險、美國政府債務高企,以及可能出現的企業增值税。

不過,Gross也列舉了一些積極因素,例如美國通脹下降以及對人工智能的投資持續。他還指出,股神巴菲特旗下投資旗艦巴郡持有的現金比例創新高,可能是股市未來走勢顛簸的警號。

數據顯示,巴菲特手上的現金儲備升至驚人的2769億美元再創紀錄新高,佔公司總資產的24.97%。

巴菲特已經連續第七個季度淨減持手上的股票,其中二季度淨減持價值760億美元的股票。甚至巴菲特連自家股票也不願多買了。伯克希爾在8月披露,此前多個季度進行大量回購後,股票回購節奏已大幅放緩。

根據文件,伯克希爾在第二季度回購了約3.45億美元的股票,這是自2018年以來最小的季度回購規模。

巴菲特此番操作頗有“賣在人聲鼎沸時,買在無人問津處”的味道,持續創新高的美股會讓手握大量現金的股神繼續踏空嗎?