近期,A股出現了一波強勢拉昇,以券商、保險為主的大金融板塊全線爆發。9月24日至10月9日收盤,券商ETF大升超40%,A股中信證券、華泰證券等券商均有一波亮眼的升幅。

在券商板塊強勢反彈的背景下,又有券商衝擊IPO上市。

格隆匯獲悉,近日,東莞證券股份有限公司(以下簡稱“東莞證券”)更新了首次公開發行股票並在主板上市招股説明書申報稿,擬衝刺深主板上市,保薦人為東方證券。

據悉,2017年東莞證券曾在東方花旗證券有限公司的保薦下遞表深主板,如今幾年過去依然沒能成功上市,可見其IPO之路並不平坦。

券商主要做哪些業務、投資邏輯如何?不妨透過東莞證券來一探究竟。

01

業績持續下滑

招股書顯示,東莞證券成立於1997年,而後於2014年整體變更為股份公司,註冊地位於東莞市莞城區。

本次發行前,東莞市國資委通過東莞控股、金控集團、金控資本間接控制東莞證券55.40%的股份,為實際控制人;同時,上市公司錦龍股份也是東莞證券的股東。

東莞證券的主要業務包括證券經紀、證券自營、投資銀行、資產管理、信用業務等。

其中,證券經紀業務的主要收入為代理買賣證券業務手續費淨收入,該業務主要取決於公司代理客户執行交易的交易金額和收取的佣金率;

證券自營業務主要包括權益類投資和固定收益類投資,自營業務收入主要來源於股票、債券以及基金等產品的投資收益和公允價值變動收益,可以理解為券商自己炒股;

公司還向客户提供股權融資、債權融資及財務顧問服務,包括承銷保薦IPO項目等都屬於投資銀行業務;

資產管理業務主要是公司管理資管產品收取的管理費、業績報酬等;

信用業務包括融資融券業務、股票質押式回購業務,而融資融券業務是公司信用業務的主要構成部分。

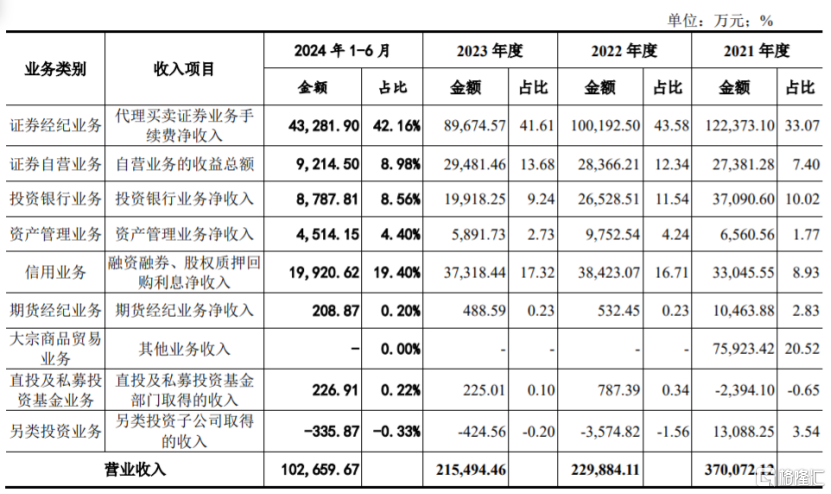

具體來看,2021年至2024年上半年,東莞證券的證券經紀業務營收佔比從33.07%提升至42.16%,信用業務從8.93%增長至19.4%,證券自營、投資銀行業務的營收佔比在10%左右,期貨經紀業務、大宗商品貿易業務、直投及私募投資基金業務等營收佔比相對較低。

公司各業務條線的收入構成,圖片來源:招股書

公司各業務條線的收入構成,圖片來源:招股書

值得注意的是,報吿期內,東莞證券利潤貢獻最大的證券經紀業務收入呈下滑趨勢,而該業務的收入主要取決於客户證券交易量及交易佣金率。

受新設網點政策放開、一人一户限制取消、證券公司同質化競爭加劇及互聯網金融發展等因素影響,東莞證券的證券經紀業務佣金率持續下滑。報吿期內,東莞證券的平均佣金費率分別為0.257‰、0.234‰、0.223‰及0.222‰。

疊加2022年至2024年1-6月期間滬深兩市的震盪行情,投資者信心不足,市場交易量萎縮,導致東莞證券的代理買賣證券業務手續費淨收入持續下滑。

2012年至2024 年6月滬深全部A、B股成交額呈現較大波動,數據來源:Wind資訊

2012年至2024 年6月滬深全部A、B股成交額呈現較大波動,數據來源:Wind資訊

同時,受IPO項目數量及募資規模減少等影響,東莞證券的IPO承銷保薦業務收入也有所下降。

2021年至2023年,東莞證券分別實現營收約37.01億元、22.99億元、21.55億元;實現淨利潤約10.17億元、7.91億元、6.35億元。

儘管業績呈逐年下滑趨勢,但東莞證券仍在上市前有多次分紅。2021年、2023年及2024年上半年,東莞證券的現金分紅分別為2億元、2億元、3億元,累計分紅達7億元。

公司預計2024年1-9月營業總收入約14.6億元至16.14億元,同比下降9.52%至下降0.00%;歸屬於母公司股東的淨利潤約4.02億元至4.45億元,同比下滑14.96%至下滑6.01%。

無獨有偶,2024年上半年,中信證券、華泰證券、海通證券、國泰君安等券商營業收入紛紛下滑。

券商有“牛市旗手”之稱,在牛市中表現出較高的彈性,當大盤行情較好時,券商股往往會領升,並帶動指數上升;反之,如果大盤行情較差,券商股通常也表現不佳。

此外,市場行情好的時候,也有利於券商的業績增長。因為股市行情回升,會增加股民的投資信心和交易量,從而拉動券商的經紀業務,還會直接拉動券商的自營業務和信用業務增長。

所以説,證券公司的業績很大程度上取決於市場交易活躍度以及行情波動,接下來的幾個月如果A股行情好轉、市場交易變得更活躍,那麼券商的業績也有望回升。

02

證券公司同質化競爭激烈

經過30多年發展,我國證券市場從建立到整合,並不斷髮展壯大,市場規模持續增長。截止2024年6月底,我國滬深兩市及北交所共有5300多家上市公司,總市值超過73.62萬億元,流通市值超過66萬億。

我國證券公司數量眾多,但整體規模偏小,行業競爭激烈。截止2024年6月底,中國擁有147家證券公司及163家證券投資基金管理公司,證券中介機構和機構投資者數量還在不斷增加。

目前東莞證券等券商的利潤構成仍然以傳統經紀業務、投資銀行業務、自營業務等為主,產品創新動力不足,證券公司之前同質化競爭激烈。

2021年至2024年上半年,東莞證券來源於東莞市證券業務網點的代理買賣證券業務手續費淨收入佔公司代理買賣證券業務手續費淨收入比例在54%以上,佔比較大,經紀業務存在收入區域集中風險。

隨着新設營業部政策的放開,以及非現場開户的實施,進入東莞市的證券公司與證券營業部數量逐漸增加,東莞市內經紀業務競爭仍在加劇。

證券又屬於資本密集型行業,淨資本規模的大小是決定證券公司業務規模的重要因素。具有資本優勢的證券公司可通過橫向併購進一步擴大業務規模或進入新的業務領域,不斷做強做大,進而提高綜合競爭力和抗風險能力。

隨着我國證券行業專業化程度的提高,以及對綜合能力要求的增強,我國證券行業集中度將逐步提升。

事實上,證券業的併購重組已進入加速階段,今年3月以來,就有浙商證券和國都證券、西部證券和國融證券、國信證券和萬和證券陸續進入併購階段,9月5日國泰君安吸收合併海通證券的消息更是意味着A股即將迎來一家航母級券商!

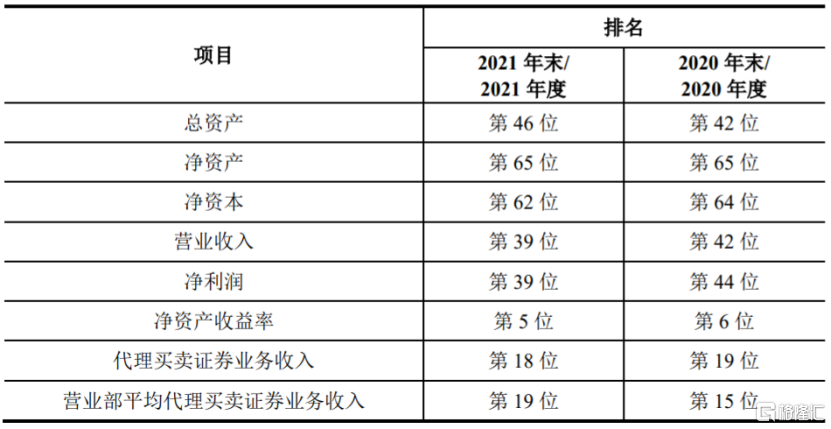

從競爭地位來看,據中國證券業協會的統計數據,2021年按總資產、淨資產、淨資本排名,東莞證券分別排在第46、65、62位。

截至 2024年6月末,東莞證券的淨資本規模為73.77億元,與中信證券、華泰證券、海通證券等頭部券商存在較大差距,這對公司業務的擴大以及新的業務資格申請形成了制約,這也是東莞證券積極衝擊上市的重要原因。

公司2020年及2021年經營業績排名情況,圖片來源:招股書

公司2020年及2021年經營業績排名情況,圖片來源:招股書