海螺集團旗下又迎來一家公司衝刺IPO。

格隆匯獲悉,近期,安徽海螺材料科技股份有限公司(簡稱“海螺材料”)向港交所遞交招股書,擬在港股上市,中信建投(國際)融資有限公司是獨家保薦人。

海螺材料成立於2018年5月28日,總部位於安徽蕪湖,是一家生產及銷售水泥外加劑、混凝土外加劑及其相關上游原材料的精細化工材料供應商。

公司在中國的不同地點擁有11個生產工廠,分佈在浙江省寧波市、山東省臨沂市、廣西壯族自治區貴港市、貴州省黔南布依族苗族自治州、四川省眉山市、安徽省銅陵市、湖北省襄陽市、陝西省咸陽市、青海省海東市、雲南省昆明市及遼寧省葫蘆島市。

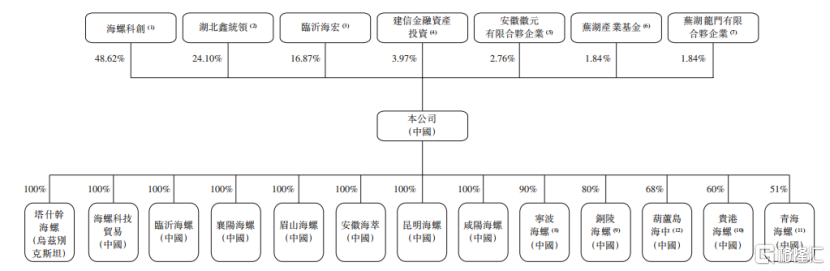

此次發行前,海螺科創持有海螺材料約48.62%的股份。海螺科創由海螺集團全資擁有,而海螺集團則由安徽投資集團及獨立第三方蕪湖海創分別持有51%及49%,安徽投資集團由安徽省人民政府國有資產監督管理委員會全資擁有。

因此,海螺科創、海螺集團及安徽投資集團組成一組控股股東。

此次發行前股權結構,來源:招股書

水泥助磨劑細分領域國內佔比第一

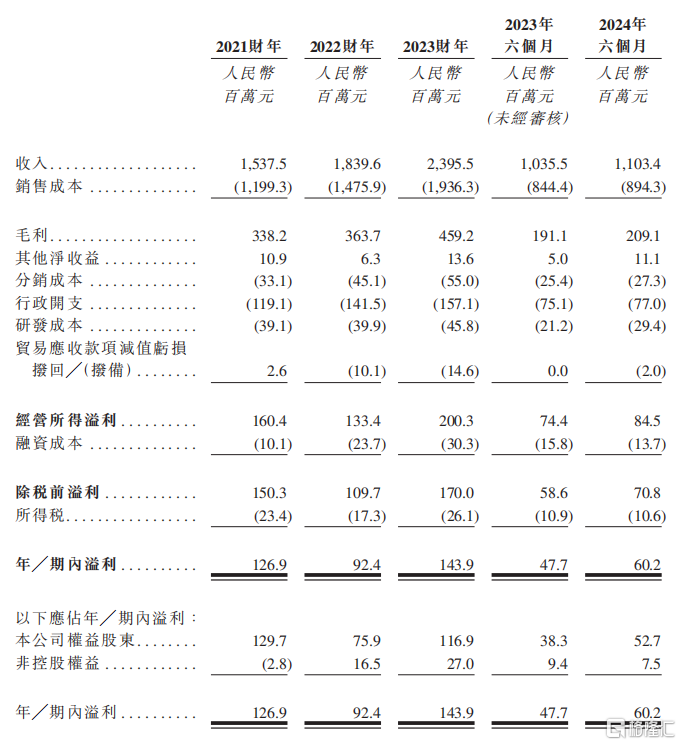

財務數據方面,於2021財年、2022財年、2023財年及2024年六個月(簡稱“報吿期”),公司總收入分別為15.38億元、18.4億元及23.96億元11.03億元,2021年至2023年的複合年增長率為24.8%,2024年上半年同比增長6.6%。

同期公司的整體毛利率分別為22.0%、19.8%、19.2%及19.0%,淨利潤分別為1.27億元、9240萬元、1.44億元、6020萬元。2022年毛利率和淨利潤有所波動,主要是因為:1、公司於2022年6月開始銷售聚醚單體,產生毛損率2.9%;2、已售產品售價隨市場價格下降而下降;3、為擴大市場份額及開發新客户,向第三方客户提供更具競爭力的價格,導致混凝土外加劑的毛利率下降導致的毛利率下降。

主要財務數據,來源:招股書

海螺材料的產品主要包括水泥外加劑、混凝土外加劑,以及相應的在制中間產品。

報吿期內,公司水泥外加劑及其相關在制中間產品的收入分別佔當期總收入的94.3%、73.8%、59.6%及56.0%,佔比逐步下降。

而同期來自混凝土外加劑及其相關在制中間產品的收入分別佔當期總收入的5.5%、25.1%、40.2%及43.7%,佔比逐步提升。

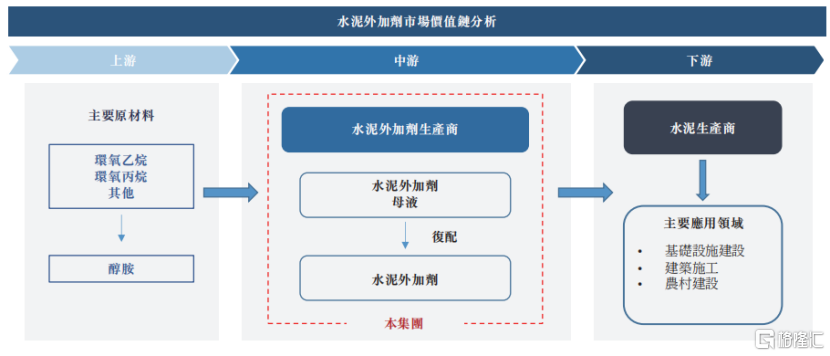

水泥外加劑主要指在水泥生產過程中添加至水泥中的外加劑,主要包括水泥助磨劑、煙氣脱硫劑、脱硝劑、節煤劑、生料固硫劑等。其中水泥助磨劑是應用最廣泛的水泥外加劑,以2023年按產品類別劃分的產量計,水泥助磨劑約佔水泥外加劑的81.8%。

由於水泥外加劑可以改善水泥性能、降低生產成本及能耗,在水泥生產中起着重要作用,幾乎所有的水泥生產都使用水泥外加劑。

中國水泥外加劑市場的價值鏈,來源:招股書

2019年至2023年,中國水泥外加劑產量從100.2萬噸下降至96.93萬噸,複合年增長率為-0.8%,主要由於下游水泥市場受房地產行業調控政策影響導致需求減少,產量下降。根據沙利文分析,至2028年,中國水泥外加劑產量預計將穩步增長至112.35萬噸,2023年至2028年期間的複合年增長率為3.0%。

水泥外加劑產量及消費量(中國),來源:招股書

近年來,隨着行業不斷整合,中國水泥外加劑市場的參與者數量逐漸減少,市場集中度不斷提高。截至2023年年底,中國約有200家水泥助磨劑生產商。以2023年水泥助磨劑銷量計,中國前五大市場參與者約佔49.6%,海螺材料位列第一,市場份額約為34.6%。

中國水泥外加劑和助磨劑市場前五大市場參與者,來源:招股書

2019年至2023年,中國混凝土外加劑產量從2000萬噸下降至1610萬噸,複合年增長率為-5.3%。儘管房地產行業經濟低迷,導致混凝土外加劑行業的產量及消費量下降,而海螺材料銷量仍能保持增長,主要是因為公司的新產能投產,進而擴大了公司的地域覆蓋範圍,以及對第三方客户採取更具競爭力的定價策略等因素所致。

中國混凝土外加劑市場相當分散。截至2023年年底,中國約有4000家混凝土外加劑生產商。以2023年高性能減水劑銷量計,中國前五大市場參與者約佔38.7%。以2023年的混凝土外加劑銷量計,海螺材料約佔中國混凝土外加劑總銷量的0.8%。

關聯交易佔比較大

報吿期內,港A上市公司海螺水泥集團(00914.HK、600585.SH)是海螺材料的最大客户。由於海螺集團是海螺材料的控股股東,同時也持有海螺水泥30%以上控股權,因此,海螺材料和海螺水泥之間構成關聯關係。

自2018年起,海螺材料即與海螺水泥維持悠久且持續的業務關係。報吿期內,海螺材料對海螺水泥銷售產生的收入分別佔前者當期總收入的約52.5%、41.6%、31.8%及30.7%。根據公司招股書,大型水泥生產商自關聯方採購水泥外加劑屬行業慣例。

除海螺水泥之外,海螺材料還與其他關聯方有少數關聯交易。報吿期內,公司與關聯方及第三方的交易佔比如下表,從趨勢上看,含海螺水泥在內的關聯交易佔比有所下降,與第三方客户的交易佔比逐步提升。

海螺材料與關聯方及第三方的交易佔比情況,來源:招股書

這表明公司多年來對海螺水泥集團的依賴呈下降趨勢,反映了公司在尋找非控股股東客户方面所作的努力。招股書稱,海螺材料自2020年起開始加大力度尋找海螺水泥集團以外的客户。從長遠來看,公司來自非控股股東客户的收入將進一步增加。

不過,海螺材料向海螺水泥等關聯方客户銷售的毛利率高於向第三方客户銷售的毛利率。報吿期內,公司向關聯方客户銷售的毛利率分別為32.7%、36.5%、42.1%及45.4%;而同期,公司向第三方客户銷售的毛利率分別為23.1%、31.7%、34.0%及40.2%。

主要原因在於,海螺水泥等關聯方客户對產品質量要求較高,及要求提供長途送貨服務及配套服務等增值服務。例如,海螺水泥等關聯方客户通常需要外加劑供應商能夠提供全國範圍內的大批量訂單、必需的技術要求和及時的技術支持,以及能夠滿足他們於全國範圍內的生產需求。因此在參與競標時,海螺材料的報價相對較高。

此外,為維持業務可持續發展,並通過多元化及擴大公司的客户羣,海螺材料向第三方客户提供較低的價格,通過低價競爭獲取更多的市場份額。

值得注意的是,截至2024年6月30日,公司的貿易及其他應收款項達8.79億元,佔總資產的比重達到36%,應收賬款金額較大,不過賬期以1年以內為主。

貿易應收款項週轉天數由2021財年的68.8天增加至2024年六個月的99.7天,主要原因包括向若干客户授出較長的信貸期及逾期貿易應收款項增加。

從客户結構看,公司關聯方應占貿易應收款項的平均週轉天數分別為80.1天、84.4天及92.7天、106.7天,比第三方客户應占貿易應收款項的平均週轉天數要長。

分客户類別應收賬款週轉天數,來源:招股書

尾聲

海螺材料最初在海螺集團的支持下成立,其發展離不開集團內關聯方海螺水泥的支持,不過近年來,海螺材料也在努力拓展第三方客户,由此也帶來報吿期內營收的增長。不過從長遠來看,水泥外加劑和混凝土外加劑行業的發展前景與國內地產及基建行業的前景息息相關,公司能否在行業增速放緩的背景下保持增長,還需要持續跟蹤。