近期,深交所主板又要迎來一家上市公司了!

速達股份從2019年就開始謀求創業板上市,首次嘗試未果,隨後轉戰深市主板併成功過會,最終在今年5月獲得了證監會的註冊批覆。

但公司自身與鄭煤機的關聯交易、業務獨立性、實控人認定等問題依舊是大家熱議的話題。

格隆匯獲悉,8月23日,鄭州速達工業機械服務股份有限公司(簡稱“速達股份”)完成申購,即將在深交所主板上市,保薦機構為國信證券股份有限公司。

速達股份(001277.SZ)本次發行價格32元/股,發行數量為1900萬股,佔發行後總股本的25%,預計募集資金總額為6.08億元;發行市盈率為15.05倍,低於同行業上市公司平均市盈率21.55倍;鑑於近期打新熱情高升,上市當天大概率能上升。

01

與鄭煤機之間撲朔迷離的關係

速達股份的前身是鄭州煤機速達配件服務有限公司,這家公司自成立起就與上市公司鄭煤機(601717.SH)有着很深的淵源。

公司主要創始人是李錫元,出生於1973年,在創立速達有限之前,李錫元已經在機械服務行業積累了豐富的技術和經營經驗。

2009年,李錫元基於自己的經驗,判斷煤炭機械後市場服務領域未來將有廣闊的前景,故有意向煤炭機械服務行業發展。

彼時鄭煤機的管理層也非常看好煤炭機械後市場服務領域未來的廣闊前景,所以雙方一拍即合,準備成立新公司一同開拓煤炭機械後市場服務。

鄭煤機為了協助李錫元將機械服務行業的豐富經營經驗向煤炭機械服務行業成功過渡,雙方商議再引入兩名鄭煤機員工賈建國和李優生作為創始人。

於是就有了最初的持股結構:李錫元和鄭煤機各持股40%,賈建國和李優生分別持股15%和5%。

此後經歷了多次增資和股權轉讓,至2021年1月首次上會時,鄭煤機持股29.82%,較大股東李錫元的30.09%相差無幾。

速達股份的第一次上市申請最終遭到上市委否決,最核心的原因或許是實控人的認定問題。

上市前賈建國、李優生合計持股14.91%,這兩人的股份對實控人認定起着非常關鍵的作用;他們二人都是鄭煤機的老員工,常理上應該和鄭煤機關係更密切。

但是招股書卻顯示,賈建國、李優生與李錫元構成一致行動關係,於是李錫元憑藉更高的表決權被認定為實控人。發審委對此重點提出質疑——“是否係為避免將鄭煤機認定為實際控制人或共同實際控制人而進行的相關安排”。

當然發審委還對關聯交易和業務獨立性等問題提出了質疑。

重重問題疊加,導致速達股份的首次上市申請鎩羽而歸。不過,速達股份迅速對症下藥,在多方配合下,2021年12月鄭煤機就將持有的10%的股份轉讓給了揚中徐工,以降低對速達股份的持股比例。不過轉讓價格僅16.63元/股,相較首次上市申請的定價31.32元/股低了47%。

2023年速達股份再次提交了上市申請。

第二次發行前股權結構,來源招股書

第二次發行前股權結構,來源招股書

這一次,關聯交易、業務獨立性、以及鄭煤機向揚中徐工轉讓股份的合理性等問題再次被問詢。

報吿期內,速達股份向鄭煤機的採購和銷售比例都不低,2023年速達股份對鄭煤機及其子公司的關聯銷售佔營收的比例達18.33%,採購佔比14.18%。

在審核問詢函中,監管層要求速達股份結合業務獲取方式、關聯交易情況,説明鄭煤機對其業務獲取是否具有重大影響,公司是否具有直接面向市場獨立持續經營的能力。

速達股份回覆稱主要通過自身力量獲取客户,具有獨立面向市場獲取訂單的能力,對鄭煤機不構成重大依賴。

當然,公司其他主要客户還包括國家能源集團下屬公司(包括中國神華、寧煤集團等)、陝煤集團等大型煤炭生產企業,報吿期內前五大客户合計收入佔比超過了60%,其中,公司對國家能源集團下屬公司收入合計佔比約30%,客户集中度較高。

監管層還要求説明鄭煤機在申報前將10%的股權轉讓給揚中徐工的背景及合理性,並説明本次股權轉讓定價涉及的評估過程、評估方法、評估結論等;速達股份的回答中規中矩。

不過這一次,速達股份最終還是幸運得拿到了“上市門票”。

按照當初投資金額來計算,鄭煤機的這筆投資收益率超過了110倍。

02

面臨煤炭行業政策相關的風險

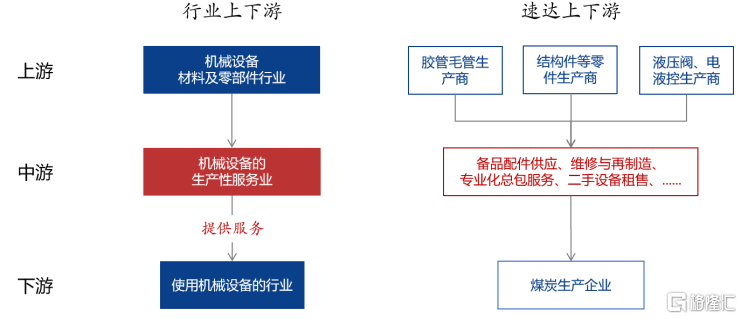

速達股份業務目前主要圍繞煤炭綜採設備液壓支架開展,為煤炭生產企業提供維修與再製造、備品配件供應管理、二手設備租售等綜合後市場服務,併為機械設備生產商提供流體連接件產品。

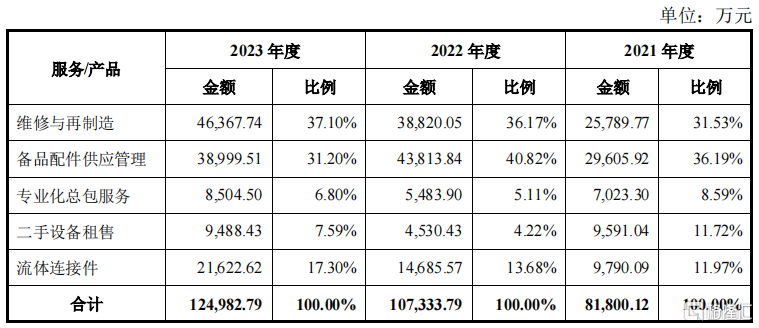

其中維修與再製造和備品配件供應管理是公司的核心業務,兩項合計佔比超60%。

公司業務結構,來源招股書

公司業務結構,來源招股書

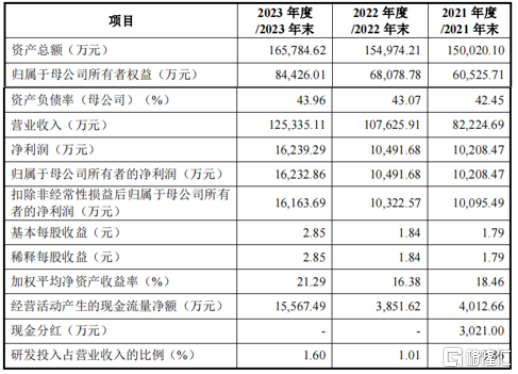

2021年至2023年(簡稱“報吿期”),分別實現營業收入8.22億元、10.76億元和12.53億元,同期分別實現淨利潤1.02億元、1.05億元和1.62億元。總體呈穩定上升的趨勢;公司毛利率分別為27.65%、24.03%和27.36%。

最新報吿期,2024年上半年公司的營業收入為5.70億元,淨利潤為7896.05萬元,同比分別增長-4.03%和16.64%。

報吿期主要財務指標,來源招股書

報吿期主要財務指標,來源招股書

從行業規模來看,2023年度,我國煤炭開採和洗選業主營業務收入達到3.50萬億元,煤炭綜採設備維修及配件支出(不包含二手設備租售市場)每年達300多億元人民幣。目前煤機後市場中煤企自服務佔比較高達60%,對外市場化維修比例則只有40%。

然而煤礦機械後市場服務行業競爭主體眾多,但都存在規模小、服務區域窄、品種單一等特點,除速達股份外,目前能夠提供全品類的後市場綜合服務商極少。

粗看下來,行業沒啥槽點,但是煤炭綜採設備後市場服務行業作為整個產業鏈的中游,尤其需要關注下游煤炭行業的運行情況、發展趨勢和政策導向。

自2013年以來,受煤炭產能過剩的影響,我國煤炭產量和價格持續下跌。為改善供需格局,抑制煤價下跌,2016年以來國家及地方出台了一系列煤炭行業去產能政策,隨着煤炭供給側改革的推進,煤炭行業的供需平衡關係得到有效改善,下游煤炭行業的運行情況逐步開始好轉。

值得注意的是,2021年10月,國務院印發了《2030年前碳達峯行動方案》,將會對煤炭行業產生重大影響。如未來主管部門進一步出台有關節能減排的政策,都將進一步對公司下游煤炭行業產生影響,進而影響到公司所處的煤炭綜採設備後市場服務行業。

03

尾聲

總體來看,速達股份自2019年首次提交上市申請至今,始終繞不開實控人認定、關聯交易、業務獨立性等問題。如今即將上市,儘管報吿期內業績相對平穩,但是未來還是需要重視煤炭行業的政策動向。