近期,公募基金相繼披露持倉,十大重倉股裏終於出現了新的面孔。

在偏股型基金中,中際旭創不僅擠進了十大重倉股排在第六,還在二季度成為加倉金額最多的股票,達到105.4億元,而同樣主營光模塊的小弟新易盛,加倉金額約只有老大哥的1/4。

儘管後者今年翻倍的升幅更加誘人,公募基金的審美已經給出了實際答案。

這兩年CPO賽道被市場捧上天,作為核心龍一的中際旭創市值已飆升數倍,似乎開始“高處不勝寒”,然而二季度的機構為何仍繼續瘋狂追捧?

01

中際旭創目前市值1500億左右,年初迄今升幅達到66.27%,今年二季度基金公司對它的持股數量從17.5億股增至25.9億股,持股佔比達到23.21%。

在去年已經升了3倍的前提下仍能被機構看重,和公司作為行業龍頭,能夠吸收更多訂單的業績兑現潛力,是分不開的。

7月15號,中際旭創公佈了上半年業績預吿,得益於下游AI賽道需求釋放,公司利潤保持着高增態勢。

具體來看,預計上半年歸母淨利潤區間達到了21.5億元-25億元,同比增長250.30%-307.33%,計算淨利潤中值為23.25億元,加回對應的股權激勵後的淨利潤實現22.43~25.93億元。

增長的主要原因體現在產品結構上,光模塊800G等高速產品需求持續提升,帶動業績高速增長。

對於這份成績,市場其實是早有預期的。

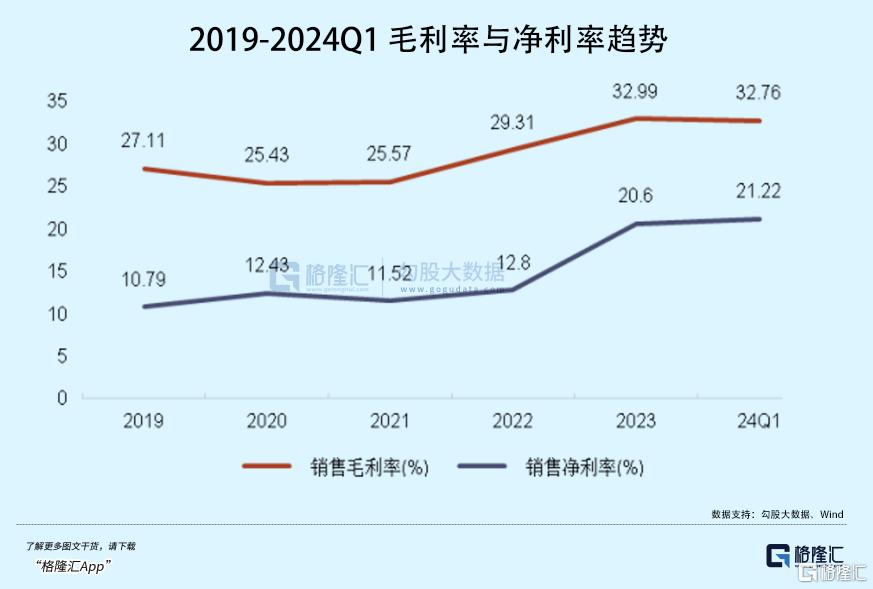

因為目前400G和800G是目前市場上的主流產品,恰好公司就得益於400G/800G等高端產品出貨比重的快速增長,產品結構持續優化,使得公司毛利率、淨利潤率都能得到大幅提升。

機構更重視中際旭創的邏輯,是在高速率光模塊迭代成為主流產品的路線上,中際旭創目前走在了最前頭。而且隨着下半年800G以上產品開始逐步放量,並且向1.6T過渡,需求多少目前還未蓋棺定論。

公司在800G和1.6T產品組合有着先發優勢,不僅搭配出多種架構方案,還在硅光、CPO等性價比更高的技術上進行了前瞻佈局。隨着明年雲計算廠商邁入800G以上的部署週期,中際旭創自然能享有新產品週期的高溢價優勢。

公司在調研中透露,仍然維持1.6T產品將在今年第四季度出貨並在明年大規模放量的預期,此前公司給出大約500萬的指引,至今未做調整。中國台灣產業鏈中,對於GB200的出貨預期較為樂觀,這暗示着1.6T產品仍有上調空間。

根據券商預測,2025年全球800G需求量超1600萬隻,1.6T需求將超500萬隻。800G明年的需求受益於CSP自建以太推理網絡放量,1.6T受益於英偉達B系列芯片放量。

而到下半年,公司估值將逐漸計入明年業績的想象。

迄今出色的業績表現和賽道景氣度讓機構對明年利潤增長有了更樂觀的預測,有幾家券商甚至拍出接近100億的淨利潤,這使得25年市盈率壓縮至20倍左右。

按照目前接近51倍的市盈率,可以想見,若明年還繼續保持這樣的估值水平,那麼市值再翻一倍都有盼頭。

但對於關注光模塊投資機會的普通投資者來説,由於當前賽道景氣度是支撐其估值的前提,那麼未來中際旭創能否繼續兑現潛力,又或者,新的挑戰者將不斷縮小差距,而公司能否守住光模塊的定價權,都是值得思考的問題。

02

自2023年初以來,中際旭創、新易盛、天孚通信累計升幅均在450%至650%之間,被投資者稱為光模塊“三劍客”。而今年三劍客的季度業績一直在環比增長,證實了產業確實在邊際向好。

AI的商業模式目前還沒有形成閉環,但META、谷歌、特斯拉等幾大科技巨頭在加大算力資本開支投入,生怕在科技浪潮中掉隊,加上Open AI等新勢力,這使得從英偉達算力卡,再到整個數據中心產業鏈都拉緊了產能供應。

投入週期這才剛剛開始,從這個角度,三劍客的業績至少2025年也不需要擔心。

根據Lightcounting 預測,光模塊的全球市場規模在2022-2027年將以11%的複合增長率保持增長,2027年有望突破200億美元。

這其中,數通光模塊又是增量關鍵,AI用的數通光模塊驅動力主要來自800G、1.6T、3.2T 光模塊需求。到2027年,整個數通市場 800G 及以上速率的光模塊市場規模佔比將超過50%。

因為AI的發展縮短了光模塊產品的迭代週期,所以利潤只能流向技術進度快,先進產能供應得上的頭部廠商。

一方面,高速率在AI應用要求下需要迅速升級。2023 年之前,光模塊速率翻倍需要約4年時間;而現在,從400G 到 800G 再到 1.6T 的代際升級有望縮短至兩年。

另一方面,光連接數量和AI芯片的比例也在持續提升。只要Scaling Law還有效,交換網絡層數隨着模型規模提升,需要配比的光模塊同樣要增加。英偉達在6月3號的Computex大會上發佈了未來產品路線圖,將AI芯片推至一年一代的迭代週期裏,配套光模塊也有望快速從800G向1.6T和3.2T升級,同時導入LPO、硅光、CPO等不同方案。

隨着產品選代週期變短,產品技術壁壘提高,利好技術能力出眾的頭部廠商,行業格局有望持續集中。根據Lightcounting,中際旭創市佔率在過去10年內迅速攀升,2023年公司超越Coherent在全球光模塊市場中佔據第一的份額。

行業需求確定性越來越高,市場對光模塊廠商的關注,從技術、客户綁定關係轉移到產能、出貨節奏上來。

最明顯的,是去年下半年開始,光模塊板塊內個股走勢的分化,只有拿得出業績的三劍客今年還能繼續大幅上升。

中際旭創的產能佈局使其具備大批量高端光模塊出貨的能力。公司在蘇州、銅陵、成都、泰國、中國台灣都設有生產基地。

其中,為了提高面向海外客户的出貨量,為800G和1.6T等產品上量進行準備,公司的泰國工廠從去年下半年開始加大資本開支,持續擴充產能。

在大國科技博弈的背景之下,海外產能對於業務安全的重要性不言而喻。

月初,關於特朗普當選後的貿易政策主張在A股發酵,連光模塊不放過,投資者們紛紛開始擔心假如特朗普當選後,加税的風是否會吹向光模塊,給海外競爭對手帶來機會,對光模塊的定價又將帶來挑戰。

這種擔憂目前還未帶來強有力的衝擊,儘管關税可能已經是板上釘釘的事情,光模塊畢竟依舊具備產能緊缺的特徵,只有三劍客有足夠的技術工藝和產能來跟進AI產業步伐。如果高速率光模塊實在沒什麼壁壘,國內二線廠商就不會拿不到英偉達訂單了,美國方面也不至於主動卡住自己的脖子。

根據中際旭創的公吿以及投資者問答,其泰國產能佔比預計將達到或超過50%,並有望進一步提升。

最後是價格對利潤率的影響。

結合過去前幾代產品的價格趨勢來看,每一代光模塊在初始大規模量產階段價格年降幅較大,後續趨於平穩。如果出現嚴重降價的現象,主營業務的毛利率將受到影響,利潤可能無法達到市場預期。

因此頭部廠商一直致力於硅光技術的使用,硅光解決方案集成度高,在速度、能耗、成本等方面均具有良好表現,在超 400G 的短距場景、相干光場景中有低成本優勢。

再加上東南亞產能的低勞動成本,即使價格向下調降,由於物料成本和工藝環節有所節省,隨着硅光產品在收入結構中不斷上升,預計將會更好的留住利潤。

中際旭創對硅光業務就比較樂觀,透露未來計劃優先出貨硅光產品,明年整體產能將有所改善,並期望硅光產品的佔比能達到7成以上。

03

單看這隻重倉股過去兩年6倍的升幅,的確很嚇人。但如果計入2025年利潤高增預期下的估值就會變成大概20倍,同理的,新易盛是32倍,天孚通信是24倍。

一般情況來説,高端製造業的通用估值是20-25倍,所以中際旭創的目前估值水平雖然小貴,但也還不算被炒上天。

不過最大的問題就在於,當前的市場環境並不算是“一般情況”,市場對任何個股的估值都不太友好,再好的公司估值也要打個折扣,中際旭創也並不會例外。

同時不要忘了賽道股的關鍵前提,永遠是景氣度。如果後續下游客户算力建設沒達到預期,或者核心客户供應鏈引入競爭,導致價格大幅降低,就可能會導致光模塊廠商業績放緩,進而出現“業績與估值”雙殺的局面。所以即使是最看好的投資者,也要時刻注意投資波動的風險。(全文完)