誰是全球最大泡沫的半導體公司?

有人説是英偉達。

但是,英偉達的動態估值只有60倍,以它仍然無懈可擊的GPU產品,以及壟斷市場的地位,你很難説這個估值高得離譜,何況,AI未來是何等的星辰大海。

更重要的是,英偉達完全能夠交得出業績,90%的毛利率,50%的淨利率,一年數百億美元的淨利潤,距離微軟的水平也不是很遙遠,你可以説英偉達的估值不便宜,但説是泡沫,似乎也不妥。

如果對比另外一個半導體公司,英偉達的估值可以説低得可憐。

因為那家半導體公司的動態PE,是英偉達的10倍。不到一年時間,它的市值暴升4倍,接近2000億美元。而一年的營收,在30億美元的水平,淨利潤只有區區3億美元,算下來,PE接近600倍。

這家公司叫ARM。

01

走向壟斷?

一門生意賺不賺錢,商業模式是一個決定性因素。

比如壟斷型的商業模式,就能夠創造驚人的利潤,英偉達、微軟、谷歌等大型科技公司,或多或少都屬於壟斷行業,至少他們所在的領域,基本看不到競爭對手能夠挑戰他們的地位。

雖然會面臨反壟斷的監管風險,但如果是因為競爭對手確實無力挑戰它,這種壟斷其實無需擔心,大不了定時支付罰款就是了,美國的大型科技公司基本都是如此。

ARM的商業模式較為獨特,主要通過授權半導體公司、原始設備製造商(OEM)等使用其架構來設計和製造芯片,即銷售IP核(指令集+微架構),收取授權許可費和版税。

雖然沒有直接設計芯片,但ARM提供的公版架構,讓芯片開發門檻大大降低,又保留了一定的研發空間,下游芯片設計廠商可自研提升芯片性能上限,加之兼具高性能低功耗的特點。因此眾多的芯片公司都在使用ARM的架構,包括蘋果、高通、英偉達。

目前,智能手機的基帶芯片,99%都是採用ARM架構進行設計的,這個風潮是由蘋果牽起的。

而隨着蘋果在PC芯片上、亞馬遜在IDC服務器芯片採用ARM架構,ARM開始走出智能手機領域,向着英特爾、AMD的後院發起衝擊,並且已經取得了一定的成績。

上個月初,微軟在build大會上,宣佈將推出更多的windows on ARM的產品,ARM達到了有史以來最輝煌的時刻。

加上在AI時代,電力短缺的問題已經擺上枱面,所以有聲音認為,ARM憑藉看家本領--低功耗,大有將英特爾、AMD的x86架構擠出市場,一統天下的趨勢。

然而,這種説法太樂觀了,因為ARM很可能走不到壟斷這一步。

02

老對手反擊

傳統的PC芯片廠,英特爾、AMD也在發力AI PC。

ARM可能在功耗方面仍然有優勢,但PC不是手機,PC可以連接電源,所以對於功耗的需求沒有手機那麼高,僅僅因為低功耗就想把x86架構掃地出門,比較難。實際上,如果有更好的代工工藝,x86架構的功耗未必完全沒有還手之力。

在軟件生態上,ARM還無法和x86相比,因為x86是從1980年代開始積累。而ARM是從蘋果M1芯片開始,才正式建立pc軟件生態。

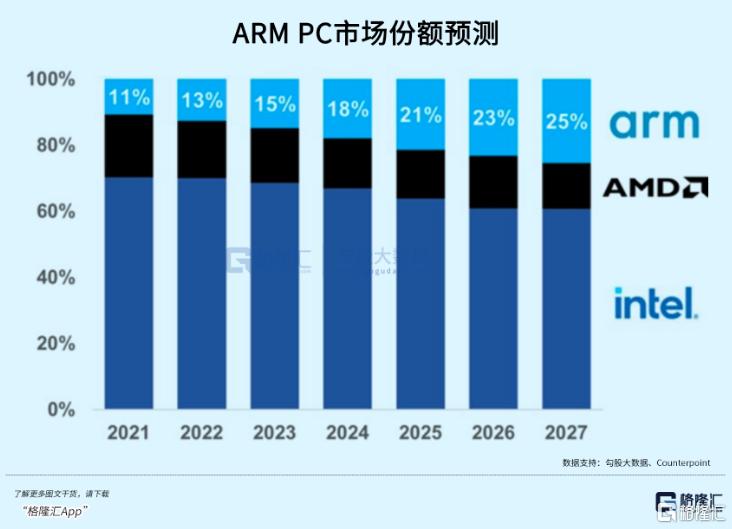

ARM會在PC領域佔據一定的份額,這份額還相當可觀。Counterpoint預測,基於ARM的筆記本電腦的份額將在25年增加到21%,在27年增加到25%。

現在,消費電子如PC、手機,整體銷量都處於飽和狀態,雖然有AI加持,但只是結構性的替換,不是總量的翻倍。

ARM確定性比較高的增量市場,其實是來自windows on ARM,而且微軟和高通已經推出相應的產品。具體能夠增長多少,就取決於這類AI PC的出貨量。

但是,僅僅依靠如上圖這種的蠶食速度,想要盈利翻幾倍,還很難。

如果盈利無法快速翻倍,ARM又如何能説服市場,600倍的估值並不高?

ARM過去幾年的營收和利潤增速表現,增速是有的,但很難説得上是爆發式,未來它又如何證明自己會有逆天的表現?

我們再仔細拆解一下ARM的主要收入來源:

第一,是許可收入。客户支付費用以獲得ARM產品的許可,進而開發基於ARM架構的處理器。根據ARM官網披露,其最新的收費計劃是:芯片廠商可以選擇每年支付7.5萬美元或者20萬美元的訪問權限費(access fee),從而獲得ARM的一款或者全部設計方案投產芯片。

第二,是版税收入。當基於ARM產品的處理器設計完成並開始生產時,ARM會從客户那裏收取一筆IP授權費,並在後續按芯片顆數收取版税,通常為芯片售價的1%-2%,FY23平均費率為芯片定價的2.7%。

因此,ARM想要提升收入,有兩條路,一條是收穫更多的芯片設計廠商,這樣許可收入和IP授權費就會更多,另一條是設計廠商賣出更多的基於ARM架構的芯片,這樣按芯片數收取的版税就更多。

現在看,這兩條路都是可行的。

ARM的授權夥伴以每年30-40家的速度增加。而隨着蘋果基於ARM架構的PC的成功,以及微軟的加入,會帶動一批PC廠商採用ARM架構的CPU。

換言之,會有更多的基於ARM的PC出貨。

但是,老對手也在奮力反擊,勝利並未一邊倒在ARM這邊。

03

新對手追趕

2023年,ARM的一個新對手出現了。

起因是ARM過於激進的增收手段。

2022年,ARM提出新規,從2024年開始,如果使用ARM公版CPU,必須搭配使用ARM公版GPU、NPU以及ISP。這一新規實質上要求這些客户在現用的解決方案和ARM之間二選一。要麼放棄ARM,尋找新的CPU架構,要麼換掉所有自研或第三方的芯片,全部改為ARM公版架構。

2023年3月,ARM計劃改變授權模式,效仿高通把定價基礎從芯片售價變成終端售價,每台手機收取其售價1-2%的授權費用,雖然比例沒變,但實際上升價幅度達到十倍左右。

但這觸動了用户的核心利益,特別是升價10倍,沒有哪個客户能夠忍受這種做法。

於是,三星組建了自研CPU內核架構的團隊,準備於2027年在手機和筆記本電腦產品中將ARM芯片替換為自研的Galaxy Chip;高通也加速了離開ARM的決定,準備最快在下一代驍龍8 Gen4中使用自研架構Nuvia。高通收購的Nuvia,本身已購買過ARM部分IP,雙方因Nuvia的IP是否還需要向ARM支付授權費而展開訴訟。

而最為激進的應對,是2023年6月,基於精簡指令集的RISC-V軟件生態系統(RISE)成立。

成員包括谷歌、英特爾、聯發科、英偉達、高通、三星等。合資公司成立於德國,旨在加速基於開源RISC-V架構未來產品的商業化。最初的應用重點將是汽車,但最終將擴展到移動設備和物聯網。

和ARM不一樣的,是RISC-V兼有開源的優點,不屬於任何一個公司,或任何一個國家。

目前,RISC-V出貨的芯片數量已經達到100億,相比ARM累積出貨量2500億顆還很小,但增速非常快。RISC-V國際基金會預計,RISC-V處理器IP滲透率將從 2022年的1%增長至2027年的16%。

可以説,ARM的激進,逼出了一個強大的競爭對手。

前有老對手的反擊,後有新對手的追趕,ARM要面對的問題,會越來越棘手。

04

軟銀控盤?

基本面以外,很多都發現了一個支撐ARM股價上升的關鍵因素。

ARM的持股結構中,軟銀佔據了88.7%。加上去年9月才上市,目前流通盤非常低,佔總股本的比例約12%。

這引發了市場的質疑,軟銀在故意控盤。因為在金融市場上,有很多的類似的案例。

比如港股的恒大汽車,還有納斯達克電動車公司vinfast。這些公司的經歷非常類似,都是大股東持股很高,股價短期內大幅拉昇數10倍之後,突然暴跌9成,甚至更多,最後留下一地雞毛。

但是,ARM已經有成熟的產品、商業模式和業績,不像這兩個汽車公司一樣,拿個車殼就説自己是造車新勢力,純粹畫大餅割韭菜。

而且,軟銀的孫正義也不是許家印這流,人家可是全球著名的科技投資公司老闆,做的都是正經生意,絕非刻意,也不需要通過資本市場割韭菜發大財。

ARM的暴升,也有客觀因素,比如AI實在太火熱,資本炒作的熱情實在太高,見到個AI沾邊的票就瘋炒。

所以,ARM股價暴升,歸罪於孫正義故意控盤,有失偏頗,實際上,他什麼都不用做,任由市場瘋炒即可。

2月份的時候,有觀點認為軟銀持股解禁,出於回籠資金的需要,孫正義有可能大幅拋售ARM,結果到現在也沒有出現。

可能的原因,是孫正義不像兩年前那麼缺錢。既然如此,就無需大幅拋售,因為ARM明顯繼續受益於AI熱潮。

誰會在這個時候跟錢過不去呢?

再説,即使有資金需求,孫正義通過ARM持股回籠資金的方式也很多,比如質押、遠期合約等等,無需直接在二級市場上拋售,引發股價波動。

作為資本市場的老手,孫正義比任何人都清楚這些道理。

05

結語

美股市場依然很火熱,單就行情而言,很難説短期內會崩盤。

因為支撐美股市場的幾個重要因素,都看不到有利空。宏觀經濟數據很好,流動性又有降息預期,AI的賺錢效應也很旺盛,資金做多熱情很高。

事實上,只要資金仍然扎堆AI,ARM也會分到一杯羹,加上流通盤比較小。即使它繼續上升,市值到2500億,甚至更高,我都不覺得奇怪。

因為牛市就是這樣,歷史上發生過無數次。

我們只是想提醒投資者,當估值被炒到600倍的時候,你就不應該單純地被市場上拼命讓你all in的聲音牽着鼻子走,而應該靜下心來想一想,這到底合理嗎?有沒有可能存在巨大的泡沫?

就如巴老所説,別人瘋狂我恐懼。

這可能會讓你少賺一些錢,但如果將來可以避免更大的損失,那也是值得的。(全文完)