作者 | 神槍手

數據支持 | 勾股大數據(www.gogudata.com)

年初至今,A股有色金屬板塊表現亮眼,累計升幅高達10%。其中,洛陽鉬業大升62%,僅次於北方銅業的85%以及湖南黃金的72%,要遠好於江西銅業和紫金礦業40%的升幅。

洛陽鉬業市值超1700億元,位列有色金屬板塊第二位,僅次於紫金礦業的4400億。但與後者迥異的是,股價並不是長期走牛形態,而是呈現比較明顯的週期屬性。

該銅業巨頭升至如今,PB升至3倍以上,處於近5年高位水平,後市怎麼看?

01

洛陽鉬業是一家由於泳個人控股的大型礦業巨頭。公司於2013年收購澳洲NPM銅金礦80%的股權,開啟出海擴張之路。此後幾年,公司趁全球金屬價格低位之際,持續抄底了不少優質礦山,包括剛果TFM銅鈷礦56%股權、剛果KFM銅鈷礦95%股權、巴西NML鈮礦和CIL磷礦等等。

其中,尤為重要的一筆收購大案是TFM項目。該項目面積超過1500平方公里,是全球儲量最大、品味最高的礦山之一,礦石量高達13.63億噸,資源開採剩餘年限長達17年。這亦是公司開展銅鈷精煉業務極為重要的礦山,亦是其重要盈利來源。

此外,公司還於2018年收購瑞士貿易商IXM,拓展金屬貿易業務(覆蓋80多個國家,位於全球前列的基本金屬貿易商)。該塊業務主要分兩部分,一是精礦產品貿易業務,主要盈利來源於加工費和精煉費;二是做期限套利交易(今年5月市場一度傳言IXM被逼空,後來公司澄清,到底真相如何需看半年報)。

2023年,洛陽鉬業礦產貿易業務總營收為1681億元,同比增長14%,佔整體業務比例的74.6%。此外,銅鈷、鈮磷、鉬鎢業務分別佔營收的16.6%、3.3%、4.5%、0.8%,毛利潤卻佔比分別為70.5%、8%、19.4%。

在介入貿易業務之前,公司2018年營收為260億元。之後營收大幅增長,到2023年為1862.7億元,年複合增速高達48.3%。歸母淨利潤從2018年的46.4億元增長至2023年的82.5億元。其中,2019年和2020年因銅價低迷,利潤表現較差,均在24億元以下。後來伴隨着銅價大幅走升,歸母淨利潤表現也逐年走高。

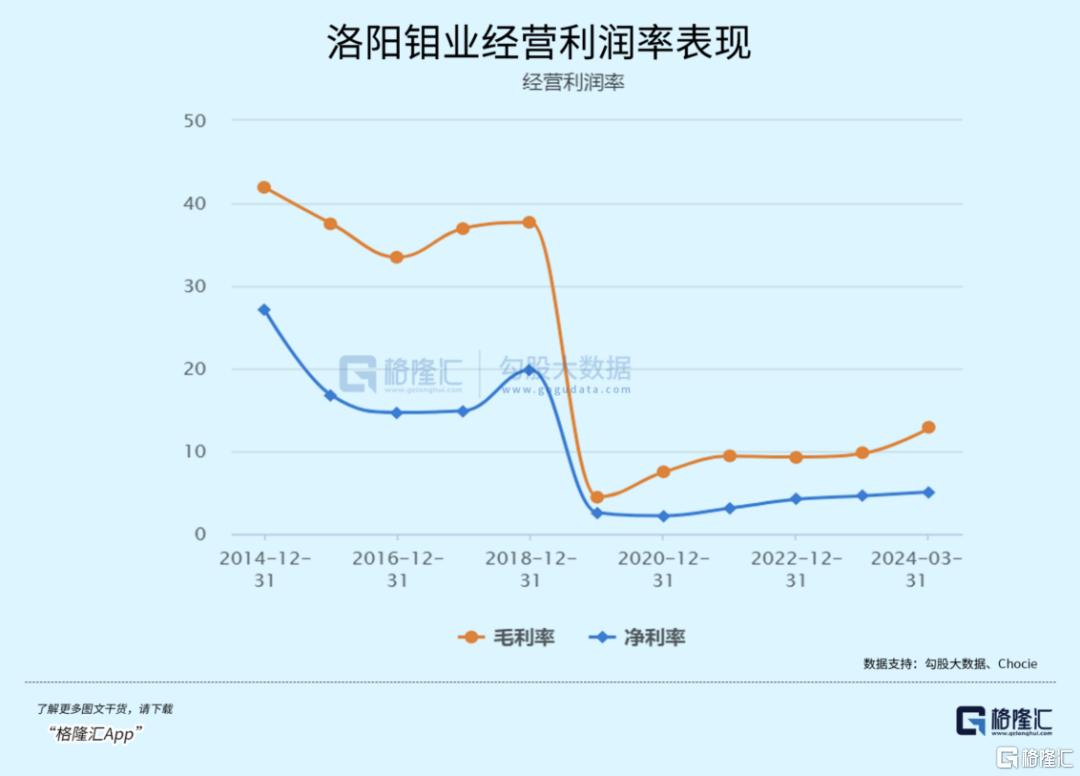

截止今年一季度末,公司整體毛利率為12.8%,較2019年的4.47%上升明顯。而在2019年之前,毛利率大多在30%以上,主要是因為礦業貿易業務毛利率僅2.7%,顯著拉低整體表現。銷售淨利率方面,今年一季度末為5%,較2019年末提升2.4個百分點。

總之,從2020年開始,洛陽鉬業的營收、利潤、毛利率、淨利率等財務經營指標均有持續改善勢頭,可見銅鈷價格尤為重要,亦是週期股的應有之義。

02

展望未來,洛陽鉬業的銅鈷業務還是有看點的。

量上,伴隨着開發項目落地,銅鈷有望持續放量。2021—2022年,洛陽鉬業投資43.4億美元用於TFM和KFM銅鈷礦項目。未來,兩大項目逐步落地後,投產新增銅產能29萬噸,鈷產能4.7萬噸。據開源證券預測,2024年銅產量將達到52萬噸,鈷產量達到6萬噸,且未來5年內有望實現銅產量80—100萬噸,鈷產量9-10萬噸,較2023年產量翻了近一番。

當然,其盈利表現的最為關鍵的因素還是銅價格未來大勢。

首先看銅供給層面。存量方面,全球銅礦品味均呈現下降趨勢,開採成本走高。2010—2017年,品味集中在0.43%-0.45%之間。2018—2021年,品味已下移至0.41%-0.42%之間。

新增方面,2010-2015年由於期間銅價高企導致銅企大幅增加資本開支。而在2016年之後,資本開支較此前年份下降明顯,且趨於穩定。一方面源於缺乏優質的高品味銅礦項目;另一方面,政治風險、不斷湧現的資源民族主義以及不斷提高的環境要求等。

比如,佔據全球銅礦開採1/4的智利就面臨這樣的嚴峻狀況。左翼執政聯盟正在尋求賦予工會不受限制的罷工權利,提高銅礦開採特許權使用費,並將其新生的鋰產業國有化。政策的不確定性加劇現有銅供應瓶頸,並限制未來的供應增長。

需求層面,傳統領域包括電力、空調製冷、交通運輸、電子、建築材料等,對銅的需求較為平穩,增速可能在1%左右。但新能源貢獻了銅主要的需求增量。

據機構測算,2022-2025年,全球光伏、風電、新能源汽車用銅需求量從224萬噸增加至479萬噸(年複合增速高達28.9%),佔總需求的比例從8.6%提升至17%。加上傳統行業領域,2023-2025年,全球銅需求增速分別為4.3%、2.4%、2%。因此,全球精煉銅供需缺口為5萬噸、2萬噸、-14萬噸。

此外,銅除了商品屬性外,還有金融屬性,前者是主導因素,後者是次要因素。商品價格與美元指數呈反向關係,源於貨幣效應。如果美元貶值,銅的美元價格就會上升,反之亦然。

今年以來,美聯儲降息之路充滿波折,降息預期一直在變。起初,市場預期今年3月會降息。之後,伴隨着通脹與就業等數據披露,推遲到6月,後來又再度推遲至9月、11月。

無論如何,今年美聯儲降息概率依然偏高,無非是延後和次數多少。並且,歐洲央行現在已先於美聯儲實施降息操作。貨幣層面,整體利於銅價走升大勢。

整體看,銅價在未來今年依舊保持高位水平,乃至再上一個台階的概率亦是較大的。如果以上推斷正確的話,這將有利於洛陽鉬業的業績表現以及盈利能力的回升。

03

洛陽鉬業屬於有色金屬龍頭,其股價表現,最好是放在整個週期股的大視角來看。

在《週期股,今年別輕易下車》中,我們提到今年商品市場牛市可能會持續(近日下跌並未改變大勢,預期與現實節奏問題),進而帶動上游週期板塊盈利預期改善,是週期結構性行情向好的重要支撐之一。

商品牛市,除了因地緣政治擾動的商品供給端、全球央行進入降息週期等因素外,比較重要的驅動源於中美庫存週期均有望在今年Q2-Q3見底回升。

據Mysteel,中國第7輪工業被動去庫週期從去年7月開始至今,已經持續11個月了,與之前6輪週期相比屬於跨度時間很長的了。主要原因是產業新舊動能切換,導致庫存週期切換不順暢。過去六輪,以房地產為主導的相關產業鏈聯動性較強,易形成行業共振。如今,以計算機、通信為代表的新動能產業比重上升,聯動性沒有地產鏈那麼強,導致庫存週期切換滯後了。

無論如何,今年三季度開啟新一輪主動補庫週期的概率是很大的,但補庫斜率應該沒有之前7輪那樣陡峭,會相對更加平坦一些。

美國方面,從1993年至今,一共經歷了9輪庫存週期,目前正處於第9輪被動去庫尾聲階段。從去年7月至今,美國去庫週期持續11個月。按照過去週期切換驅動因素看,主要有貨幣政策、財政政策以及重大技術突破等等。本輪切換想必最大觸發因子源於貨幣政策的調整,會提振消費與投資需求,驅動被動去庫往主動補庫去切換。

中美本輪補庫週期時間懸殊不遠,美國可能於二季度開啟,中國可能於三季度開啟,因此對全球大宗商品的需求會有一定韌性,大宗商品的價格易升難跌(從歷史維度看,主動補庫週期,商品市場多有不錯上升行情)。

基於以上邏輯看,包括洛陽鉬業在內的銅礦巨頭們的未來表現還是值得關注的,不過因為最近幾個月股價連續上升,接下來的波動率會上升,且存在階段性的回撤風險,注意把握好節奏。(全文完)