5月7日,中國物流與採購聯合會宣佈,4月份中國物流業景氣指數環比增長0.9個百分點至52.4%。在各個分項指數中,業務總量指數、新訂單指數和設備利用率指數均實現了連續增長。另外,4月份,物流業業務活動預期指數為55.7%,環比回升0.4個百分點,連續三個月處於高景氣區間。

物流業的景氣度持續提升,但行業中增收不增利的情況仍然普遍存在。4月份,物流企業主營業務利潤指數,環比回落0.2個百分點。

聚焦到資本市場,在這一背景下,那些盈利能力能夠不斷提升的物流企業自然更值得投資者的重視。當下,公司紛紛發佈一季度業績公吿,或許恰好給了我們一個觀察其中頭部企業的窗口,從中挖掘更具有確定性的投資機會。

其中,近日發佈一季度業績的的安能物流(9956.HK)就頗為顯眼,不妨讓我們通過這份成績單,進一步探討安能物流的基本面和未來前景。

一、經調整淨利潤同比大增173.9%,高質量增長趨勢確定

整體來看,安能物流在去年重新回到增長通道之後,在今年一季度延續了高質量增長。

根據公司公佈的最新業績公吿所示,安能物流一季度實現營業收入23.78億元(單位:人民幣,下同),同比增長15.2%。經調整淨利潤為2.09億元,同比增長173.9%。

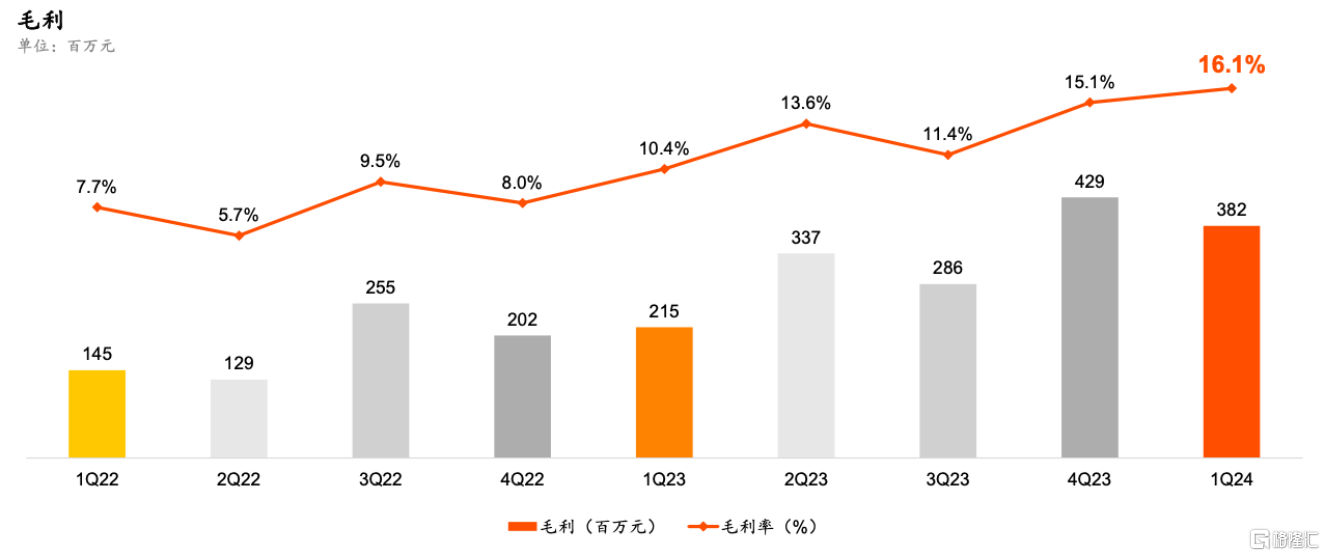

核心數據均實現超預期增長,尤其是盈利能力的大幅提升給了投資者一些驚喜。一季度,安能物流毛利達到了3.82億元,同比增長77.6%,毛利率更是同比提升了5.7個百分點,達到了16.1%,創下歷史最好水平。

圖片來源:公開資料

安能物流能夠實現如今的高質量增長,源於從2022年下半年開始就率先在行業發起了"以品質和利潤為核心"的主動變革。筆者認為,這具體可以從業務結構、降本、增效三方面來看這場深度變革取得的成效。

在公路貨運領域,存在着一個普遍現象:貨物的單位重量越重,其利潤率往往越低。因此,安能物流主動調整其業務結構,積極擁抱更高利潤的業務。數據顯示,迷你小票和小票零擔的貨量分別增長24.8%和20.8%;票均重量繼2023年下降至93公斤之後,於24年一季度進一步下降至91公斤。

但僅憑調整業務結構,並不足以解釋安能物流盈利水平倍增的優異表現,更關鍵的還是安能物流在降本上下足了功夫。

拆解安能物流的營業成本可以發現,主要分為幹線運輸、分撥中心、增值服務、派送服務四大部分。其中,運輸和分撥成本佔總成本比重超過65%。一季度,安能物流在這兩個主要環節的降本效果顯著,單位幹線運輸成本同比下降8%至310元/噸,單位分撥中心成本為151元/噸,同比大幅下降27.1%。

為什麼要降本?

在筆者看來,物流成本不僅關係到產品的定價策略,還關係到企業在面對市場波動時的反應速度和整體的競爭力,並直接影響着企業的利潤水平。特別是在經濟下滑和行業競爭加劇的環境下,能否有效降低物流成本,甚至成為了企業能否生存和發展的關鍵因素。

但安能物流在降本上下功夫,不是單純壓低單項成本,而是讓自身在其他平台在價格維度不佔劣勢的基礎上,通過服務、品質、時效等方面攻略用户,即增效。

從一季報中可以看到,公司各項指標均獲得顯著優化。時效方面,2024年3月平均運單時長由去年1季度的76小時,進一步縮短至70小時以內;品質方面,截至3月底,公司遺失率(每十萬件中的遺失件數)下降至0.06,破損率(每十萬件中的破損件數)下降至8.67;服務方面,安能物流積極推進網點數智化,提升公司對網點的賦能水平,優化考核機制。

價格下行、品質上升,更高的質價比等於更好的用户體驗。貨運總量和總票數同步實現同比雙位數增長,就是用户認可度提升最好的證明。一季度,安能物流貨運總量達到288萬噸,同比增長21.7%。總票數也同比顯著增長25.3%至3157萬票。

二、着眼於未來,如何正確看待公司價值?

安能物流的高速成長不僅僅體現在財報的層面上,在資本市場上同樣得以體現。

今年二月以來,安能物流股價震盪上行。截至5月22日,安能物流股價自前期低點累計升幅超過80%。一方面是資金重新迴歸中國核心資產,更重要的還是公司基本面的持續向好,不斷抬升市場對公司的未來預期。

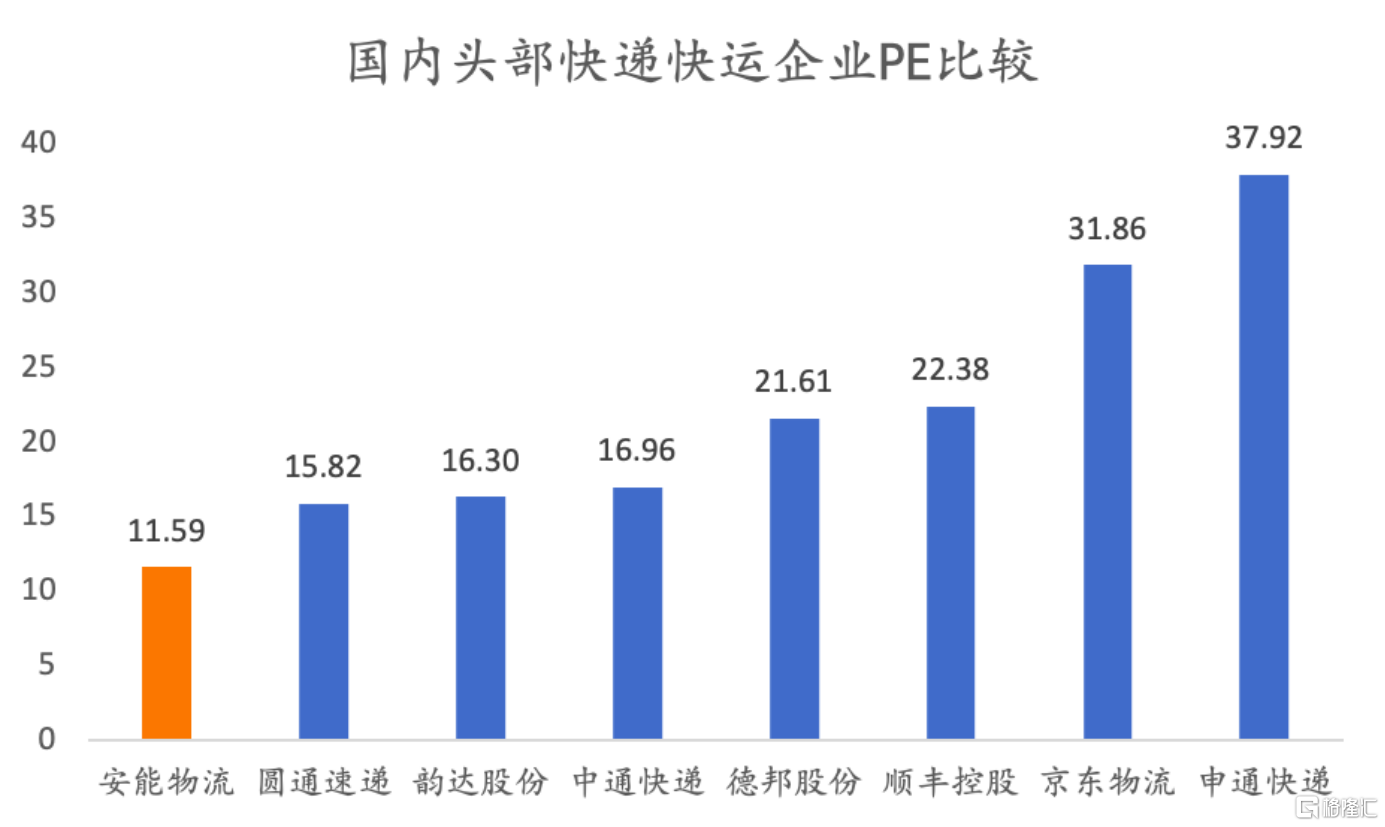

儘管股價從最低點已經大幅上升,但鑑於近期市場的波動和調整,安能物流當前的估值仍然具有較大的吸引力。若以2023年財務數據為基礎,選取國內頭部的快遞和快運企業,進行橫向對比就會發現,安能物流的PE遠低於平均水平。

數據來源:公開網絡

但考慮到公司為加盟制快運行業貨量規模第一,在國內零擔快運處於快速整合的背景下,安能物流作為為數不多的龍頭,憑藉新戰略不斷提升管理能力、提升運營效率、增強產品競爭力,稀缺價值凸顯,理應享有一定溢價。

券商研報亦印證了這一觀點。中金在研報中表示,公司成本降幅超出預期、規模增長邏輯有力兑現,基於看好公司長期份額增長、利潤率上行,目標價上調13.3%至8.5港元;廣發證券也基於安能物流的成長性和盈利水平,給予安能物流“買入”評級,目標價為7.27港元。

進一步來看,無論是公司內部改革釋放的潛在勢能,還是所處的賽道的市場空間,都為安能物流的價值兑現提供了“肥沃的土壤”。

目前行業進入高質量發展階段,服務能力不足導致尾部企業的網絡穩定性下降,而以往依靠產業融資以低價策略來獲取市場份額的做法效果逐漸減弱。在此背景下,也為以安能物流為代表的頭部企業創造了機會,使其能夠逐步蠶食競爭力較弱的尾部企業的市場份額。

安能物流圍繞“五最”戰略,引領行業服務品質並構築出差異化競爭壁壘。自然能夠在提升盈利水平的同時,利用其服務能力來擠壓尾部企業的市場份額,從而在行業出清的過程中實現規模的增長。

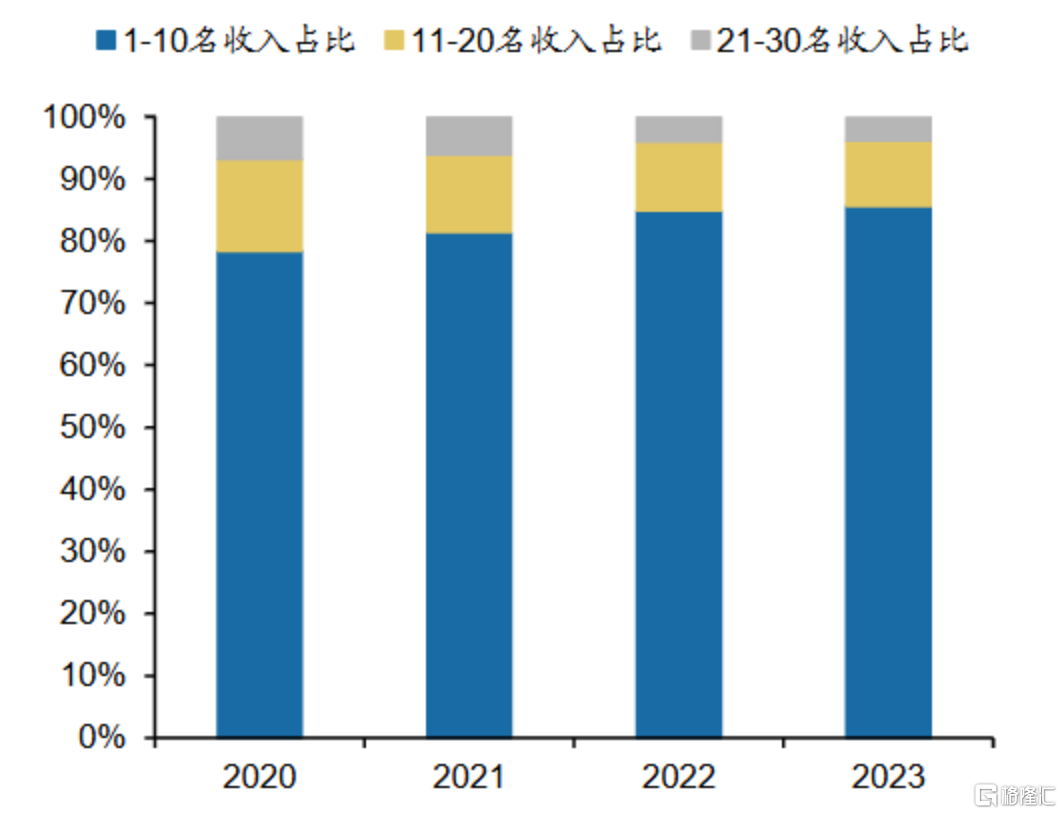

從行業格局來看,目前零擔行業整體集中度仍然較低,但市場容量持續保持穩健增長。據第三方機構預測,零擔貨運市場預計2027年有望從2022年1.62萬億的市場規模上升至1.81萬億人民幣。與此同時,市場份額逐漸向頭部企業集中的趨勢明顯。伴隨着頭部競爭優勢持續增強,行業中龍頭企業的整體規模仍有較大的提升空間。

零擔行業頭部集中趨勢明顯

圖片來源:廣發證券

據運聯智庫數據顯示,2022年,安能物流的市佔率達到15.7%,位居行業第一。由此看來,在產業集中度提升的背景下,頭部地位穩固的安能物流無疑將是其中最大紅利受益者。

除此之外,安能物流對於專線的整合,使其在快運網絡規模領域取得了顯著的優勢。公司通過其貨運合作伙伴平台模式,成功構建了全國最大的快運網絡,並牢固佔據了行業領導者的地位。

這背後的邏輯也不難理解。與區域網絡以及專線公司相比,全網快運在規模效應、規範化管理以及服務穩定性方面具有明顯優勢,存在長期滲透的邏輯,成長性也領先於大市。

更長週期來看,產業結構的升級也能夠推動快運行業的升級發展。以美國頭部快運企業Old Dominion Freight Line為例,其下游客户多來自於能源業、化工業與高端製造業。而中國零擔需求主要由普通消費品、工業品構成。這也造成了中國快運企業的單位收入水平距離美國頭部快運企業的水平仍有不小的差距。

2024年政府工作報吿提出,實施製造業技術改造升級工程,培育壯大先進製造業集羣,創建國家新型工業化示範區,推動傳統產業高端化、智能化、綠色化轉型。在此情況下,產業結構升級有望打開中國快運公司的增長空間。

由此看來,憑藉安能物流自身穩固的基本盤疊加行業轉型升級帶來的成長機會,安能物流未來業績的持續增長確定性變得越來越高,從而顯著抬升了公司的長期投資吸引力。

三、結語

綜上所述,作為快運行業的領軍企業,安能物流通過其強大的市場競爭力和戰略執行能力,推動公司快速進入營收利潤雙增長的高質量發展階段。

持續改善的業績表現是贏得市場認可的最有效途徑。特別是在當前全球經濟呈現復甦趨勢,以及國際資本在亞太地區進行資產重新配置的背景下,像安能物流這樣內生動能充沛、所處賽道快速發展的企業,更有可能獲得資金的認同和追捧。對於安能物流而言,其價值的重估之路可能才剛剛起步。