公募基金一季度隱形重倉股曝光,圖解過去20年公募基金重倉股變遷

根據上市公司一季報前十大流通股東與公募基金一季報持倉的對比,公募基金一季報隱形重倉股情況。

公募基金一季度隱形持有電子、醫藥生物市值超過600億元,分別為619.81億元、601.85億元,持股數量均高於480只;對電力設備行業持股市值隨後,為429.1億元;對機械設備、非銀金融、計算機等板塊持股市值在200億元以上。

從隱形重倉股看,公募基金對中國建築、中國神華持股市值超過30億元;華潤微、拓荊科技、萬華化學、中控技術等個股持股市值在25億元以上;格力電器、滬硅產業、中國銀行、晶晨股份、大全能源、中國石化、中國中免、山西汾酒持倉市值在20億以上。

對於公募基金的持倉,國信證券研報指出:

以公募基金為代表的機構投資者,其資產管理規模持續增長,持股市值也在穩步上升。國內資本市場也逐步走向成熟,正歷經由“散户市”向“機構市”的進步,在此背景下,機構投資者對A股市場的影響力愈發顯著,公募調倉不僅是部分領域股價表現的結果,也對相關行業股價表現產生影響。

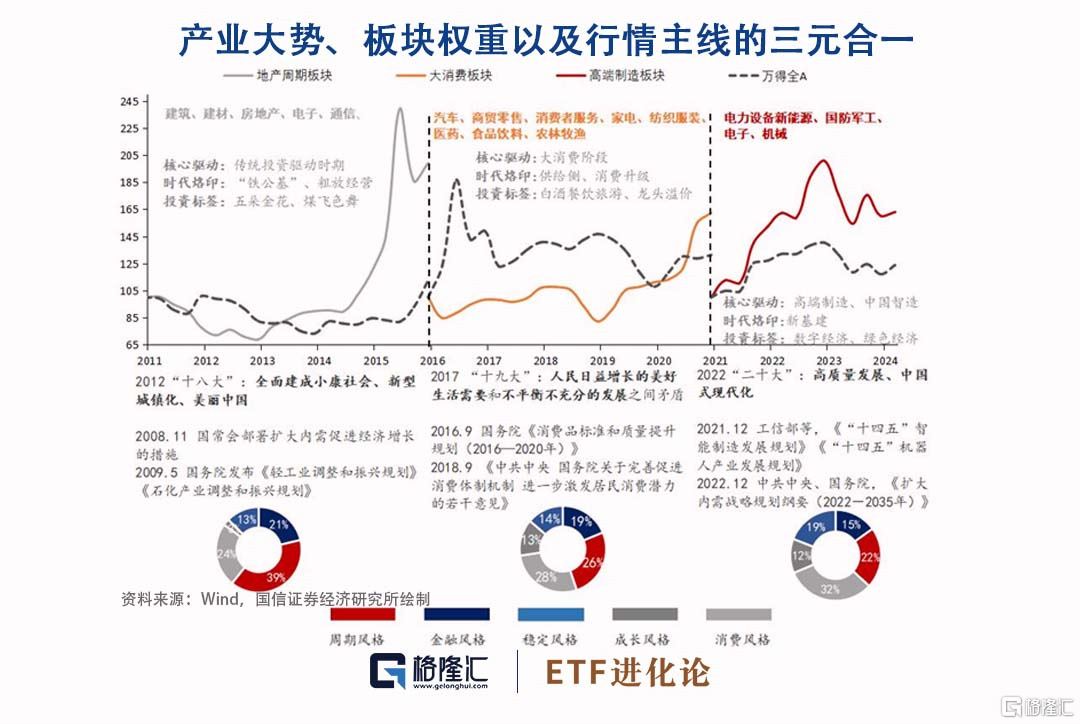

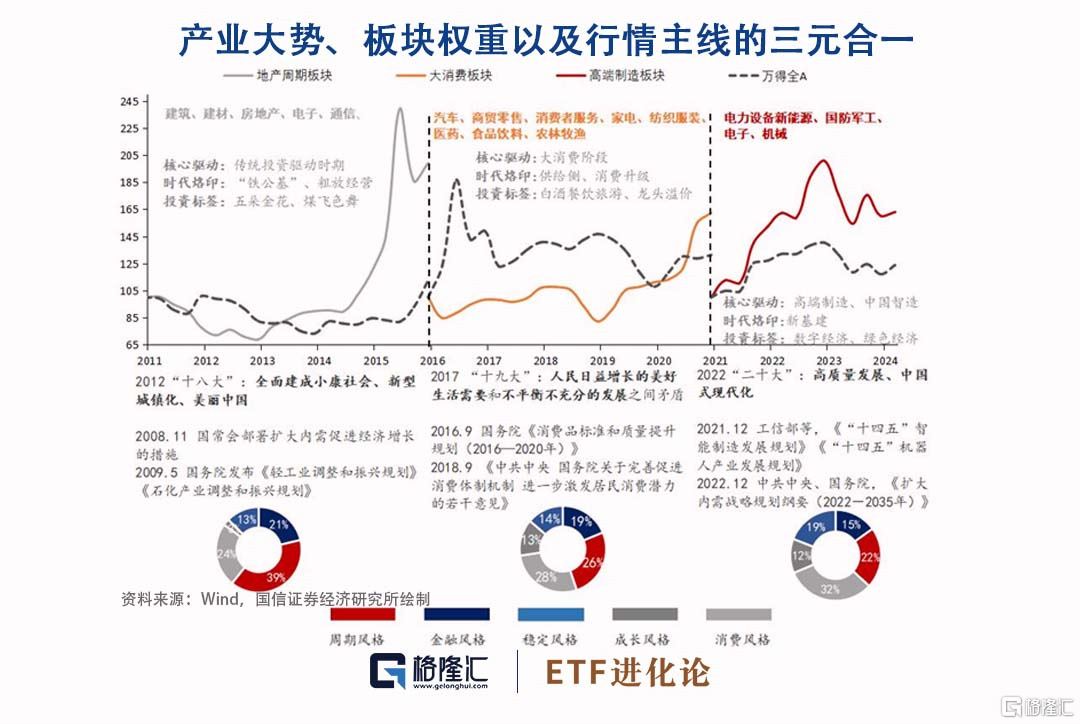

股票市場通常被視為實體經濟的風向標,公募調倉和盈利趨勢、經濟引擎調整和結構變遷等密切相關。公募基金的重倉持股變化與實體經濟的演進高度相關,股票市場的長期投資機遇往往根植於產業結構的轉型與升級。

2005年至今,主動型權益基金的持倉行業和風格主要經歷如下幾次變動:

(1)2005年-2009年,偏好週期股,重倉金融和地產;

(2)2010年-2012年,偏好消費股,重倉食飲和醫藥;

(3)2013年-2016年,偏好成長股,重倉醫藥和TMT;

(4)2017年-2019年,偏好成長和消費,重倉食飲和醫藥;

(5)2020年至今,偏好成長和消費,重倉茅指數和寧組合。

公募基金歷史調倉板塊具有三大特點:一是具有高穩定性或高成長性;二是市值規模夠大,具有一定的承載力;三是調倉前估值相對較低,具有較高的配置性價比。

在重倉股的選擇上,公募基金偏好大市值、低估值、高盈利個股。

當前A股市場已經歷了連續三年的調整期,這為基金的調倉提供了基礎條件,高分紅和資源品是短期騰挪的方向。從主動型權益基金的持倉集中度來看,可以觀察到調倉活動已經開始。但尚未形成廣泛的共識,未達到足以影響市場價格形成機制的程度。紅利資產和資源品的機遇是行業輪動速度降低、主題投資熄火後,疊加供應約束的資金避風港屬性。歷次行業輪動減速後,中小市值向大市值、高成長向資源品會成為短期調倉的動向。

國信證券認為,考慮到當前流動性有限,本來迎來行情機遇的核心資產可能並非在行業層面,出海型和低估值屬性有望成為未來兩大中長期調倉方向。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.