如果説近年來哪個賽道火熱,作為創新藥領域的“賣水人”CXO一定位列其中。以A股CXO指數為例,自2017年至今,CXO板塊指數一度升幅超402.8%,遠跑贏同期滬深300指數,成為資本市場炙手可熱的“香餑餑”。

然而,資本狂歡帶來的不僅是行業繁榮,同時也在鑄造新的泡沫。在貨幣正在緊縮等一系列外部不確定性環境下,“去泡沫化”成為CXO們後疫情時代下的主旋律。那麼,如何看待這種變化?潮水褪去後,誰又可能突出重圍?

圖表一:CXO指數股價走勢圖

數據來源:WIND,格隆彙整理 數據截止2024年4月30日收盤

白線:CXO指數 紫線:滬深300指數

CXO:高成長向高質量切換

回溯歷史,中國的CXO行業還很新,2010年前後,少數國內CXO企業基本都針對海外客户,直到2015年後,中國創新藥行業蓬勃發展,才連帶CXO行業隨之騰飛。

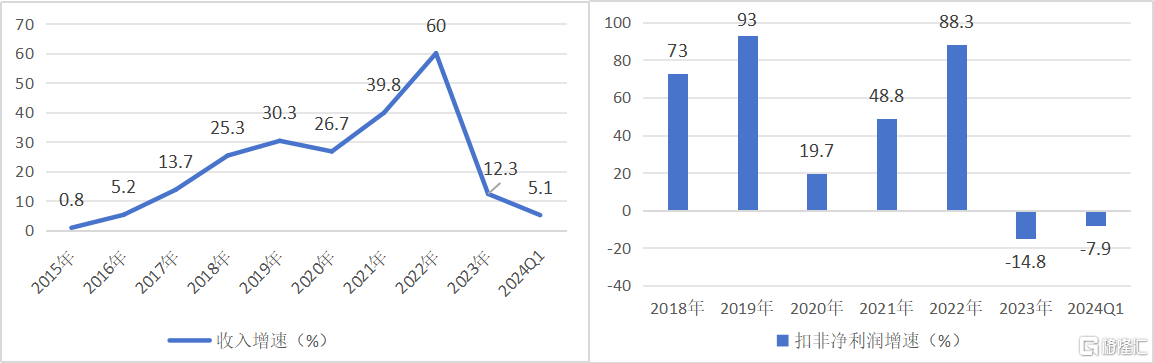

根據WIND數據顯示,A股CXO板塊整體營收自2015年開始坐上加速列車,平均增速一路攀升,並伴隨着生物醫藥融資金額不斷擴大,新冠訂單增長等因素疊加, 2022年板塊整體營收增速攀升至60%的高位。從扣非淨利潤表現上來看,在高速發展階段的CXO們,在收入擴大的同時,也帶動企業們利潤不斷上升,成為同期當之無愧的高成長板塊。

然而在經歷過高資本支持、公共衞生安全帶來的時代紅利後,CXO行業週期邁入新的階段。

根據WIND數據顯示,在已經披露2023年報以及2024年一季報的A股CXO中,2023年整體營收增速顯著放緩,自腰部CXO企業開始已經出現增收不增利情形,2024年一季度更是行業平均收入增速僅為個位數,扣非淨利潤增速也在同步下滑。種種跡象都顯示,CXO行業似乎迴歸到了“平庸”階段,迎來屬於高質量發展的2.0時代。

圖表二:CXO板塊營收增速(圖左)與扣非淨利潤增速(圖右)

數據來源:WIND,格隆彙整理

備註:板塊成分股採用申萬“醫療研發外包”行業分類中 A 股標的

風格轉換,誰與爭鋒?

對於投資者而言,面對高成長屬性的板塊需要關注的是行業的景氣度。而面對切換成高質量發展階段的板塊而言,個股的硬實力才是關鍵。筆者認為,可以從收入端、支出端以及盈利端三個財務指標着手,看CXO企業面對行業週期波動下的應對能力。

從收入端來看,雖然資本市場寒冬為CXO整體發展帶來不小挑戰,但市場依舊不乏如GLP-1等新興熱門領域帶來新的機遇。而其中優秀的企業會憑藉自身規模效應加寬自身護城河,脱穎而出。

以藥明康德為例,在公司經歷5年收入翻4倍(2018年至2022年)的高成長期後,2023年公司營收首破400億規模大關,2024年一季度再次完成經營目標,實現營業收入79.8億元,持續保持穩健經營。根據公司預測,2024年收入將達到383-405億元,剔除新冠商業化項目後將保持正增長(預計2.7-8.6%)。

從客户羣體上來看,藥明康德“長尾”戰略效果顯著,客户黏性高,強者恒強。2024年第一季度,公司新增客户超過300家,過去12個月服務的活躍客户超過6,000家,全球各地客户對公司服務的需求持續增長。其中,來自於全球前20大製藥企業收入達到人民幣27.0億元,剔除新冠商業化項目後同比增長4.2%。

圖表三:藥明康德2024Q1收入亮點

數據來源:公司資料,格隆彙整理

從業務板塊上來看,憑藉其真身所獨有的CRDMO商業模式,藥明康德在相對早期接觸並預見市場需求,順應建立後端的能力和規模,繼而不斷承接住市場需求。

例如,化學業務(WuXi Chemistry)在一體化CRDMO商業模式驅動下,分子管線繼續擴大,新分子業務增長勢頭強勁。2024年一季度,該板塊實現收入高達55.6億元,新增CDMO分子管線數迅猛增加至337個,與去年同期相比新增了79個。特別值得一提的是,作為國內多肽CDMO領域的領軍者,公司的新分子業務(TIDES)在單季度內收入達到7.8億元,同比增長43.1%,展現了其強勁的增長動力。此外,TIDES的D&M服務在手訂單同比增長110%,客户數量和服務分子數量也分別提升30%和43%,達到146個和276個,正在打開第二增長曲線。

測試業務(WuXi Testing)在藥物安全性評價及SMO業務方面持續保持行業領先地位。2024年一季度,該板塊實現營業收入14.9億元,同比增長2.6%。其中,臨牀CRO&SMO業務收入達到4.4億元,同比增長11.0%,其中SMO收入同比增長26.4%,進一步鞏固了公司在國內行業的領軍地位。

作為擁有全球最大的發現生物學賦能平台之一的藥明康德,在2024年一季度生物業務(WuXi Biology)實現營業收入5.8億元,新分子種類收入同比增長12.2%,收入佔比持續提升至29.2%。而綜合篩選平台的優勢正在成為公司下游業務的重要“流量入口”,僅一季度就已經為公司貢獻超過20%的新客户。

從支出端上來看,CXO行業作為成本較高的行業,其高質量發展的轉型過程中,對成本費用的精準掌控能力已躍升為企業脱穎而出的核心要素。在這個關鍵的轉型節點,企業不僅需要關注業務的擴展與升級,更需聚焦於如何通過優化內部管理、提升效率,從而在激烈的市場競爭中穩固地位,實現可持續發展。

以藥明康德為例,一方面,公司在持續在全球範圍內推進各地設施的設計與建設,提升能力和規模,並不斷提升資產利用效率。2023年,位於蘇州和啟東的55,000m2新設施產能有序釋放。2023年GLP資質設施總計新增20,000m2。此外,公司完成了常州和泰興基地產能擴建工程。新產能已於2024年1月投入使用,多肽固相合成反應釜體積增加至32,000L。2024年1月,全新的泰興原料藥生產基地部分正式投入運營,賦能業務持續增長。

另一方面,藥明康德持續優化提高人力效率,進一步提升企業的整體競爭力和運營能力。根據WIND數據顯示,藥明康德人力投入回報率(ROP)已經從2019年的52.29%上升至2024年一季度的100.09%,效率提升顯著。

從利潤端上來看,在面對外部市場考驗時,如何在行業整體盈利能力承壓時能夠保持較為穩定狀態,也是考驗CXO們穿越週期的關鍵。

同樣以藥明康德為例,公司在2024一季度雖然收入有所下降,但憑藉強大的費控體系,依舊能夠將盈利能力保持在穩定態勢。2024一季度公司歸母淨利潤19.4億元,同比下滑10.4%,扣非淨利潤20.3億元,同比增長7.3%。橫向對比來看,相較於A股醫藥板塊歸母淨利潤整體下滑14.94%以及大幅下滑的其他CXO企業(數據來源:WIND)而言,藥明康德面對挑戰更具有韌性。

與此同時,藥明康德的現金狀況佳,將自由現金流轉化至中長期股東的回報。2024年一季度,公司自由現金流持續為正,達到13.26億元。根據公司預測,預計2024年自由現金流將持續為正,達到40億-50億元。從分紅派息上來看,藥明康德也延續了一貫的大手筆,近三年來股息支付率保持在30%左右,2023年現金分紅達到28.82億元。無論是分紅比例還是分紅金額都位列醫藥行業第一梯隊。

圖表四:藥明康德經營現金流情況

數據來源:公司資料,格隆彙整理

小結

從高成長切換到高質量發展,是當下CXO需要面對的課題。當風格切換時,機會是留給有準備的人。

以CXO頭部玩家藥明康德為例,在規模經濟驅動下,公司獨有的CRDMO商業模式所帶來的飛輪效應已然顯現。伴隨着技術的發展、分子的發展,公司在修煉內功的同時也在跟上時代的步伐,進一步鞏固自身護城河。當外部行業週期發生變化時,公司也憑藉強大的費控能力,將收入有效地轉化為利潤和自由現金流的增長,從而完成向股東的正反饋。