現在,恐怕沒有比馬斯克更需要降息了。

美國3月宏觀數據繼續超預期,讓今年降息預期再度被壓縮、延後,甚至隨着能源、金屬價格節節攀升,通脹捲土重來的可能性在大幅增加。

高利率對於電車企業,堪比折翼的翅膀,歐美並不像中國地區熱衷於購置電車,性價比更比不上油電混動,高利率本就很容易勸退消費者。

難上加難的是,特斯拉週一公開新一輪10%的全球優化員工計劃,並且核心高管在平價車計劃擱置後黯然離職。所以週二,特斯拉大跌2.71%,市值再次失守5000億美元。

而近兩年,儘管在美國科技股強大的資金積聚效應下,特斯拉升幅在今年一季度依然抹去了2/3。這也導致了國內A股的一眾特斯拉概念小弟,也跟着遭了不少罪,一些關係比較近的供應商,股價跌幅甚至出現了腰斬。

但現在,隨着銷量miss、新車計劃暫時付諸東流,身處激烈的競爭環境,公司汽車業務的增長前景越發堪憂,依然讓馬斯克感到腦殼痛。

01

出現問題,就拿員工開刀,以最快實現“降本增效”是大廠們通用的手法。

這次,是特斯拉自2017年以來的第五次大規模員工優化。

公司在2017年、2018年、2019年和2022年分別削減了2%、9%、7%和3%的員工。

但隨着全球工廠落地,業務佈局相繼清晰,克服產能地獄之後,特斯拉的員工人數在過去幾年間仍然大幅增長,從2018年初的4.8萬人增加到2024年初的14萬人。

如果按該數字計算,優化10%意味着將有1.4萬人將失去job。

在銷量下滑嚴重的中國市場,特斯拉已經開始了一系列的調整。

有知情人士透露,特斯拉中國的優化比例遠高於10%,特別是在銷售部門,受到了較為嚴重的衝擊。比例在各個部門之間有所差異,一些部門進行了30%~40%的優化,而個別部門甚至達到了50%。

當然,補償幅度達到了從N+1到N+3不等,是相當值得國內學習的。

據媒體報道,上海浦東臨港特斯拉工廠的員工們已經收到了官方的郵件,應該是板上釘釘了。

馬斯克在電子郵件中説:“在我們為公司的下一階段增長做準備時,從各個方面考慮公司的成本削減和生產力提高是極其重要的......沒有什麼比這更讓我痛苦,但必須要這麼做”。

需要劃重點的是,這裏提及了降本增效的需要,以及,特斯拉已經完全度過了一段銷量增長浪潮,此時不必再糾結年銷50%的目標能否實現,在新的增長機會清晰之前,如何平衡好利潤和投入,才是特斯拉估值的底線。

這不禁讓人想起了2022年的Meta,在新業務燒錢無果,主營業務出現下滑後,扎克伯格主動承認錯誤並開始精簡人員,聚焦主業。

但市場對此的反應截然不同。

02

為什麼削減成本此時對特斯拉至關重要?

原因在於,未來低銷量預期和需要維持的高投入,就這兩點足以令追隨特斯拉的投資者惴惴不安。

在《Robotaxi救不了特斯拉》和《歐美玩不起純電》中,我們剖析了特斯拉在純電市場中面臨的競爭環境,Cybertruck又陷入產能僵局,交付不到預計的1/4,此時放棄開發平價車的計劃無異於雪上加霜。

儘管外界更看好Robotaxi的應用前景,而每年至少100億美元的研發投入,同時也面臨着更高段位的競爭。

過去三個月,對特斯拉而言可謂地獄般體驗,與19年經歷過的產能危機相比,這次是需求端出現了問題。

據乘聯會的統計看,前三個月特斯拉的批發銷量是220876輛,出口量則是88456輛,二者相減得出公司在中國一季度銷量約為13.24萬輛,同比下降3.6%,排名新能源廠商第三,市場份額約7.5%。

儘管Model Y依然是最受歡迎的單車產品,新能源市場的競爭逐漸分散,消費者們在各價位段上選擇越來越多,這對於品牌來説,意味着獲客難度將成倍增長,這也就意味着各項成本的持續增加。

在一季度銷量閃崩的壓力下,特斯拉試圖通過廣吿投放和線下推廣加大對消費者的吸引力。

據界面新聞的報道,據同花順iFind,2023年以來,特斯拉在數字廣吿上的支出激增,在美國數字廣吿上的支出約為640萬美元,相較於2022年的17.5萬美元增長了近36倍。

還記得,馬斯克對廣吿的看法嗎?

“投廣吿就像是騙人買你的產品”。

(推特)

特斯拉的降價未能用銷量規模來攤低成本,而比亞迪卻可以。

2021年和2022年,比亞迪汽車業務毛利率為16.7%和20.4%,和特斯拉的26.5%和26.2% 存在較大差距。2023年,比亞迪毛利率攀升至23.0%,而特斯拉則下降至17.1%。

迫於產能和成本端的壓力,作為最早開始價格戰的車企之一,去年下半年特斯拉在推出model 3煥新版之後,竟意外連連升價。

在短期,身為自動駕駛第一梯隊的特斯拉FSD尚未進入中國,但國內車企已經快馬加鞭將城市NOA鋪滿全國。隨着消費者逐漸接受智駕功能,沒有FSD的特斯拉在中國就少了一個賣點。

在配置上,特斯拉頻繁被車企拿到發佈會反覆對比的現象也説明了,無論是尺寸、續航、加速還是充電速度,國內車企都有和特斯拉叫板的資本。

從銷量,盈利能力、產品力上,特斯拉的品牌優勢逐步被中國車企稀釋瓦解,繼續降價也大達不到四兩撥千斤的效果。

消費者買車並不會只關注model 3/Y便宜多少,而是同樣的預算是否能夠買到更好的車。

在北美,特斯拉的總體銷量依然佔據半壁江山,但北美汽車整體銷量出現了自2020年第二季度以來首次環比下降。

一切歸咎於經濟性價比,純電在北美一直是高昂的玩具,混動的崛起擠佔了滲透率本就緩慢提升的純電市場,歐美汽車製造商也在重新考慮電動化計劃。

如果利率如預期般迅速下滑,那麼一款25000美元的電車還能更快地在汽車消費端普及;或許,馬斯克預想這並沒那麼快能實現。

但特斯拉的方向還拿捏在馬斯克手中,與其兜售通縮品,莫如將製造端的低成本供應優勢同龐大的出行網絡相結合,下一波增長的希望全繫於Robotaxi身上。

03

在著名的特斯拉多頭—“木頭姐”這兒,公司股價在為下一次飛躍進行着調整。

自去年12月以來,ARK已經累計買入了超過230萬股特斯拉股票,倉位佔比提高到約9.83%,成為頭號重倉股。

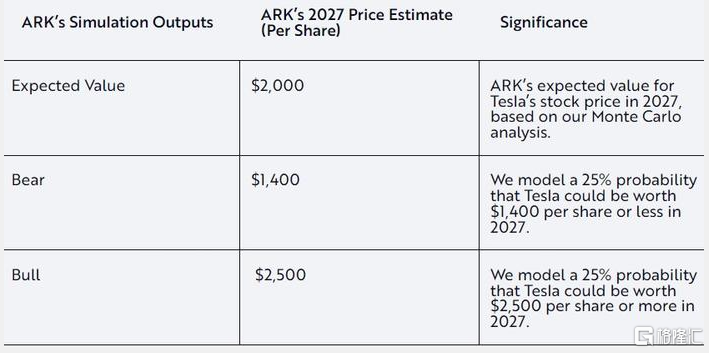

早在2023年4月,ARK將特斯拉至2027年的目標股價定為每股2000美元。木頭姐還預測,在2030年到來之前,自動駕駛出租車的整個生態系統將創造8萬億至10萬億美元的收入,特斯拉這樣的平台供應商將獲得其中一半的收入。

與其説是特斯拉的忠實信徒,她更像是押注電動汽車、AI、自動駕駛等技術的狂熱粉,而特斯拉能夠集中三者的力量並有望商業化,加上有魄力的領導者,而且當人形機器人準備就緒時,將幫助汽車工廠以更快的速度擴大規模。

但隨着股價下跌超30%,木頭姐仍在支持特斯拉,代價是基金淨值進一步跌至了五個月來的最低點。

然而,Robotaxi想要成為核心業務,還面臨着重重阻礙。

馬斯克上週宣佈將於8月8日發佈無人駕駛出租車產品,但根據美國加州兩家負責監管機器人出租車的機構,特斯拉尚未申請在這個美國人口最多的州開展無人駕駛出租車服務所需的許可。

嚴格的監管手段是限制Robotaxi規模化的阻礙,只能一個蘿蔔一個坑地爭取。在此之前,谷歌的子公司Waymo花了8個月的時間才獲得許可,開始在加州運營收費的自動駕駛出租車業務。

對安全性的擔憂,以及出於汽車司機羣體利益的關照,必然會給Robotaxi帶來不同程度的阻力,規模效應很難一下子建立起來。

去年10月份,發生在舊金山的一輛無人駕駛出租車碾壓行人的事故,直接導致相關部門暫停了Cruise的運營許可證。

特斯拉必須像Waymo一樣,一次突破一個小測試區,直到證明FSD在每個區域裏無人駕駛百萬英里安全無虞。

04

一致預期裏,外資投行已經磨穿了對特斯拉季度業績的信心,銷量下滑在前,營收(226.7億美元)和每股收益(0.52美元)將延續糟糕的表現。

一向把創業當成通關遊戲的馬斯克,為特斯拉這家上市公司製造了新的挑戰。

當然了,雖然挑戰難度很大,但老馬手上還有很多王牌可以打,市場對特斯拉的長期成長依然充滿信心,只是他現在確實是缺時間。(全文完)