近期,花旗表示,經過三年的去槓桿週期,中國房地產行業正在改善,信用風險可進一步降至可承受的水平。華爾街其他分析師也在報吿中指出,投資者對中國地產股的敞口目前比較低,回升勢頭蓄勢待發,因此建議投資者抱中性甚至看升立場。

事實也如此。截止至3月22日收盤,開年後中華內房股(CESCPD)已從最低點迅速反彈,最高升幅34.6%,而同時期恒生指數從最低點反彈回升最高升幅僅16.36%。歷經三年的漫漫熊途,港股大盤似乎已經進入了技術性牛市。在這波內房股上升行情中,筆者注意到上實城市開發(00563.HK)升幅喜人,它的反彈勢能甚至超過港股大盤,截至3月22日,今年2月以來,上實城開股價已上升27.94%。

一、頂住行業壓力淨利潤大增,毛利率不輸於行業龍頭

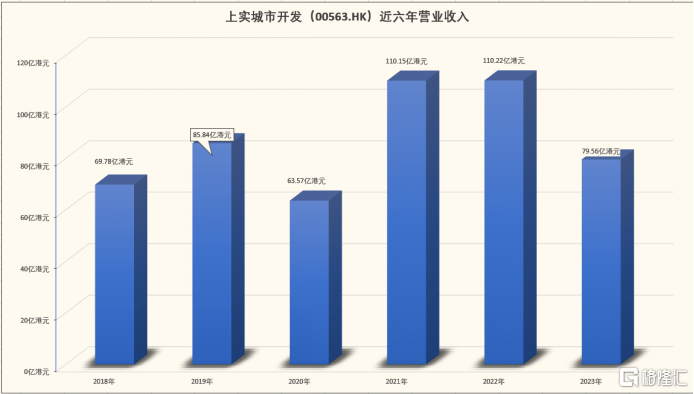

(數據來源:choice)

2023年財報顯示,上實城開營業收入79.54億港元,公司擁有人應占溢利4.95億港元,同比增長21.6%。

減除非控股權益之後,2023年公司實現的淨利潤為4.91億港元,這一數字較上一年增長了60.9%,這表明企業在壓縮內部運營成本過程中,取得較佳的成果。值得注意的是,股東應占溢利也同比增長了21.6%,達到了4.9457億港元。每股基本盈利為10.32港仙,較上一年的8.47港仙有了顯著提升。這些數據反映了公司在2023年取得的盈利能力和股東回報率的提升。

2023年房地產整體行業異常艱難,企業盈利較難。在這種艱難情況下,上實城開仍舊獲得超過20%的淨利潤增速,實屬不易,原因是上實城開主動順應市場環境變化,憑藉前瞻性佈局、敏鋭的市場洞察力和優異的執行力,克服宏觀環境的影響,下半年把握市場機遇完成更多高端項目的交付,實現全年利潤的韌性增長。

在分紅派息方面,公司仍然維持着可觀的股息分紅。上實城市開發在2023年派發的每股現金末期股息2.1港仙,現金特別股息0.8港仙,公司在該年度繼續向股東派發股息,雖然未見增長,但總金額仍然可觀。這一舉措可能有助於維持股東的利益,提高公司的股東回報率。

資料顯示,上實城開是一家上海本地房企,背景深厚。2010年,上海實業控股收購了上實城市開發,控股後成為其母公司,而上海實業控股公司背後站着的,則是上海國資委。簡言之,上實城開是上海國資委旗下的一家境外上市房地產國企。

上實城開(0563.HK)在香港主板上市,定位於核心都市產城融合發展商,產業立足於上海,輻射京津冀、珠三角和西安等一二線城市,主要有高端住宅、寫字樓、購物中心、星級酒店、公寓等多種業態。

隨着房地產下行週期的到來,大大小小房地產開發商營收淨利均承受着較大的壓力,營業收入斷崖式暴跌,同時不時爆出債務逾期的行業傳聞。在這種環境下,上實城開在頂住行業下行壓力的同時,依然保持營收正增長,並且抓住利率下行時期優化債務,降低負債率和融資成本,在同類的企業中,上實城開的創收能力和化債能力相比其他同行優秀很多。

從規模和業務方面來看,上實城開屬於“小而美”的公司,不過儘管背靠上海國資委這棵大樹,上實城開背景不俗,但它依然相當低調。筆者查閲了過往資料發現,這家公司的股票曾先後被瑞士銀行、挪威銀行、Vanguard、貝萊德、美國教師退休基金等外資持有,其股票價值被境外機構競相挖掘,牆內開花牆外香。

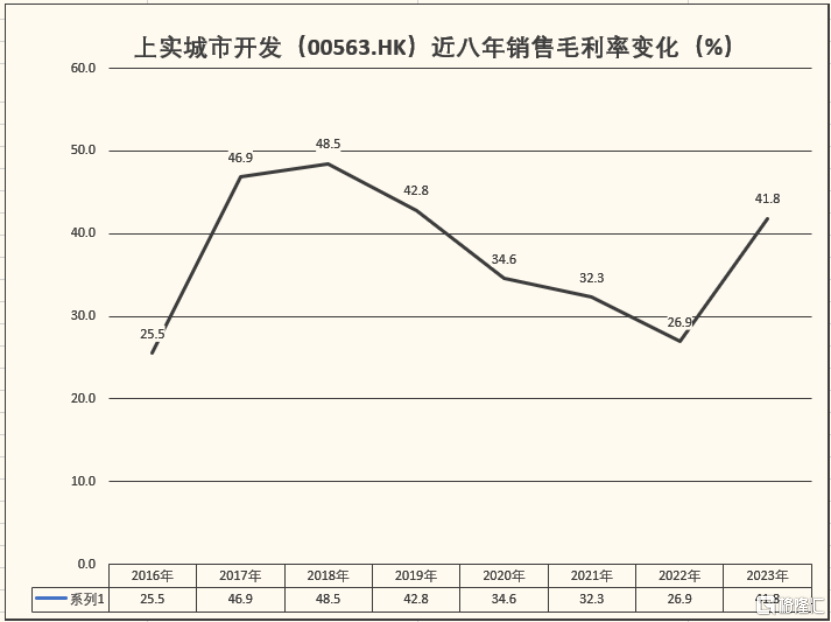

作為小而美地產商的代表,上實城開保持多年跑贏行業毛利率的優秀記錄。2023年公司毛利率為41.8%,相較2022年公司毛利率26.9%,上升了14.9個百分點。這表明公司在當年取得了更高的毛利潤,並且在經營效率和盈利能力方面取得了顯著的改善。毛利率的提升主要受益於公司交付的商品房項目佔比較大且毛利率較高,這反映了公司在房地產開發領域的良好表現和高效運營能力。毛利率的增長不僅可以幫助公司提升盈利水平,還有助於增強公司的競爭力和財務穩健性。

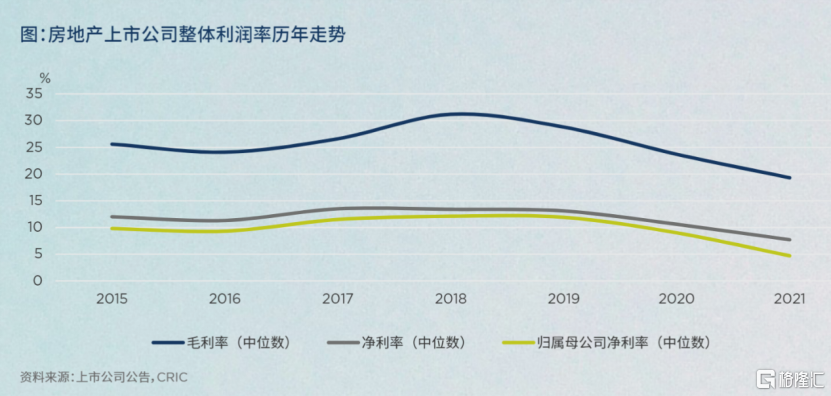

公司在2014-2023年期間平均毛利率超過30%,在此期間行業平均毛利率大約在25%。即使在地產行業週期見頂行業毛利率整體下降的情況下,公司毛利率依舊保持高於行業平均毛利率5-10%的營利優勢。

如下圖:上實城開2016-2023年曆年毛利率趨勢。

(數據來源:choice)

作為比較,下圖是筆者找到的“房地產上市公司整體毛利率歷年走勢圖”,從圖中看出,2015-2021年我國房地產上市公司整體毛利率中樞為25%左右。結合上下兩張圖可發現,在過去十一年來,除了2012毛利率15.5%、2013毛利率15.5%低於行業之外,上實城開沒有一年毛利率低於行業中樞25%。

(圖片來源:戴德梁行)

為什麼這麼多年來,上實城開能夠保持這麼高的毛利率?筆者認為,由於公司的主營業務集中在一線城市的高端商品房開發,特別是上海本地,而上海的房價在此輪調整中保持較為堅挺,因此貢獻了較高的毛利率。

第二個原因是上實城開經營方面非常專注,專注才能慢工出細活,才能在高手林立的武林中保持競爭壁壘。相比其他大型房企,上實城開的毛利質量更高,業務更加專注、服務更加高效,真正做到“小而美”。這也就是為什麼被境外知名投資機構垂青的原因。

在營收規模上,儘管公司在行業中並不佔有優勢,但是公司單個項目的價值和利潤釋放空間相當大。公司在行業中打造的小而美、小而精的項目確保了不需要承擔太大的成本壓力或者運營壓力,即可釋放不輸於行業龍頭的盈利水準,公司銷售規模整體穩紮穩打,而在利潤端則持續釋放增長動能,展現了相當穩健發展的一面,樹立內房股小而美的標杆旗幟。

二、政策暖風力促融資寬鬆,上實城開發展前景明晰

政策方面,今年兩會對房地產行業着墨頗多,標本兼治化解房地產風險將是今年的房地產政策重點工作之一。從兩會報吿中可看出,今年政策上對房地產新發展模式的構建更加明確,後續或將從住房保障體系、土地管理制度、行業發展模式、金融財税配套制度等方面深化改革。

筆者預計,政策上將會在短期內以穩預期、穩房價、穩地產為主,中長期將從構建多層次住房供應體系、推進土地管理制度改革、完善住房金融制度建設等方面,推動房地產向新發展模式轉型。

自“金融16條”推出以來,金融監管部門要求各金融機構一視同仁滿足不同所有制房企的合理融資需求,舒緩流動性風險,並建立了房地產融資白名單項目。

在多種政策工具作用下,房地產跌幅逐漸收窄,今年融資環境相比過去三年會更加友好。

國家統計局數據顯示,2023年房企開發到位資金累計同比下降13.6%,降幅自9月以來保持穩定,其中國內貸款(-9.9%)和自籌資金(-19.1%)同比降幅較前值不同程度收窄。截至目前,已有超6000個項目進入房企融資白名單,貸款額度超2000億元,整體對市場的正向影響有望進一步顯現。

上實城開很好地利用了此輪寬鬆的融資環境。2023年,上實城市開發在融資方面採取了多種手段,大大充實了公司的現金流。

在債券發行方面,上實城市開發的附屬公司上海城開於2023年9月7日完成了第二期境內公司債券的發行,本金總額為人民幣18億元,票面利率為3.5%,期限為3年。這次債券發行所得將用於償還上海城開的舊有債務,這不僅節約了財務成本,也展示了資本市場對上實城市開發及其附屬公司的信心。

最後,在貸款融通方面,上實城市開發於2023年11月30日與貸款人訂立了補充融通函,修訂了有關達5億港元的循環貸款融通的若干條款及條件,將循環貸款融通的到期日延展至2024年10月31日或其他經延展的到期日。這表明上實城市開發正在通過貸款融通獲得額外的資金支持,以應對可能的資金需求和運營挑戰。

綜上所述,上實城市開發在2023年通過發行票據、債券以及貸款融通等多種方式進行融資,以支持其運營和發展。這些融資活動不僅提供了資金支持,也展示了資本市場對上實城市開發的信心。

財報顯示,2023年融資成本為6.88億港元,相比2022年的6.83億港元,變化不大。

在當前市場環境下,上實城開未來的發展前景主要體現在以下幾個方面:

1)城中村改造

2023年4月國務院審議通過《關於在超大特大城市積極穩步推進城中村改造的指導意見》(下稱《指導意見》),推動在21個超大特大城市鍾積極穩步實施城中村改造。作為上實城開的大本營,過去3年上海完成了中心城區成片舊改185.7萬平方米、受益居民9.2萬户。《指導意見》指出,上海市計劃在2023年至2025年新啟動30個城中村改造項目,每年10個,面積不少於400萬平方米,這為上實城市開發提供了廣泛的市場機遇。

2)城市更新項目

在市場佈局方面,公司積極拓展城市更新市場,在這一領域不斷乘風遠航。2021年7月公司TODTOWN天薈項目獲得2021澎湃城市更新大會“最佳地標綜合體獎”和RICS“年度城市更新項目優秀獎”。此外,2020年上實城開旗下上投新虹投資公司承擔了上海閔行區新虹街道紅星村“城中村改造項目”,改造內容包括動遷安置房項目的建設和配套商業項目“城開優享+欣虹匯”的開發,大力發展城市更新新氣象,商業項目涵蓋了生鮮超市、大眾餐飲、親子場所等多種業態,為周邊居民提供了更完善的商業服務。

3)拓寬屬地化優勢

作為上海地方國企,依託母公司上實控股,上實城開具備較強的屬地化優勢。母公司上實控股2023年3月新聞稿披露,2022年上實城開與一名聯合競標人成功中標位於上海自由貿易試驗區臨港新片區的六幅地塊之土地使用權,可開發為約271,081平方米的住宅開發項目及9,892平方米的商業開發項目,該地塊極具價值,進一步鞏固上實城開在上海市場的領先地位。

4)項目經驗優勢明顯

在項目經驗方面,公司積累了豐富地產開發經驗,在中國10個主要城市擁有28個房地產項目,分佈於上海、北京、天津、無錫、瀋陽、西安、重慶、煙台、武漢和深圳,當中大部分為中、高檔住宅物業,興建工程正全速推行。截至2023年財報披露,這些項目累計為公司提供約348.2萬平方米的未來可售面積,豐富的行業經驗為公司長遠發展奠定良好基石。

三、估值遠低於行業平均PB,反彈勢能較強

(圖片來源:富途)

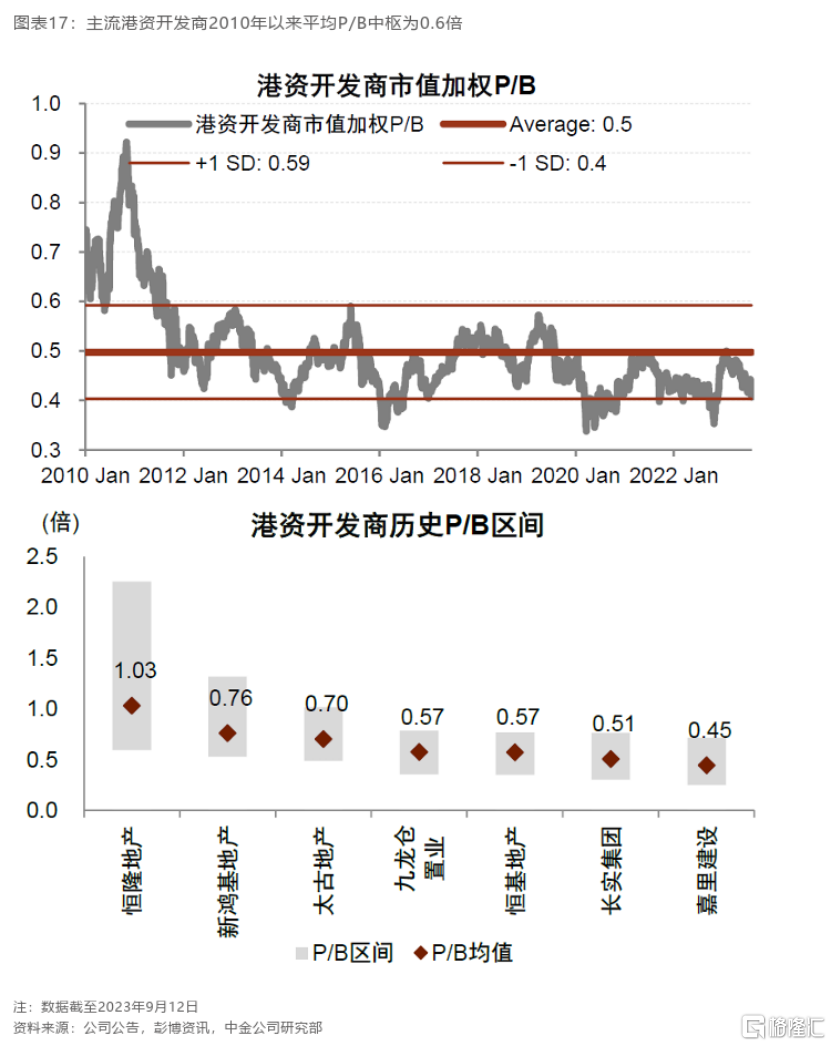

截至2024年3月22日收盤,上實城開市淨率為0.148倍,遠低於行業平均市淨率0.65倍(申萬二級房地產開發行業平均PB),公司的估值僅為行業的23%,同時公司分紅派息較為慷慨,疊加超低的股價,公司價值低估跡象非常明顯。

現金流方面,根據公司公佈的2023年財報,2023年上實城市開發的銀行結餘及現金為59.86億港元,較去年同期增加了15.08億港元,展示了公司在該年度的良好財務表現和資金管理能力。

2023年,公司資產負債情況大幅改善,公司的負債淨額對權益總額比率(即借貸淨額/權益總額)為58.4%,相比2022年的63.0%,負債比率下降了4.6個百分點,公司的債務情況不斷得到優化。同時,公司的運營效率也在穩步提升,2023年公司的流動比率為1.4倍,相比2022年的1.1倍,提升了27.3%。

過去,上實城開股價長時間遭到壓制,除了眾所周知的行業因素之外,業內認為,影響其股價的原因還包括公司的資產高度集中在上海,而在行業調整之前,上海當地的房地產調控政策是最嚴格的城市之一。不過,隨着廣州杭州等重要城市逐步放開限購政策,市場對上海房地產鬆綁預期日趨上升,未來上海將與江蘇、浙江等地出現連通器效應,不排除公司長三角項目銷售現金流多元化。

公司小而美、質而優,在整個港股市場萎靡的情況下,管理層頻頻回購股份,看好公司的未來前景。報吿期內,2023年公司累計購回289.4萬股普通股,購買價共計132.2萬港元。公司完成以上股份回購後,完成股份註銷,大大有利於已持股股東,提振投資者信心。

(圖片來源:中金公司)

根據中金公司的研究,截至2023年9月12日,主流港資開發商自2010年以來,平均PB中樞為0.6倍,像長實集團0.51倍、恒基地產0.57倍,九龍倉0.57倍,恒隆地產、新鴻基地產和太古地產稍微高一些,分別為1.03倍、0.76倍和0.70倍。而作為內房股的上實城開(0563.HK)目前的PB僅0.15倍,估值上特別便宜,正處於價值窪地中,遠低於港資地產股行業中樞值,相比之下,其觸底反彈的勢能相信會比港資地產股來得更加強烈。