本文來自格隆匯專欄:任澤平:作者:任澤平

摘要

A股自創建以來30餘年,上證綜指長期徘徊在3000點左右,原因眾説紛紜。第一種解釋是核准制將BAT等新經濟企業拒之門外,無法反映經濟增長和產業升級;第二種解釋是擴容過快,上市公司質量參差不齊,導致指數成分股失真;第三種解釋是A股以散户為主,缺乏賺錢效應,難有長期資金流入。

我們認為以上多為技術原因,如果頻繁採取暫停IPO等措施,只能解一時之困。當前A股再次徘徊在3000點,我們認為深層次原因是A股還是停留在“融資市”。註冊制是一場觸動靈魂的改革,“融資市”土壤問題不解決,很多在成熟資本市場驗證有效的工具也會淪為割韭菜的工具。只有把“融資市”轉變為“投資市”,才能從根本上解決問題。

我們系統比較了融資市與投資市六大差異:

一是最初定位A股帶有“融資市”基因,至今各方仍有上市衝動。中國股市最初建立是為服務國企改革,這一基調下,能否上市取決於地方政府和主管部門是否支持,直到如今追求IPO數量仍是不少地方政府的KPI之一。而一個以“投資市”為基因的市場應該為投資者提供便利。

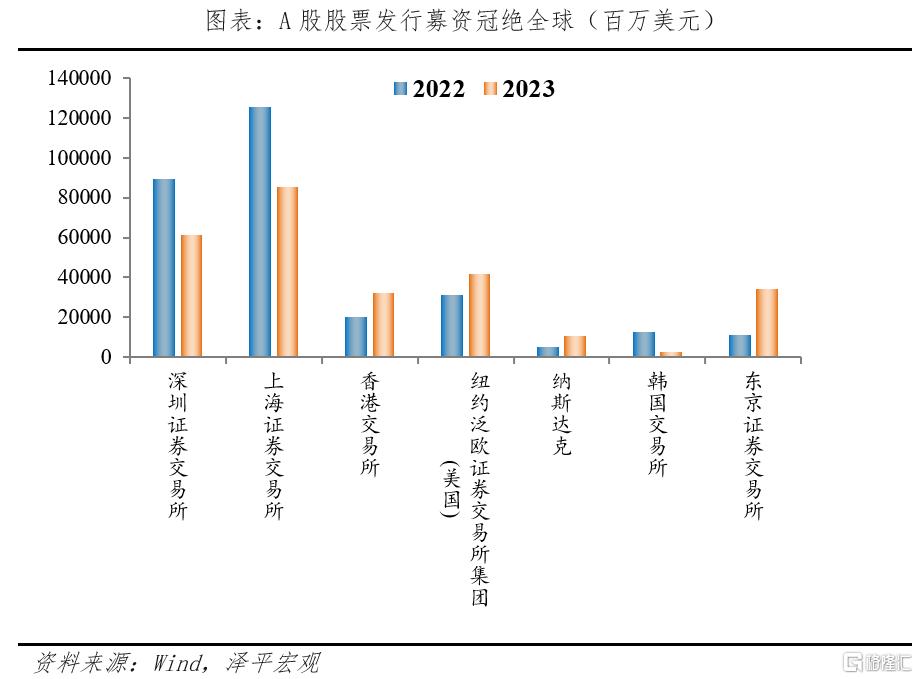

二是發行環節,融資市上市資源稀缺,巨大的超額收益吸引企業爭相排隊上市。2022-2023年A股融資額連續兩年為全球第一。即使註冊制改革,但在融資市的土壤中,市場仍然無法理性為上市公司價值定價,倒逼監管層仍要篩選上市公司並把控上市節奏。而在投資市,企業價值由市場決定,質量低的企業上市後也無法獲得超額收益。

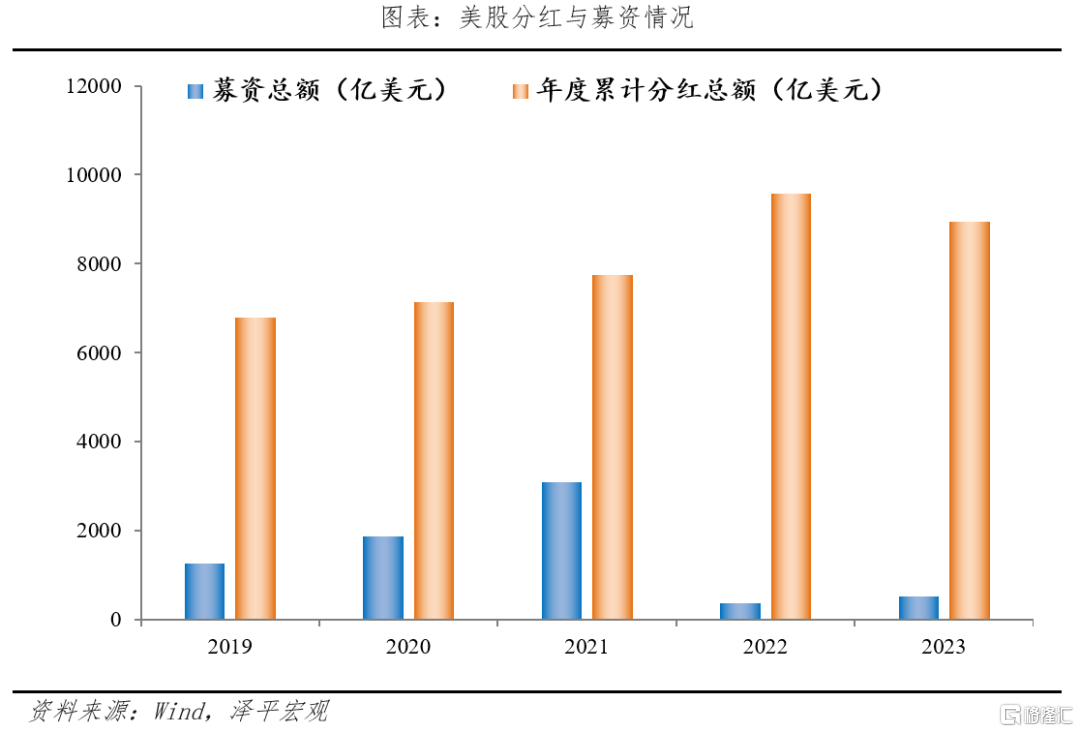

三是公司監管環節,融資市上市後業績變臉、違規減持、公司治理不健全。而投資市,上市公司持續創造價值,重分紅回購。美股近五年回購金額均值約9672億美元,遠超同期A股973億元。

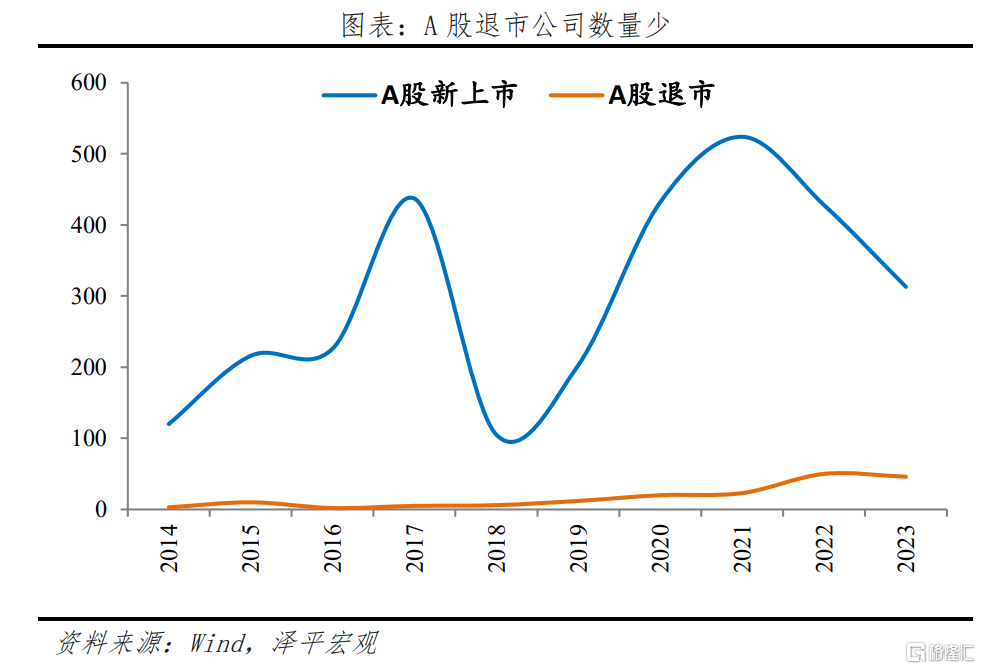

四是退出環節,融資市退市阻力大,退市率低;投資市退市機制完善,退市率高。近十年,中美平均每年新上市公司數量均在300家左右,但美股退市公司數量平均每年高達526家,A股平均每年僅17家。

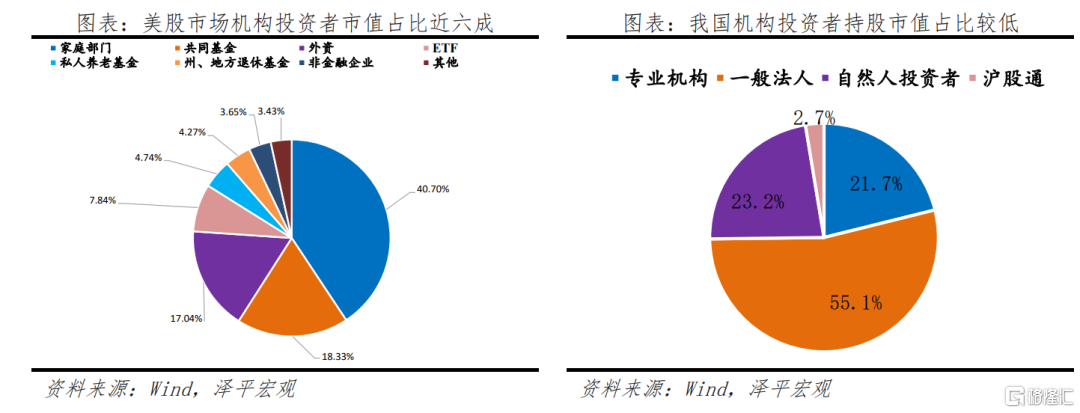

五是交易環節,融資市上市後追逐超額收益,賺短錢快錢,容易造成追升殺跌,引發股市大起大落。而在投資市,才能真正踐行價值投資,吸引中長期機構投資,促進資本市場高質量發展。

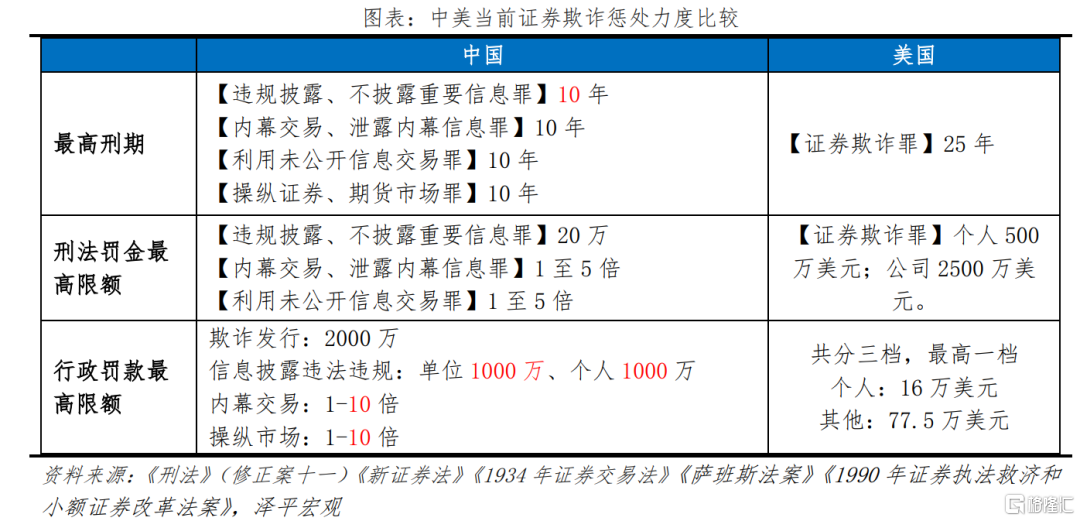

六是懲處和投資者保護上,融資市違法成本低、投資者保護機制弱,投資市重嚴刑峻法和投資者保護。新《證券法》已將財務造假處罰上限從60萬大幅提高到1000萬,但仍然不足以震懾動輒上億元的證券欺詐案件。“中國版集體訴訟”有所破冰,但至今僅有ST康美、飛悦音響等少數個案獲得賠償,有的案件審理仍未出現實質性進展,投資者保護仍然任重道遠。

A股要想搞好,不要在T+0、暫停IPO等技術層面反覆折騰,而是解決深層次問題,從觀念和制度上變融資市為投資市,讓投資者在長期能賺到錢。

短期來看可考慮推出3-5萬億的平準基金,加大政策逆週期調節力度。當前A股最需要的,是一個“升”字,連升3個月,指數升20%,大家信心一下就起來了,財富效應帶動消費。

更重要的事把股市從融資市變成投資市,樹立投資市的制度設計,讓投資者賺到錢。上市公司分紅少、破發、破淨一律不得減持,直到把公司經營好為止,嚴懲財務造假,實行集體訴訟減少小股東的維權成本,懲惡揚善,等等,如此,只要保護好投資者利益,讓投資者有賺錢效應,股市的繁榮發展完全可以期待。

正文

1 A股為什麼長期徘徊在3000點?

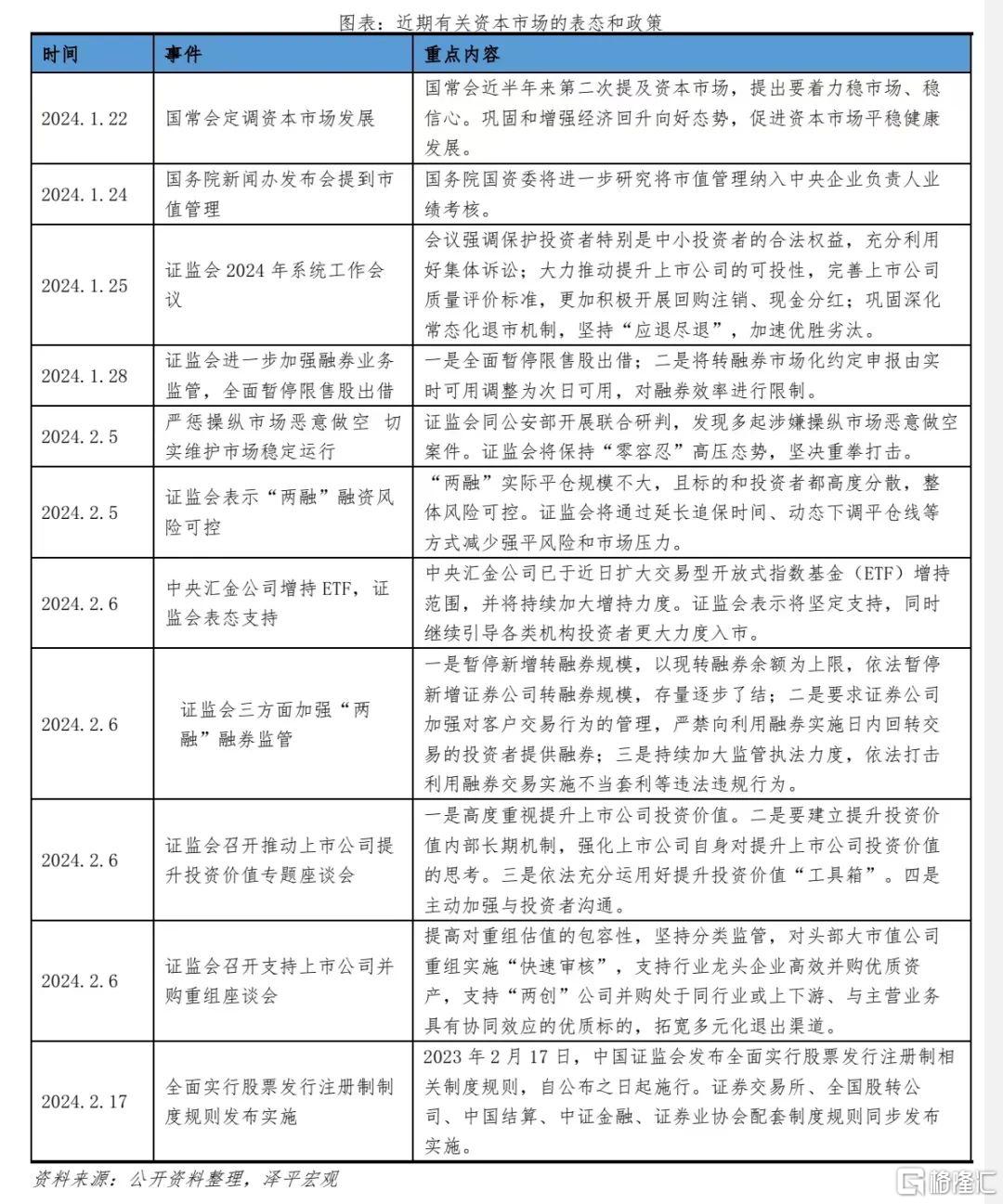

近期股市再次打響“保衞戰”,重回3000點確實鼓舞人心,但我們需要思考一個問題,A股為什麼長期在3000點徘徊?

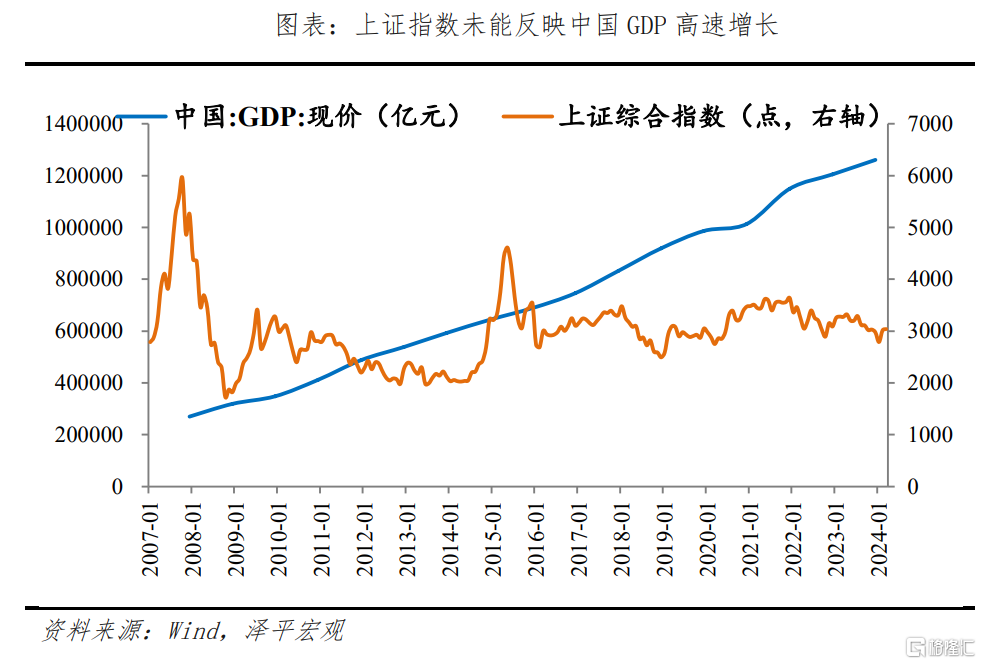

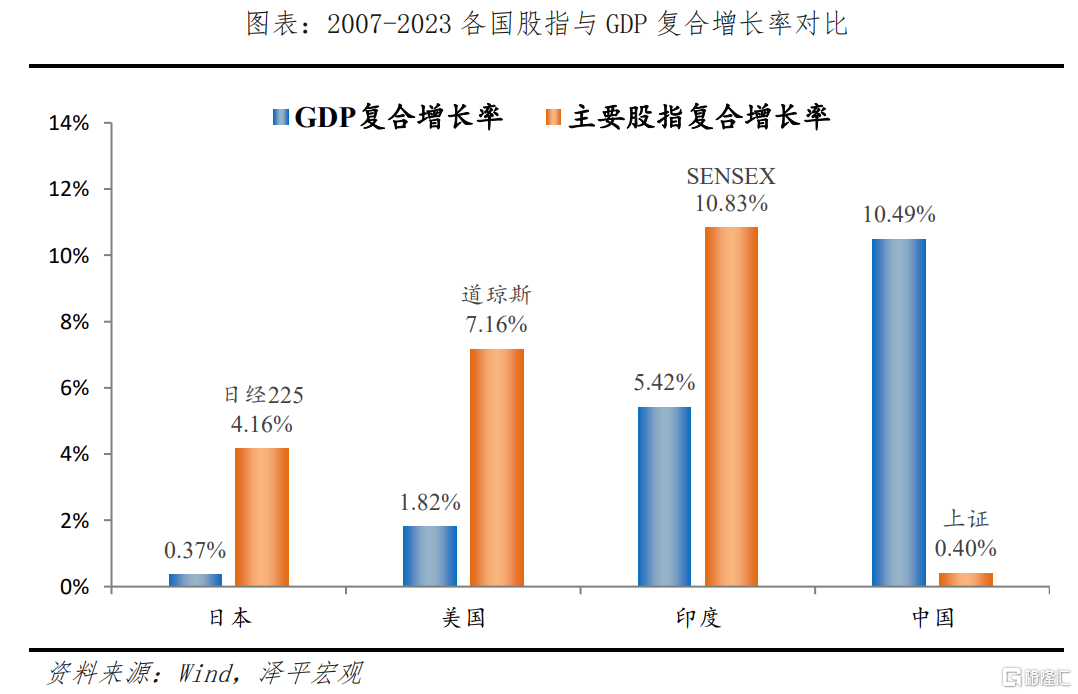

A股長期徘徊在3000點與中國經濟增長不匹配,未能反映中國經濟基本面。主要股指是體現國家經濟實力的重要窗口之一。2007-2023年間我國經濟複合增速達10.49%;我國GDP規模達126萬億元,連續13年穩居全球第二,貢獻全球經濟增長32%。而反觀我們的股市,自2007年2月上證首登3000點,截至2024年3月1日,上證共收復3000點57次。其中2008年、2011-2014年、2018年三次低於3000點的調整週期長至一年以上。

A股長期徘徊在3000點與全球主要股市走勢也產生背離。2007-2023年間,當滬市持續在3000點橫盤震盪之時,道瓊斯指數翻了3倍,納斯達克指數翻了6倍,日經225指數翻了2倍,印度SENSEX30指數翻了5倍。不考慮估值水平等其他因素,單就股指點位增長與國家經濟增長的對應強度來説,美股、印度股市等真實的體現了國家進步和經濟發展,而中國的經濟騰飛奇跡卻完全沒能映射到上證指數中。

關於A股為什麼長期徘徊在3000點,眾説紛紜。第一種解釋是長期核准制將BAT等新經濟企業拒之門外,指數失真,無法反映經濟增長和產業升級。第二種解釋是擴容過快,但退市過慢,上市公司質量參差不齊,導致指數成分股失真。第三種解釋是A股以散户為主,缺乏賺錢效應,投資者用腳投票,難有長期資金流入。

我們認為以上主要是從技術層面找原因,但不能解決根本問題,A股長期3000點之謎,或許要從觀念和制度等深層次入手。2018年我們提出註冊制是一場觸動靈魂的改革,涉及到一系列的制度變革、一系列的法律的修訂,歸根結底是要從“融資市”變為“投資市”,才能從根本上解決問題。

2 深層次原因是“融資市”的觀念和制度根深蒂固

融資市主要表現為:過去把股市當成上市公司融資圈錢的提款機,把投資者當成韭菜,誕生了很多奇葩操作。例如上市前財務粉飾,上市後業績變臉,長期以來融資額大於分紅額,財務造假、違法犯罪成本低,退市難,投資者權益難以得到保護。

以後必須徹底從觀念和制度上改變融資市,樹立投資市的制度設計,一定要讓投資者賺到錢:上市公司分紅少、破發、破淨一律不得減持,直到把公司經營好為止,嚴懲財務造假,實行集體訴訟減少小股東的維權成本,建立平準基金制度,完善信息披露和退市制度,讓資本市場成為優勝劣汰的良性循環市場,賞善罰惡。

2.1 最初定位:A股建立之初帶有“融資市”基因,定位為國企改革融資,各方存在上市衝動。

中國股市建立之初是為了募集資金推動國企改革,“融資市”基因明顯。90年代初,中國改革開放進入市場經濟新階段,鄧小平南巡定調資本市場,“證券、股市,這些東西究竟好不好……要堅決地試”。1990年滬深交易所正式掛牌,最初定位為國企改革補充資金。這一基調下,能否上市取決於地方政府和主管部門是否支持,而非企業本身質地是否優質,因此最初上市的以國企為主。

直到如今,追求IPO數量仍是不少地方政府的KPI之一。為了地方經濟招商引資、税收就業、打造地方名片,我們統計近年來各省市發展規劃,不少經濟發達省份都下達新增IPO目標。雖然上市公司在一定程度上代表各地經濟發展實力,但忽略質量追求數量也較難真正培育好企業。

而一個以“投資市”為基因的市場應該為投資者提供便利。回顧美國紐交所百年變遷,最初就是由24個證券經紀人為了規範交易,簽署《梧桐樹協議》,自發驅動建立了股市制度。再經過漫長時間的自發發展形成成熟完善的投資市場,開啟美國股市長牛。

2.2 發行環節:融資市爭相排隊上市,不得不抬高上市門檻;投資市寬准入,企業價值由市場決定。

在融資市,上市資源稀缺,企業上市後可以快速變現,巨大的超額收益吸引企業爭相排隊上市,因此長時間以來我們不得不實行“核准制”,設置淨利潤等高門檻。

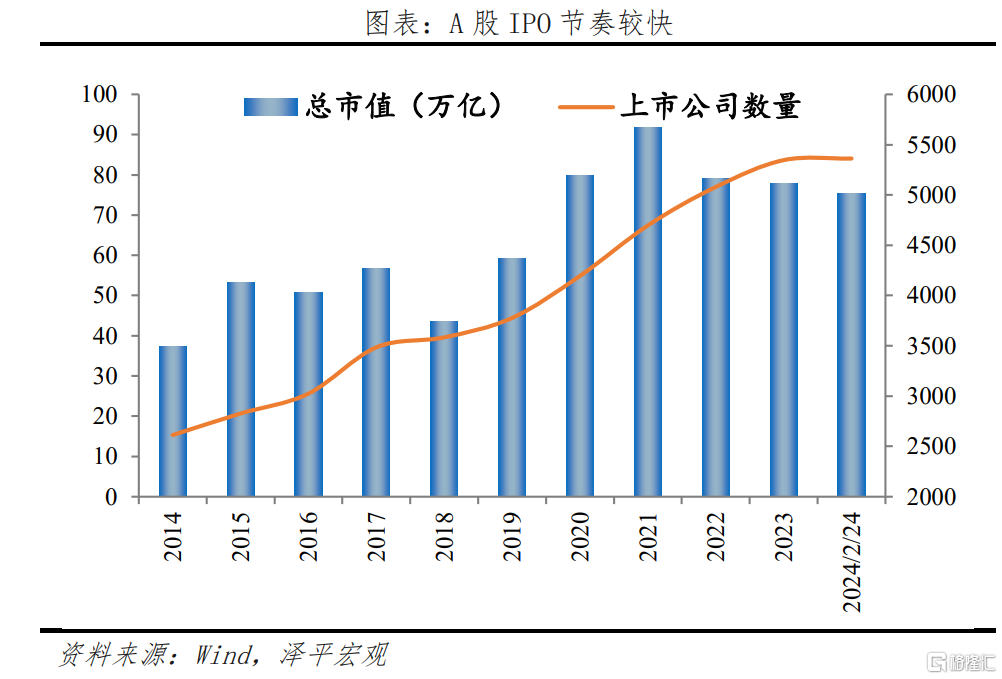

即使近年來進行了註冊制改革,但在融資市的土壤中,市場仍然無法理性為上市公司價值定價,倒逼監管層仍要篩選上市公司和把控上市節奏,註冊制下仍然不能完全放開准入。數據顯示,截止目前A股排隊上市企業超過600家。

而投資市,企業價值由市場決定,投資者用腳投票,質量較低的企業上市後也無法獲得超額收益,企業上市行為較為理性,政府和監管者的責任是嚴把信心披露,無需人為設置上市門檻。

A股股票發行募資冠絕全球。2022-2023年A股融資額連續兩年為全球第一。2023年A股IPO數量為313,而美股為245,A股IPO募資額約為美股的2倍。A股IPO數量較高,再融資較多,整體節奏較快,對市場存在一定供需失衡。

2.3 公司監管環節:融資市多業績變臉、減持衝動、割韭菜,投資市重分紅回購,回報投資者

融資市下,獲得上市資格即意味着巨大的套利空間,重減持增發而非分紅回購,衍生出各種套路。具體有三大表現:

一是為了上市衝業績、粉飾報表,但不可持續,上市後業績變臉。為成功上市,部分公司會採取手段來粉飾業績。這些手段可能包括虛增收入、誇大利潤、隱藏負債等,導致上市後問題逐一暴露,從而出現“業績變臉”。

二是違規減持亂像仍未根治。上市公司往往當股價較高的時候選擇大量減持套現,把投資者尤其中小股東當成“韭菜”。儘管2016年、2023年減持新規已經規範了減持問題,但在高額收益面前,仍衍生出不少減持亂象,例如通過質押、擔保、融券、甚至技術性離婚進行減持。如果不根治“融資市”土壤,還是會鑽制度漏洞。

三是公司治理不夠健全,分紅和回購有待進一步提高。投資市下,上市公司持續創造價值,重分紅回購,治理結構不斷優化。近年來在監管層的鼓勵下,上市公司分紅習慣逐漸養成,近五年A股上市公司累計分紅超8萬億元,但與投資市仍有一定差距,美股近五年累計分紅超4萬億美元,近五年回購金額均值在9672億美元,遠高於同期A股973億元。另外,A股也有少數公司一手分紅,一手融資,現金分紅大頭流到了大股東口袋裏。

2.4 退出環節:融資市退市阻力大,退市率低;投資市退市機制完善,退市率高。

融資市以企業融資需求為出發導向,部分本應被逐漸淘汰的企業想盡各種辦法保住上市資格。同時上市公司作為重要的融資渠道和地方經濟發展與就業的載體,經營不善的上市企業得到地方政府的保護與支持,非市場因素壓低退市率。

而投資市具有健全的退市量化指標與配套制度,具有多種退市渠道,對退市標準有明確數量級規定,退市率較高。

近十年,中美平均每年新上市公司數量均在300家左右,但美股退市公司數量平均每年高達526家,A股平均每年僅17家,A股平均退市率不足1%,而美股平均退市率超5%。

2.5 交易環節:融資市投機行為多、追升殺跌,大起大落,投資市價值投資、長期主義、慢牛長牛。

融資市下,上市後追逐超額收益,賺短錢快錢,容易造成追升殺跌,羊羣效應明顯,投機炒作氛圍較濃,易引發股市大起大落。

而在投資市,才能真正踐行價值投資,吸引中長期機構投資,促進資本市場高質量發展。

美國養老金長期穩定投資於股票市場,顯著提升了美國機構投資者在股票市場中的持股佔比。當前美股的機構投資者市值佔比為59.3%,遠高於中國A股21.7%。

融資市下靈活的交易制度容易水土不服,投資市更有利於市場化交易。融資市下轉融通、T+0、做空機制等會加劇投機行為,進一步扭曲市場,因此採取一定的限制;投資市由市場主導,在交易規則上往往更大膽靈活,實行T+0交易制度,允許更大的波動和更高頻率的交易,有利於價值發現。市場熱議的轉融通、T+0等交易制度沒有絕對好壞,市場土壤不同,最終的效果也會有顯著差異,歸根到底是要先培育好的市場土壤。

2.6 懲處和投資者保護:融資市違法成本低、投資者保護機制弱,投資市重嚴刑峻法和投資者保護

懲處力度上,融資市對證券欺詐處罰輕,投資市嚴刑峻法。新《證券法》已將財務造假處罰上限從60萬大幅提高到1000萬,但仍然不足以震懾動輒上億元的證券欺詐案件。《刑法》對於泄露內幕信息的最高刑期為10年,但實際量刑一般在3-5年,顯示出相關法律對違法犯罪行為的處罰偏輕,難以有效保護投資者。而投資市對於違法行為處罰較重。例如美股對於證券欺詐等違法犯罪懲罰較嚴,財務造假者可處以500萬美元罰款和25年監禁,不亞於與持槍搶劫等惡性犯罪,對違法犯罪行為起到了震懾作用。

投資者保護上,投資市集體訴訟威力大,融資市中小投資者處於弱勢地位。集體訴訟是境外成熟資本市場的標配,美國證券集體訴訟採用“明示放棄,默示參加”的機制設計,只要有一個人發起訴訟,最後勝訴或和解協議也默認覆蓋所有股東,且訴訟費由律所墊付,即使是無力負擔高昂訴訟成本的中小股東也可以獲得補救。集體訴訟讓安然、世通等造假企業付出高達60-70億美元民事索賠。新《證券法》開創了“中國版集體訴訟”先河,但至今僅有ST康美、飛悦音響等少數個案獲得賠償,有的案件審理仍未出現實質性進展,投資者保護仍然任重道遠。

3 建議:融資市轉向投資市,觸動靈魂的改革

股市作為資本市場的重要一環,對經濟高質量發展、居民企業信心至關重要,是穩市場、穩預期的關鍵。股市能通過財富效應刺激消費和投資;提振股市有利於加速產業結構升級,支持高質量發展、科技創新、專精特新、硬科技等重大戰略。股市好了,居民的錢包鼓了,信心有了,經濟就能走向回升向好的正循環。當前A股最需要的,就是一個“升”字。

一是出台平準基金,為股市補充流動性,提振資本市場。提振股市可以激活財富效應,進而刺激投資和消費,形成經濟發展的正向循環。建議參考2015年經驗,證金公司入場,財政、銀行、保險等機構給予資金支持,央行可提供流動性支持。鑑於當前A股70萬億左右總市值,平準基金規模可設置在2.5-5萬億左右。

二是加大宏觀調控力度,提振經濟基本面。降準降息引導實體經濟貸款利率進一步下行,刺激居民消費和企業投資,提振信心,改善企業盈利預期。經濟基本面是股市的基本盤,推動經濟全面回升向好,才能長期提振股市。

三是全面深化註冊制改革,完善信息披露機制和常態化退市機制,提高上市公司質量。信息披露是註冊制的核心,監管部門應當強化對發行方信息披露的引導與規範,倒逼中介機構壓實責任,企業規範運營。此外,要不斷鞏固常態化退市機制,堅持“應退盡退”,市場優勝劣汰,提高上市公司質量。

四是堅持以投資者為本,引導上市公司回報投資者,加大投資者保護力度。完善上市公司質量評價標準,引導上市公司更加積極開展回購和現金分紅等回報投資者。同時出台和完善投資者保護相關的法律法規,積極推動集體訴訟,利用好集體訴訟保護投資者權益。

五是對資本市場違法行為嚴刑峻法,加大監管力度。加大對虛假信息披露的處罰力度,對證券欺詐進行刑事、行政、民事全方位追責,設定嚴格刑罰予以震懾懲戒,完善相關法律法規。

如此,只要保護好投資者利益,讓投資者有賺錢效應,股市的繁榮發展完全可以期待!如果股市起不來,長期低迷不振,投資者沒信心,就會一潭死水,什麼作用都發揮不了,還會嚴重打擊信心。只要股市繁榮發展,投融資活躍,投資者有信心,就可以實現支持高質量發展、科技創新、專精特新、硬科技等重大戰略。只要看清問題本質和因果關係,下定決心,辦法總比困難多。