最近,黃金價格升勢有點嚇人。

近這兩週來,紐約金價累計飆升超100美元,升幅超過了6%。最新2162美元/盎司,刷新了歷史記錄。

同期,國內滬金主力期貨從480元/克連續拉升至目前的505.88元/克,累計升幅高達4.8%。期貨價格飆升也帶動黃金首飾現貨價格走高。據媒體報道,目前國內足金首飾價格已經突破到了645元/克,不斷創出歷史新高。

金價攀升,同樣驅動着A股黃金板塊行情,5個交易日暴升8.65%。其中,紫金礦業大升12.3%,一舉拿下歷史新高。山東黃金更是大升17%,中金黃金同樣大升13%。

那麼,問題來了,金價為何突然在3月1日打破高位震盪沉寂開啟一波大行情,這期間到底發生了什麼?

01

從3月1日開始,美國10年期國債收益率迎來一波消費下跌行情,從4.25%回落至當前的4.12%,跌幅有13個BP。再看美元指數,從104下探至目前的103.3。美股則在上週五大升,納斯達克指數一舉創下歷史新高,其後幾個交易日則有所回落。

從大類資產表現來看,近期不少資產價格都迎來了大升。比如最知名的,比特幣今年來從3萬美元飆升到6.9萬美元,短短3個月飆升1倍多。

所以黃金突然大升也並不是無厘頭的。

3月1日晚,美聯儲理事沃勒就貨幣政策發表講話。他表示,美聯儲應該提高短期美債在資產負債表中的比例,並將所持有的按揭抵押貸款支持證券(MBS)降至零。

此前,美聯儲通常進行的是“賣短買長”扭曲操作。從本輪加息週期以來,短期美債持有量從3260億美元減少至目前的2103億美元,縮減幅度達到35%。現在,沃勒提議要反過來“買短賣長”,提高短期美債所佔比例。如果一旦實施,這意味着美聯儲要向市場注入流動性。

沃勒此番言論並不是空穴來風。美國財政部曾表態稱,要增加其短期國債的發行量,打破之前設定的佔總債務發行量20%的指導原則。

此前,沃勒因為“不急於降息”被市場打上鷹派標籤。如今,鷹派變鴿派,正中市場下懷。

由此也引發了資本市場對資產炒作的一陣狂歡。

沃勒可不是一般人,對市場的影響力是比較大的。

新美聯儲通訊社就曾發文稱,兩年前沃勒對美國經濟走向的準確判斷,提升了其影響力,若特朗普再次當選,沃勒或能成為下一任美聯儲主席的有力候選人。

所以沃勒的表態,暗示美聯儲可能會向短期國債進行定向QE。這一點是引發黃金、美債、美元指數大幅波動的最重要因素。

對黃金來説,由於具有避險熟悉,它還同時受到了更多的刺激。

比如近期一連串的美國宏觀經濟數據並不如市場預期那麼樂觀以及紐約社區銀行再度暴雷,一定程度上驅動了黃金價格的熱炒。

3月1日,美國披露2月ISM製造業數據,PMI47.8,預期49.5,前值49.1,其中,新訂單、產出和就業均出現萎縮。此外,1月居民實際消費支出走弱,2月密歇根大學消費者信心指數近三個月以來首次下降(前值79.6,預期79.6,實際76.9),美國終端消費走弱下,製造業需求走軟。

同樣是3月1日,紐約社區銀行一度暴跌超30%,最終大跌25.89%。原因是該行發現貸款審查流程存在問題,減記24億美元商譽。同時,惠譽、穆迪將該行信用評級再度大幅下調。

按照2023年的歷史記憶與經驗,市場認為美國中小銀行越有危險,美聯儲越有可能及時出手拯救。很顯然,市場將紐約社區銀行暴雷當成一件好事,更是小幅提升了6月降息概率。

一連串利好,黃金開啟了本輪狂飆模式。

02

黃金上升至歷史新高,有人恐高覺得要回調,有人則認為會繼續高歌猛進,繼續刷新歷史。接下來,金價到底會如何演繹呢?

黃金主要定價邏輯包括通脹預期、名義利率以及全球央行購金行為。

先看通脹預期,以5年預期通脹率來代替。當前,該指標為2.22%,較2023年有所回調。但整體看,該指標處於2%以上的良性區間。未來通脹預期也比較穩定,大方向是回穩到2%的中樞。

再看名義利率,大方向是開啟下跌之路。一來,美聯儲確定無疑會在2024年開啟降息週期,降息選擇的時間會根據經濟數據、通脹、就業、金融市場等因素而定。雖然10年期美債收益率從去年最高的5%回落至目前的4.12%,已經對降息有一定預期定價,但遠沒達到充分的地步。

二來,美國經濟目前仍然有韌性,但接下來大概率依舊是增速放緩。如果有超預期的大幅放緩或者經濟衰退的話,會驅使美聯儲更早進行降息動作。兩個因素基本決定了美債向上空間並不大,而向下空間可以很大。

除了實際利率重要走弱因素外,全球央行持續爆買黃金亦是近年來金價持續走高的一個重要邏輯。

國家外匯管理局發佈的數據顯示,截至2024年1月末,中國央行的黃金儲備規模報7219萬盎司,環比增加32萬盎司。

值得注意的是,這已經是中國央行連續第15個月增加,累計增持幅度達到955萬盎司,約合271噸。按照當前2160美元/盎司的價格來計算,增持金額超1400億元。

除了中國,海外央行也都青睞黃金。1月31日,世界黃金協會發布數據顯示,2023年全球央行增持黃金達到1037萬噸,創下歷史第二高的水平,僅略低於2022年45噸。

以上因素共同決定了黃金行情並沒有走完。當然,接下來應該也不會像最近幾天持續大幅暴升,升多了回調一下也都正常,但有一點比較確定的是金價行情沒有演繹完。

03

參與黃金行情,除了現貨、期貨渠道投資外,A股市場的相關企業也不少。

黃金產業鏈中上游主要從事黃金開採、冶煉業務,龍頭主要包括紫金礦業、山東黃金、湖南黃金、西部黃金等,下游主要從事黃金珠寶首飾的生產、銷售,龍頭包括老鳳祥、周大生、周大福等。

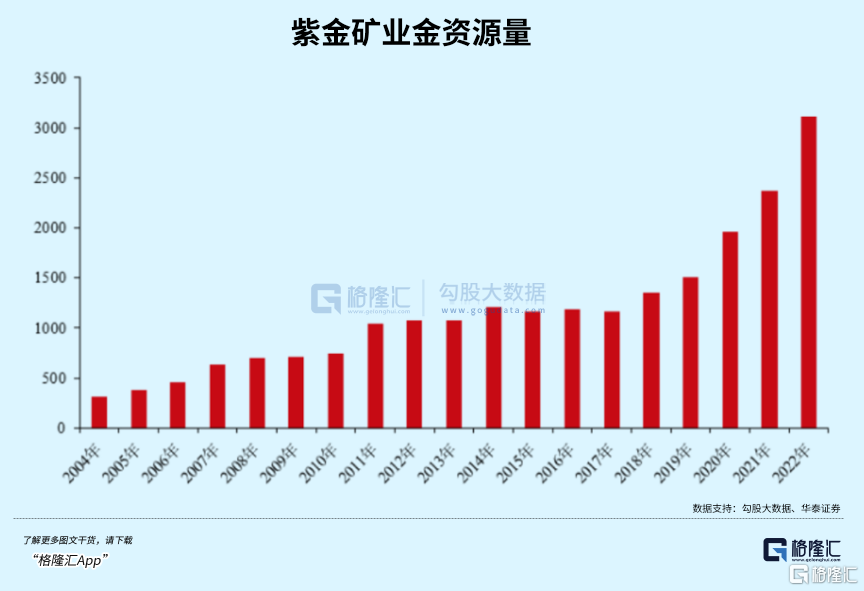

投資最好參與上游資源端,盈利能力是相對更強一些的。目前,A股TOP2的黃金企業為紫金礦業、山東黃金,2022年產量分別高達314.9噸、122噸。從儲量上看,排名前3的分別為紫金礦業、中金黃金、山東黃金,分別為1191噸(金資源量更是高達3117噸)、507.3噸、416.95噸。

紫金礦業黃金業務佔比達到45%左右。此外,該公司還有礦產銅等業務,過去業績出現爆發式增長。2005—2022年,營收從30.69億元膨脹至2703億元,年複合增速高達30%。歸母淨利潤從6.98億元增長至200.4億元,年複合增速高達21.8%。

基於其靚麗的業績表現,紫金礦業最近10年股價飛升超過700%。

對於紫金礦業,外資毫不吝嗇其籌碼進行下注。截止2023年三季度末,前十大股東中,北向資金持有6.26%、高盛國際持有0.99%,阿布扎比投資局持有0.58%,高瓴旗下的HHLR持有0.54%。

從估值看,紫金礦業PB最新為3.62倍,處於最近10年估值上線區間,但離2021年2月創下的7.7倍還相差甚遠(有很大的估值泡沫)。從這個維度看,紫金礦業雖然股價近日連創歷史新高,但估值並沒有高到離譜。

對於金價短期暴升行情,一些小市值的黃金股彈性很高。但要注意的是,它們長期業績的成長性並不好,股價升下去之後,回撤風險也比較大,週期性波動非常明顯。

所以從理性角度講,如果想要這一波黃金行情,投資者還是要注意把握好時機節奏。