港A股揚眉吐氣,2月升幅勇奪全球股市第一。深成指、滬深300和上證指數2月分別上升13.61%、9.35%和8.13%。

港股市場表現也不錯,恒指2月累計上升6.79%。

美股持續走牛,納斯達克指數累計上升6.12%,標普500指數累計上升5.17%。

01

破53年紀錄?美股牛長熊短的原因

美股現在熱到什麼程度?

標普500在過去17周有15週上升,這種情況在過去50年中只出現過1次,發生在1989年。

截至本週四,標普500周升幅0.15%,如果本週再度收升,意味着18周內有16周收陽線,這種情況上次出現是在1971年。

少數股票成為這輪美股牛市逼空行情的主角。美股科技七巨頭去年全年平均升幅112%,遠遠跑贏大盤。

今年前兩個月,科技巨頭股價迎來分化,英偉達領升,2個月飆升60%,Meta、亞馬遜跟升,特斯拉、蘋果調整。

高盛交易台數據顯示,上週一到週四(週四為英偉達財報日),對沖基金在持續、大幅拋售信息技術板塊,賣出規模甚至達到了近七個月以來的新高。在英偉達公佈了超預期財報後,資金立馬回補了前幾天拋售的空間。

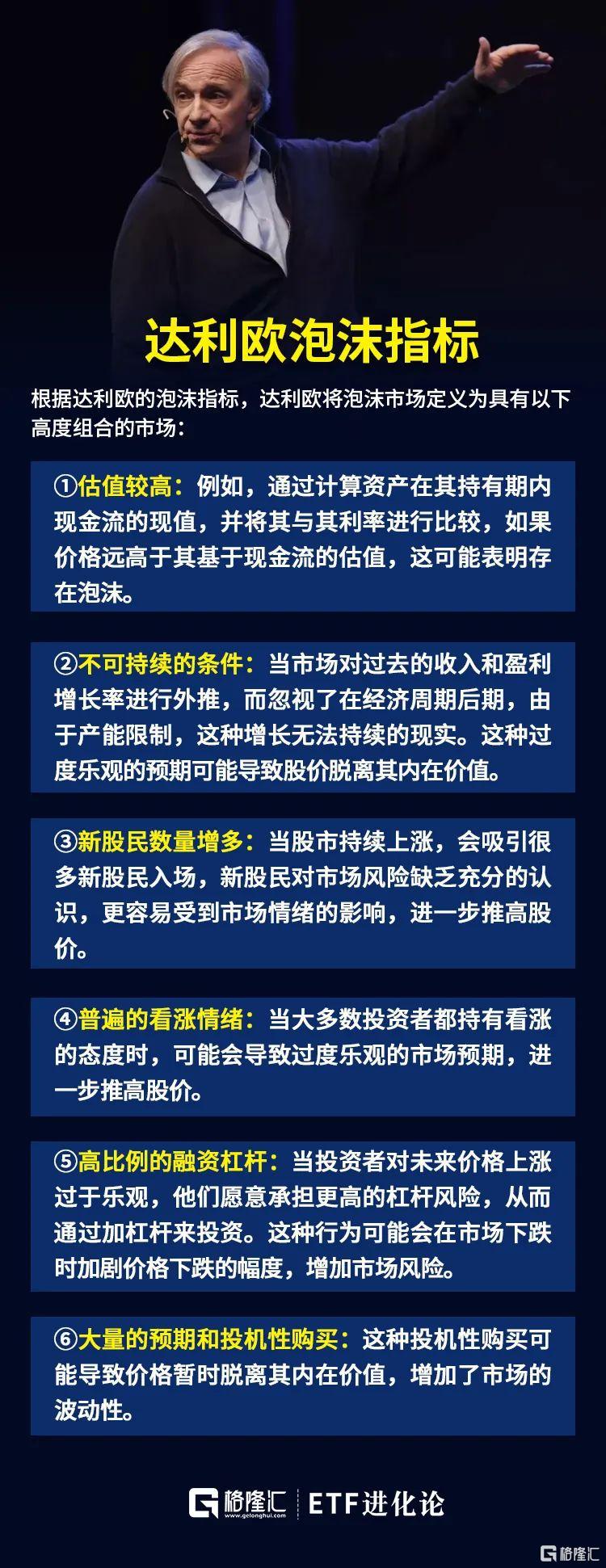

橋水創始人瑞.達利歐昨天在社交媒體上發文稱,根據他的六項泡沫指標分析,當前美股市場看起來並不像是泡沫。

儘管科技七巨頭的估值略高,但他並不認為它們已經過度高估。

達利歐觀察到,自2023年1月以來,“七巨頭”股票的市值增長了80%以上,這些公司現在佔標普500指數總市值的四分之一以上。這讓“七巨頭”股票看起來有點泡沫,但並不是完全的泡沫。其中,Alphabet和Meta仍然有點便宜,特斯拉有點貴。

達利歐解釋説:“考慮到當前和預期的盈利,估值略高,市場情緒樂觀,但看起來並不過分樂觀,我們沒有看到過度槓桿或大量新的天真買家。也就是説,如果生成式AI沒有達到預期的影響,股價可能會大幅回調。”

德銀指出,美股升勢集中度空前的高,堪稱“史無前例”。據媒體報道,高盛的技術專家Scott Rubner表示,當前欣欣向榮的美國股市不可能見頂。

美國標普500指數過去10年的年化投資回報率是17%,拉長時間軸來看,過去20年、50年和100年的年化投資回報率維持在11%左右。

儘管美國股市也呈現週期性,但美股進入熊市的時間通常較短,而牛市往往持續相當長的時間。

最近有個貼子比較火,有網友總結了美股牛長熊短的10點原因:

1.美國市場擁有數量眾多全球範圍內具有競爭力的公司。

2.美國的機制保證了創新的持續性,這個機制既包括在基礎科學和應用學科方面長期大規模的研發投入,也包括移民政策下吸引全世界人才的能力,還包括研究成果向成熟化商品的轉換。

3.規模龐大的潛在目標市場。

4.開放且自由流動的資本市場。

5.多層次和多元化的成熟投資者。

6.現代化的企業治理。

7.以提升股東回報率為核心的企業和市值管理。

8.有效的投資者保護機制。

9.迅速果斷的央行政策和危機處理方式。

10.健全的法律體系和監管制度。

02

美國富豪集體套現

看空聲音成為當下美股市場格格不入的一道風景。

摩根士坦利首席美國經濟學家Ellen Zentner日前警吿稱,美國經濟肯定會出現“硬着陸式”衰退,而高利率是罪魁禍首,儘管市場預期美聯儲今年將放鬆貨幣政策。

在最新採訪中,Zentner表示,她預計美國經濟今年可以避免衰退,因為沒有數據支持經濟衰退即將到來的説法。但她警吿稱,硬着陸最終是不可避免的。

對於美股是否存在泡沫,也有另類視角。有觀點認為,生產力的提升能夠幫助美國實現軟着陸,美國經濟的持續優異表現和生產率的提高是推動股市上升的核心原因。

相關市場人士表示:“技術將使這一切成為可能。不僅僅是人工智能。在這種情況下,我認為股市會繼續走高,即使人工智能與預期相比有些令人失望,因為目前的預期非常高”。

美國富豪們開始集體套現。

亞馬遜創始人貝索斯2月大規模拋售公司股票,在9個交易日內火速賣出5000萬股股票,套現近85億美元,摺合人民幣611億。

英偉達向美國證券交易委員會提交的文件顯示,該公司的董事上週出售了9.9萬股股票,價值約8000萬美元。

摩根大通戴蒙本月加入了這一行列,以約1.5億美元的價格拋售了約82.2萬股自家股票,這是這家美國最大銀行的CEO自2005年上任以來首次出售股票。

自2023年11月1日起到年底的兩個月時間裏,扎克伯格每個交易日都在出售其Meta的持股,兩個月累計賣出接近128萬股股票,套現約4.28億美元。不過,有業內人士表示,Meta上市以來的十年時間裏,扎克伯格除了2022年,基本都在定期拋售Meta股票,而其出售Meta股票主要是為了資助慈善活動。

03

對小微盤仍有分歧,看好高股息?

回到A股。

自半夏投資創始人李蓓高調發布《逃離火場後,勿重新返回》提示小微盤盤風險,一時間關於微盤股的爭論熱火朝天。

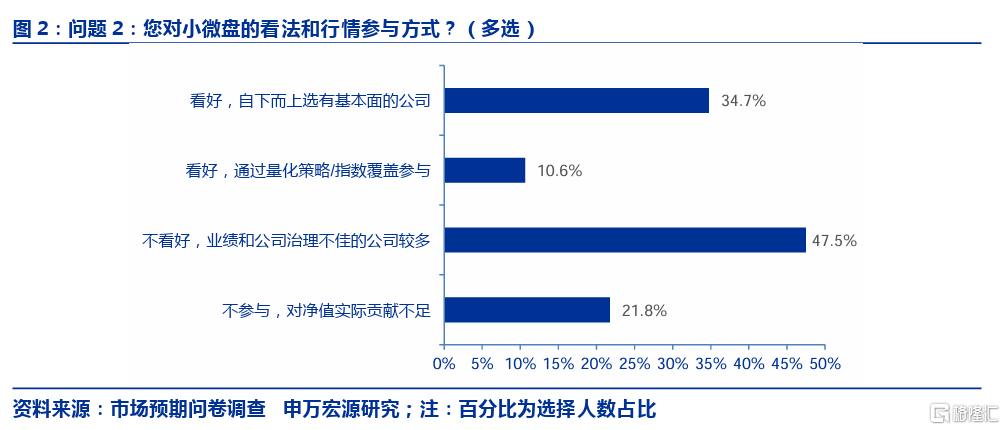

近日,申萬宏源進行一項調查顯示,投資者對小微盤股看法存在較大分歧。

47.5%的投資者認為,小微盤業績和公司治理不佳的公司較多,不看好小微盤行情。

也有34.7%的投資者表示看好,將通過加強自下而上的基本面篩選,對小微盤風格進行覆蓋,且持有這一觀點的投資者,主要來自定價小微盤的私募基金。

另外,21.8%的投資者選擇“不參與,對淨值實際貢獻不足”。

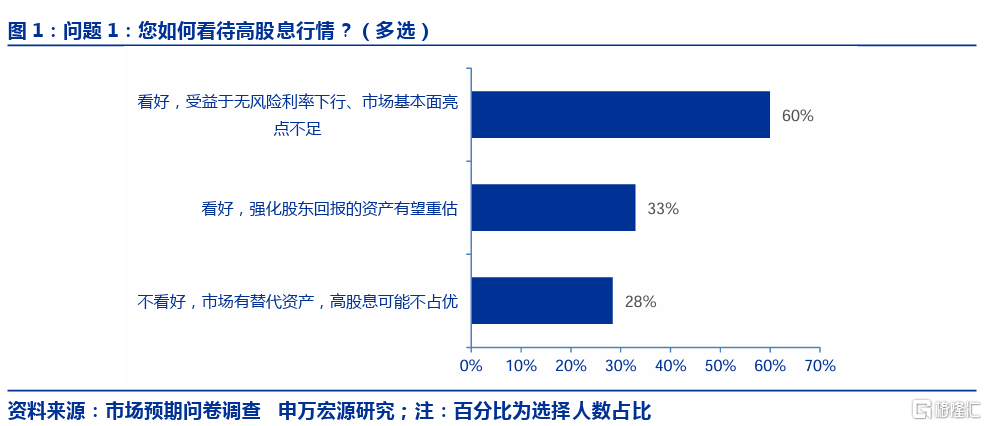

此外,多數投資者仍舊看好高股息風格。

對於高股息行情的看法中,60%的投資者選擇“看好,中期高股息將受益於無風險利率下行、市場基本面亮點不足”,33%的投資者認為強化股東回報的資產有望重估。

僅有28%的投資者中期不看好高分紅,認為市場存在其他替代資產。

而行業結構方面,較2024年1月問卷,看好中特估的投資者佔比上升至50.9%,成為投資者最為看好的板塊。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

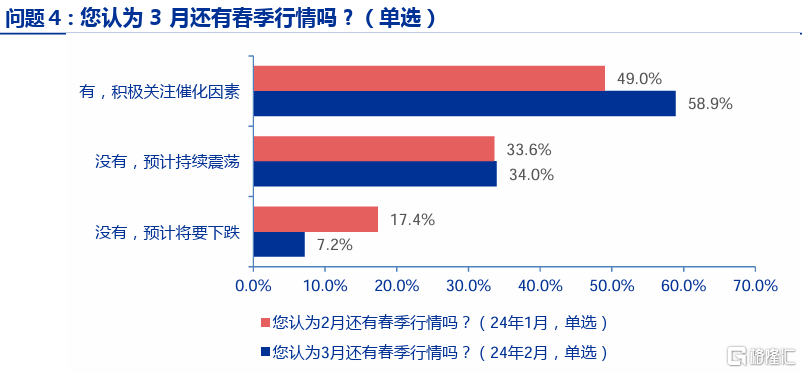

對比A股走勢,申萬宏源的這項調查顯示,市場短期風險偏好出現修復,較2024年1月,看多的投資者佔比上升至58.9%,超過半數的投資者認為A股還有春季行情。而看空的投資者佔比則回落至7.2%。

綜上,該調查顯示:投資者普遍認為A股有春季行情,看好高股息,對小微盤還有分歧。