李錄不百億持倉曝光,持有五家公司六隻股票

喜馬拉雅資本向SEC遞交13F報吿,著名投資人李錄持倉曝光。

與華爾街多數機構不同的是,喜馬拉雅資本13F報吿非常簡短,連“前十大重倉”都湊不夠,他總共只持有5家公司。

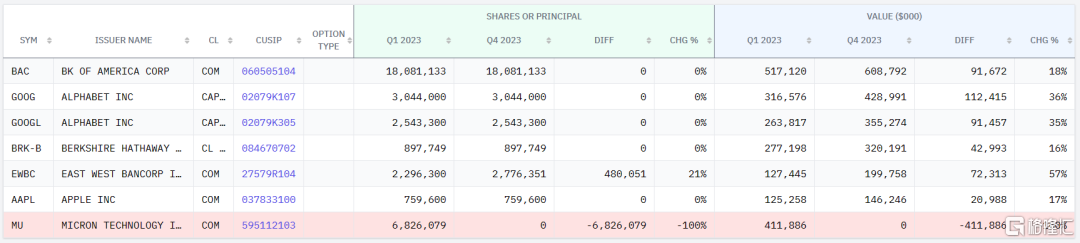

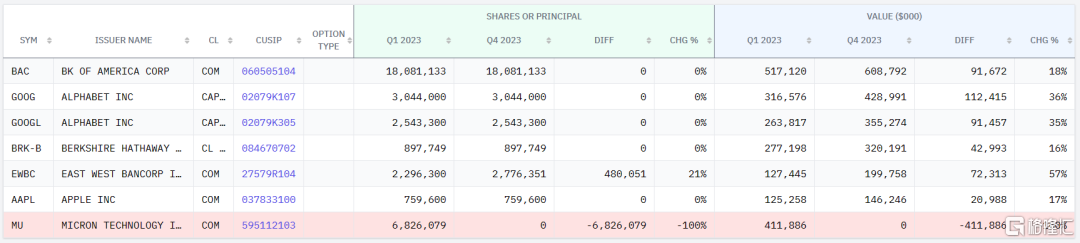

截至2023年末,李錄旗下喜馬拉雅資本最新管理規模20.59億美元,摺合人民幣148億,持有美國銀行、谷歌A、谷歌C、伯克希爾B、華美銀行、蘋果這五家公司六隻股票。

其中,第一大持倉股谷歌,持倉金額7.8億美金,佔比接近40%;第二大持倉股美國銀行,持倉金額6.1億美金,佔比接近30%。僅前兩隻股票持倉佔比接近70%,持倉相當集中。

李錄先生是芒格家族資產管理者,芒格曾説過:我最主要的三個投資,分別是伯克希爾、李錄還有Costco。

李錄先生分享過一段話:“在我投資生涯的二十六七年裏,每過幾年都會遇到一次「百年不遇」的大危機。作為一個投資人,不經歷過幾次淨值跌50%,生涯都不完整。而且大崩潰往往會創造出一些投資的機會,最終你會發現一生中賺的最多的錢都是從這裏面出現的,但是當時你並不知道。”

縱觀2023年李錄動向,2023年一季度,硅谷銀行破產,美國銀行股多有不同程度的跌幅。李錄持倉中的美國銀行最深跌幅近30%,李錄選擇了對其進行加倉;此外,在一季度新進華美銀行;同時,減持當時持有的第一大重倉美光科技。

2023年二季度,李錄加倉48萬股華美銀行;將美光科技全部減持完畢。2023年下半年,其持倉沒有變化。

李錄集中押注在科技股和金融股,2023年美股科技股牛市,其持有的谷歌全年升幅達58%,蘋果升幅達到49%。

李錄投資風格是長期重倉持有優質公司,基金自1997年成立以來,年化回報在20%以上。

在北京大學光華學院演講時,李錄提到什麼樣的人適合做價值投資,他認為,相比之下,智商和學歷真的不太重要,最主要的是品性:

第一,要比較獨立,看重自己內心的判斷尺度,而不太倚重別人的尺度;

第二,確實能夠做到相對客觀,受情緒的影響比較小;

第三,既要極度地耐心,又要非常地果決,這是一個矛盾體。沒有機會的時候,可以很多很多年不出手,而一旦機會降臨,又一下子變得非常果決,可以毫不猶豫地下重注;

第四,對於商業有極度強烈的興趣。

Follow us

Find us on

Facebook,

Twitter ,

Instagram, and

YouTube or frequent updates on all things investing.Have a financial topic you would like to discuss? Head over to the

uSMART Community to share your thoughts and insights about the market! Click the picture below to download and explore uSMART app!

Disclaimers

uSmart Securities Limited (“uSmart”) is based on its internal research and public third party information in preparation of this article. Although uSmart uses its best endeavours to ensure the content of this article is accurate, uSmart does not guarantee the accuracy, timeliness or completeness of the information of this article and is not responsible for any views/opinions/comments in this article. Opinions, forecasts and estimations reflect uSmart’s assessment as of the date of this article and are subject to change. uSmart has no obligation to notify you or anyone of any such changes. You must make independent analysis and judgment on any matters involved in this article. uSmart and any directors, officers, employees or agents of uSmart will not be liable for any loss or damage suffered by any person in reliance on any representation or omission in the content of this article. The content of this article is for reference only. It does not constitute an offer, solicitation, recommendation, opinion or guarantee of any securities, financial products or instruments.The content of the article is for reference only and does not constitute any offer, solicitation, recommendation, opinion or guarantee of any securities, virtual assets, financial products or instruments. Regulatory authorities may restrict the trading of virtual asset-related ETFs to only investors who meet specified requirements.

Investment involves risks and the value and income from securities may rise or fall. Past performance is not indicative of future performance.