比亞迪打響了龍年價格戰的第一槍。

把秦PLUS和驅逐艦05兩款車型升級為榮耀版,售價僅需7.98萬元,一升一降,突出一個性價比。

這是A級新能源車首次來到“7字頭”。

過去兩年,電動車企用價格戰一步步打入合資車腹地。秦PLUS的價格曲線一年一個階梯,前年還賣10多萬,在去年初降到了9.98萬,今年年初靠着一波限時優惠又低一萬,沒隔幾個月成了現在的7.98萬。

決戰打響了,電動車企們要將合資車從最後一塊擁有成本優勢的價位段趕出榜單。

一款榮耀版上市,就能引來千千萬款“榮耀版”爭相效仿,在車市淡季裏,去年兇狠的價格戰給購車的人留下了深刻印象,交過學費的車企懂得了,一年的成敗,往往決勝於一個季度的運籌帷幄。

01

值得注意的是,這次的營銷口號稱“電比油低”,比去年的“油電同價”再上一個level。

去年年初,比亞迪先推出9.98萬元的秦PLUS DM-i 冠軍版,直接擊穿了合資燃油車10萬元的堡壘,之後再次在各大車型上覆刻這一次策略,給唐宋漢都上了冠軍版本,用降價增配突出性價比,一番操作下來,算是安然度過了價格戰。

2023年,秦家族年銷售超過48萬輛,貢獻了全公司近16%的銷售量。憑藉這一策略的成功,比亞迪去年的銷量首次殺入了全球前十。

但去年和同個價位段的燃油車相比,秦PLUS其實面臨着不小的競爭壓力,“油電同價”隨着價格戰的迸發變成了動態博弈的口號。

汽車流通協會的數據顯示,去年全年軒逸比秦PLUS多賣了近7萬台。別看軒逸官方指導價10萬出頭,地方上經銷商給完優惠也就是7.37萬元,價格更有競爭力。

年前,比亞迪秦PLUS冠軍版就已經降至8.98萬元。此番上榮耀版繼續降價,意味着同市面上主流的合資燃油車對比,無論是油電混合還是純電,都已實現了“電比油低”。

用價格刺激市場的方法如同打一針腎上腺素,今年1月比亞迪銷售新能源乘用車20.10萬輛,環比下滑了40.92%。2月又有着長達8天的超長春節假期,銷售情況也自然也不會太好。

去年四季度比亞迪依靠以價換量,最後三個月連續月銷超過30萬輛,這才踩線完成了300萬輛的年度銷售目標。據稱,今年的銷量目標定在450萬輛,把月均銷量拉到37.2萬台車的高度,這並不容易。

好在經過一年的淬鍊,車企在如何利用降價影響用户心智上,是有自己一套成熟的打法的。

直降一兩萬不一定能撬動消費者的慾望,這種事情在去年經常發生,合資車的經銷商動輒直降好幾萬的優惠比比皆是,且燃油車在不限行、不限號的三四線城市有更大的受眾,人們不需要考慮藍綠牌的問題,電動車要進攻下沉市場,只降價是不夠的。

2023年東風部分車系開啟瘋狂降價模式

秦的這款榮耀版除了在價格上和軒逸、朗逸們拉平,配置上拿出了不減配的誠意。

動力方面,秦PLUS 榮耀版使用了DM-i插電混動系統,可油可電,百公里虧電油耗3.8L;電池方面,新車搭載刀片電池。從省油、安全、配置、操控,都不遜色與同價位的日系、德系車。

去年王傳福就表示,比亞迪將為未來3-5年的價格戰做好準備。2023年公司賣出的每輛車平均有過萬的利潤,單季度純電銷量超過了只買純電車的特斯拉,求戰的能力和意願正值巔峯。7.98萬元的秦PLUS榮耀版只是個開始,其他車型的榮耀版想必已經在路上了。

新能源滲透率預計將在近幾年完成30%-40%-50%的爬升,要搶誰的份額,捏誰的軟柿子不言而喻。

02

在電動車老大的帶領下,所謂的“榮耀版”似乎是所有自主電動品牌一個共同的宣言。

目的依然同去年一模一樣——顛覆燃油。

“老大”帶頭降價後引起了巨大的市場反應,上汽通用五菱、長安啟源、吉利、哪吒等多家車企馬上跟進。

大部分電動車企之所以向10萬元的價格帶紛紛進攻,其實各自也有“難言之隱”。

五菱星光作為上汽通用五菱在A級車的拳頭產品,在五菱宏光已經不復當年之勇的情況下,是五菱定位上從低端微型車向中間價格帶轉型的嘗試,被寄託了扛大旗的希望,如果性價比失了優勢,受的衝擊在電車行列是首當其衝的。

哪吒這次最高直降2.2萬元,容易讓人聯想到去年的銷量不及目標一半的滑鐵盧,比最難的2022年還下滑了16%。

而且,本輪開啟降級的車型多為插混。去年該車型成了電動車市一大黑馬,銷量同比增長83%,以差不多純電4倍的速度在增長。

10-20萬元的插混市場,將是2024年新能源車的增量主要來源之一。該價格帶,去年新出現了吉利銀河、長安深藍、長安啟源、哈弗梟龍等多款插混(含增程)車型。無論從效率還是成本,插混和增程式是目前替代燃油車最好的選擇。

對車企而言,插混車型對電池容量的要求相比於純電車型要低不少,藉助混動車銷量規模能夠幫助攤平技術成本。

除此之外,混動車的產品週期尚不明朗,因為一直被當成過渡路線 ,隨着電池包的能量密度不斷提升,使用成本降低,配合超充技術的普及,還能被用户接受多久,沒人敢打包票。

去年,價格戰對於只靠燃油車打天下的合資車企造成的影響,甚至要大過電動車新品牌們自己。

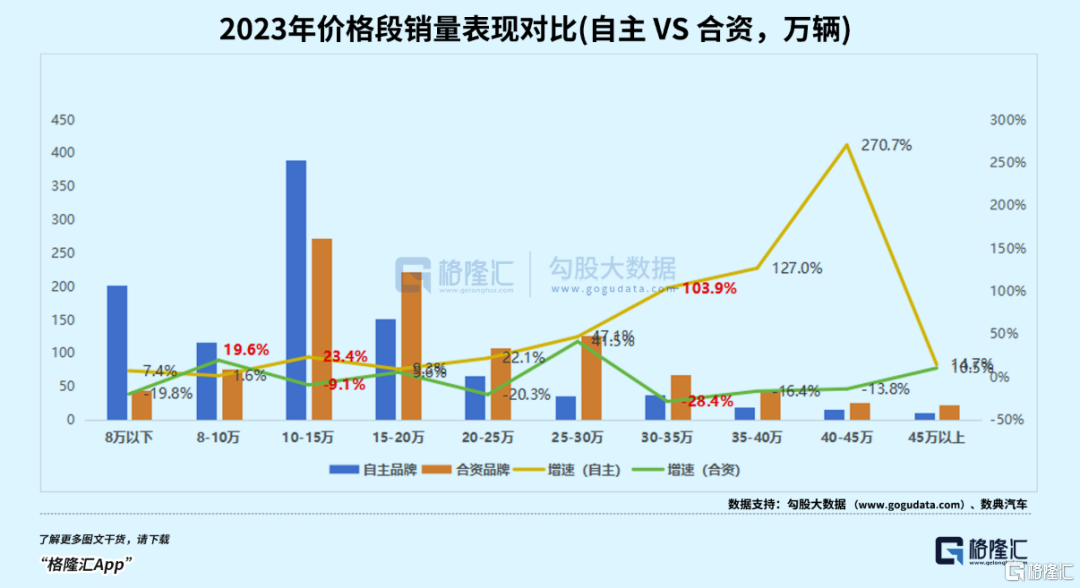

2023年自主車型銷量首次超過千萬輛,市場份額超過49%,首次超過合資品牌。比較去年自主品牌和合資品牌在不同價格段的銷量表現,我們可以看出兩個事情。

其一,合資車型市場中高端車型銷量呈現下降,部分B級SUV從30萬以上的價格下降至30萬元以內,新勢力品牌車型向這個區間進攻,銷量呈現超過一倍的增長。

第二個對合資車造成明顯衝擊的10-15萬元的價格段,把合資車逼到了10萬元以下。受衝擊的不光合資車企,日系在25-30萬,德系在30萬元以上,在和自主品牌的競爭中被迫降價。

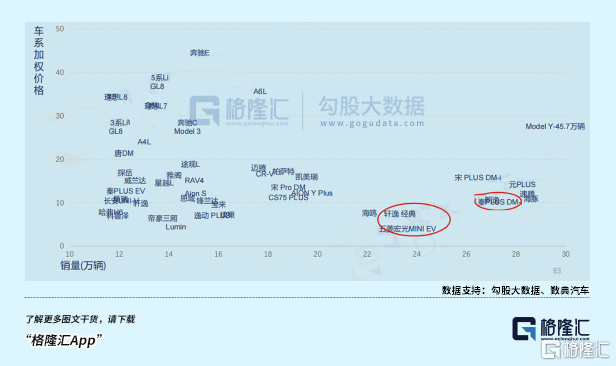

從車型和銷量來看,車企們朝着10萬元進一步攻城掠池,蠶食合資車企的份額,大致原因可能在於去年10-20萬元真的太捲了,不僅比任何一個價位段的車型更加集中,銷量斷層式的差距也很明顯,能達到20萬輛以上的車型除了比亞迪的幾款車之外寥寥無幾。

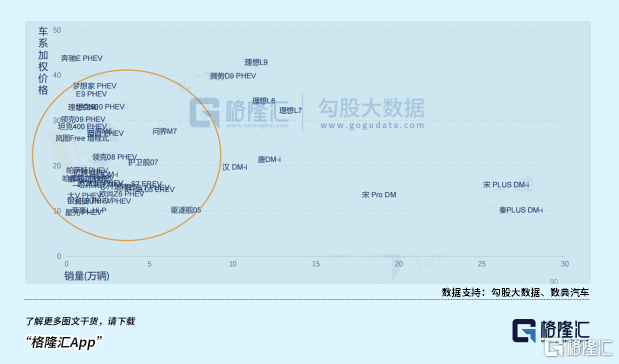

再看去年大放異彩的插電車型,除比亞迪的DM-i系列以及理想外,大部分車的銷量均不足5萬輛,只有問界M7有突圍趨勢。

影響格局的另一項核心變量是補貼政策的變化。

新能源汽車購置税減免政策於今年進行了調整,去年是購置税全額減免的最後一年,從今年開始減免額度會逐漸退坡,先恢復33.9萬以上車型的購置税,再恢復16.95萬以上,並通過續航里程的限制,淘汰技術規格達不到要求的微型車。

這會導致幾個方面的影響。

更多玩家擠入中低端市場進行充分競爭。部分原本預算在30-35萬的用户,因為購置税而選擇30萬以內的車型,再加上微型車市場被政策重創後,之前的微型車玩家或許會湧入10萬左右的A級車市場,因此可以猜測,未來10-30萬區間內的中低端市場會更加擁擠。

中低端車型對是中國車市的主力消費羣體,當這部分羣體對新能源車優勢的感知更明顯後,國內新能源的滲透率將得到進一步提升,結果就是,自主品牌能從合資品牌手中奪取更多市場份額。

儘管銷量上還是呈現了一個金字塔形狀,未來隨着自主品牌定價能力的提升,大概率過渡到紡錘形態,這需要先決出勝負。

當然,合資車不會輕易坐以待斃。為了迴應「電比油低」,合資陣營喊出了“油比電強”的口號。

作為一款A型燃油轎車,北京現代伊蘭特的存在感已經很久遠了,曾經也輝煌過,三十年累計賣出過1500萬台車,其中有三分之一來自中國。去年經過改款降價,銷量終於回春了,今年1月賣出了1.13萬台,同比大升39%。

這次的起售價打到7.58萬,在指導最低價上打折了2.4萬。

自主品牌替代合資,爭奪市場的競爭繼續演進,已經快把合資車逼到了牆角,而以價換量,大家其實各有各的難處,經過去年的廝殺,中腰部大部分新勢力首先要考慮留在牌桌上的一席之地,最好的防守就是進攻。

03

據行業預計,2024年,中國新能源乘用車市場仍會繼續保持20%以上的增速,滲透率也將達到40%。

不僅中低端品牌面臨着競爭擠壓,高端市場的優勝劣汰更加殘酷,PPT的理想必須要變現為充沛的現金流,強大的生產成本控制能力,領先的核心技術優勢以及出圈的產品定位,不能有太多的短板。

雷軍為首款產品SU7預熱了數月,並非產品缺乏賣點,而是在於市場環境愈加惡劣,仍在蟄伏打磨等待最佳“天時”。

而那些缺乏能力的,最終的結局更不好過,前幾年被譽為“電車保時捷”的高合汽車從年初至今雷聲頻頻,近期被曝出已經停工停產6個月,對購車用户承諾的各種權益,也始終無法兑現。

新的一輪價格混戰打響,電動車也好,油車也罷,想要活下去,就都必須要繼續相互卷下去,這注定不會一個輕易收場的戰局。