今年的美國股市,可以説是大反彈的一年。

因為去年實在跌得太慘,搞得一堆華爾街的基金經理,包括股神巴菲特都是負收益。但誰能想到,踏入2023年一月,美股就開始了氣勢如虹的反彈,從年初反彈到年末,雖然中間一度有銀行股暴雷,美債收益率觸及08年金融危機線,但最後都化險為夷,稍作修正後繼續大升。

美股2023年亮眼的表現,也讓很多經濟學家、投資銀行以及投資機構自打嘴巴,側面也證明美國經濟的堅韌程度,以及AI等創新科技所帶來的巨大能量。

01

進入2023年,美股三大股指均出現反彈,到年末,道瓊斯創出歷史新高,納斯達克和標普500指數逼近歷史最高。

在年初,美聯儲的激進加息政策導致一些抗風險能力弱的區域性銀行倒閉,硅谷銀行、第一共和銀行是幾個最大受害者。3月份的銀行股危機也使得年初的美股反彈戛然而止,回調幅度達到10%。不過,在美聯儲和財政部快速的反映中,證明這只是虛驚一場,5月份美股重回升勢。

OpenAI的chatGPT成功引爆人工智能產業革命,英偉達和微軟成為最大贏家,一個是AI芯片霸主,絕對的壟斷地位,一個是將AI技術最大限度融入自身業務。英偉達全年上升239%,微軟上升58%,微軟有望成為第二家市值破3萬億的公司。

蘋果、微軟、google、亞馬遜、英偉達、meta、特斯拉七家公司在納斯達克、標普500的權重均創出歷史新高,成為兩大股指上升的主要動力。可以説2023年的美股,是這七家科技大票的牛市。

美股大票的狂歡,以及吸金能力太大,以至於小票表現差強人意,波動比較高。今年的大部分時間裏,小票都沒什麼表現,只是在年末流動性寬鬆預期下,上升了一波。

02

美股的表現,主要得益於美國經濟的韌性,以及人工智能技術革命帶來的超樂觀情緒。

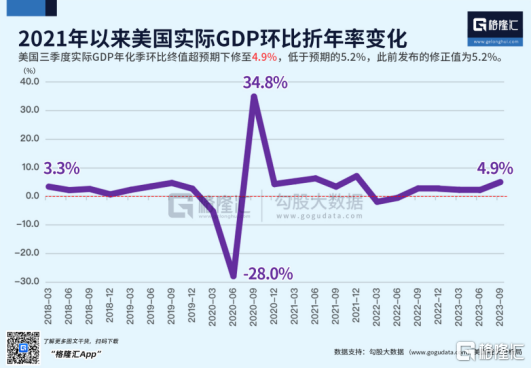

實際上,美國季度GDP除了在2022年前兩個季度陷入同比負增長之後,已經連續5個季度同比增長,今年第三季度的GDP增速更是達到驚人的4.9%。

很多人對此都十分不解,因為如果套用過去的經驗值,5.25-5.5%的高利率環境下,經濟基本無可避免地陷入衰退。

但這一次卻完全不同。

到底什麼原因?

勞動力市場旺盛是主要原因,美國今年的月度失業率統計數據顯示,沒有一個月的失業率超過4%,最低的甚至只有3.4%,這是放在任何一個歷史時期都是相當低的。換句話説,美國人根本不愁沒有工作,而超低失業率,意味着勞工有足夠的空間進行薪資談判。

工資有保證,收入就有保證,那居民消費力自然強勁。而美國又是居民消費驅動GDP,佔比達到7成。

那邏輯就很通順了,老百姓收入有保證,就敢於消費,消費在,美國經濟就可以一直堅挺。如此正向的循環往復一直持續下去,就有了美國經濟的表現。

令人驚訝的是,勞動力需求旺盛之下,通脹卻在穩步下降。美聯儲似乎在完成一個不可能完成的任務,既能確保物價穩定下降,又沒有損傷失業率。

如果在往深一層,美國勞工市場為何需求這麼旺盛。

答案有兩點。

一點是疫情期間政府發錢,居民形成超額儲蓄;另一個是拜登政府高額的財政項目支出,例如抗通脹法案、基建法案、芯片法案,等等,合共數萬億美元的政府支出,吸引很多美國國內外企業迴流美國,企業大興土木,自然對於勞工有大量需求。

這就是區別於基本所有美國曆史高利率時期。

另一方面,突然爆發的AI技術革命,使得正處於青黃不接時期的科技行業有了新的故事。現在不管是國家,還是產業,或者是普通消費者,都已經接受了AI將強有力推動人類生產力發展的觀點。

技術革命所引發的經濟增長非常可觀,在過去已經不斷被驗證。所以,當chatGPT出現的時候,大家都認識到這將是一次深刻改變世界的產業革命,甚至比過去的產業革命加起來還有多。

這成為美股全年上升除了經濟因素外的最大一個推動力。

英偉達、微軟、google、meta、AMD、特斯拉,這些本已是全球巨無霸的科技公司,再一次迎來估值提升的大機會。

從全球的AI競爭格局來看,資本有理由很樂觀,因為在AI領域,美國依然是遙遙領先的存在,沒有任何一個國家能夠超越它,甚至難以望其項背。芯片有英偉達,算法有open AI,有google,有微軟,數據就更不用説,自家的互聯網公司就有海量數據可供調用。

在互聯網時代,還有一些國家能夠遊離在美國體系之外,憑藉自己的用户規模實現自主可控,但在AI時代,已經沒有這個機會。因為美國已經將很多高端的AI技術封鎖,即使能夠培養出另一個AI技術,相比之下也會落後美國不少。

從這個角度上看,可以理解為什麼資本瘋狂湧入美國的AI概念股,即使估值很高也沒有退縮。

如果沒有AI技術,美股可能不會這麼瘋狂。不過,即使沒有AI,美股憑藉美國經濟的韌性,大概率也會上升,只不過政府沒有這麼高而已。

03

2024年還能升嗎?

展望2024年,美股的樂觀情緒依然很充足。

原因有兩個:

第一,美國經濟軟着陸的預期非常充足。通脹穩步下降,勞動力市場卻依然緊俏,對於美國老百姓來説,沒有什麼比這更美好的了。物價便宜了,工資卻沒有減少,那他們的消費支出就沒有後顧之憂了。

第二,降息預期。通脹恢復到2%的水平之下,美聯儲的降息就順理成章,美聯儲對於降息的口風已經放出。

第一個原因是分子端,也就是企業盈利,第二個因素是分母端,也就是利率。分子變大,分母變小,美股的表現值得期待。

當然了,經濟衰退也是有可能出現的,現在的美股上升幅度太大,基本計價了3月份甚至6月份的降息預期。如果經濟數據出現下滑,那調整就隨時會到來。

投資者可以樂觀一點,但也不能盲目向前衝。

至於具體的板塊或者標的。

科技股仍然是首選,大票可以繼續做多,不過因為2023年升幅太大,收益情況或者沒有2023年高。投資者可以轉而看一些2023年反彈不多的中小科技股。

這些股票在2022年估值殺得非常慘烈,股價跌幅8成、9成都很多,即使即使年末上升了一波,總跌幅依然有7-8成,因為小票有可能在2024年的表現超過大票,中小票指數羅素2000有望超過納斯達克指數。

第二,傳統工業、金融、消費股,也是不錯的選擇,因為這些票在2023年表現同樣一般,在分子分母都變好的2024年,表現更加值得期待。

2023年的美股,出乎很多人的意料;2024年的美股,依然值得期待。(全文完)