本文來自格隆匯專欄:中信債券明明 ;作者:明明FICC研究團隊

核心觀點

11月地產新開工面積同比增速時隔2年多首度回正,但這更多是由於低基數效應以及“三大工程”的逐步推進。地產週期回暖的重要前提是銷售的持續性改善以及房價的平穩運行。對於債市而言,“靈活適度、精準有效”的貨幣政策基調下,降息預期的落空或將呈現利多未出盡的邏輯,短期視角下長債利率或將偏強運行。

地產新開工面積增速緣何回正?據我們估算,11月房屋新開工面積同比增長4.9%,實現自2021年4月以來的首度轉正。地產新開工面積同比增速的回正主要源於以下兩個方面:一、去年同期存在低基數。去年11月新開工的走勢顯著低於季節性趨勢,今年11月新開工面積表現出正常的季節性趨勢,因而在去年的低基數效應下同比實現了正增長。二、“三大工程”建設的逐步推進。今年以來,政治局會議及中央經濟工作會議等多項重要會議均指出要加快保障性住房等“三大工程”建設,各地市也紛紛出台相關政策。“三大工程”建設的逐步推進,帶動新開工面積的邊際回升。

新開工增速同比轉正固然傳遞出積極的信號,但其持續性及對實物工作量的帶動作用仍待觀察。今年11月,中國小松挖掘機開工小時數為101.2小時,環比提高0.2%,同比提高4%,從一定程度上印證了開工數據的好轉。然而,下半年以來螺紋鋼表觀需求依舊低於過去兩年同期的水平,此外,據我們測算,今年11月,建築工程投資在去年低基數下依舊下滑了15.5%,反映實物工作量仍未迎來明顯提升。

地產週期的領先指標是商品房銷售,地產週期回暖的重要前提是銷售的持續性改善以及房價的平穩運行。地產銷售數據的好壞,不僅反映房企的經營狀況、決定着房企的收入以及現金流回籠的速度,還影響着房企的信心及融資行為,進而影響拿地、開工以及投資行為。從投資體量上來看,城中村改造等“三大工程”所能拉動的投資規模相對於總的地產開發投資規模仍較為有限。因此,地產週期的回暖更多取決於地產銷售的持續性好轉以及房價的平穩健康運行。

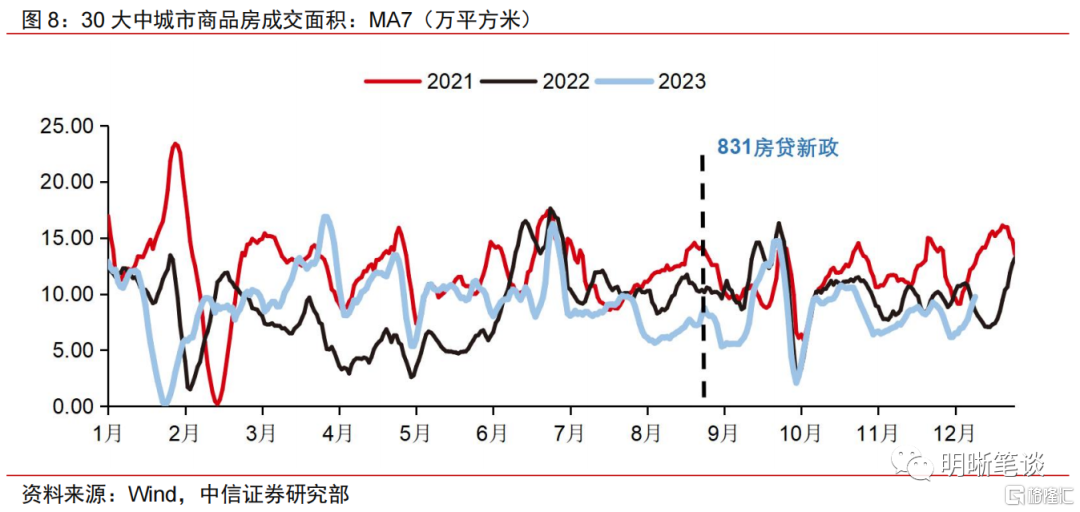

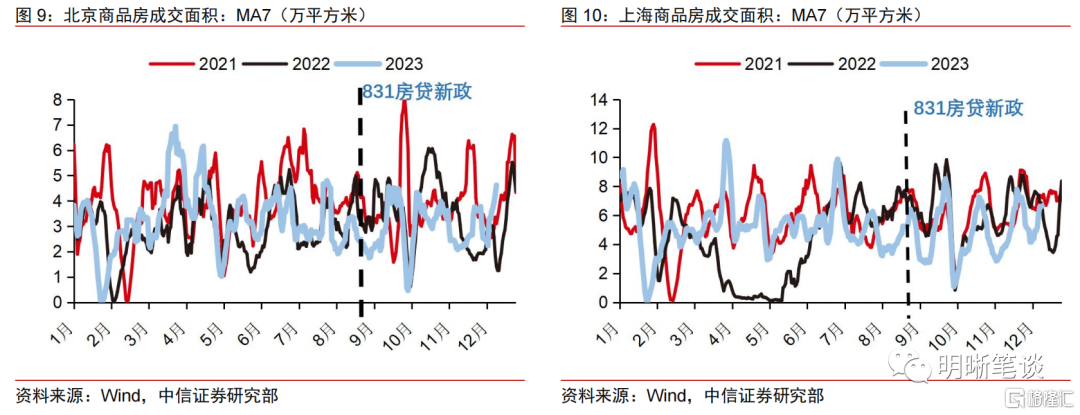

地產利好政策出台後,下行趨勢有所緩解,未來仍有改善空間。8月31日,中國人民銀行、國家金融監督管理總局宣佈調整優化差別化住房信貸政策、降低存量首套住房貸款利率。房貸政策出台後的第一個月(9月),30大中城市商品房成交面積迎來小幅攀升,10月開始季節性回落,整體表現依舊弱於過去兩年的水平。新政出台後,一線城市的地產銷售修復斜率更高,但這一修復進程並未持續足夠長的時間,未來仍有改善空間。

債市策略:中央經濟工作會議對貨幣政策定調“靈活適度、精準有效”,寬貨幣取向的確定性較高,而在降息預期落空,且短期內降準落地可能性較低的背景下,債市或將呈現利多未出盡的邏輯。此外,雖然上週北京、上海先後出台了地產寬鬆政策,但傳導至地產銷售及投資端的過程仍需時日,短期內難以對債市形成利空。短期視角下,長債利率或將偏強運行。

風險因素:國內政策力度超預期變化;國內經濟復甦不及預期;海外主要經濟體衰退;地緣政治衝突加劇。

正文

新開工面積增速緣何回正?

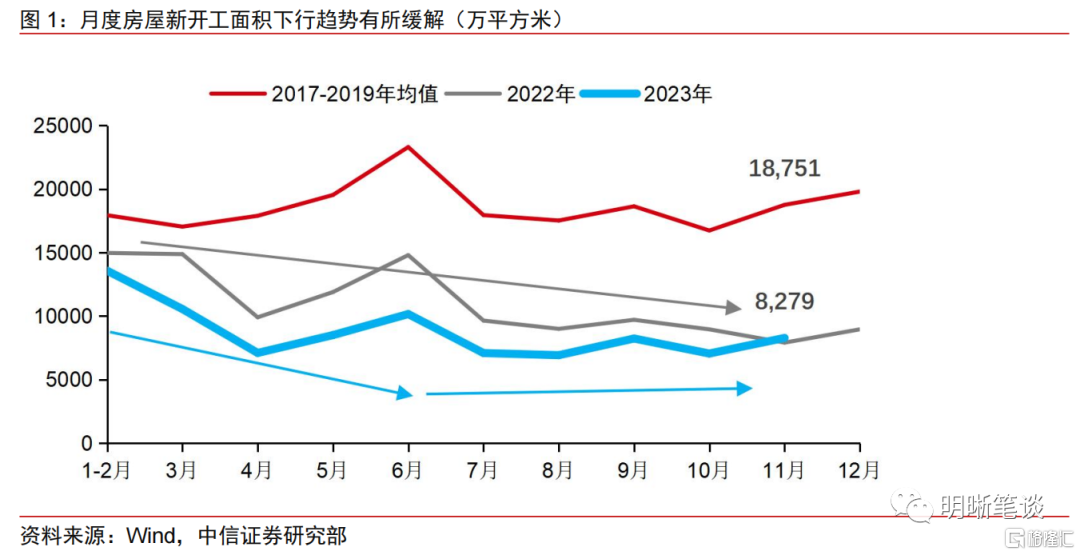

據我們估算,11月房屋新開工面積同比增長4.9%,較10月大幅提升26.0個百分點並實現自2021年4月以來的首度轉正。從絕對水平來看,今年11月房屋新開工面積為8279萬平方米,較上月以及去年同期均有所回升。同去年下半年的整體下跌趨勢相比,今年下半年新開工面積呈現波浪式發展,整體走勢相對平穩。新開工面積的增速回正是否意味着地產週期出現了回暖的信號?本文將予以探討。

地產新開工面積同比增速的回正主要源於以下兩個方面:一、去年同期存在低基數。二、“三大工程”建設有所發力,帶動新開工面積的邊際回升。

去年11月新開工面積的走勢顯著低於季節性趨勢,11月為去年全年最低值。疫情前的2017-2019年,10月過後新開工面積呈現攀升的趨勢,11月均值為18751萬平方米,較10月高出超過2000萬平方米。而在去年,11月新開工面積僅為7910萬平方米,不僅大幅低於往年同期水平,還較為少見地低於10月的開工數據。今年11月新開工面積的邊際回升,更多體現出正常的季節性趨勢,在去年的低基數效應下同比實現了正增長。

“三大工程”的逐步推進是新開工增速同比回正的另一原因。自今年4月的政治局會議上首次同時提及保障性住房建設、城中村改造以及“平急兩用”公共基礎設施建設以來,中央及各地均高度重視有關工作開展。中央金融工作會議、中央經濟工作會議等多項重要會議均指出要加快保障性住房等“三大工程”建設,各地市也紛紛出台相關政策。近期,《廣州市城中村改造條例》正式面向社會徵詢意見,是全國首個專門針對城中村改造的地方性法規條例。據廣州市住房和城鄉建設局,2023年廣州共有12個城中村改造項目新開工。“三大工程”的逐步推進及落地對新開工面積形成了一定支持。

儘管開工數據有所好轉,但實物工作量並無顯著提升。今年11月,中國小松挖掘機開工小時數為101.2小時,環比提高0.2%,同比提高4%,連續兩個月同比正增長,從一定程度上印證了開工數據的好轉。然而,下半年以來螺紋鋼表觀需求低於過去兩年同期的水平,此外,據我們測算,今年11月,房地產建築工程投資在去年同期的低基數下依舊下滑了15.5%,反映實物工作量仍未有所明顯提升。

地產新開工增速同比轉正固然傳遞出積極的信號,但後續的持續性仍待觀察。今年1-11月,房屋新開工面積累計達8.75億平方米,若12月新開工表現和11月相仿,則全年共新開工約9.5億平方米,不及2021年的一半;若12月可以延續疫情前的季節性趨勢,全年新開工面積有望進一步回升,但總的來看,10億平的新開工面積實現難度較大,需要12月當月同比增長40%方可完成。

地產週期回暖核心在於銷售

地產週期的領先指標是商品房銷售。地產銷售數據的好壞,不僅反映房企的經營狀況、決定着房企的收入以及現金流回籠的速度,還影響着房企的信心及融資行為,進而影響拿地、開工以及投資行為。

房地產供需形勢和房價趨勢相互加強。對於我國房地產市場而言,供求關係以及房價趨勢相互作用,表現為:當供給增加、需求下降時,房價進入下跌區間,隨後需求進一步下降,潛在購房者呈觀望態度,房價進一步下跌。截至2023年9月末,我國商品住宅待售面積達3.1億平方米,若按照套均80平米計算,地產庫存達390萬套,每億人擁有的住房庫存約為27.6萬套,2倍於美國(13.0萬套,估算),且自2020年以來處於持續增加的狀態。在住房供給增加的背景下,疊加購房需求的下滑,我國各線城市二手房價均處於下跌區間,其中一線城市二手房價已連續4個月下降。

地產利好政策出台後,銷售下行趨勢有所緩解,未來仍有改善空間。8月31日,中國人民銀行、國家金融監督管理總局宣佈調整優化差別化住房信貸政策、降低存量首套住房貸款利率。房貸政策出台後的第一個月(9月),30大中城市商品房成交面積迎來小幅攀升,10月開始季節性回落,整體表現依舊弱於過去兩年的水平。新政出台前後,廣州、深圳、上海、北京先後宣佈執行“認房不認貸”政策,一線城市的地產銷售修復斜率也更高,但這一修復進程並未持續足夠長的時間。進入12月,上海的商品房成交面積依舊不及過去兩年同期的水平。

地產週期回暖的重要前提是銷售的持續性改善以及房價的平穩運行。從投資體量上來看,城中村改造等“三大工程”所能拉動的投資規模相對於總的地產開發投資規模仍較為有限。因此,地產週期的回暖依然是更多取決於地產銷售的持續性好轉以及房價的平穩健康運行。

債市策略

中央經濟工作會議對貨幣政策定調“靈活適度、精準有效”,寬貨幣取向的確定性較高,而在降息預期落空,且短期內降準落地可能性較低的背景下,債市或將呈現利多未出盡的邏輯。此外,雖然上週北京、上海先後出台了地產寬鬆政策,但傳導至地產銷售及投資端的過程仍需時日,短期內難以對債市形成利空。短期視角下,長債利率或將偏強運行。

風險因素

國內政策力度超預期變化;國內經濟復甦不及預期;海外主要經濟體衰退;地緣政治衝突加劇。

注:本文節選自中信證券研究部已於2023年12月20日發佈的《債市啟明系列20231220—如何看待地產新開工回暖》報吿,報吿分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001