本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

12月資金利率中樞邊際回落;而歷史上市場利率的下行拐點往往早於政策利率降息,主要由於央行增強政策利率的指導效力,以及市場利率提前定價經濟弱預期。當下PMI持續位於榮枯線下而信貸修復節奏偏慢,通脹低迷推升實際利率,人民幣幣值逐步穩定,12月8日政治局會議對宏觀政策表述積極,降息、降準等總量工具的內外條件或有所改善。

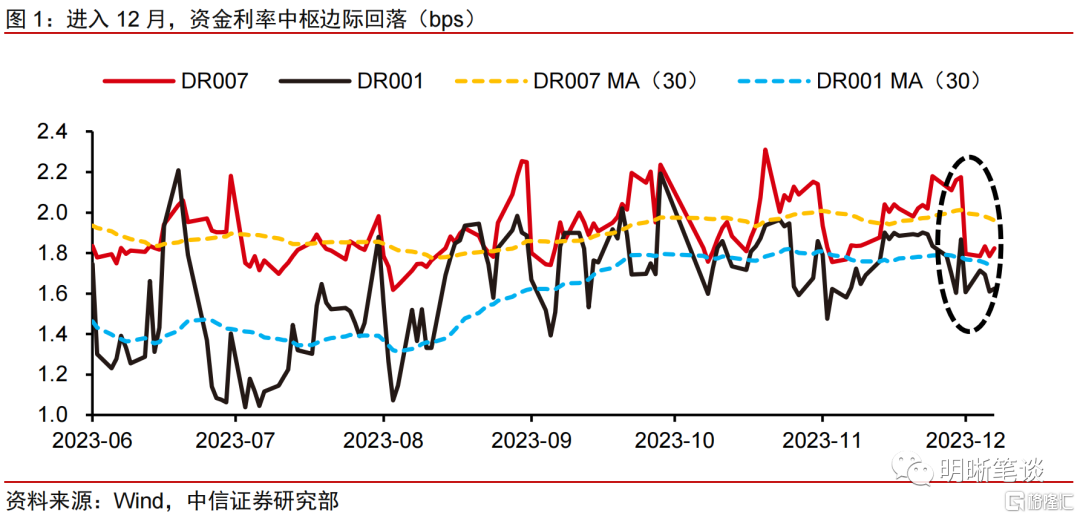

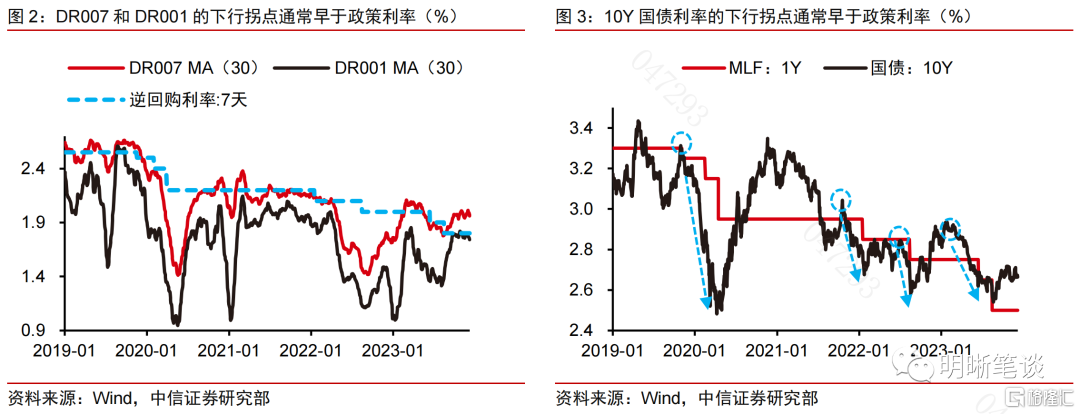

12月資金利率中樞邊際回落,而歷史上市場利率的下行拐點往往早於政策利率降息。12月以來,7天利率回落至1.8%附近小幅波動,而隔夜利率則回落到了1.6%和1.7%的區間,相較於前兩個月月初資金利率的波動更小且維持在低位的時間略久。回顧2019年末以來的這一輪降息週期,不難發現10Y國債利率下行的拐點多數出現在降息之前,而資金利率中樞的拐點也往往早於逆回購利率調降的時點,其中隔夜利率的提前反映要更為明顯。

市場利率先於政策利率下行的原因大致有以下兩點:(1)央行隨行就市,在市場利率降低後主動降息以增強政策利率對前者的指導意義,這一點在2022年8月的央行量減價降的MLF操作中有較多體現。(2)市場利率本身定價了經濟基本面弱預期,因此領先於政策變量,這一點更多體現在10Y國債利率的走勢上。

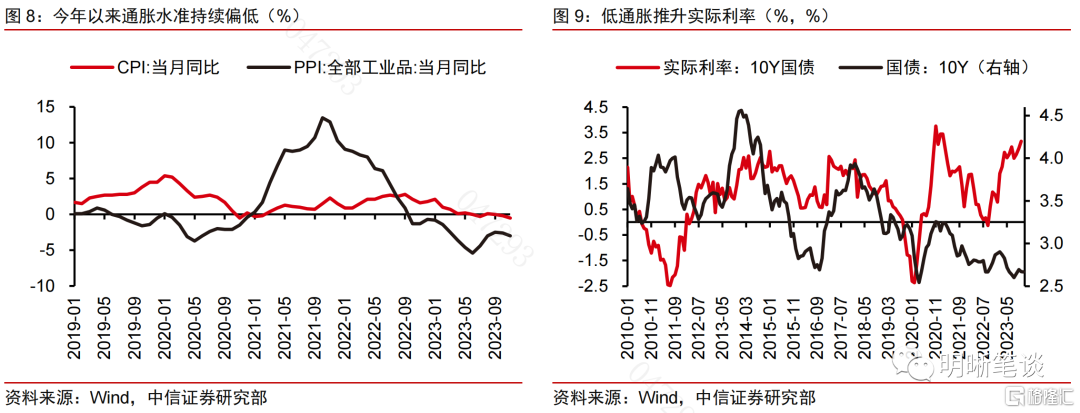

綜合來看,當下宏觀環境或已具備降息的條件:(1)PMI維持榮枯線下,信貸需求修復有限,亟需政策支持。(2)通脹持續低迷,推升實際利率進而限制融資需求修復。(3)人民幣幣值趨於穩定,海外緊貨幣預期緩解的環境下我國降息的外部制約或有所改善。(4)12月8日政治局會議提及強化逆週期和跨週期調節,穩健貨幣政策或仍有發力空間。總體而言,綜合市場利率走勢和當下的宏觀、政策環境,不排除後續降息、降準等總量工具落地的可能性。

本週存單利率高企而寬貨幣預期糾結,疊加權益市場走弱,長債利率先上後下。周初央行行長潘功勝對於貨幣政策寬鬆空間的表述引發了市場的悲觀情緒,存單利率回升乃至和國債利率倒掛加劇了市場擔憂;但權益市場的大幅回調,疊加市場對於降準等寬貨幣操作的預期發酵,12月8日政治局會議對貨幣政策穩健寬鬆表述仍較為積極

信用方面,利差有所反彈,曲線結構依然平坦。本週信用債收益率整體上行,幅度在1~8bps之間,短融反彈幅度較大,帶動信用利差上行4~6bps,超過其他期限。曲線形態方面,當前高等級收益率曲線平坦,3Y-1Y、5Y-3Y期限利差均處於20%左右分位數。,長債利率總體呈現先上後下的格局。

品種選擇上,二永債利差壓縮乏力,城投債利差有所反彈。本週二級債利差壓縮乏力,3年期和5年期AAA-國開利差分別變動0bp和-1bp,當前分別為53bps和62bps,分別處於2019年以來的35%和28%分位數,可以適當止盈。城投債利差有所反彈,大部分期限、等級的信用利差都小幅上行,主要是因為前期行情演繹過於極致。年關將至,城投債發行政策收緊下,需謹慎判斷城投公司的微觀現金流感受,後續城投定價邏輯預計將由政策迴歸到基本面。

風險因素:貨幣政策、財政政策超預期;央行公開市場操作投放超預期;信用違約事件頻發等。

正文

進入12月,資金利率中樞邊際回落,隔夜利率在1.6%到1.7%的區間波動。9月來在政府債發行提速的壓力下,銀行間流動性市場面臨一定的收緊壓力,7天利率中樞基本維持在2%附近,而隔夜利率中樞則維持在1.8%的7天逆回購利率附近。儘管央行在近幾個月的MLF操作中均維持了大幅度的超額續作,但在把控貨幣閘門,避免資金脱實向虛的訴求下對於逆回購的操作力度整體並不大,使得資金利率即使在月初也難以維持較長時間的低位運行。12月以來,7天利率回落至1.8%附近小幅波動,而隔夜利率則回落到了1.6%和1.7%的區間,相較於10月和11月初的資金面走勢,波動更小且維持在低位的時間略久,而兩類利率的30天移動均值中樞也出現了邊際下行的趨勢。

歷史上市場利率的下行拐點往往早於政策利率降息。理論上7天逆回購利率以及MLF利率的調降降低了商業銀行對央行負債的成本,進而傳導至資金市場和債市,引起資金利率和國債利率等市場利率的下行。然而回顧2019年末以來的這一輪降息週期,不難發現10Y國債利率下行的拐點多數出現在降息之前,而資金利率中樞的拐點也往往早於逆回購利率調降的時點,其中隔夜利率的提前反映要更為明顯。那麼市場利率的頂部拐點是否能作為降息操作的先決信號之一?

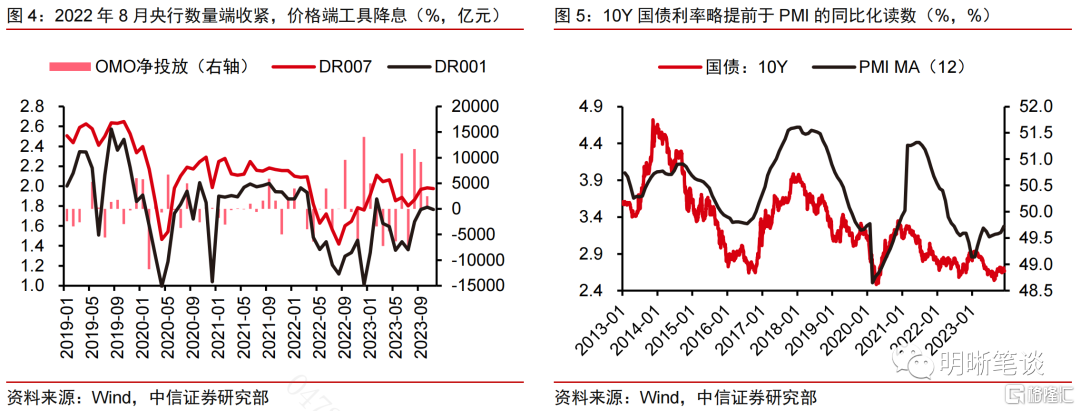

市場利率先於政策利率下行的原因大致有以下兩點:(1)央行隨行就市,在市場利率降低後主動降息以增強政策利率對前者的指導意義。這一點在2022年8月的降息中有較多體現,當時在前期寬貨幣數量端工具較多發力、信貸需求持續偏弱的情況下資金空轉情況較為嚴重,資金利率接近歷史新低,央行在8月降息的同時回籠MLF資金2000億元,增加了政策利率指導意義的同時釋放了數量端收緊的信號,而後資金利率也逐步回升至政策利率附近。(2)市場利率本身定價了經濟基本面弱預期,領先於政策變量。這一點更多體現在10Y國債利率上,MLF降息的主要目的在於引導實體經濟融資成本下調,促進需求回升,而觸發降息的因素之一便是偏弱基本面預期,因而10Y國債利率往往在MLF降息前便出現了下行趨勢。

綜合來看,當下宏觀環境或已具備降息的條件:

PMI維持榮枯線下,信貸需求修復有限,亟需政策支持。11月中採製造業PMI延續回落至49.4%,已連續兩月位於榮枯線之下,而2022年8月、2023年的6月和8月這幾輪降息的背景也都是PMI持續位於榮枯線以下;結構上,新訂單指數弱於生產指數的格局仍在延續。從信貸需求的角度來看,雖然10月信貸增長略好於預期,但11月到12月初的票據利率仍然處於年內低位,而9、10月偏弱的地產銷售數據對於信貸需求的滯後影響可能會在後續的金融數據中逐步顯現。總體而言,支持信貸增長、內需修復的訴求下,降息等總量寬貨幣的支持或仍然有必要。

通脹持續低迷,推升實際利率進而限制融資需求修復。今年來在豬價等主要大宗商品價格走低、內需修復節奏緩慢以及去年同期的高基數效應等因素影響下,通脹持續回踩,而近期CPI同比也轉為負值。受此影響,儘管名義利率相對較低,但在通脹影響下實際利率卻上行至歷史高位,進而導致實體經濟的融資成本並未得到實質的降低。往後看,我們預計弱需求——弱通脹——高實際利率——壓制需求修復的惡性循環短期難以依靠經濟自身解除,進一步降息引導市場利率的下行或是必要的。

人民幣幣值趨於穩定,海外緊貨幣預期緩解的環境下,我國降息的外部制約或有所改善。今年來在美聯儲加息、美元走強的壓力下,人民幣面臨較強的貶值壓力,離岸人民幣匯率在9、10月間維持在7.3附近波動。然而隨着明年美聯儲貨幣政策轉向寬鬆的預期抬升,人民幣匯率有所走強,離岸人民幣匯率也從7.3附近回到了7.1附近,大致對應今年7月時段的水準。由此可見,我國寬貨幣的外部制約可能已經有所解除。

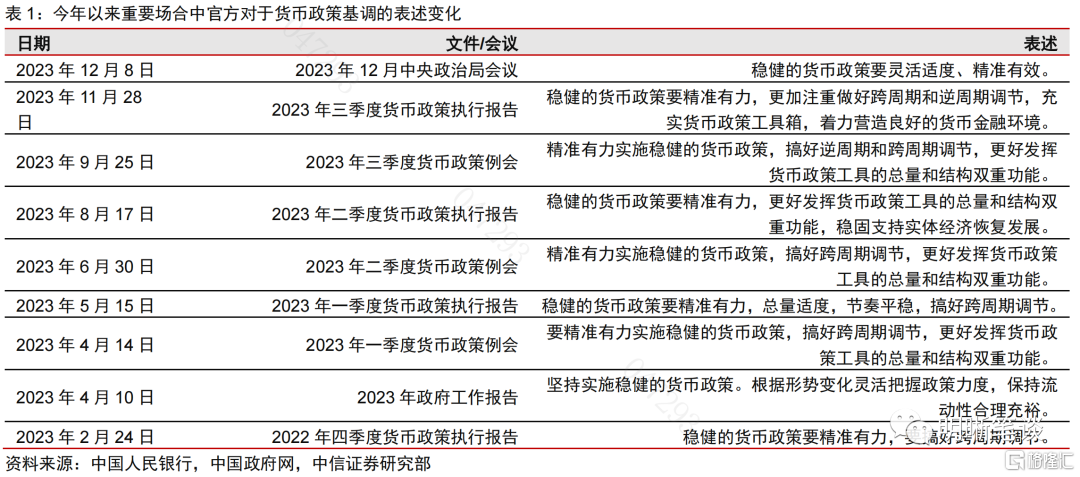

政治局會議提及強化逆週期和跨週期調節,穩健貨幣政策或仍有發力空間。12月8日召開的政治局會議中對宏觀政策的表述提到“強化宏觀政策逆週期和跨週期調節”,並要求“穩健的貨幣政策要靈活適度、精準有效”。相較於今年其餘正式場合/文件中對於貨幣政策基調的表述,本次會議將“精準有力”修正為“精準有效”,結合Q3貨政報吿中對於資金效率關注的表述,我們預計後續央行不僅會延續寬鬆貨幣政策操作,也會更多關注資金從金融體系向實體經濟傳導的效率和流向。總體來看,維持寬鬆貨幣政策取向支持實體經濟的基調仍未改變,後續降息、降準等總量端貨幣政策工具或仍有發力空間。

風險因素

貨幣政策、財政政策超預期;央行公開市場操作投放超預期;信用違約事件頻發等。

注:本文節選自中信證券研究部已於2023年12月9日發佈的《每週債市覆盤20231209—從市場利率信號看降息政策》報吿;證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001