本文來自格隆匯專欄:周浩宏觀研究 作者:周浩、孫英超

據美國當地時間11月10日媒體報道,因為美國利率和赤字上升,國際評級機構穆迪投資者服務公司已將美國的評級展望從“穩定”下調至“負面”。本次穆迪下調美國主權評級後,也意味着最後一家維持美國最高一檔評級的機構也將大概率“繳械投降”。穆迪此舉增加市場了對於美國財政的關注,也意味着美國政府在下週(11月17日)的停擺風險顯著增加。

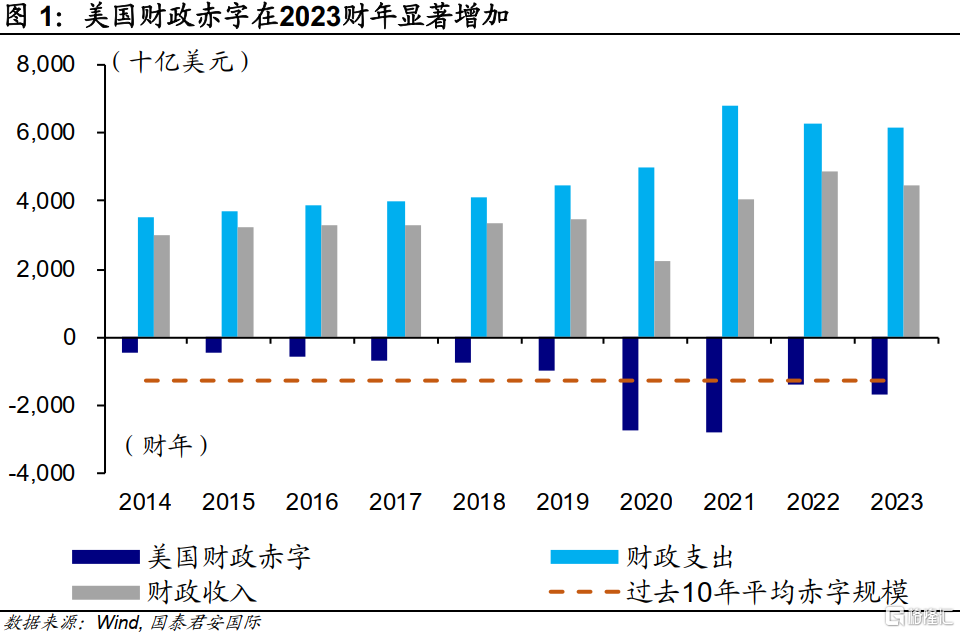

隨着加息週期漸入尾聲,美國財政部成為市場新的“焦點”。而在連續的評級調降後,擴張性財政政策的弊端也開始浮出水面。在剛剛結束的2023財年,美國財政赤字同比增長23%至1.7萬億美元,佔GDP比重約為6.3%,遠高於5.8%-5.9%的預算值。

高達33.7萬億美元的鉅額債務以及“歷史級”的利率環境,意味着美國2024年的財政狀況將會更加棘手。我們認為2024財年美國聯邦政府支出端增長幅度會略高於收入端,由此推動預算赤字擴大至1.8萬億美元左右,佔GDP比重將微升至6.4%。

往前看,美國財政支出將受到兩方面的限制,一邊是仍然處於高位並可能會繼續增長的利息支出,另一方面則是受到財政赤字的限制,整體支出也將顯著缺乏“擴張性”,這也意味着美國經濟的動能將顯著放緩。

對美聯儲來説,相對理性的策略,仍然是繼續保持“用嘴加息”的策略,即在不加息的同時,通過各種鷹派言論來管理通脹預期。

市場仍然會傾向於交易加息週期終止、經濟動能會伴隨財政受限而出現放緩,但無論從哪個角度而言,信用受損都意味着美元可能成為最直接的評級調降的受害者。

01

穆迪威脅調降美國主權評級

據美國當地時間11月10日媒體報道,因為美國利率和赤字上升,國際評級機構穆迪投資者服務公司已將美國的評級展望從“穩定”下調至“負面”。在全球三大評級公司中,標準普爾早在2011年就將美國評級從最高一檔的AAA降至AA+。今年8月,惠譽也將美國信用評級從最高一檔撤下。本次穆迪下調美國主權評級展望後,也意味着最後一家維持美國最高一檔評級的機構也將大概率“繳械投降”。

穆迪在公吿中表示,美國財政的下行風險已經增加,可能不再能完全被特有的信貸優勢所抵消。在更高利率的背景下,如果沒有有效的財政政策措施來減少政府支出或增加收入,穆迪預計美國的財政赤字將保持非常大的狀態,顯著削弱債務的可承受性。與此同時,美國國會內持續的政治兩極分化,增加了達成可持續財政方案的難度。

02

美國政府會再次停擺麼?

財政狀況的惡化在年內已經引發了兩次美國政府“停擺”危機。今年5月末,美國聯邦政府第一次面臨“停擺”,雖然美國總統拜登簽署《財政責任法案》(《Fiscal Responsibility Act 》)推後了債務上限的限制,但是這無法緩解市場對美國財政狀況的擔憂。此後,惠譽基於未來三年財政壓力、政府負擔等因素考量將美國主權評級從AAA下調至AA+。

緊隨其後,美國兩黨鬥爭陷入白熱化,並導致了2024財年財政預算案“難產”。當地時間9月30日,在美國聯邦政府本財年結束的最後關頭,美國國會兩院終於通過了《連續決議》(《Continuing Resolution》),為美國政府提供資金至11月17日,從而避免政府“關門”。但是這47天“續命”的代價卻是美國政壇三號人物,眾議院院長麥卡錫的政治生涯。11月17日已經近在眼前,穆迪的評級調降無疑為在野黨提供了新的籌碼,也意味着聯邦政府“關門”的風險越來越大。

03

“拜登經濟學”還能走多久?

隨着加息週期漸入尾聲,美聯儲開始逐漸“謝幕”,美國財政部成為市場新的“焦點”。而在連續的評級調降後,擴張性財政政策的弊端也開始浮出水面。

2021年伊始,美國現任總統拜登上台後,陸續推出總規模高達3萬億美元的四大法案,以推動美國經濟進一步發展,分別為《美國救援法案》(《American Rescue Plan》)、《基礎設施投資和就業法案》(《Infrastructure Investment and Jobs Act》)、《芯片和科學法案》(《CHIPS and Science Act》)以及《通脹削減法案》(《Inflation Reduction Act》)。法案的推出在一定程度上實現了既定目標,但是大規模的財政支出導致美國聯邦政府財政赤字進一步擴大。在剛剛結束的2023財年(2022.10.1-2023.9.30),美國財政赤字同比增長23%至1.7萬億美元,遠超過大約1.5萬億美元的預算。

與2022財年相比,聯邦政府收入驟減4,570億美元至4.4萬億美元,降幅高達9.3%。其中由於資本利得下降,導致個人所得税減少4,560億美元,是總收入減少的核心因素。相比之下,利息支出“飆升”嚴重拖累了支出端的下降幅度,美國財政部數據顯示,2023財年淨利息支出約6,590億美元,佔全年財政支出份額超過10%,較2022財年增長超過1,800億美元,這在很大程度上抵消了取消學生貸款減免以及新冠疫情緊急撥款結束帶來的支出下降。最終,2023財年政府支出僅下降1,370億美元至6.1萬億美元,並錄得1.7萬億美元的赤字。

04

2024年財政展望:戴着鐐銬跳舞

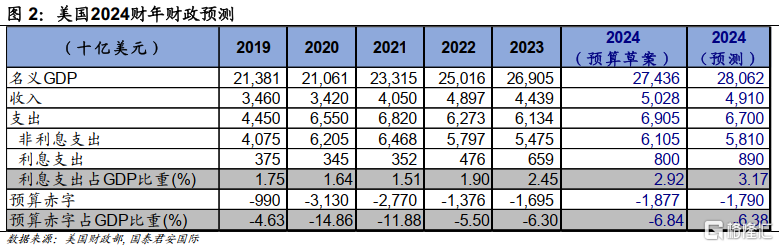

高達33.7萬億美元的鉅額債務以及“歷史級”的利率環境意味着美國2024年的財政狀況將會更加棘手。我們認為2024財年美國聯邦政府支出端增長幅度會略高於收入端,由此推動預算赤字擴大1,000億美元至1.8萬億美元左右,佔GDP比重將微升至6.4%。

在支出端,2024財年美國聯邦政府支出或將擴大至6.7萬億美元。根據拜登政府2023年3月提交的2024財年預算草案(下文簡稱“預算草案”),凝聚“拜登經濟學”的四大法案依舊是新一財年政府支出的主線邏輯,預計全財年支出規模將增長至6.9萬億美元。但是2023年6月通過的《財政責任法案》(《Fiscal Responsibility Act》)在推遲債務上限的同時削減了2024財年可選支出上限,尤其是將非國防支出上限調降至低於預算草案約1,400億美元,這對財政支出擴張形成了較大的束縛。

但利息支出的超預期增長以及國防預算的提高,將會限制財政開支的實際削減幅度。美國國會預算辦公室於2023年3月的預測顯著低估了各期限美債收益率水平,我們假設僅2023年政府債務展期將造成平均利率比CBO的設定高出0.5個百分點,未來10年平均利率則高出1個百分點(利率水平測算詳見報吿《美國:10年美債利率會破5麼?》),按此測算,美國2024財年利息支出可能會進一步擴大至8,900億美元,佔GDP比重將達到3.2%。綜上所述,基於對可選支出上限調降以及利息支出上修的考量,我們認為2024財年美國聯邦政府支出將擴大至6.7萬億美元。

在收入端,2024財年美國聯邦政府收入或將提升至4.9萬億美元。美國兩黨博弈焦點主要在於支出端,對收入端影響較小。2024財年預算草案擬提高包括資本利得税、“億萬富豪税”、個人及企業所得税在內的多個税種税率,但是基於美國年初與目前整體經濟狀況的考量,我們認為2024財年美國聯邦政府收入將會提高4,700億美元至4.9萬億美元,但低於預算草案的5萬億美元。收支相抵,聯邦政府的財政赤字將擴大至1.8萬億美元,佔GDP的比重微升至6.4%。

05

耶倫將如何應對?

對於穆迪的決定,美國財政部副部長沃利·阿德耶莫在一份聲明中表示,儘管穆迪維持了美國的Aaa評級,但財政部不同意其將展望轉向負面的決定。阿德耶莫強調,美國經濟依然強勁,而且美國國債是世界上最安全、最具有流動性的資產。

對於美國財政部而言,保持正常開支以及降低淨利息支出壓力是所有工作的重中之重。根據彭博的預測,美國財政部需要支付的利息(按年化計算),在本月已經超過1萬億美元。在2023年,美國財政部的淨利息支出大約比2022年高出1,840億美元,佔GDP的0.68%,這一比例在2024年將進一步上至0.82%。往前看,美國財政支出將受到兩方面的限制,一邊是仍然處於高位並可能會繼續增長的利息支出,另一方面則是受到財政赤字的限制,整體支出也將顯著缺乏“擴張性”,這也意味着美國經濟的動能將顯著放緩。尤其在2024財年的開始階段,財政部需要保持一定的財政開支紀律,以平抑市場對於未來發債規模的質疑和擔憂。到了2024財年的最後階段,由於大選將進入收官階段,拜登政府對加大開支的訴求也會更大,財政開支也會更加順應“政治週期”而進入加速期。

誠然,美國財政部仍然可以通過債務回購、調整債券發行期限等技術性手段來緩解評級調降對於長端利率的衝擊,但根本上而言,保持更加健康和更具可持續性的財政支出,才能避免財政部門不斷在債券發行規模(赤字)和債券收益率(市場利率)之間進行權衡和取捨。

06

鮑威爾會怎麼做?

不斷上行的財政支出以及隨之而來的債券利率上行壓力,對於美聯儲也造成了新的困擾。美聯儲仍然會把政策重心放在控制通脹上,但利率的波動帶來的金融市場動盪,也讓美聯儲時不時地投鼠忌器。從這個角度而言,財政端的擴張不僅帶來了通脹的壓力,也通過債券收益率的不斷上行加深了金融風險。因此,長久之計仍然是需要在財政與貨幣政策之間取得平衡,但評級調降對於貨幣政策的影響卻是相對複雜的,從短週期來看,美聯儲考慮到金融穩定,就不得不保持相對剋制的貨幣政策,但從中長週期而言,過度向財政政策綏靖,則會加大貨幣政策未來的負擔以及帶來相應的道德風險。

從這個角度而言,美聯儲相對理性的策略,仍然是繼續保持“用嘴加息”的策略,即在不加息的同時,通過各種鷹派言論來管理通脹預期。

07

市場將如何反應?

對於債券市場而言,其反應可能會相對複雜,評級調降意味着財政的可持續性存在疑問——這也意味着中長期發債規模仍然會相對較大,但財政部可能採取的技術舉措,卻可能意味着短期發債規模將受限。

與此同時,經濟增長預期可能會下修,疊加風險偏好大概率會下行,這意味着長端利率反而有下行空間,短端利率則可能因為美聯儲的鷹鴿難辨而出現一定的猶豫。總體而言,市場仍然會傾向於交易加息週期終止、經濟動能會伴隨財政受限而出現放緩,但無論從哪個角度而言,信用受損都意味着美元可能成為最直接的評級調降的受害者。

注:本文來自國泰君安證券於2023年11月12日發佈的《【國君國際宏觀】穆迪威脅調降美債評級,影響幾何?》,證券分析師:周浩、孫英超

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。