本文來自格隆匯專欄:申萬宏源宏觀;作者:屠強 王勝

主要內容

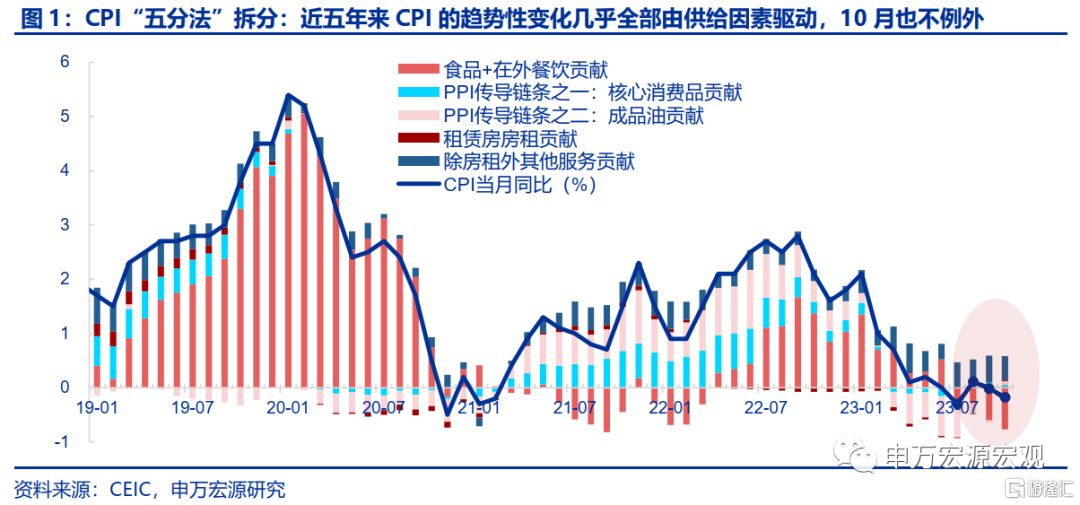

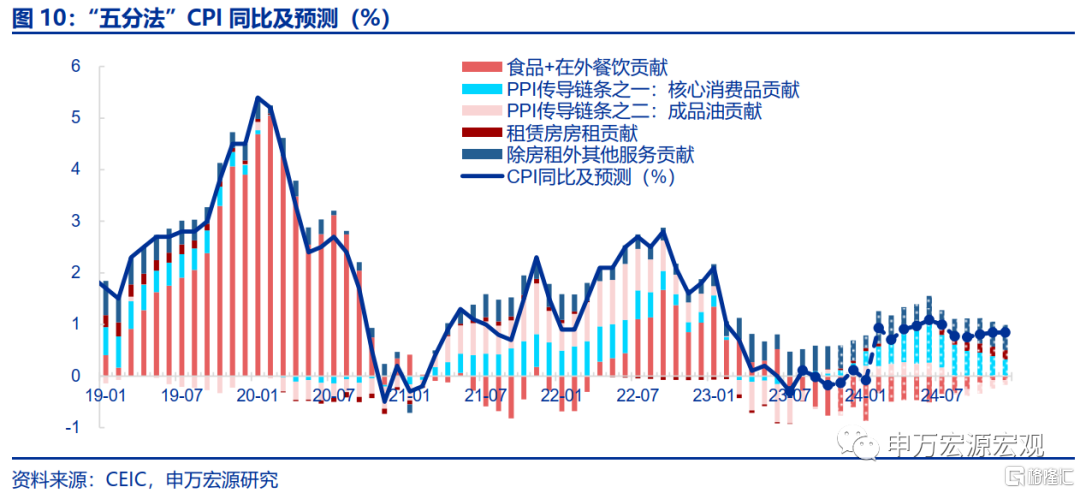

引言:10月PPI同比(-0.1pct至-2.6%)、CPI同比(-0.2pct至-0.2%)雙雙回落,但並非源於需求走弱,而是供給增加,但食品供給增加只是一方面,PPI的問題易被忽視。

CPI並不只反映需求,10月回落更多反映供給因素。CPI上一輪高點為2022年9月(2.8%),但彼時無人認為需求過熱,而是供給不足,22Q4以來CPI回落恰恰在於供給釋放。而10月CPI再度回落,表面上食品供給增加是最主要影響因素,但“下游投資過熱—結構性產能過剩—下游PPI下行——核心商品CPI”是被忽視的價格拖累項。

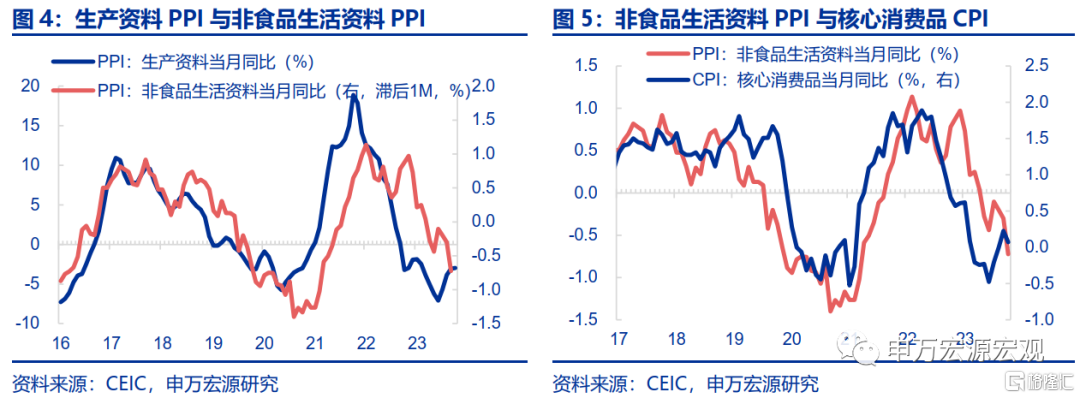

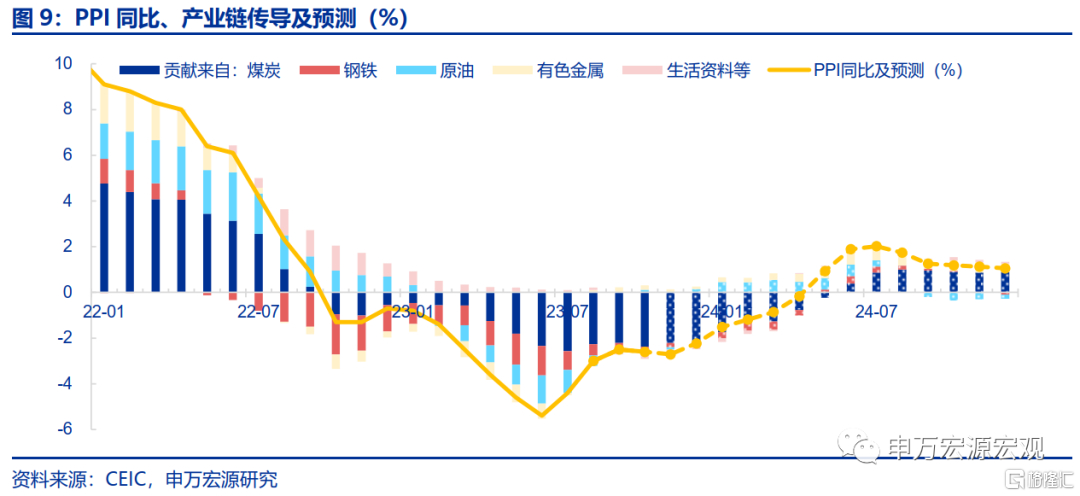

PPI:下游製造業投資高增後形成階段性結構性產能過剩,導致PPI再度走弱。10月PPI環比0%,我們此前基於產能利用率刻畫的PPI領先指標持續發揮較好的預測效果。拆分結構來看。石油化工產業鏈PPI貢獻10月整體PPI環比0.1個百分點。煤炭冶金產業鏈PPI貢獻10月整體PPI環比0.1個百分點。但下游PPI(包含生活資料等)拖累10月整體PPI環比0.2個百分點。今年以來製造業投資持續強勁,明顯強於工業品需求本應拉動的幅度,更多反映優惠政策的鼓勵效果,但也形成結構性產能過剩,相應壓制整體PPI。

PPI傳導效應:核心商品CPI回落幅度小於非食品生活資料PPI,説明供給側PPI傳導因素壓制CPI、而不是終端需求。10月非食品生活資料PPI同比大幅回落0.4pct至-0.7%,而非食品生活資料PPI向核心商品CPI的傳導十分通暢(口徑相同),在此背景下,10月核心商品CPI同比也回落0.2pct至0.1%,反映PPI回落傳導。且核心商品CPI回落幅度小於非食品生活資料PPI,也説明終端需求其實相對較好、但供給側價格下跌構成影響,結構上雖然家用器具CPI同比回升,但權重更大的交通工具、通信工具下跌明顯。

食品供給三季度生豬存欄穩定,傳導至目前豬肉價格回落。10月食品CPI環比-0.8%,跌幅略大於季節性,結構上,我們構建的豬肉價格領先指標繼續發揮較好的前瞻作用。生豬存欄三季度繼續穩步恢復,而考慮到生豬存欄中亦包括較多已育肥的商品肥豬,因此生豬存欄向豬肉價格的傳導時滯無需等待9個月(生豬正常養殖週期),而是在10月已形成傳導,10月豬肉CPI環比-2%,跌幅大於季節性。

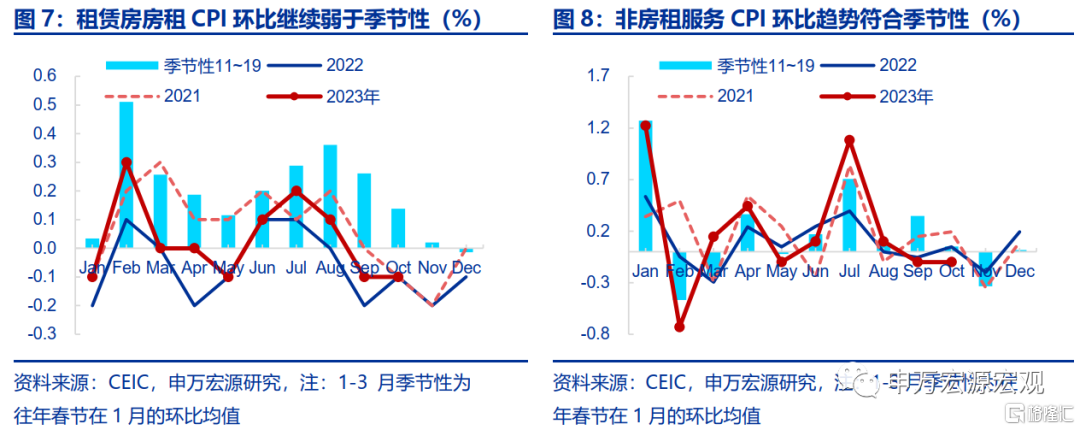

服務CPI:青年失業仍壓制房租CPI,出行相關的核心服務CPI同比有所回落、但仍處高位。服務CPI中最大單項是錨定房租變化的虛擬房租CPI,在青年失業情況仍然較明顯的背景下,年輕人作為最主要租房羣體,令租房需求持續偏弱,10月租賃房房租CPI環比-0.1%,延續自2022年以來一直弱於季節性的態勢,反觀出行需求對應的非房租服務CPI,雖然在7-8月暑期出行持續偏強形成需求前置的高基數後,9-10月對應回落,10月非房租服務CPI環比-0.1%低於季節性,但下半年以來(7-10月)平均環比為0.3%,與季節性基本持平,顯示出行服務消費雖有所降温、但仍然偏強。

不宜對CPI轉負過度解讀為通縮風險,但需關注下游投資過快擴張後的供給側結構性產能過剩隱憂。PPI方面,國內煤炭供給最快釋放的階段逐步過去,目前庫存已處於歷史較高水平(供給過度充足),後續庫存回落過程中煤價也有上行空間,支撐PPI回升。而節奏方面,單從翹尾因素來看本輪PPI上行也可持續至24Q2,但需關注本輪下游投資過快擴張後形成的結構性產能過剩隱憂,或壓制後續PPI回升幅度。CPI方面,過去三年CPI大幅波動基本源於PPI和食品等供給側影響,而本輪PPI上行也將支撐消費品CPI回升,類似21-22年規律,但幅度預計相對温和,同時城鎮勞動參與率最快回升階段已過,大眾服務消費預計有所降温,預計本輪CPI上行也將持續至24Q2,但幅度相對温和。

風險提示:食品供給超預期偏緊,能源供給超預期偏緊。

以下為正文

一、CPI並不只反映需求,10月回落更多反映供給因素

CPI上一輪高點為2022年9月(2.8%),但彼時無人認為需求過熱,而是供給不足,22Q4以來的CPI回落恰恰在於供給釋放。2019年以來。豬肉供給驅動的食品CPI與PPI驅動的成品油和核心商品CPI,幾乎主導了整體PPI的所有走勢。譬如2022年9月CPI高達2.8%,但無人討論需求過熱,彼時貢獻CPI持續回升的力量70%來自PPI高企對成品油CPI和核心商品CPI的傳導,30%的貢獻來自生豬養殖企業壓欄惜售導致豬肉價格再度飆升。22Q4以來的CPI回落恰恰源於豬肉供給驅動的食品CPI,和受PPI驅動的核心商品與成品油CPI同比快速下行。

“下游投資過熱—結構性產能過剩—下游PPI下行——核心商品CPI”是容易被忽視的價格拖累項。10月CPI同比回落0.2pct至-0.2%,而翹尾影響約為-0.2個百分點,與上月相同,説明基數並不是導致CPI回落的原因,更多是新升價因素的下行。除了因食品供給增加,導致食品CPI對整體CPI同比的貢獻回落0.2個百分點以外,PPI數據呈現出下游跌幅更大、並傳到至核心商品CPI回落的現象,後者是被市場忽視的價格拖累項。

二、下游製造業投資高增後形成階段性結構性產能過剩,導致PPI再度走弱

10月PPI環比0%,同比回落0.1pct至-2.6%,我們此前基於產能利用率刻畫的PPI領先指標持續發揮較好的預測效果。拆分結構來看。

1)石油化工產業鏈PPI貢獻10月整體PPI環比0.1個百分點。受前期油價回升的滯後傳導,10月石油開採(2.8%)、石油加工(2.5%)等石化產業鏈PPI環比上升。

2)煤炭冶金產業鏈PPI貢獻10月整體PPI環比0.1個百分點。其中,煤炭開採(3.4%)環比繼續回升,顯示伴隨煤炭庫存由“歷史極高水平”向“正常水平”回落過程中,煤價將迎來持續上升過程。黑色壓延(-0.6 %)、有色壓延(-0.2%)環比則有所下行。

3)下游PPI(包含生活資料等)拖累10月整體PPI環比0.2個百分點。今年以來製造業投資持續強勁,至9月累計同比高達6.2%,明顯強於工業品需求本應拉動的幅度,更多反映優惠政策的鼓勵效果,但也進而形成結構性產能過剩問題,相應壓制整體PPI,其中計算機電子設備製造業PPI環比-0.3%。

三、PPI傳導效應:核心商品CPI回落幅度小於非食品生活資料PPI,説明供給側PPI傳導因素壓制CPI、而不是終端需求

首先觀察更靠近上游的PPI口徑,10月非食品生活資料PPI同比大幅回落0.4pct至-0.7%,與10月整體PPI走弱的趨勢較一致。而非食品生活資料PPI向核心商品CPI的傳導十分通暢(口徑相同),在此背景下,10月核心商品CPI同比也回落0.2pct至0.1%,反映PPI回落傳導。且核心商品CPI回落幅度小於非食品生活資料PPI,也説明終端需求其實相對較好、但供給側價格下跌構成影響,結構上雖然家用器具CPI同比回升(+0.9pct至-0.8%),但權重更大的交通工具(-0.2pct至-4.8%)、通信工具(-0.7pct至-3.8%)下跌明顯。考慮到月度CPI僅公佈八項核心商品,僅為全口徑核心商品的50%,預計其他核心商品CPI同比也有所回落。

四、食品供給:三季度生豬存欄穩定,傳導至目前豬肉價格回落

10月食品CPI環比-0.8%,跌幅略大於季節性,結構上,我們構建的豬肉價格領先指標繼續發揮較好的前瞻作用。根據該指標來看,生豬存欄三季度繼續穩步恢復,而考慮到生豬存欄中亦包括較多已育肥的商品肥豬,因此生豬存欄向豬肉價格的傳導時滯無需等待9個月(生豬正常養殖週期),而是在10月已形成傳導,在短期養殖户壓欄惜售結束後,豬肉價格重新向存欄對應水平迴歸,10月豬肉CPI環比-2%,跌幅大於季節性。此外鮮菜、鮮果供給整體仍相對充足,10月環比分別為-1.9%、0.9%,與季節性基本持平,整體食品CPI同比回落0.8pct至-4.0%。

五、青年失業仍壓制房租CPI,出行相關的核心服務CPI同比有所回落、但仍處高位

服務CPI中最大單項是錨定房租變化的虛擬房租CPI,在青年失業情況仍然較明顯的背景下,年輕人作為最主要租房羣體,令租房需求持續偏弱,10月租賃房房租CPI環比-0.1%,延續自2022年以來一直弱於季節性的態勢,房租CPI同比低基數下僅小幅回升0.1pct至0.1%。反觀出行需求對應的非房租服務CPI,雖然在7-8月暑期出行持續偏強形成需求前置的高基數後,9-10月對應回落,10月非房租服務CPI環比-0.1%低於季節性,但下半年以來(7-10月)平均環比為0.3%,與季節性基本持平,顯示出行服務消費雖有所降温、但仍然偏強。“十一”期間旅遊出行數據表現仍然積極,整體非房租服務CPI同比10月雖回落0.2pct至1.7%,但仍處於較高水平。

六、不宜對CPI轉負過度解讀為通縮風險,但需關注下游投資過快擴張後的供給側結構性產能過剩隱憂

PPI方面,國際油價高位和國內煤價回升或推動PPI年內恢復加快,本輪PPI上行或持續至24Q2,但下游結構性產能過剩問題或影響回升幅度。從原油供需缺口來看,供給偏緊的狀態將持續至24年上半年,加之地緣政治風險擾動,預計油價仍將處於高位。更重要的是,國內煤炭供給最快釋放的階段逐步過去,目前庫存已處於歷史較高水平(供給過度充足),後續庫存回落過程中煤價也有上行空間。而節奏方面,單從翹尾因素來看本輪PPI上行也可持續至24Q2,但需關注本輪下游投資過快擴張後形成的結構性產能過剩隱憂,或壓制後續PPI回升幅度。初步預計11月PPI同比-2.7%,小幅下修2023年PPI同比至-3%,維持2024年PPI同比預測0.6%左右判斷不變。

CPI方面,過去三年CPI大幅波動基本源於PPI和食品等供給側影響,而本輪PPI上行也將支撐消費品CPI回升,類似21-22年規律,但幅度預計相對温和,同時城鎮勞動參與率最快回升階段已過,大眾服務消費預計有所降温,預計本輪CPI上行也將持續至24Q2,但幅度相對温和,初步預計11月CPI同比-0.1%,小幅下修2023年、2024年整體CPI同比預測至0.3%、0.8%。

風險提示:食品供給超預期偏緊,能源供給超預期偏緊。

注:本文內容節選自申萬宏源2023年11月9日研究報吿:《被忽視的價格“拖累項”——通脹簡析(23.10)》,分析師:屠強 王勝