美股、日本股市、韓國股市今年以來持續上升,升幅超20%。

近段時間有點回撤,資金開始出現轉向。

1

一波未平,一波又起!新一輪危機正在醖釀?

美國知名對沖基金大佬、潘興廣場創始人比爾·阿克曼此前宣佈:已經回補平倉美國國債空頭頭寸,全球的風險太高,以至於無法在當前長期利率水平上繼續做空債券。

隨後美聯儲暗示加息週期結束,美債上演戲劇性反轉。在衝高觸及5%創下金融危機時期紀錄大關後,一路迎來大反彈,現已下跌近40個基點至4.65%附近。

懸在全球許多投資者心中的那塊石頭落下之際,新的危機也正醖釀。

大佬阿克曼打響了平倉做空美債的第一槍,但目前市場仍有大量空頭資金存續。

過去很長一段時間裏,市場普遍押注美債利率將持續上行,大量資金集中於做空美債的交易中,有些做空指標甚至達到10年以來高位,導致交易非常擁擠。

美債收益率上升意味着債券價格下跌,利率的狂飆,價格持續的下跌,對做空者來説,可謂是一場資本盛宴。

本月初,對沖基金所持有的美國國債空頭頭寸增至創紀錄水平。但盛宴之後,波動也正暗流湧動。

此次美聯儲殺了個回馬槍,加息步伐突發放緩,一旦利率繼續“回暖”,美債空頭集體平倉,位於高位的做空資金被逼空,一旦出現大規模踩踏,引發美債利率動盪,對市場流動性產生影響。

今年上半年美股升勢一枝獨秀,不過眼下利率卻面臨進退兩難的困境,利率快速下降對美債市場有流動性踩踏的風險,但利率如果持續高位,對美股方面又步步緊逼,隨時就地下躺給美聯儲看,不斷施加壓力。

數據顯示,如果剔除科技巨頭,標準普爾500指數的長期增長預期接近歷史低點。

資管巨頭貝萊德研究部門負責人Jean Boivin喊話,美股年底前的任何反彈都可能是短暫的,因為股市並沒有完全反映出利率將在較長時間內保持較高水平的前景。同時Boivin也表示,一旦調整完成,2024年的環境會更好。

2

國際資本開始轉向,華爾街看好中國資產

對於美股,股神巴菲特今年並未有過多增倉。從巴菲特旗下伯克希爾公司的2023年三季度的現金流量表便能看出,在過去的9個月裏,巴菲特只投資了約91億美元的股票,同時出售了價值327.86億美元的股票,已經連續四個季度賣賣賣。去年同期,伯克希爾股權投資總額為660億美元,而賣出的股票僅為170億美元,淨購買額為489億美元。

日元貶值、日本經濟回暖、企業盈利能力提升疊加“巴菲特效應”和“交易所督導”,日經225指數今年上升24%。

然而,隨着日本央行面臨收緊貨幣政策的壓力,市場擔心支撐出口商收益的日元疲軟時代可能即將結束。

近期,投資風向在發生變化。全球經濟政策在調整,越來越多國際機構開始“棄日回A”。

外資對中國市場開始變得樂觀,認為中國為促進經濟和A股所做的努力,將有助於結束A股今年低迷行情,歷史性的低估值也將吸引抄底者。

悉尼Tribeca Investment Partners Pty的基金經理 Jun Bei Liu説:未來12個月中,中國或以中國為中心的經濟體表現將相對優異,投資者在日本在今年取得了巨大的超額收益,為後續進入中國股市提供了資金。

多家國際金融機構上調對今年中國經濟的增長預期,國際貨幣基金組織第一副總裁Gita Gopinath上調了中國今年經濟增速預期至5.4%,多位華爾街人士表示看好中國未來前景。

知名對沖基金城堡投資創始人,有“新對沖基金之王”之稱的Ken Griffin在一場峯會上指出,全球投資者必須 "關注和投資"中國,未來進一步關注中國的創新和增長。

橡樹資本聯合創始人霍華德·馬克斯也表示,公司將繼續在中國信貸市場尋找機會,包括中國房地產市場。

馬克斯指出,自2015年以來,橡樹資本一直是中國信貸市場的“穩定投資者”,截至今日,這些投資的結果“非常令人滿意”;橡樹資本在全球管理着1830億美元的資產,我們瞭解了投資風險且投資收益高到足以為投資提供“邊際安全”回報,我們會繼續尋找此類機會。

摩根大通轉為看升中國股市,其認為,中國股市年底前出現技術性反彈的可能性越來越大, MSCI中國指數或有將近15%的上升空間,這一空間“相當的大”。摩根大通看好耐用消費品、消費者服務和資本品等板塊,但對整個房地產生態系統保持低配。

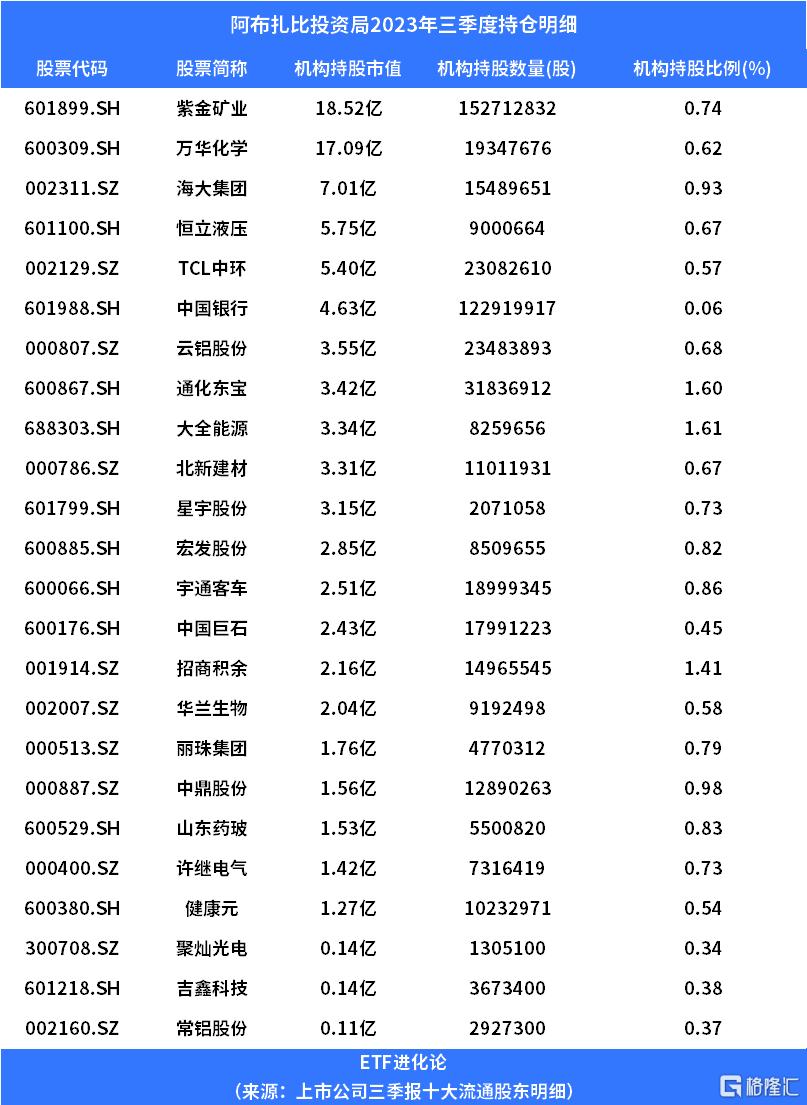

境外主權基金也在增持A股,數據顯示,今年三季度,中東土豪阿布扎比投資局和全球前10大主權基金之一、新加坡“國家隊”——淡馬錫持有A股市值分別為95.1億元和62.5億元,約佔QFII持有A股市值1418億元的11%。

中東第一大主權基金——阿布扎比投資局的A股持倉較上一季度增長30.0%。截至三季度末,阿布扎比投資局持有24家A股上市公司,合計持股數量為5.37億股。

公開信息顯示,阿布扎比投資局重倉公司有紫金礦業、中國銀行和通化東寶、雲鋁股份和TCL中環等。其中,中國銀行、雲鋁股份和TCL中環為三季度新建倉。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

淡馬錫的A股持倉較上一季度增長54.3%,公開數據顯示,該機構持有美的集團、愛爾眼科、泰格醫藥、柏楚電子、老闆電器、珀萊雅、箭牌家居等7家公司。

3

資金借道ETF加倉港股

港股主要指數在10月24日刷新年內新低後,近期出現反彈,恒生指數本月上升3.56%,恒生科技指數上升8.53%。

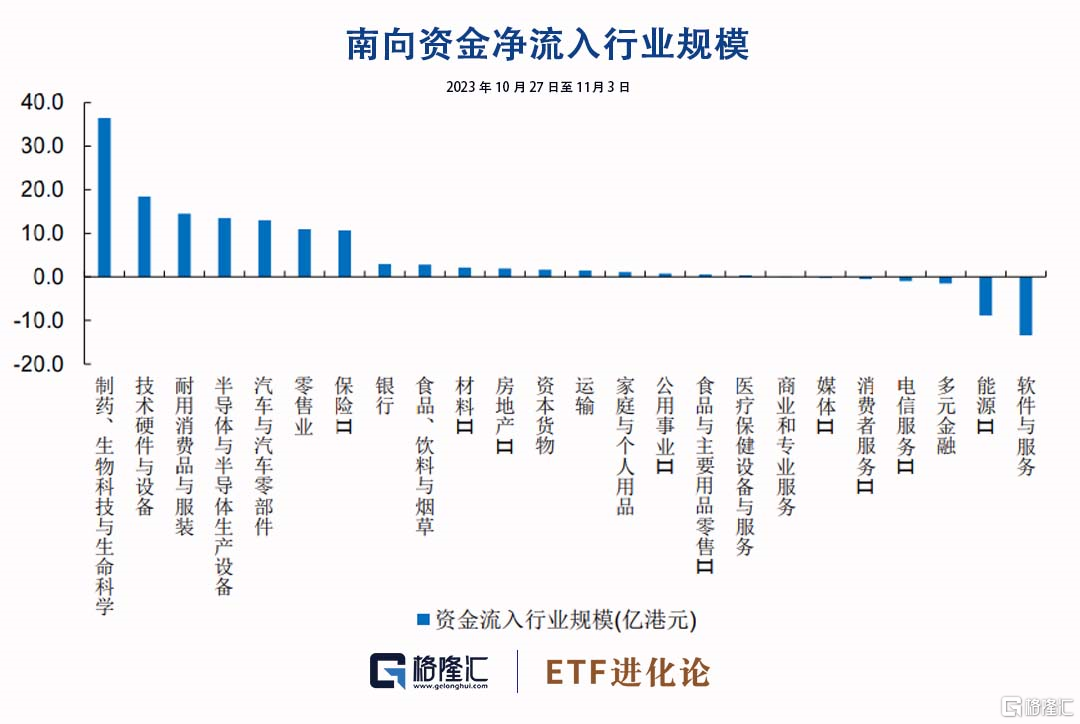

南向資金昨日淨買入港股95.67億元,為近2個月最高。上週,南向資金累計淨流入85.15億港元,整體偏好成長,部分賣出高股息股票。

近期南向資金更加青睞成長型行業,上週淨流入前六的行業是製藥、技術硬件與設備、耐用消費品與服裝、半導體與設備、汽車與零部件和零售業行業;淨流出方面,有部分來自高股息行業,淨流出前六的行業是軟件與服務、能源、多元金融、電信服務、消費者服務和媒體行業。

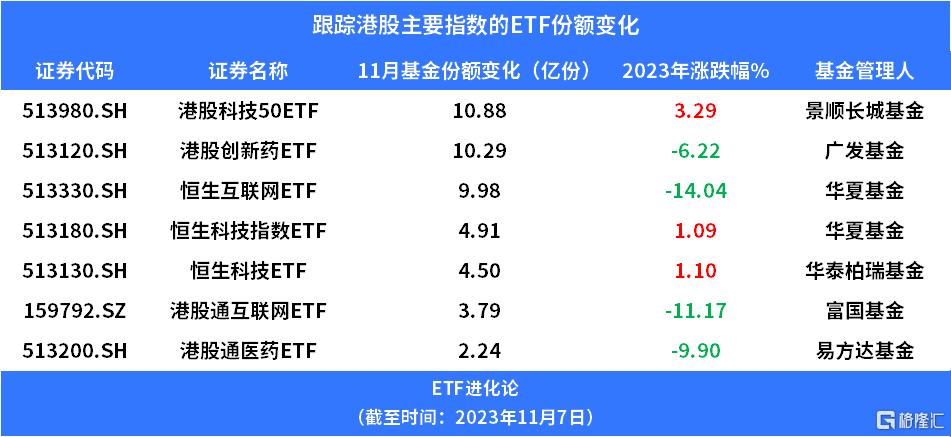

今年以來跟蹤港股市場ETF淨值普遍下跌,資金越跌越買,國內資金借道ETF持續加倉港股。

數據顯示,港股科技50ETF、港股創新藥ETF自11月以來規模增長均超10億份。

此外,恒生互聯網ETF、恒生科技指數ETF等也獲得資金流入。

拉長時間看,恒生互聯網ETF、港股通互聯網ETF、恒生醫療ETF、恒生科技指數ETF、恒生科技ETF年內均獲得100億份以上份額淨申購,港股科技50ETF獲得50億份以上份額淨申購。

港股吸引資金流入背後的原因,一方面是海外流動性收緊週期接近尾聲,另一方面是當前港股估值較低以及股債性價比較高。

在海外加息縮表的階段,恒指和恒科指數估值已被壓縮至歷史低位。當前恒生指數估值為8.46倍,處於過去10年均值以下1倍標準差;恒生科技指數估值為22.5倍,處於歷史低位水平。

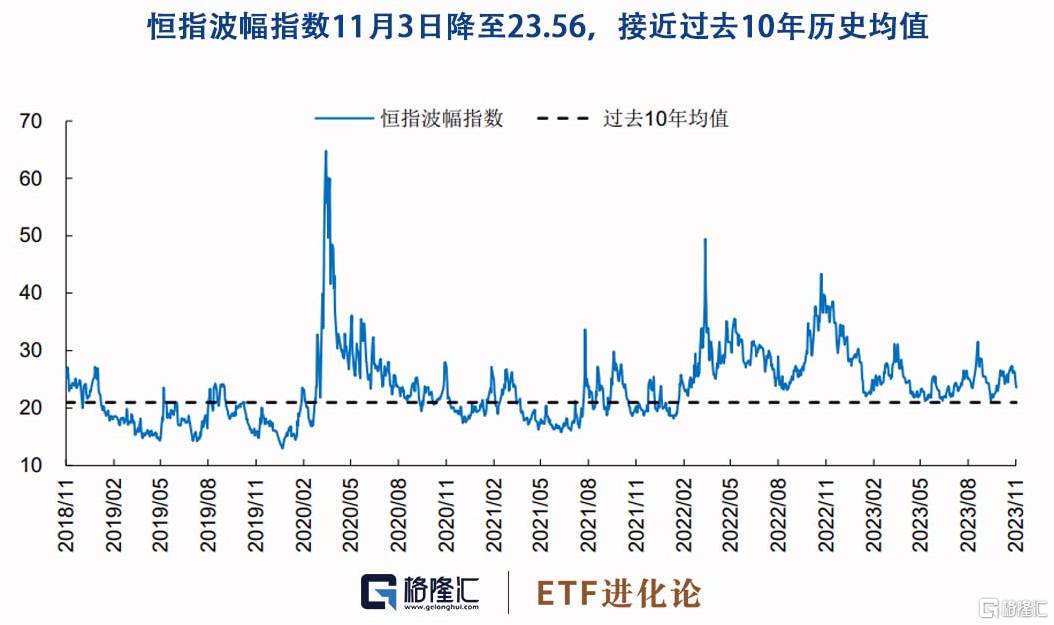

港股主板賣空比例由10月27日的17.5%回落至11月3日的15.4%。AH溢價指數為143.9,高於過去10年均值以上1倍標準差。波動率方面,恒指波幅指數11月3日降至23.56,接近過去10年曆史均值。

對於港股市場,中庚基金丘棟榮在三季報中表示,港股互聯網股兼顧確定性和成長性:

1.供給格局帶來確定性:消費繼續復甦和用户習慣不可逆,平台競爭相對可控,產品型公司競爭加劇進一步凸顯平台稀缺性,疊加降本增效,大幅度提升利潤水平和盈利質量;

2.價值鏈縱深擴張引領成長性:政策温和,創始人迴歸有望增強組織創新的信心和活力,基於中國供應鏈優勢,出海業務有望成為新的增長點,平台經濟基於其技術積累及應用場景,或將成為AI進步的最大受益者;

3.互聯網板塊呈現出系統性的低估值特徵,在消費及科技類資產中均具有高性價比,回購進一步增強股東回報,市場可能過度低估了其收入端的韌性以及高估了非理性競爭帶來的利潤不確定性。