本文來自格隆匯專欄:興業研究,作者:呂爽、陳昊、魯政委

近年來我國銀行業淨息差逐步下降,截至2023年第二季度末,我國銀行整體淨息差已降至1.74%,達到有統計數據以來的最低點,尤其是國有大行、股份制銀行淨息差水平在2023年二季度繼續低位下探。本文重點分析實行混業經營,並在近20年長期處於低利率和低淨息差水平的德國銀行業經營情況,總結德國銀行業在低息差下經營的策略和經驗,以供參考。

一、低利率與低淨息差環境下德國銀行業表現

1.1 德國銀行業近20年處於低淨息差水平

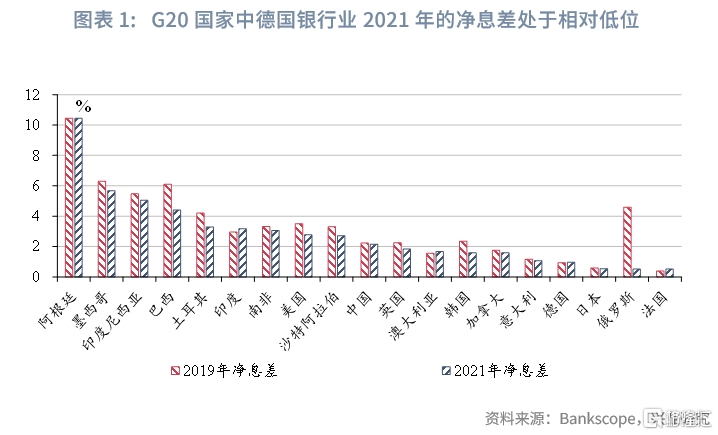

從世界主要經濟體銀行淨息差表現來看,2021年,在實行混業經營的G20國家中德國銀行業淨息差處於相對低位,僅高於日本、法國等國家。

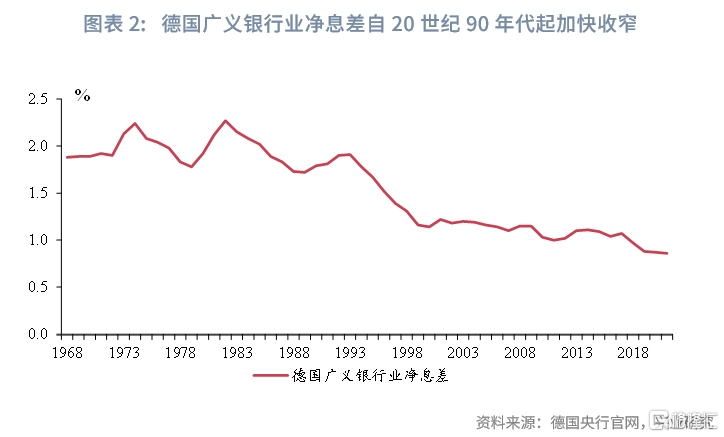

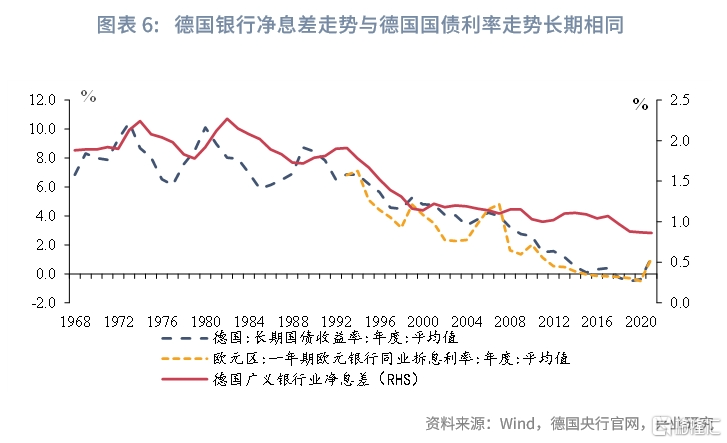

從德國自20世紀60年代起淨息差走勢來看,根據德國央行披露口徑,德國廣義銀行業[1]淨息差[2]水平自1968年起至20世紀90年代初期在1.96%左右波動。自1990年東德和西德合併後,90年代中後期德國廣義銀行業淨息差水平收窄。近20年德國廣義銀行業淨息差水平在1%左右波動。2022年末淨息差下降至0.86%左右。在德國銀行業全能銀行的模式下,其銀行多實行混業經營,因而確保了低息差環境下能夠獲得大量的非息收入,幫助其維持在低息差下的穩健運營。

德國廣義銀行業體系以全能銀行體系(Universal banking system)、“三支柱”結構等特色著稱。

一是德國廣義銀行業體系中絕大多數的銀行是全能銀行(universal banks),進行混業經營。這意味着德國的銀行在開展傳統存貸業務的同時,還能進行證券交易、承銷和保險產品創設銷售等各項金融業務,可以向客户提供完整的一站式服務(One-stop solution)。在混業經營的模式下,淨息差處於較低水平的銀行可以通過其他非息收入來確保其營業收入和淨利潤的穩定,從而使得德國的銀行對長期低利率和低息差環境的承受能力更強。

二是德國廣義銀行業實行多層次銀行分類,即主流銀行類型可分為三類,多數類型的銀行淨息差走勢均與行業趨勢相同。

第一類是商業銀行(Commercial banks),包括大銀行(Big banks)、區域性銀行和其他商業銀行(Regional banks and other commercial banks)、外資銀行分行(Branches of foreign banks),商業銀行為非國有的商業化金融機構,實行混業經營模式。截至2023年7月末,商業銀行總資產規模5.07萬億歐元,約佔所有類型銀行總資產的47%。其中,大銀行在全國範圍開展業務,截至2023年7月,大銀行包括德意志銀行(Deutsche Bank)、德國商業銀行(Commerzbank)、德國裕信銀行(UniCredit Bank AG)3家。

第二類是儲蓄銀行(Savings banks),通常是由中央或當地政府所出資(municipally owned),其業務範圍涵蓋銀行業下所有類型的業務。儲蓄銀行通常將其營業場所及業務範圍集中在所在地區。儲蓄銀行的營業目標是自身長期可持續經營並促進當地經濟長期穩定發展,因此儲蓄銀行產生的利潤專門(exclusively)用於補充其自身資本和促進其所在區域的發展,而非盈利回報最大化[3]。截至2023年7月末,儲蓄銀行總資產規模1.55萬億歐元,約佔德國所有類型銀行總資產的14%。

此外,州立銀行(Landesbank)是儲蓄銀行的中央機構,通常由區域性儲蓄銀行、地方協會、州政府持股,為地方政府在銀行業務中提供幫助,以及為儲蓄銀行提供清算等服務。截至2023年7月末,州立銀行的總資產規模為0.94萬億歐元,約佔所有類型銀行總資產規模的9%。

第三類是信用社(Credits cooperatives),其早期僅向信用社成員提供貸款等服務,後演化成了全能銀行,逐步增加非會員業務佔比。截至2023年7月末,信用社總資產規模1.16萬億歐元,約佔所有類型銀行總資產的11%。

與此同時,德國銀行體系中還有政策性銀行(Banks with special, development and other central support tasks)、專業銀行等其他類型的銀行。如政策性銀行為避免與主要主流銀行進行競爭,其宗旨主要在於幫扶中小企業發展、促進其他銀行經營、促進地方發展等專業性的特定政策目標。

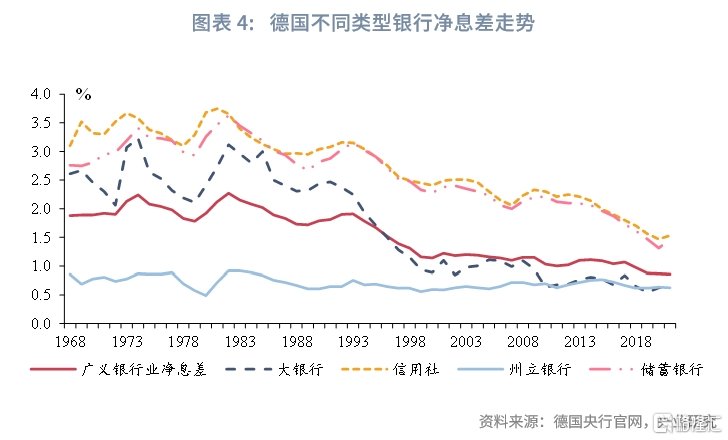

分銀行類型來看,在淨息差同處於下降趨勢的背景下,近20年以大銀行為代表的商業銀行淨息差絕對值已低於行業整體水平,而儲蓄銀行和信用社的淨息差仍保有一定安全墊空間。2022年,德國的大銀行、儲蓄銀行、信用社、州立銀行淨息差分別為0.67%、1.47%、1.53%、0.63%,分別較德國廣義銀行業整體淨息差低19BP、高61BP、高67BP、低23BP。

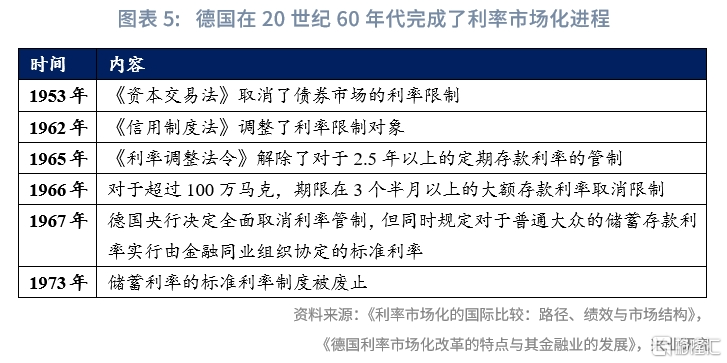

1.2 德國廣義銀行業淨息差受低利率環境影響走低

德國在20世紀60年代全面完成了利率市場化進程,此後德國存貸款利率變動隨市場走勢變化。德國利率市場化改革推行的較為順利,基本在20世紀60年代完成了利率市場化。Busch等(2017)對德國銀行業超過40年的淨息差數據進行研究,發現雖然在短期內(一年半以內)淨息差和利率水平間存在負相關關係,但在長期內二者是正相關的。從德國廣義銀行業淨息差與德國國債利率走勢來看,兩者長週期內變動保持一致。從20世紀90年代開始,德國廣義銀行業淨息差隨國債利率快速下降,德國長期國債年化平均收益率從1990年的8.73%下降至2000年5.26%,銀行淨息差則從1.72%下降至1.16%;21世紀以來,德國長期國債年化平均收益率繼續下降,最低降至2020年的-0.51%,與此同時,德國廣義銀行業淨息差下降幅度趨緩,自2001年的1.14%下降至2022年的0.86%。

由於存款利率競爭等因素,德國廣義銀行業資產端收益率水平變動幅度高於負債端成本率,呈現了存款成本“剛性”特徵,容易導致利率走低的環境下淨息差持續收窄。自2014年6月末以來,由歐央行確定的關鍵利率之一的存款便利利率(deposit facility rate)保持了8年的負值,但是實際上德國的銀行向儲户吸收的不同期限存款有效利率仍然為正(利率走勢可見圖表29),在一定程度上導致銀行業淨息差進一步被壓縮。2022年,德國廣義銀行業淨息差較2014年末收窄了24BP,其中,資產端收益率下降92BP、負債端成本率下降68BP。Sopp(2018)也指出德國銀行業中存在銀行支付有競爭力的平均存款利率以爭取核心存款的情況,因而在低利率甚至零利率環境下,通過調節市場利率引導存款利率的機制並不通暢。

與此同時,歐央行自2022年7月起重新開啟加息週期,2022年德國銀行業淨息差出現企穩,部分類型的銀行淨息差出現回升。2022年,德國廣義銀行業整體淨息差0.86%,較2021年僅下降1BP;大銀行、儲蓄銀行、信用社淨息差分別較2021年上升4BP、16BP、6BP。

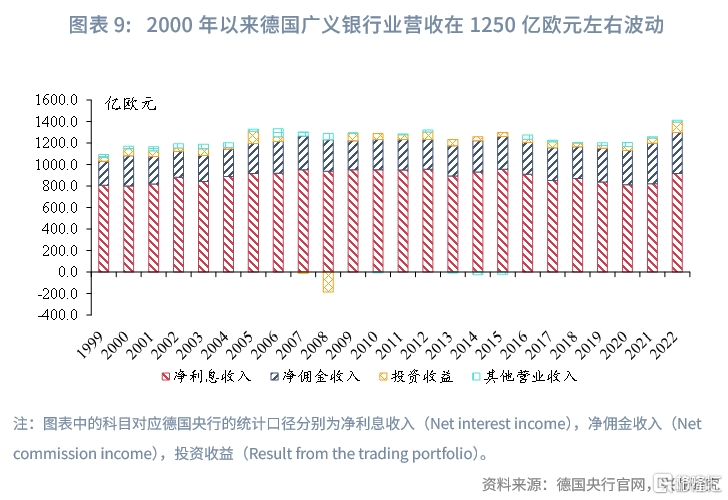

1.3 低淨息差導致德國銀行業成“薄利”行業

德國廣義銀行業實行混業經營,雖然營收中淨利息收入佔比較分業經營的我國更低,但淨利息收入仍佔到了營收的50%以上,因此長期低息差水平下銀行營收增長陷入停滯。2022年全年,德國廣義銀行業整體淨利息收入佔比營業收入比例為64.9%。分銀行類型來看,儲蓄銀行、信用社淨利息收入在營收中佔比偏高,2022年分別為67.8%、70.8%;同期,商業銀行中的大銀行、區域性銀行和其他商業銀行的佔比則分別為63.2%、53.8%,略低於行業水平,但仍超過50%。德國廣義銀行業的營業收入增速在近20年陷入停滯,2000-2022年行業營業收入年平均同比增速的算術平均值為1%,營業收入在1250億歐元左右波動。與之相對應,我國的國有大行、股份制銀行和地方性銀行的淨利息收入在營收中佔比均超過70%,甚至農商行淨利息收入在營收中佔比還超過了80%,均顯著高於混業經營的德國各類型銀行。

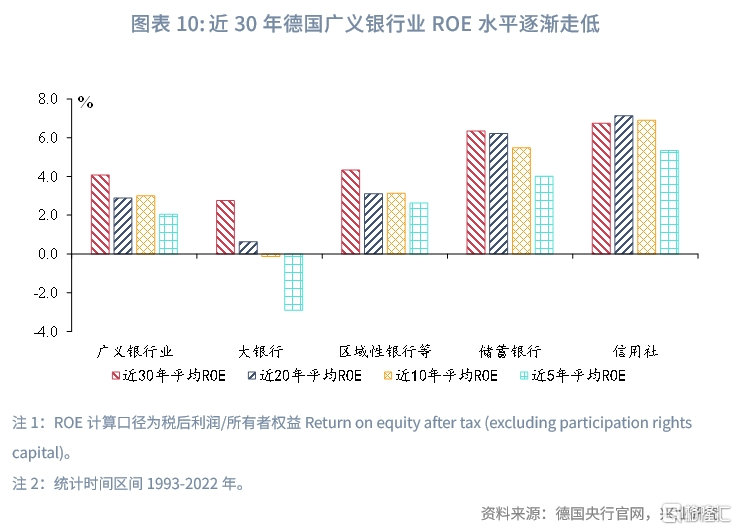

在低利率和低息差環境之下,德國銀行業雖然混業經營,但仍成為了“薄利”行業,盈利表現顯著弱於德國的實體企業。根據德國央行的統計口徑,德國廣義銀行業整體的ROE水平近三十年來ROE逐步走低,在2-4%左右的區間內波動下行。而根據世界銀行的統計口徑, 2017-2021年間德國非金融企業平均ROE為17.51%,存款類金融機構的平均ROE則為3.64%。這也呼應了德國“大實體小金融、強企業弱銀行”的經濟模式。

分銀行類型來看,商業銀行的盈利能力低於儲蓄銀行、信用社。從銀行類型來看,儲蓄銀行、信用社ROE平均水平在4%-6%左右,盈利情況好於大銀行、區域性銀行等商業銀行,這與不同類型銀行的淨息差表現走勢一致。

二、德國銀行業面對低息差的經營策略

為應對息差收窄,營收走弱的情況,德國銀行機構重新調整自身的經營戰略。以下將從營收結構調整、資產擺佈變化、負債結構變化、風險應對抵禦能力變化、行業結構整合等多方面分析銀行業務經營策略的變化。

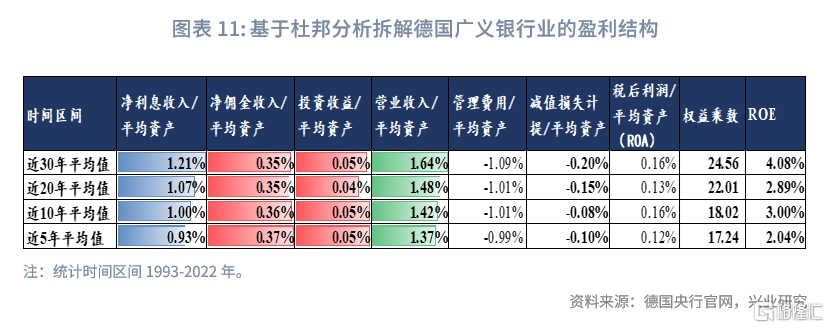

2.1 營收結構調整:發力混業經營提升非息收入貢獻

在全能銀行體系下,德國廣義銀行體系非息收入對盈利的貢獻穩定,尤其是在近十年低利率、低息差環境下,非息收入對銀行盈利的拉動進一步凸顯。若分別對近30年、近20年、近10年、近5年銀行業平均值的盈利杜邦分析拆解來看,德國廣義銀行業營業收入中淨佣金收入、投資收益貢獻穩定,近十年來淨佣金收入/平均資產小幅提升,對沖了淨利息收入逐步下降的負面影響。

此外,在成本端,德國廣義銀行業的一般管理費用支出佔比小幅下降,減值損失計提比重近年逐步減少。由於監管部門加強對銀行資本監管要求,參照《巴塞爾協議》的修改增設了槓桿率、各類流動性監管指標等相關限制,因此2008年以來德國廣義銀行業槓桿水平回落。

Busch等(2022)分析了低利率環境對德國的銀行經營影響並指出,利率水平回落持續越久、下降幅度越大,那麼對銀行淨利息收入的負面影響也越大,德國的銀行通常通過增加手續費及佣金收入,並延長住房抵押貸款期限等方式進行應對。而收入的減少並未顯著增加銀行業的相關風險,部分資本不足的銀行會逐步下沉其債券組合的信用資質。

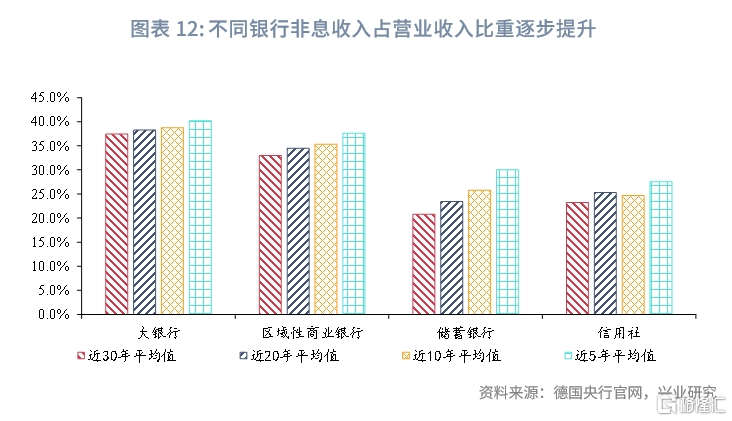

從主要類型銀行的非息收入佔比來看,不同類型銀行的非息收入佔比逐步提升。近5年間,大銀行、區域性銀行和商業銀行、儲蓄銀行、信用社非息收入佔比平均值分別為40.2%、37.6%、30.0%、27.6%,分別較近10年間的平均值提升1.4、2.3、4.2、2.9個百分點。應當指出的是,低息差環境下,儲蓄銀行、信用社等地方性中小金融機構非息收入在營收中佔比提升幅度尤高。

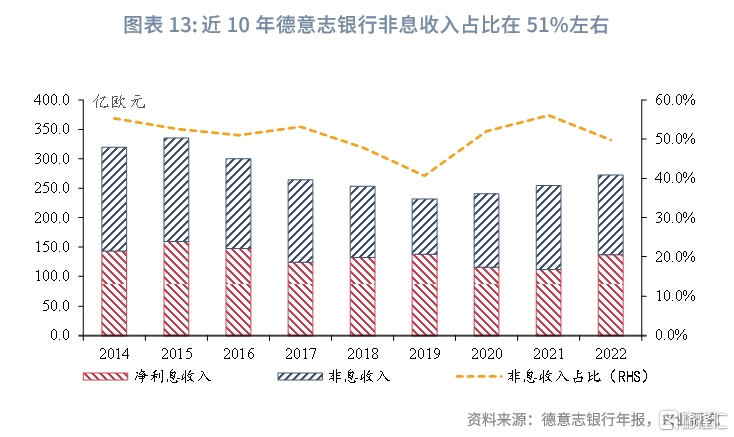

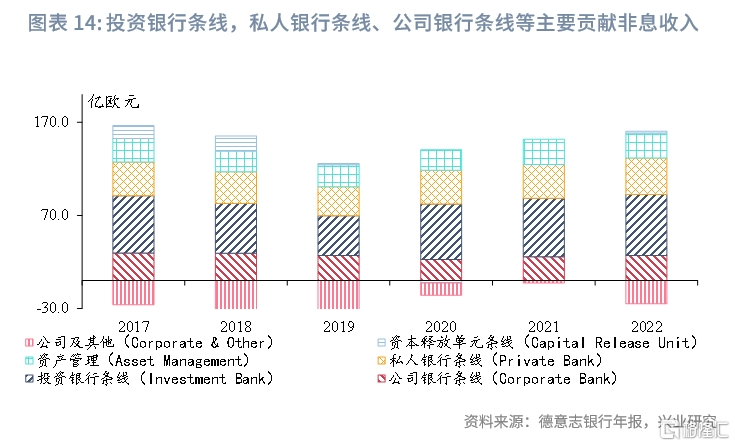

以德國第一大銀行德意志銀行(Deutsche Bank)的營收結構為例,混業經營模式下,德意志銀行向客户提供全面的金融業服務,拓展收入的來源。近10年,德意志銀行非息收入貢獻了近一半的營業收入,平均佔比在51%左右。具體來看,2022年末,德意志銀行共分為6大業務條線,分別是公司銀行條線(Corporate Bank)、投資銀行條線(Investment Bank)、私人銀行條線(Private Bank)、資產管理(Asset Management)、資本釋放單元條線(Capital Release Unit)、公司及其他(Corporate & Other)。其中,2022年末,投資銀行條線、私人銀行條線、公司銀行條線、資產管理條線分別貢獻48.3%、29%、20%、19.7%的非息收入。

2.2 資產端擺佈調整:探索多元化經營,拉長貸款久期

2.2.1 資產端結構分化,商業銀行探索多元化經營

在低息差環境下,大銀行探索豐富多元化業務經營結構。從資產結構變化來看,大銀行近年增加同業資產(Lendings to banks (MFIs)),衍生金融工具(Derivative financial instruments in the trading portfolio),對非金融企業的貸款[4](Lendings to non-banks (non-MFIs))比重下降,探索拓展多元化業務經營。截至2023年6月末,大銀行資產端同業資產、貸款、衍生金融工具及無形資產分別佔25%、24%、42%。

區域性和其他商業銀行資產擺佈變化與大銀行類似,也呈現了拓展資產端投資範圍的特徵,增加同業資產、衍生金融工具佔比,對非金融企業的貸款佔比下降。截至2023年6月末,區域性和其他商業銀行資產端同業資產、企業貸款、衍生金融工具及無形資產分別佔30%、30%、29%。

儲蓄銀行及信用社資產端仍以非金融企業貸款和固收類投資[5]為主,資產結構長期穩定。截至2023月6月末,儲蓄銀行資產端企業貸款、固收類投資、同業資產分別佔比68%、12%、10%,信用社資產端企業貸款、固收類投資、同業資產分別佔比66%、13%、9%。

2.2.2 中長期貸款比重提升,拉長重定價週期

在調整資產負債表結構的同時,德國的銀行還通過拉長資產久期、提升中長期貸款佔比的方式來獲得較高收益率。截至2023年7月末,德國廣義銀行業中長期貸款佔總貸款比例約93%,其中,大銀行、區域性銀行和其他商業銀行、儲蓄銀行、信用社該比例分別為87%、89%、96%、95%。與之相對應,2000年末,德國廣義銀行業整體、大銀行、區域性型銀行和其他商業銀行、儲蓄銀行、信用社中長期貸款佔總貸款比例分別約為88%、80%、78%、88%、85%。

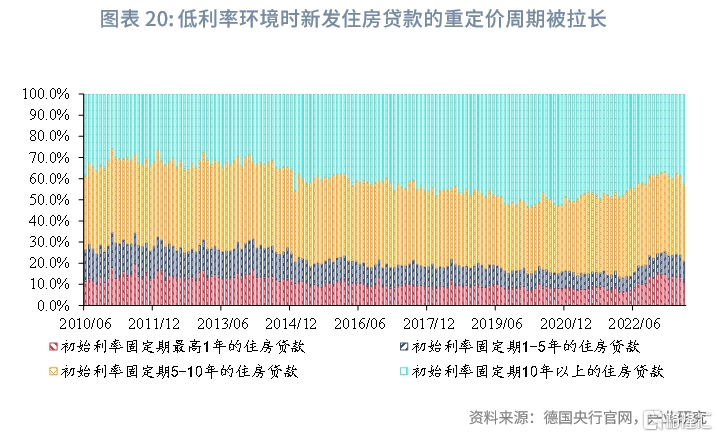

與此同時,中長期貸款的重定價週期也有所拉長,從而延遲低利率環境對資產端業務收益率的影響。以德國廣義銀行業住房貸款重定價週期來看,2022年6月末,初始利率固定期在5年及以上的新發住房貸款佔新發住房貸款比例84.1%。而在2022年6月之後,隨着政策利率和市場利率的提升,銀行新發貸款的重定價週期也在縮短,2023年7月末,初始利率固定期在5年及以上的新發住房貸款佔新發住房貸款比例近78.9%,較2022年6月末佔比下降約5.2個百分點。

從廣義銀行業投向企業和個人貸款的側重來看,個人貸款佔比提升,其中個人住房貸款投放增長較多。截至2023年6月末,德國廣義銀行業企業貸款、自僱人士貸款、個人貸款佔比分別為40%、15%、44%。對應的,1993年末,企業貸款、自僱人士貸款、個人貸款佔比分別為44%、21%、34%;2000年末企業貸款、自僱人士貸款、個人貸款佔比分別為38%、21%、41%。而在個人貸款結構中則是以住房貸款為主,截至2023年6月末,德國銀行業個人貸款中住房貸款(Housing loans)、信用分期貸款(Instalment credit)佔比分別為84.3%、12.4%,分別較2000年末提升8.6、0.4個百分點。

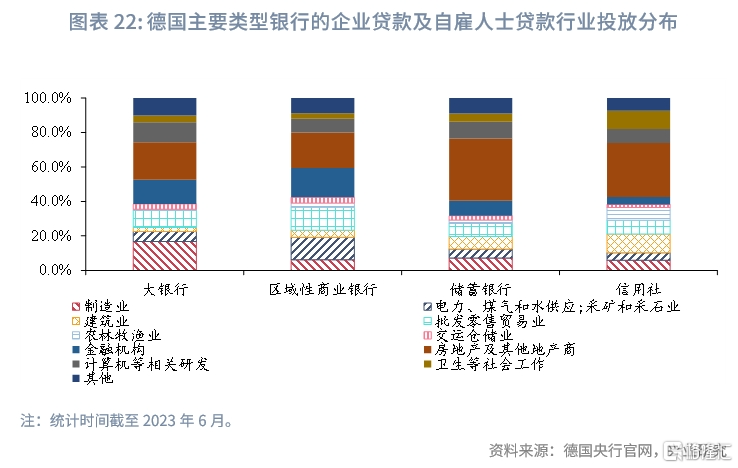

值得注意的是,德國的企業貸款及自僱人士貸款行業投向中也主要投向住房企業及其他房地產企業。2023年6月末,大銀行、區域性銀行和其他商業銀行、儲蓄銀行、信用社企業貸款中投向住房企業及其他房地產企業貸款佔比分別為22%、20%、36%、31%。

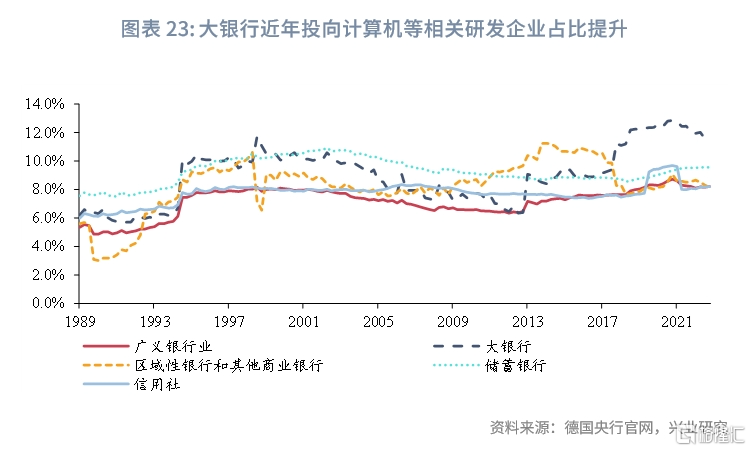

除投向房地產領域外,不同類型的銀行投向結構差異較大。一是大銀行還重點投向製造業企業、金融機構、計算機等相關研發企業(Lending to computer and related activities, research and development),分別為佔比17%、14%、12%。其中,大銀行投向計算機等相關研發企業貸款佔企業貸款及自僱人士貸款比重近十年逐步增加,從2012年末的7%提升至2023年6月末的12%。二是區域性銀行和其他商業銀行還重點投向金融機構;電力、煤氣和水供應業;批發零售貿易業,分別為佔比17%、13%、13%。三是儲蓄銀行還重點投向計算機等相關研發企業,佔比約10%。四是信用社還重點投向建築業、衞生等社會工作業,分別佔比約11%、11%。

2.2.3 帶有公益性的政府貸款由對口銀行承接

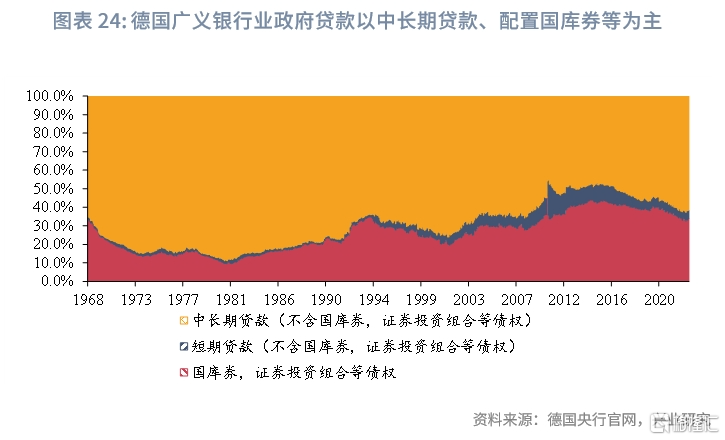

從德國的銀行業體系來看,銀行向政府提供的融資服務以配置國庫券、提供中長期貸款等為主。截至2023年7月末,德國廣義銀行業資產端的政府貸款(Lendings to domestic government)佔總貸款比重約9.3%。德國央行披露的該政府貸款口徑較為寬泛,包括債券配置。其中,國庫券、證券投資組合等債權,短期貸款(不含國庫券,證券投資組合等債權),中長期貸款(不含國庫券,證券投資組合等債權)分別佔比33.9%、4.5%、61.6%。

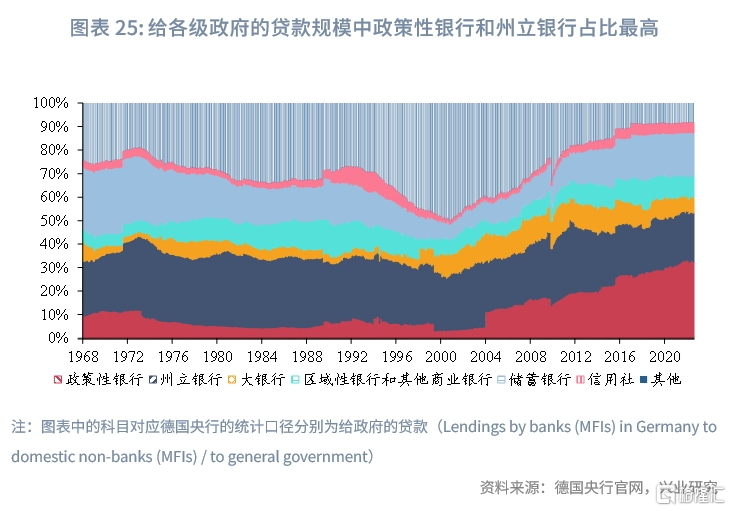

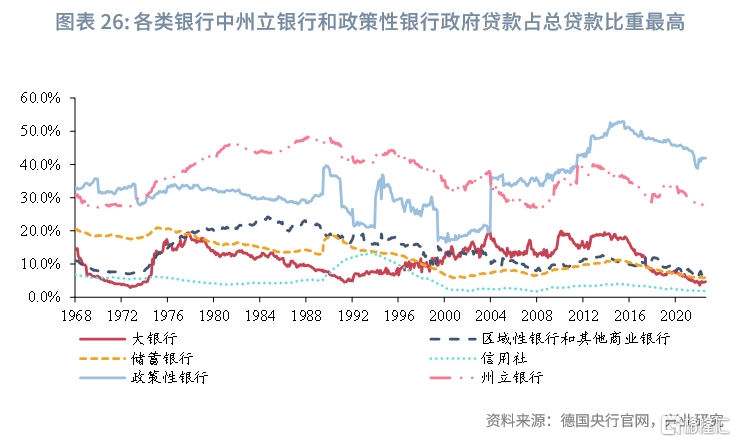

從德國各類銀行對政府貸款規模來看,政策性銀行、州立銀行及儲蓄銀行承接大部分的各級政府貸款。截至2023年7月末,這三類銀行對各級政府的貸款佔廣義銀行業整體對政府貸款總規模分別為32%、21%、19%。大銀行等商業銀行和信用社上述佔比僅為個位數。政策性銀行和州立銀行由地方政府持股,承接政府並不以盈利為目的融資項目,因而州立銀行的淨息差近30年均穩定在0.7%左右。如前所述,這些銀行並非以盈利最大化為目的,而是以長期可持續經營和促進當地經濟長期發展為宗旨。

從不同類型銀行對各級政府貸款佔該類銀行總貸款比重來看,政策性銀行、州立銀行對各級政府貸款佔其總貸款比重分別為42%、28%,大銀行等商業銀行、儲蓄銀行、信用社相關貸款佔比總貸款在個位數水平。

此外,政策性銀行等為了與商業銀行、儲蓄銀行等形成錯位競爭的格局,還通過轉貸等方式對商業銀行業務進行扶持。以政策性銀行德國復興信貸銀行為例,其通過轉貸模式與商業銀行互補合作,德國復興開發銀行參照主權信用享有AAA評級,以低成本從市場進行融資,再以再貸款的形式將這些低成本資金向其他商業銀行輸送,用於投放政策性貸款投放。

2.3 負債端應對:活期存款佔比高的銀行更有優勢

分銀行類型來看,儲蓄銀行和信用社負債端以存款為主,商業銀行負債端以同業貸款和存款為主。截至2023年7月末,大銀行同業貸款、存款、衍生金融工具負債分別佔總資產17%、34%、34%,區域性銀行和其他商業銀行同業貸款、存款分別佔總資產23%、37%。儲蓄銀行和信用社則是以存款為主,截至2023年7月末,相關機構存款佔總資產比重分別為75%、73%。州立銀行、政策性銀行除吸收存款和同業融資外,還藉由其政府背景所獲得的高信用評級通過發行債券進行融資。

儲蓄銀行和信用社存款結構中活期存款佔總負債一半以上。近年歐洲低利率環境下,銀行活期存款利率一度降為零利率,帶動了儲蓄銀行和信用社負債端成本下行。近年銀行活期存款佔比持續提升,截至2023年7月末,大銀行、區域性銀行和商業銀行、儲蓄銀行、信用社活期存款佔總負債比例分別為19%、23%、56%、54%。而在2000年末,大銀行、區域性銀行和商業銀行、儲蓄銀行、信用社活期存款佔總負債比例分別為10%、15%、15%、17%;2013年末,大銀行、區域性銀行和商業銀行、儲蓄銀行、信用社活期存款佔總負債比例分別為14%、39%、40%、42%。

而在近期的加息週期中,德國各類銀行的活期利率變化慢於長期限存款利率調整,高活期存款佔比的銀行仍可保持較低成本的負債優勢,這也有助於儲蓄銀行、信用社當前維持高於行業平均的息差水平。2022年起歐央行進入加息週期,在2023年9月議息會議認為利率已至“可維持”水平,當前正式進入高利率維持期[6]。從新增家庭存款有效利率變動情況來看,1年期及以上存款有效利率隨市場趨勢快速提升,三個月及以下的存款有效利率提升較慢。根據德國金融產品比較網站verivox統計[7],截至2023年7月末,德國仍有部分儲蓄銀行銀行不向儲户的活期資金賬户提供任何利息。

2.4 應對利率快速上行環境下的利率風險暴露

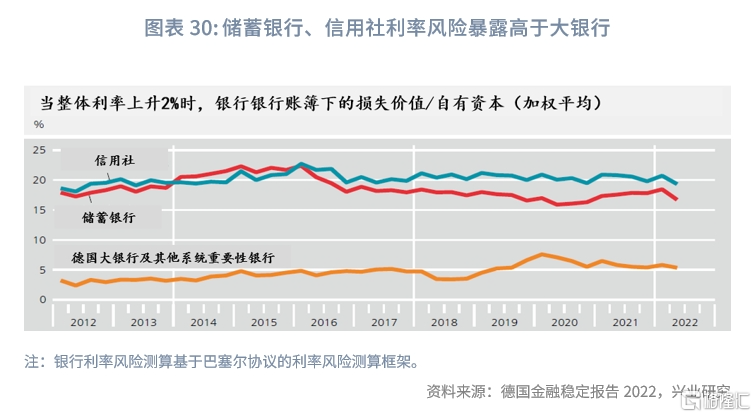

在低利率、低息差環境下,德國廣義銀行業普遍採用加大資產負債期限錯配的經營策略,尤其是儲蓄銀行和信用社,因此期限錯配帶來較大的潛在利率風險暴露。

在2014年歐元區進入負利率環境後,2015年的德國金融穩定報吿中就指出儲蓄銀行和信用社利率風險尤為突出。Memmel(2018)分析有資本市場考核壓力的商業銀行會關注短期利率風險波動造成的影響,而儲蓄銀行及信用社更關注長期經營情況,在長期低利率環境下選擇增加一定的利率風險暴露以換取中長期淨息差穩定。在德國的銀行賬簿利率風險監管框架壓力測試下,當利率上升2個百分點時,德國的儲蓄銀行、信用社銀行賬簿損失價值/自有資本高於德國大銀行及其他系統重要性銀行。

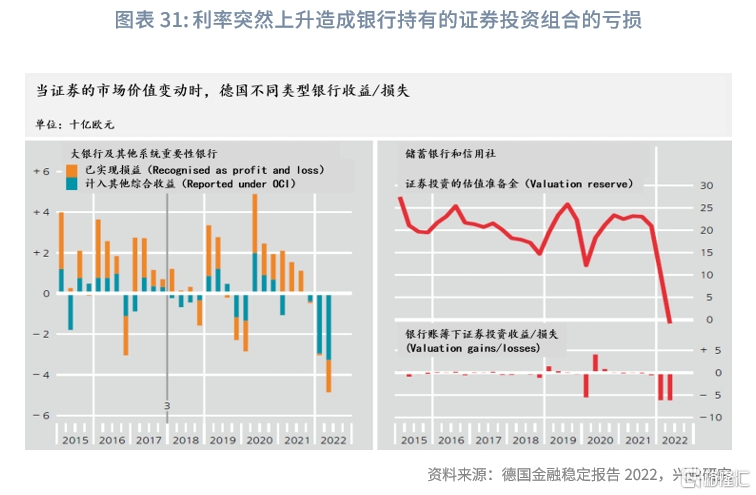

近年來,德國的政策和市場利率由低利率環境下突然上升也造成銀行持有的證券投資組合的虧損,儲蓄銀行和信用社面臨潛損失或高於大銀行。

一是2022年上半年,德國的儲蓄銀行及信用社就已減記了123億歐元的證券投資損失,相當於5.6%的核心一級資本。此外,由市場價值與賬面價值差值形成的證券投資潛在準備金[9] 也在2022年上半年下降了218億歐元至零值。儲蓄銀行及信用社多數以持有至到期的形式配置證券,依賴其相對穩定的負債端,通過“扛”至證券自然到期以抵消市場波動的損失。

二是2022年上半年,大銀行及其它系統重要性銀行證券投資損失約79億歐元,相當於3.7%的核心一級資本,損失程度低於儲蓄銀行及信用社。這有賴於這些銀行更多的使用利率對沖工具,一些銀行甚至在交易對沖業務中獲利。這與我們上文分析銀行資產端擺佈調整的情況一致,大銀行,區域性銀行和其他商業銀行增加金融衍生品的配置。

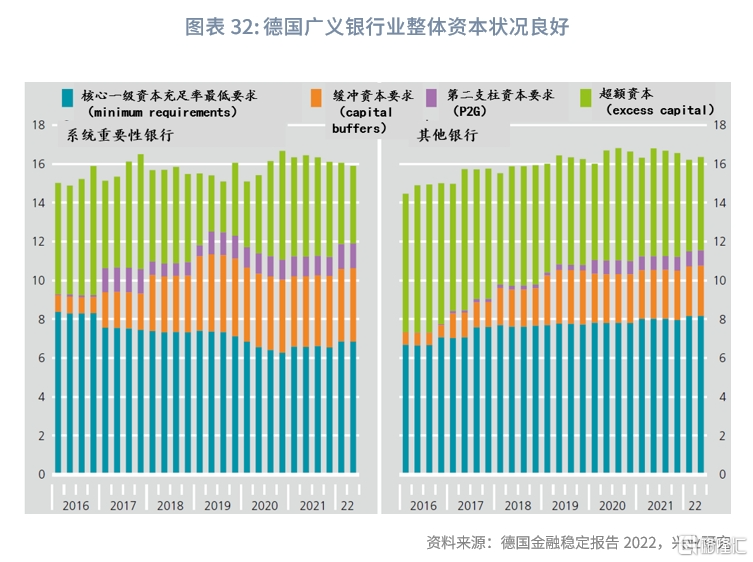

市場利率抬升後,監管部門還提升了銀行資本要求,以增強銀行對風險的抵禦能力。自2022年初始,已有14個歐元區國家提升了銀行緩衝資本(Capital Buffers)要求。2022年1月,德國聯邦金融監管局(BaFin)公佈了一系列監管要求以預防性地提升銀行體系應對潛在風險的能力。其中,德國監管機構要求銀行機構至2023年2月達到0.75%逆週期緩衝資本(CCyB)+2%系統性風險緩衝資本(sSyRB)。整體來看,德國廣義銀行業資本積累較深厚,在最低監管要求之外法人超額資本可以應對額外監管要求。2022年6月末,德國廣義銀行業超額資本約1500億歐元,相當於4.5%的加權風險資產。德國央行行長Joachim Nagel在2023年9月發表的演講中提出,即使機構擁有完備的風險管理管理也無法完全規避風險,更重要的是要求機構要有足夠的資本支撐以確保在危機發生時仍能開展貸款等業務運作。

在近期利率上行走起過程中,德國的銀行遭遇了一定程度的存貸款利率快速上行的情況,不過由於此前德國的銀行積累了大量長期限低成本的定期存款,因此在近期加息週期過程中穩定了負債成本率,進而避免存貸款利率倒掛。

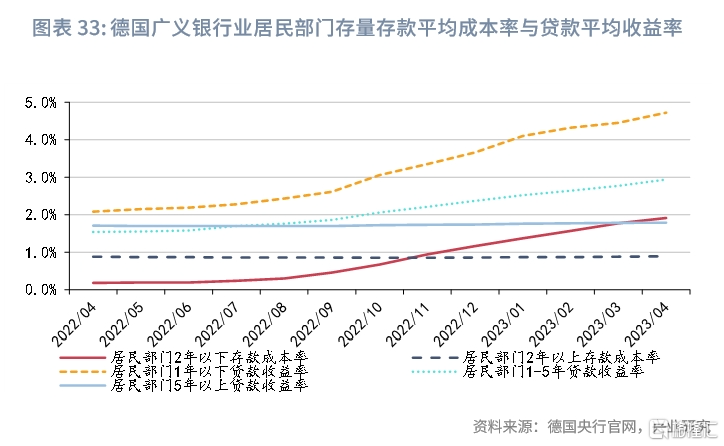

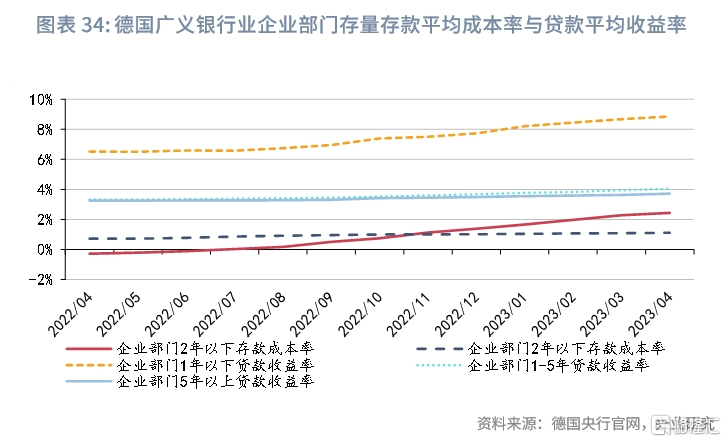

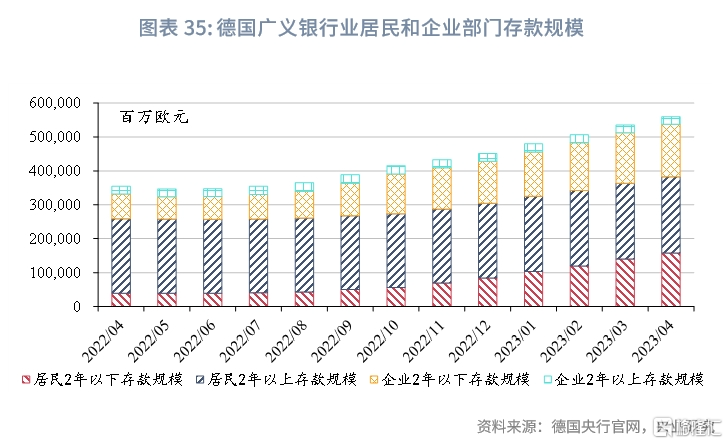

從德國廣義銀行也的存量存款的平均成本率來看,雖然隨着利率上行,近期德國廣義銀行業中居民部門短期限的存量存款成本率快速反應,出現了快速的上行,然而長期限存款存量存款的成本率卻保持了較強的黏性,仍維持在地位運行。在資產端,短期限的貸款收益率快速上升,而長期限的貸款收益率則維持了相對的穩定。與居民部門的存貸款成本率和收益率相類似,企業部門的存貸款成本率和收益率變化趨勢類似,且在本輪加息過程中,企業部門存款成本率和貸款收益率變化幅度更為劇烈。

若進一步觀察德國銀行存款的期限結構可以發現,在此前的低利率時期,德國廣義銀行業積累了大量的個人定期存款,這些重定價週期較長的定期存款雖然在低利率時期壓縮了銀行淨息差,然而卻在利率快速上行過程中成為了銀行負債成本穩定、避免存貸款利率倒掛的“壓艙石”。

特別值得注意的是,在近期歐美利率快速上行的時期,德國廣義銀行也長期限的定期存款利率與美國銀行業相類似,其變化速度和幅度遠遠滯後於貸款利率的上升幅度,這也是當前歐美銀行在本輪加息週期過程中淨息差穩步回升的重要因素。

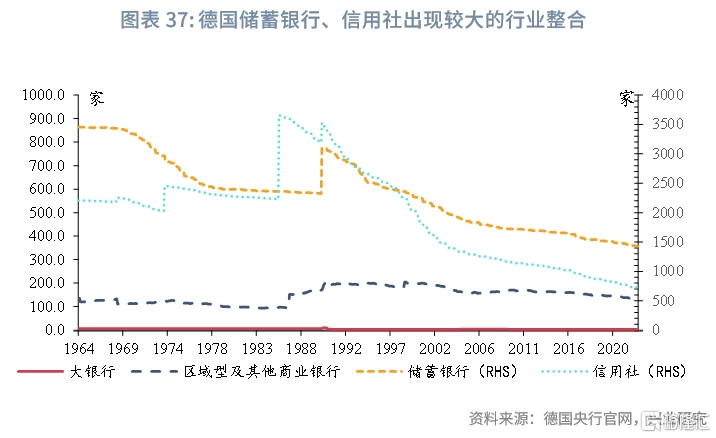

2.5 行業整合在同一類型的銀行間進行

在低利率和低息差環境下,德國銀行業整體規模維持平均同比小幅增長,其中,儲蓄銀行、信用社規模佔比穩定,商業銀行規模佔比提升。2000-2022年德國銀行總資產規模平均增速2.5%,截至2023年7月末銀行總資產規模約10.8萬億歐元,大銀行、區域性銀行和其他商業銀行、儲蓄銀行、信用社分別佔比24%、19%、14%、11%。而在此之前,全球金融危機和歐債危機後,2010年末,大銀行、區域性銀行和其他商業銀行、儲蓄銀行、信用社分別佔比25%、9%、13%、8%。

值得注意的是,德國銀行業的機構整合主要在同一銀行類型下進行,主要體現在儲蓄銀行、信用社行業數量整合上。截至2023年6月末,儲蓄銀行、信用社分別較2000年末減少206、1068家至356、724家。

2.6 低減值損失計提釋放利潤空間

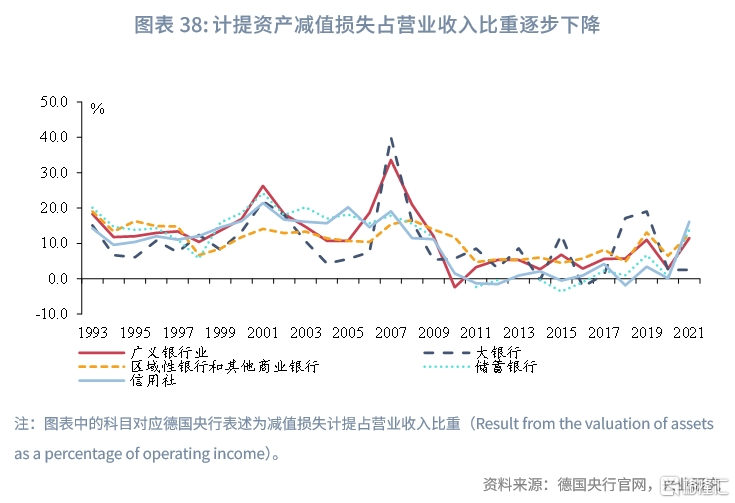

隨着德國銀行業資產質量情況好轉,近年德國廣義銀行業計提資產減值損失比例下降,反哺盈利空間。2003年起,受到當時互聯網泡沫破滅及東德地區房地產市場風險影響,德國銀行業重整資產負債表,重點處置銀行不良資產。根據世界銀行口徑,德國銀行業不良率逐漸下降,2019年,德國銀行業不良率為1.05%。德國銀行業計提資產減值損失佔營業收入比重也在逐年下降。2010年-2022年,德國廣義銀行業計提資產減值損失佔營業收入平均比重近5.6%。

三、德國銀行業低息差經營經驗借鑑

德國廣義銀行業在近20年間以1%左右的淨息差水平保持持續經營,這有賴於德國銀行業互補的結構,銀行對自身經營的調整,外部宏觀環境影響可控,德國的經濟發展穩健等因素。從銀行業經營視角來看,德國銀行業的低息差經營存在以下特點:

一是混業經營下,銀行在低息差環境下探索多元經營空間更大,更能通過增加非息收入佔比,以保證銀行持續經營。近20年德國廣義銀行業淨息差在1%左右波動,在低淨息差環境下,銀行通過混業經營增加非息收入以維持運轉。德國第一大銀行德意志銀行常年積極發展投行業務、衍生品業務等,探索更多的非息收入來源,近十年非息收入佔比平均約51%。

二是區分不同類型銀行的經營目的,引導銀行錯位競爭,保證不同類型的銀行都留有一定的業務空間。從盈利性角度來看,商業銀行追逐利益最大化,而儲蓄銀行、信用社等機構作為政府持股金融機構重點在於扶持當地經濟長期發展,滿足當地企業和居民的融資需求。對應的,以大銀行為主的商業銀行嘗試拓展多元化業務經營以豐富營業收入來源,併發揮規模優勢重點服務大型企業等。儲蓄銀行、信用社等機構則立足本地的關係型信貸模式,重點服務小微企業和本地居民。由於儲蓄銀行、信用社的業務開展具有普惠性質,其業務經營獲得政策性銀行等幫助和地方政府資源支持。

三是具有普惠性、公益性性質的業務由國有銀行、政策性銀行主要承擔,減少其他類型銀行的經營負擔。從政府貸款來源來看,政策性銀行、州立銀行(儲蓄銀行的中央銀行機構)主要承擔了對接服務各級政府融資需求和銀行業務服務。從發展政策性業務來看,以政策性銀行德國復興銀行為例,該銀行負有支持中小企業發展的使命,對其小企業融資比例佔總貸款比例有下限要求,德國復興銀行中小企業融資部門長期虧損但仍持續經營。

四是適當加快活期存款利率的逐步下行,有利於引導存款收益率曲線及整體負債端成本下行。在低利率環境下,德國銀行業活期存款利率一度調整至零利率水平,儲蓄銀行、信用社的高活期存款佔比帶動相關銀行成本端下行。從德國廣義銀行業利率調整的情況來看,2014年6月,歐央行下調存款便利利率(deposit facility rate)至負值,兩年後,2016年10月,德國長期國債收益率下降至0以下,德國廣義銀行業新增隔夜非金融企業存款有效利率(活期存款的一種)下降至0值以下。同期,德國廣義銀行業新增隔夜非金融企業貸款綜合利率為1.43%,德國廣義銀行業淨息差維持在1.09%。

五是合理降低風險撥備計提,減少風險緩衝墊以釋放利潤應要求以高資產質量以及穩定健康發展的宏觀環境為前提,否則在面臨風險衝擊時,銀行的風險抵禦能力或將存疑。在《淨息差的轉折點——2023年中銀行業與監管展望》報吿[10] 中,我們曾分析,日本銀行業在經歷風險衝擊時整體淨利差水平更低、風險緩衝墊更弱,後續在淨利潤受到侵蝕下資本持續承壓。這不僅導致日本銀行業貸款投放能力下降,也影響了金融體系的穩定性。而相較於日本銀行業,德國整體實體經濟盈利能力強,企業破產事件發生頻率更低,與德國銀行業業務緊密的德國房地產市場長期穩健,德國銀行業對信用風險預期程度較低,有降低風險緩衝的現實支撐。

注:本文來自興業研究發佈的《德國銀行業如何應對長期低利率與低息差?》,報吿分析師:呂爽、陳昊、魯政委