本文來自格隆匯專欄:中金研究 作者:劉剛 李赫民

國慶期間,以美債利率為代表的海外市場波動較大,中金研究梳理了全球資產表現和交易主線、主要經濟數據、以及重要事件,供投資者參考。

摘要

一、資產表現:美債利率快速上衝,美元走強;黃金與原油大跌,全球市場承壓

國慶期間最大的變化是10年美債快速上行,一度逼近4.9%,並帶來一系列連鎖影響,如美元走強,黃金和原油大跌;全球股市也普遍承壓,但美股反而體現韌性。

►美債利率快速上行、且與美元同步走強。拆解看,美債利率上行主要為實際利率和期限溢價驅動,背後反映的是經濟韌性和債券供給增加導致的風險溢價,而非通脹和加息路徑改變,即非higher而是longer。此外,美元與美債同步走強,歷史也並不多見,意味美國國內和海外美元流動性都在收緊,這對新興影響通常更大。

►原油大跌,回吐9月以來升幅。此前油價更多因供給因素大升,併成為推動美國8月CPI反彈和利率走高的源頭之一,但國慶期間油價走勢逆轉,大幅跌至8月末水平,説明單純因供給因素驅動的持續性存疑,也有助於緩解部分價格和利率壓力。

二、經濟數據:職位空缺率、非農就業、ISM PMI,多數好於預期

國慶期間公佈的主要經濟數據好於預期,也成為助推利率走高的主要理由。例如,8月JOLTS職位空缺率抬升至5.8%,結束此前連續3個月的下行。9月ISM製造業PMI連續第4個月繼續抬升;雖仍處收縮區間,但已為去年11月以來最高;服務業PMI小幅回落但仍存韌性,方向上與製造業PMI的底部改善相反。這也印證了美國經濟本輪“滾動式放緩”的特徵。未來財政擴張受限和高利率環境下的私人部門緊信用,都可能使得需求大方向還是放緩,只不過時點和節奏被延後。

9月非農就業33.6萬人大超預期,但進一步看,其實對解決通脹是好事,即越來越多人卷底薪工作,體現為薪資降温,這也使得通脹和加息路徑沒有被改變。

三、重要事件:美國汽車行業罷工仍在繼續、政府關門暫時避免、眾議院議長被罷免

►聯合罷工仍在繼續,至今已持續3周。目前依然存在分歧,但相比對車企甚至汽車行業的影響,此次罷工對整體經濟影響有限、對通脹擾動也相對可控。

►政府關門暫時避免,短期臨時支持法案通過可延長政府資金至11月中旬。相比債務上限,政府關門的直接影響並不顯著;目前延長到11月中可以保證11月FOMC會前經濟數據如期披露。

►美國眾議院議長麥卡錫被罷免,新任議長計劃於本月11日投票選出。大選年臨近的政策變數值得關注。

國慶假期期間,以美債利率為代表的海外市場波動明顯,經濟數據和重要事件也較為密集,對未來全球市場和資產走勢都可能產生較大影響。中金研究梳理了假期期間全球資產表現、主要經濟數據、以及重要事件的最新變化,以供投資者參考。

正文

一、資產表現:美債利率快速上衝逼近4.9%,美元走強;黃金與原油大跌,全球市場承壓

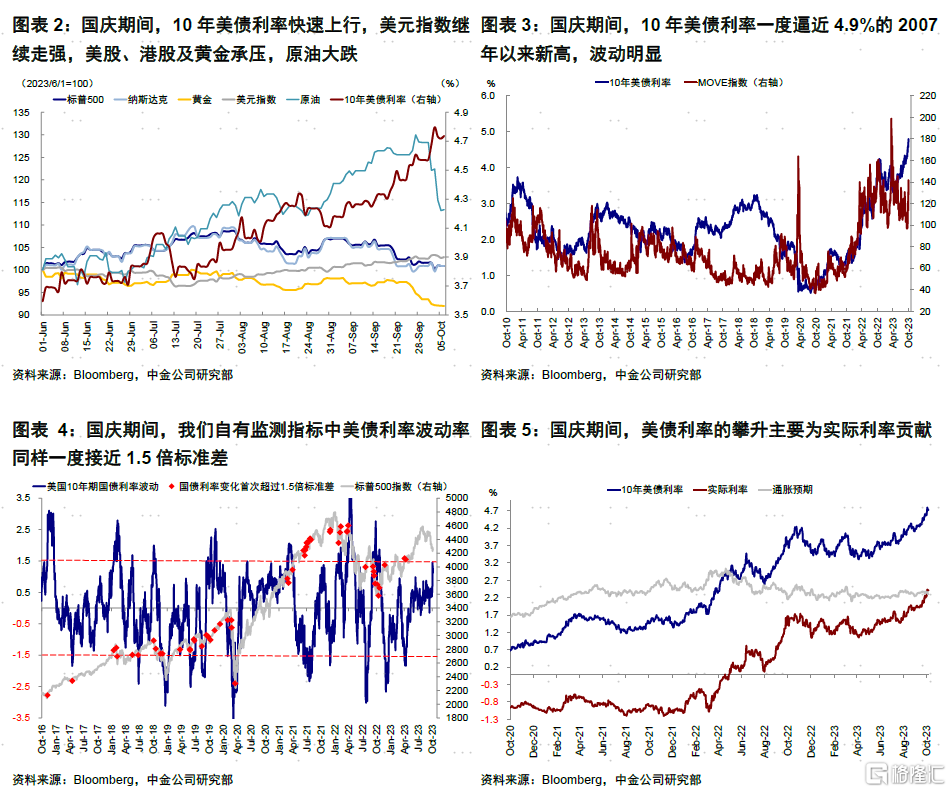

國慶期間全球市場最大的變化便是10年美債利率快速上行,一度逼近4.9%,為2007年以來新高。這一快速上衝大超市場預期,並給全球市場和資產帶來一系列影響,如美元指數走強並突破107,黃金持續走低一度跌至1819美元/盎司;Brent原油跌至84美元/桶的8月末以來新低;全球股市也普遍承壓,尤以新興市場跌幅較大(如巴西股市跌5%、恒生國企及恒生科技大跌3%;相反美股還有一定韌性,週五非農數據推動美股反彈使得標普500整體收升0.5%,納斯達克上升1.6%,科技龍頭MAAMNG更是大升3.6%)。

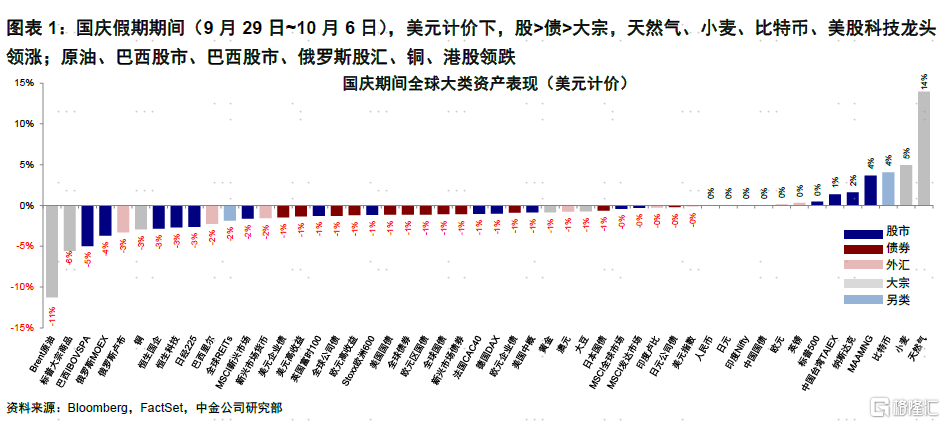

整體來看,國慶假期期間(9月29日~10月6日),美元計價下,股>債>大宗,天然氣、小麥、比特幣、美股科技龍頭領升;原油、巴西股市、俄羅斯股匯、銅、港股和日本股市領跌。這其中,特別值得強調的變化為:

►美債利率快速上行且與美元同步走強,歷史上並不多見。9月初以來,尤其是進入10月後的國慶假期期間,以10年美債為代表的美國長端國債利率快速上行,從假期前4.57%繼續攀升並一度逼近4.9%的2007年以來新高,波動明顯。衡量美債波動率的MOVE指數一度抬升至超140,為今年3月中旬銀行危機後高點;中金研究自有監測指標中美債利率波動率也接近1.5倍標準差,同樣也是2022年4月以來新高。

通過兩種方法拆解可發現,近期美債利率上行主要為實際利率和期限溢價驅動。1)實際利率+通脹預期:國慶期間,10年美債利率先升後降,週五非農數據公佈後再度跳升。整體來看,10年美債利率假期期間抬升23bp,其中實際利率貢獻25bp、通脹預期反而回落-2bp。這表明,美債利率上行更多反映的是美國經濟增長的韌性,而非通脹大幅走高的風險。

2)利率預期+期限溢價:期限溢價(term premium,投資者持有長端國債所需要的風險補償)9月末轉正並於假期期間進一步升至0.3%的本輪加息週期新高,利率預期則基本持平在4.5%附近),這説明投資者對未來加息預期的定價並未走高,更多因為持有長久期國債所需要的風險補償增加,即並非higher而是longer,這與美聯儲9月FOMC所傳遞的信息一致,近期CME利率期貨隱含的加息預期也沒有大幅抬升,預計11月不加息概率73%、12月不加息概率58%、明年6月降息概率35%,與節前基本一致。投資者之所以需要更多的風險補償,一方面是因為未來降息路徑延後的不確定性重新定價有關,另一方面也與美國財政部發債激增導致債券供給增加有關。

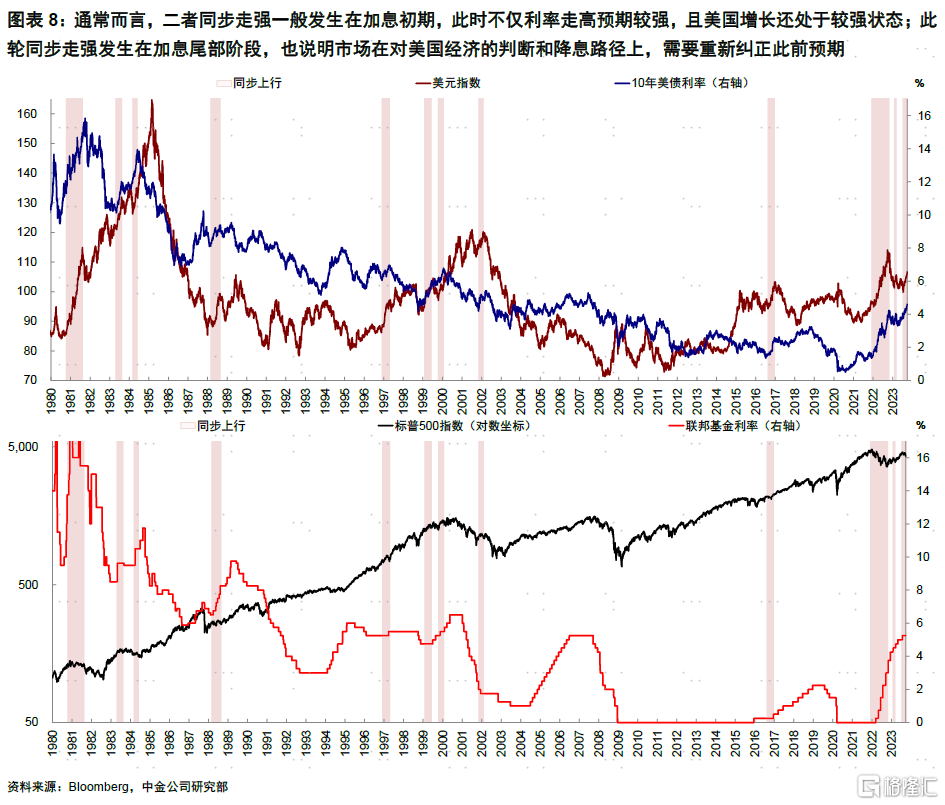

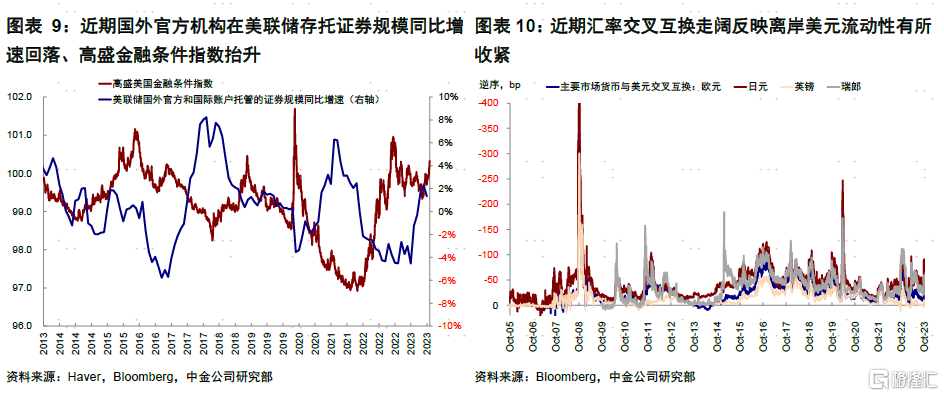

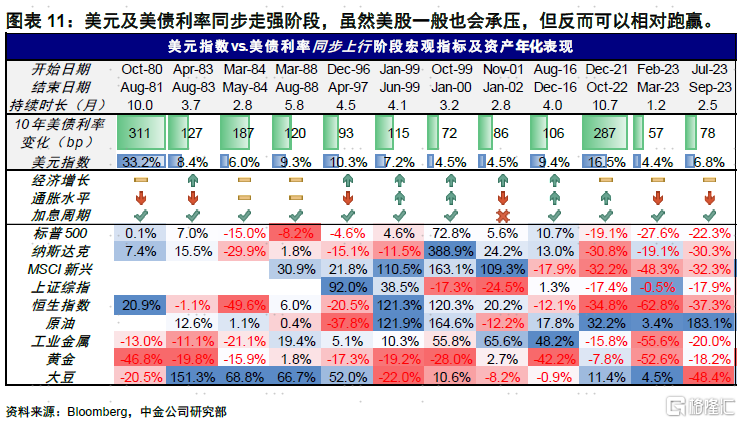

除此之外,在美債利率走高的同時,美元也同步走強,這其實在歷史上也並不多見。假期期間,美元指數一度突破107,為2022年11月以來新高。回顧來看,二者同步走高是2022年加息初期(《當美元和美債利率同升》),以及2016年底和2017年初上一輪加息初期,再往前就要追溯到1999年和上世紀80年代了。美元和美債利率同時走強意味着美國國內和海外美元流動性都在收緊,體現為內部金融條件收緊、外部匯率交叉互換走高與國外官方機構在美聯儲存託證券規模的減少,這對於美元定價的資產和新興市場都是不利的,但相比之下,雖然美股也會承壓,但反而可以相對跑贏。

►原油大跌,回吐9月以來升幅。此前油價更多因供給因素的推動大升,併成為推動美國8月通脹反彈的主要原因,但國慶期間原油價格持續逆轉此前勢頭,大幅跌至84美元/桶,為今年8月末以來新低,主要原因包括:

1)OPEC+未超預期修改減產計劃。10月4日OPEC+聯合部長級監督委員會建議OPEC+成員維持當前石油減產政策不變。沙特重申將7月開始的日均100萬桶的自願削減石油產量措施延長至今年底,俄羅斯也宣佈將繼續延長日均30萬桶的供應量措施至今年底。2)俄羅斯解除柴油管道出口禁令。10月6日,俄羅斯政府新聞機構表示俄羅斯將解除管道柴油出口禁令。3)美國能源署公佈的周度數據顯示成品油消費超預期下降,庫存增幅遠超預期。10月4日,美國能源資訊署週三公佈最新原油和成品油庫存數據顯示,由於出口需求強勁,上週美國原油庫存降至今年以來的最低水準,而由於需求疲軟,汽油庫存增幅遠超預期,為2022年以來最高。

二、經濟數據:JOLTS職位空缺率、就業數據、ISM製造與服務業PMI;除ADP外,均好於預期

國慶期間,海外市場公佈的主要經濟數據包括美國的就業數據(JOLTS職位空缺率、9月非農和ADP就業)、以及9月ISM製造與服務業PMI。整體來看,多數均好於預期。

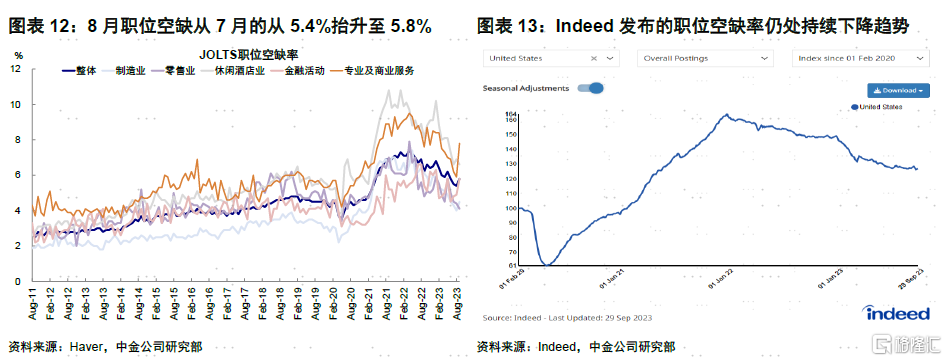

►JOLTS職位空缺率(10月3日):8月JOLTS職位空缺率961萬人,高於前值和預期。8月職位空缺從7月的883萬人抬升至961萬人(預期882萬人),使得職位空缺率從5.4%抬升至5.8%,結束此前連續3個月的下降。分行業看,零售業、休閒酒店業、金融業職位空缺率繼續回落,製造業、專業及商業服務業抬升明顯。8月職位空缺率受上述部分行業影響抬升,助推了美債利率的上行。不過,考慮到數據調查回覆率僅30%,還需要更多數據確認是否趨勢逆轉(Indeed發佈的職位空缺率仍處持續下降趨勢)。

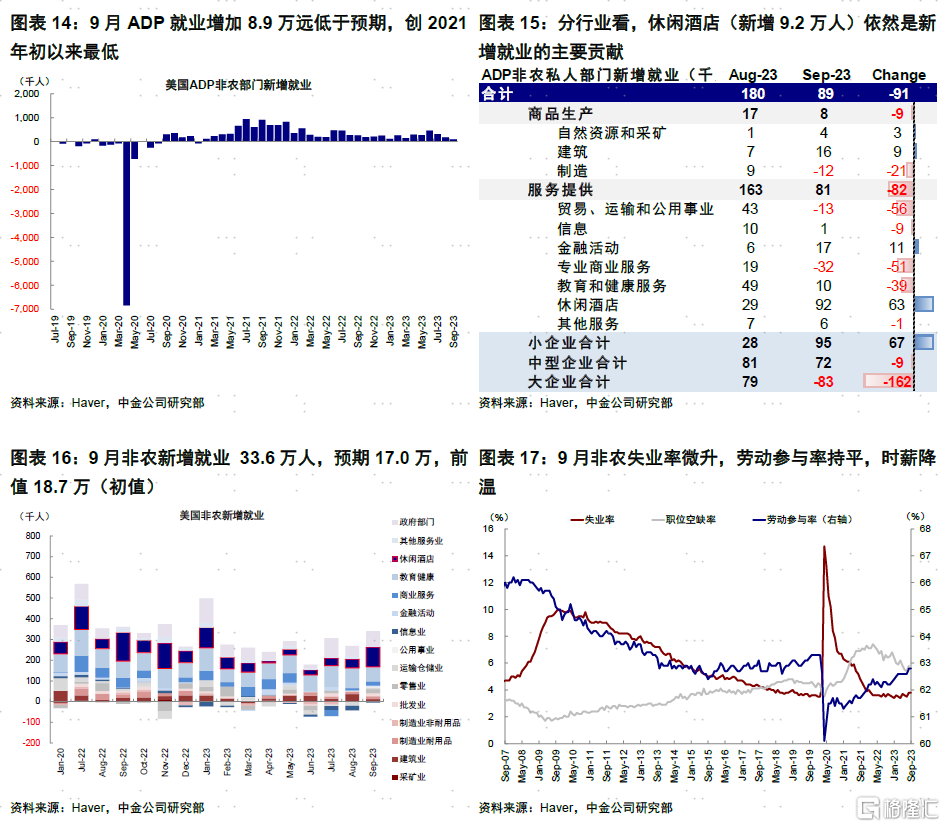

►就業數據(非農10月6日;ADP就業10月4日):9月非農新增就業33.6萬人,大超預期且高於前值;但9月ADP就業則低於預期,與非農再度背離。假期尾聲公佈的9月非農數據大超預期(9月33.6萬人,預期17.0萬;修正後前值22.7萬);失業率微升,勞動參與率持平,時薪降温。分行業看,服務業仍是新增就業主力,其中休閒酒店新增5.2萬人。中金研究認為本次非農就業超預期體現美國增長韌性,所以強化近期因經濟強、降息時間推遲以及高利率要更久(longer)的預期。但進一步看,這其實對於解決通脹是好事,即越來越多人出來“卷”底薪工作,這個局面也使得通脹和加息路徑沒有被改變,加息路徑而非更高(higher)。

相比非農,9月ADP就業僅增加8.9萬,遠低於預期的15萬人,創2021年初以來最低,再次與非農背離。分行業看,休閒酒店(新增9.2萬人)依然是新增就業的主要貢獻;分企業類型看,小企業是主要貢獻(新增9.5萬人)。

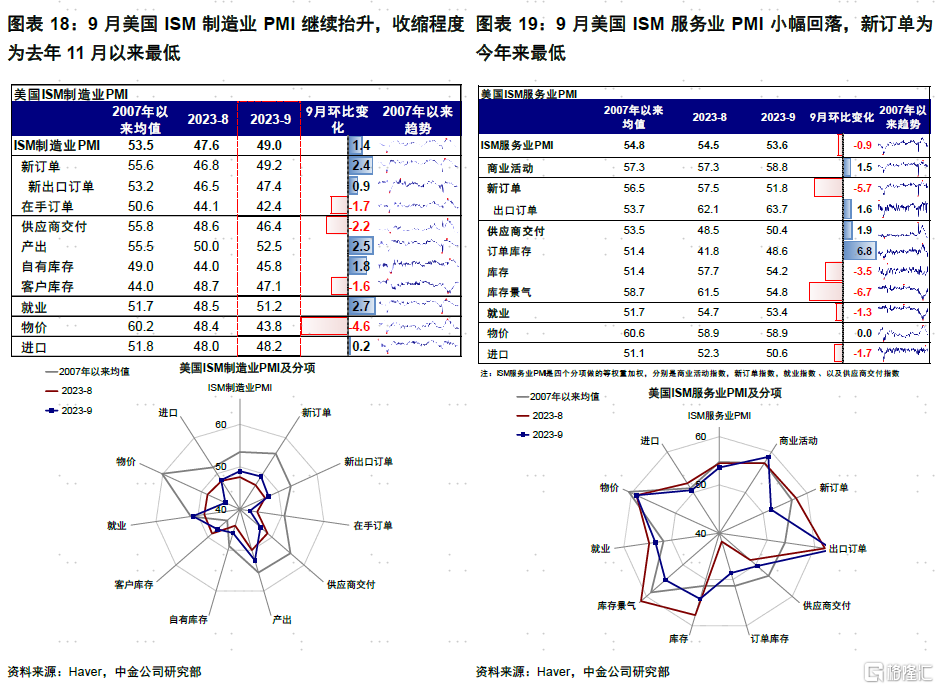

►ISM製造業PMI(10月3日):9月ISM製造業PMI連續第4個月繼續抬升;雖仍處收縮區間,但已為去年11月以來最高。9月美國ISM製造業PMI升至49.0(預期47.0,8月47.6),新訂單、產出、自有庫存、就業均抬升(值得注意的是,就業今年5月以來重回擴張區間、產出自上個月重回擴張區間後繼續抬升);相反,供應商交付、客户庫存與物價回落。

►ISM服務業PMI(10月4日):9月ISM服務業PMI小幅回落,新訂單為今年來最低。9月ISM服務業PMI 53.6(預期53.5,8月54.5),表明服務業仍存韌性,但方向上與製造業PMI的底部改善相反。分項來看,商業活動、供應商交付抬升,但就業回落、新訂單大幅回落至今年來新低。本輪週期美國經濟一個最大特點是呈“滾動交替式”下滑,不同增長部門間存在“時間上”的明顯錯位(如製造業PMI處於收縮區間但有所修復、而服務業PMI仍位於擴張區間但回落),不同錯位導致的看似表面上的增長強並不妨礙整體放緩(《中美週期能否再度共振?》)。中金研究認為當前美國服務業雖然仍存韌性,但低收入人羣儲蓄去年底已經耗盡,會推動更多人進入就業市場壓低工資,這與9月非農新增就業多,而薪資下滑所呈現的趨勢一致。

三、重要事件:美國汽車行業罷工仍在繼續、政府關門暫時避免、眾議院議長被罷免

國慶假期期間,海外市場值得關注的重要事件分別有,美國三大車企聯合罷工、美國政府關門問題、以及眾議院議長被罷免。具體來看:

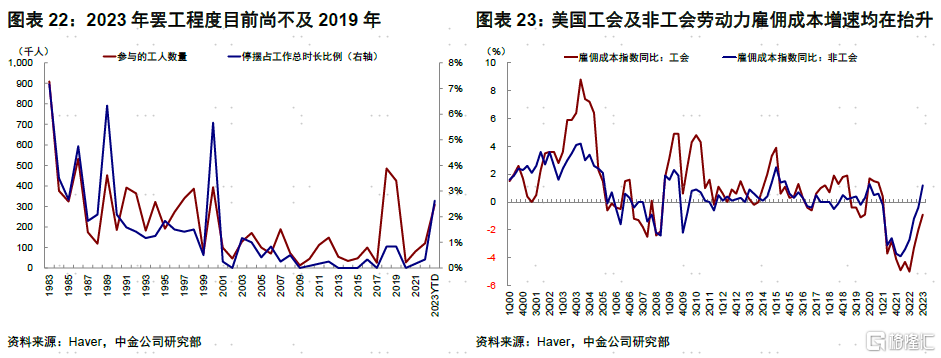

►聯合罷工仍在繼續,至今已持續3周。本輪罷工是由美國汽車工人聯合會(UAW,United Auto Workers)組織的首次針對三大車企(福特、通用汽車與斯特蘭迪斯)的聯合罷工行動。罷工於2023年9月15日開始,已持續3周。三大車企合計僱傭的UAW成員約14.6萬名,佔美國汽車製造業全部工人的56% 。本次採用“滾動罷工”策略,即工人在不同時間和工作地點上輪流進行有計劃的罷工,涉及到的員工有2.52萬名,佔三大車企全部14.6萬UAW成員的17%。根據目前準備的8.25億美元罷工基金測算,預計可支撐上述全部14.6萬名UAW成員11周全面罷工;由於本次採取的是滾動罷工,所以可支撐的時間會更長。

本輪罷工直接原因是工會與企業薪酬談判失敗;UAW已從加薪40%妥協至30%,但車企表示加薪的成本壓力依然較高。UAW與三大車企每四年更新一次勞動合同,此前合同於9月14日到期。針對新合同,UAW提出在高通脹及車企存在較高利潤的情況下,要求為工會成員加薪40%,其中籤訂合同時立刻加薪20%,且未來四年每年加薪5%(當前加薪幅度已由40%妥協至30%)。UAW主席費恩透露,數輪談判後,三大車企給出的條件分別為:福特同意加薪20%、通用汽車加薪18%、斯特蘭迪斯加薪17.5%;三大車企都同意給予加班費,但均拒絕縮短工作時長要求。對三大車企來講,當前勞動力成本較未加入工會的競爭對手及外國傳統制造商已經更高;同時,三大車企稱他們轉型生產電動汽車的戰略規劃需要投入數十億美元進行再投資,利潤空間恐不足以支持工人的升薪要求。

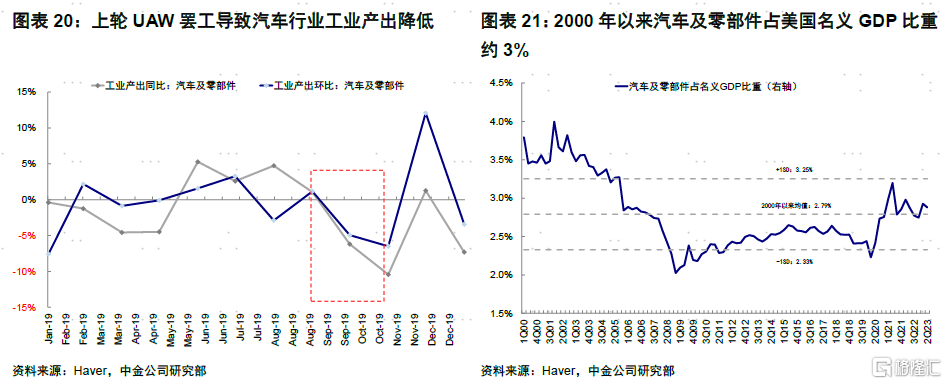

相比對車企甚至汽車行業的影響,此次罷工對整體經濟的影響可能有限。上一輪UAW大規模罷工發生在2019年9月15日至2019年10月25日,持續達40天。當時UAW組織通用汽車4.8萬名工人罷工,導致通用汽車所有美國工廠停工,損失了近30億美元的利潤。相比之下,本輪罷工雖然是UAW針對三大車企同時進行的罷工行動,但當前罷工人數及持續時間都不及2019年。此外,由於汽車行業在美國經濟中佔比較低(汽車及零部件佔美國名義GDP比重約3%,對美國實際GDP同比的貢獻2000年以來的均值為0.07%),因此對經濟影響可能相對有限。

對通脹擾動相對可控。當前美國通脹壓力主要來自服務型消費(尤其是休閒酒店,商品通脹已大幅緩解),且汽車就業人數佔整體就業僅為0.8%。從薪酬和通脹影響角度,當前耐用品製造業的時薪增速同比為4.4%,上述佔比0.8%的工人薪酬如果首年上升20%,將貢獻非農總薪酬1.6ppt。但考慮到當前商品消費整體趨弱,這部分薪酬上升未必完全轉嫁給消費者進而推升CPI。如果上述薪酬升幅中有一半轉嫁給消費者,新車價格未來一年上升10%(CPI中權重為4.3%),對CPI的貢獻為0.43ppt(相比當前市場共識預計2024年底2.3%的CPI,可能抬升至2.7%)。

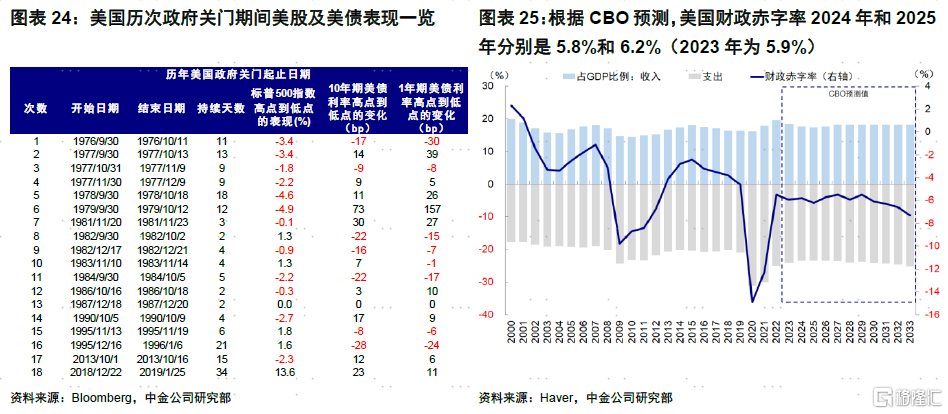

►政府關門暫時避免,短期臨時支持法案通過可延長政府資金至11月中旬。為避免政府關門,9月30日,美國國會批准一項短期臨時支出法案,該法案將政府資金支出延長45天至11月17日。該法案包括160億美元拜登政府尋求的救災資金,但不包括眾議院共和黨保守派此前要求的大幅削減聯邦開支、加強邊境管控的條款,也不包括民主黨尋求的為烏克蘭提供更多援助的內容。

美國新財年每年10月開始,新財年支出法案如若無法通過,政府將會被迫“關門”。美國政府財年是從每年的10月1日到次年的9月30日。因此在新財年到來前,國會需要:1)在預算上形成決議(Budget Resolution),2)然後通過一系列的具體法案(Appropriation Bill)給政府撥款。每一年新的預算決議不是必需的,原則上可以延續使用此前通過的預算框架;但如果支出法案到期之後無法得以通過對新一財年或者過渡性的短期臨時支出法案的話,政府就會面臨“無錢可用”的狀態,及所謂的需要啟動“關門”程序。

關門期間非必要職能部門的僱員會被要求休假,但不會裁員;關門期間僱員工資暫停發放,重新開門再獲補償。關門一週平均對實際GDP拖累0.1ppt。政府關門期間,非必要職能部門的聯邦僱員會被要求休假,但不會被裁員,只有與政府簽訂合同的私營機構員工可能面臨臨時裁員風險。針對薪資問題,2019年時任總統特朗普簽署了《政府僱員公平待遇法案》(Government Employee Fair Treatment Act),保證聯邦僱員在政府關門結束後可以領回期間失去的薪水(期間休假或仍需工作的政府僱員)。針對政府關門對增長的潛在拖累,參考2013及2018年曆史經驗(CEA及CBO測算),平均一週關門對美國實際GDP季度增速折年拖累約0.1ppt。

相比債務上限,政府關門的直接影響並不顯著;目前延長到11月中可以保證11月FOMC會前經濟數據如期披露。回顧歷史經驗,政府關門期間,美股、美債、美元及黃金錶現升跌不一,並無明顯規律。政府關門會影響部分關鍵經濟數據的披露,如非農、CPI、GDP等。但當前至11月中旬臨時支出法案的通過可以保證在美聯儲11月FOMC(11月1日)前美聯儲依然可以獲取上述關鍵數據作為決議依據。此外相比政府關門本身,財政等相關政策不確定性更值得關注。

►美國眾議院議長麥卡錫被罷免,新任議長計劃於本月11日投票選出。就在9月末眾議院議長、共和黨人麥卡錫(Kevin McCarthy)通過了一項避免政府關門的臨時支出法案後,10月4日眾議院以216票比210票的投票結果罷免了麥卡錫(全部民主黨人+8名共和黨人投出贊成票),此次罷免為美國國會歷史上第一次。共和黨人計劃於本月11日投票選出新任議長,但在此之前,共和黨眾議員麥克亨利(Patrick McHenry)被任命為臨時議長。考慮到當前的臨時撥款法案僅能支撐政府支出至11月中,新任議長就未來支出問題在兩黨甚至黨內(與共和黨內的自由派)的協調仍面臨一定挑戰。

https://www.reuters.com/markets/commodities/opec-panel-unlikely-tweak-policy-saudi-keeps-oil-cuts-sources-2023-10-04/

https://www.bloomberg.com/news/articles/2023-10-06/russia-lifts-diesel-export-ban-for-its-oil-producers

https://www.wsj.com/business/energy-oil/u-s-oil-inventories-fall-gasoline-stockpiles-surge-higher-b37754b

https://www.nytimes.com/2023/09/19/business/economy/uaw-strikes-gm-ford-stellantis.html

https://www.fox2detroit.com/news/how-long-could-the-uaw-strike-heres-how-much-strike-pay-the-union-has-saved

https://apnews.com/article/uaw-strike-ford-gm-stellantis-contract-offers-5dd4dee2056b7efe06d2a55433d8d13a

https://www.wsj.com/articles/gm-pumps-more-money-into-evs-picks-michigan-for-big-investment-11643126418

https://www.wsj.com/articles/uaw-nixes-symbolic-ceo-handshakes-as-auto-industry-labor-talks-begin-d605fecb?mod=article_inline

https://www.wsj.com/politics/policy/congress-stopped-a-shutdown-but-fights-on-ukraine-border-intensify-cee73161

https://www.wsj.com/politics/house-democrats-could-decide-kevin-mccarthys-fate-74de00ad

https://www.reuters.com/world/us/mccarthy-says-he-thinks-he-will-survive-leadership-challenge-us-house-2023-10-03/

注:本文摘自中金研究於2023年10月7日已經發布的《國慶期間海外市場動態與交易主線》報吿,分析師:劉剛 S0080512030003;李赫民 S0080522070008