友芝友生物今日於港交所主板上市,正式開始掛牌交易,股票代碼為“2496.HK”,截至當日12:00,首日開盤價報每股16.4港元,港股市值為31.65億港元。

此前,9月13日,友芝友生物開啟申購,此次全球發售共計11,001,200股股份,每股發售股份最終發售價為16港元。公司於香港公開發售獲超額認購,接獲有效申請為可供認購發售股份總數的約13.82倍,與近期申購結束的其他港股新股相比,友芝友生物申購表現亮眼。

良好的申購情況不僅反映了公司此次招股的吸引力,更是對其過去和未來的潛力的認可。從過往融資經歷來看,友芝友生物成立至今,一直備受資本和產業投資的親睞。包括石藥恩必普、鼎暉投資、武漢光谷投資平台等均有參與公司過往的資本運作,顯示出了產業界和政府對公司的高度認可和支持,也持續證明了公司在行業內的聲譽和競爭力。

從這個角度看,公司亮眼的招股表現也是其積累多年的堅實基礎和不斷創新的成果。接下來,不妨進一步深入分析公司的短期和長期價值演繹變化路徑,以更全面地理解其未來的潛力和市場前景。

01

短期有重磅管線催化,長期受益“體系化”優勢驅動成長加速

友芝友生物在其招股文件中明確了本次上市募資的用途,其中募資所得的約80%將用作核心產品M701計劃進行的臨牀試驗、擬備註冊備案文件及商業化推出計劃(包括銷售和市場推廣活動)。

M701主要用於癌症的嚴重併發症惡性腹水(MA)和惡性胸水(MPE)的緩解治療,招股書特別提到,公司計劃於2025年向國家藥監局提交M701治療惡性腹水的BLA申請。而在籌備M701的商業上市的過程中,公司也將組建一支具備醫學及市場背景的內部商業化團隊,推動未來產品的快速上市。

根據這一時間安排,可以看到公司在短期內將有望迎來重要的里程碑,不論是M701治療惡性腹水及惡性胸水的上市商業化還是遠期M701治療實體瘤的臨牀試驗開發,都將讓這一重磅在研管線具備諸多看點,這也是公司後續市場表現的重要催化劑所在。

從市場規模來看,惡性腹水療法的市場規模從2018年的99億元增至2022年的108億元,預計將在2030年達到144億元。

惡性胸水療法的市場規模由2018年的109億元增長至2022年的117億元,預計2030年將達到151億元。

從上面數據不難看到這一藥物所聚焦的領域具有巨大的市場潛力。再結合競爭格局來看,在全球範圍內,目前僅有1種申請更新上市許可的藥物及六條專門為治療惡性腹水或惡性胸水而開發的臨牀階段創新藥物管線,包括兩條雙抗體管線、兩條細胞療法管線、一條多肽管線以及一條其他蛋白管線。與M701相比,目前只有先聲藥業展開的恩度聯合順鉑治療惡性胸腹腔積液(包括胸水和腹水)的III期註冊臨牀研究相對領先,此前華泰證券研報預計該適應症將於2024年在國內獲批,並預計其風險調整峯值銷售額達到9億元。考慮到,足夠大的市場規模以及現有的治療方案有限,未來M701憑藉其良好的療效和安全性以及商業化能力仍有機會收穫市場機遇。

值得一提的是,M701此前還已入選十二五計劃“國家重大新藥創制專項”,這也為其上市後納入國家醫保帶來良好預期,有望在市場上實現快速放量。可以説,隨着這一重磅候選藥物的商業化,公司也將步入財務拐點,實現自身可持續發展。

長遠來看,公司的長期價值不僅僅依賴於短期內核心產品將迎來的商業化,更基於其強大的“體系化”競爭優勢。

這一競爭優勢包括以下幾個方面:

其一,創新研發平台。

友芝友生物擁有領先的研發平台,包括自研的YBODY®、Check-BODY和Nano-YBODYTM平台,以及與武漢病毒研究所合作開發的UVAX®平台。這些平台的應用極大地推動了藥物研發的進程,並在多個方面展現出了顯著的優勢。

一方面,專有的技術平台為友芝友生物提供了有效選擇新型靶點的能力。在創新藥物研發中,選擇合適的靶點至關重要,其直接關係到藥物的療效和安全性。利用公司的平台技術,其能夠設計和生成不同的抗體結構,由此可以快速擴展公司的研發管線,納入更多導向廣泛靶點和信號通路的雙抗體。自2010年成立以來,友芝友生物一直致力於開發雙抗療法,而截至目前,公司七種管線候選藥物中就有六種為雙抗結構,展現了其在研發雙抗上的強勁實力。

另一方面,眾所周知,藥物的研發過程通常是漫長且昂貴的,而基於友芝友生物的研發技術平台,可以大幅縮短研發週期。這不僅節省了時間,還降低了開發成本,使公司能夠更快地將新藥物推向市場。

以YBODY®平台為例,該平台開發的雙特異性抗體具有一系列獨特的結構特徵,其中包括卓越的安全性、極高的藥品純度、最小化的雙抗重鏈-輕鏈錯配、出色的藥代動力學和藥效學特性,以及高度的穩定性。這些特點使得YBODY®平台的雙抗在藥物研發領域備受青睞,其不僅具有出色的生物活性,還能夠降低潛在的不良反應和副作用,為患者提供更安全的治療選擇。目前,該平台已經成功孕育出多個有潛力的候選藥物,驗證了公司快速擴展產品管線的潛力,同時也為公司的未來增長奠定了堅實的基礎。

其二,高效的研發投入。

公司在研發方面持續且高效投入。根據招股書,公司的研發團隊由104名員工組成,其中43.4%擁有碩士或更高學歷,具備豐富的臨牀前和臨牀開發經驗。此外,主要研發人員的平均工作經驗超過13年,這使得公司在新藥研發領域有着強大的專業知識。

與此同時,公司的研發開支也在逐年增加,進一步確保了創新能力的提升。這一點可以從公司招股書中得知。過去兩年裏,公司的研發開支分別達到了1.13億元和1.57億元。

尤為值得注意的是,公司在研發投入上不貪大求全,而是聚焦核心競爭力打造。隨着核心產品的商業化將有望在未來幾年內顯現出來,也將進一步推動公司在生物醫藥領域的影響力和競爭力的提升。

其三,商業化落地能力。

友芝友生物不僅研發基礎紮實,還重視商業化潛能的打造。

一方面,從招股書募資用途中可以看到,其明確提到了公司將部分資金用於籌備商業化團隊,這意味着公司已經認識到了將研發成果轉化為市場競爭力的重要性。擁有一支高效的商業化團隊也將有助於加速產品的上市和推廣,從而實現更快的商業化。

另一方面,公司的商業化合作夥伴網絡也為其提供了巨大的優勢。與中國科學院武漢病毒研究院和康哲藥業等合作的案例表明,友芝友生物具備整合外部資源的能力,能夠與行業內領先的機構和企業建立戰略性合作關係。這種合作有助於加速產品上市的進程,同時也為公司帶來了收益。通過與合作伙伴共同努力,公司能夠更好地應對市場競爭,實現持續成長。

值得一提的是,友芝友生物亦建立了一個符合GMP標準的針對各種結構雙抗的CMC平台,為公司的生產提供了堅實的基礎。而符合GMP標準,也為公司的產品質量和一致性提供了可靠的保障,助力商業化進程。此外,截至最後實際可行日期,公司擁有約1400平方米的生產基地和規模為500升(兩個200升的生物反應器及兩個50升的生物反應器)的中試生產線,並計劃持續擴大生產基地規模,這將有助於公司在未來滿足市場需求,推動產品的商業化,並顯示了公司對未來增長的信心和準備。

02

好賽道、好公司、好價格,“三好”優勢錨定長期價值成長

站在當下來看,筆者認為友芝友生物滿足好賽道、好公司、好價格這一“三好”優勢,這也為其上市後的良好表現帶來支撐。

好賽道:

友芝友生物選擇聚焦在雙抗領域,這一領域被認為具有廣闊的市場前景。隨着生物製藥領域的不斷髮展,抗體藥物已成為疾病治療的主要方向之一。抗體藥物的高度特異性和較低的毒副作用使其在癌症、自身免疫性疾病、眼科等多個領域具有廣泛的應用前景。友芝友生物的戰略佈局顯示出了對未來發展趨勢的深刻洞察力,公司選擇了這一"好賽道",將有望在未來獲得持續的商業增長機會。

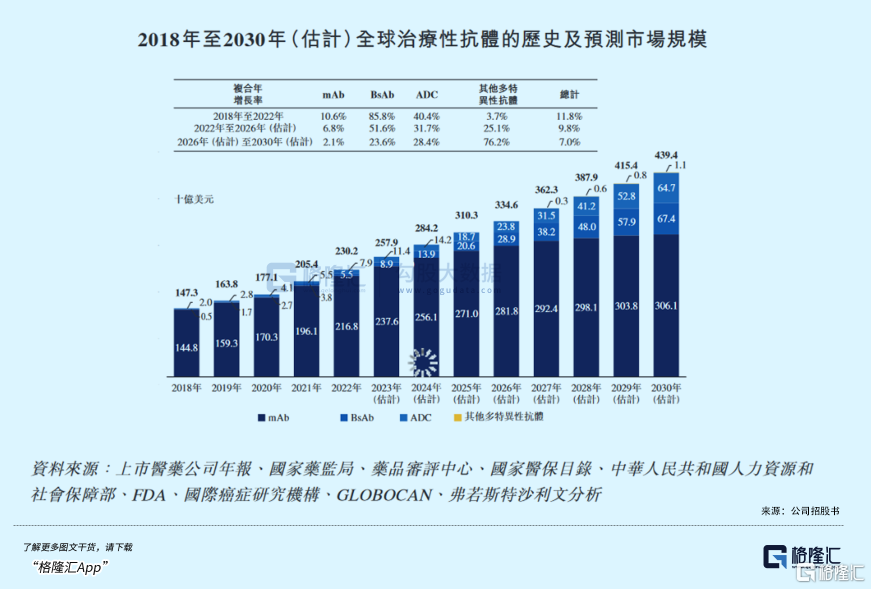

結合當前市場的情況來看,生物製藥領域一直處於高速增長的階段,尤其是在抗體藥物領域。這一領域在全球的年度市場規模已經超過2000億美元,2022年達到2302億美元,並且預計將繼續增長。按收入計,單抗為全球抗體市場的最大類別,佔2022年市場的94.2%以上。儘管雙抗、抗體藥物偶聯物(ADC)和其他抗體類型等新生物藥對市場而言仍相對較新,不過由於技術及臨牀研究的突破,這類生物藥極具市場增長潛力。

從全球市場來看,雙抗市場規模預計到2030年將達到674億美元,中國市場方面,雙抗市場規模在2022年為9億元人民幣,預計2030年,市場規模有望達到682億元人民幣,年複合增長率為39.8%。這一數據突出了中國在抗體藥物領域的迅速崛起,以及市場對該領域的巨大需求。友芝友生物的重點產品在雙抗領域擁有巨大的潛力,在龐大的市場規模下,這些產品的成功商業化未來無疑有望為公司帶來可觀的營收和利潤。

好公司:

作為一傢俱有創新研發平台的生物醫藥公司,友芝友生物在行業內擁有堅實的競爭壁壘和護城河。公司的差異化管線佈局、領先的技術平台、高效的研發投入等多重要素構成了其競爭優勢,使其能夠在激烈的市場競爭中脱穎而出。

友芝友生物的競爭優勢體現在多個方面。首先,公司的管線佈局差異化明顯,重點聚焦在高潛力需求未被市場滿足的新藥開發上。這些新藥有望憑藉差異化在市場競爭中佔據有利地位,在填補目前醫療領域的缺口同時,也有望帶來更高的回報。其次,公司持續高效投入研發,正如前文提到的,友芝友生物擁有強大的技術平台,能夠高效率地進行新藥研發,更有利於公司聚焦核心管線和競爭優勢的打造。這表明了公司對創新藥物開發的堅定信仰,併為其未來的增長提供了強有力的支持。

好價格:

在當前醫藥板塊估值相對低迷的情況下,友芝友生物此次招股的估值相對較為吸引人。此次發行價為16港元,雖然估值較上輪融資有所上升,但這一幅度相對較小,特別是在考慮到公司聚集了一眾優勢股東陣容以及當前醫藥板塊市場逐漸好轉的情況下,公司在估值方面保持了合理的定價,這有助於吸引更多的投資者參與,併為公司的融資提供了強有力的支持。

結合公司招股期情況來看,此次超額申購可以説超越了近年來大多數的IPO,也充分反映了市場對公司的認可,而當前不論是醫藥板塊還是港股新股板塊的回暖,都為公司上市帶來了良好的支持,後續表現也將值得期待。

綜上所述,友芝友生物在"好賽道、好公司、好價格"的三大優勢下,為市場表現提供了堅實的基礎。公司的戰略選擇、競爭優勢和合理的估值使其在資本市場中備受矚目。這一系列因素將有助於公司在上市後不斷釋放內在價值。

03

結語

此次上市,讓公司從技術優勢轉化市場優勢之前有了更為充足的資金,保證公司穩健發展,不斷提升創新實力和競爭優勢,後續重磅產品帶來的可觀的現金流繼續反哺研發,形成良性的正向循環,推動公司持續向前發展。

可以説,友芝友生物的成功上市將為其開啟下一個發展新階段。

總的來看,友芝友生物不僅在短期內有望受益於核心產品的商業化成功,更在長期內通過創新研發平台和商業化能力等多維度構建的體系化競爭優勢,持續釋放內在價值。這一演繹路徑將推動公司的價值曲線不斷攀升,為投資者和股東帶來可觀回報。

而在“好賽道、好公司、好價格”這一“三好”優勢的助力下,也有理由相信友芝友生物將在醫藥領域勢如破竹、繼續攀登,為行業和大眾健康貢獻更多力量。