A股今天又上熱搜。

港股多隻內房股大升,成為市場最大亮點。

1

大舉掃貨,百億私募重倉股浮出水面

股票多頭私募近段時間持續掃貨。

私募排排網數據顯示,截至9月1日,股票多頭私募倉位指數為81.76%,相較於上週上升3.95%,總體倉位創出近一年新高。

具體來看,高倉(倉位>80%)股票私募佔比為60.75%,中倉(50%≤倉位≤80%)股票私募佔比為30.81%,而低倉(20%≤倉位∠50%)和空倉(倉位<20%)的股票私募佔比僅為7.99和0.45%。

這個倉位數據在2022年曾上演過神奇時刻。去年4月私募倉位指數超過81%,此後市場迎來反彈,走出一輪大級別行情。

今年以來市場低迷,儘管百億私募業績表現不佳,但在政策利好持續釋放下,大佬們還是選擇加碼抄底。

數據顯示,百億私募倉位指數從74.49%提升至83%,加倉幅度高達8.6%,創出2023年新高,抄底態度堅決。其中,60.93%的百億私募倉位處於高倉位運行,36.84%的百億私募倉位處於中等水平,低倉和空倉百億私募佔比分別為2.13%和0.10%。

百億私募是中國私募領域的頭部公司,截至2023年8月底,國內百億私募有110家。根據私募排排網統計,今年二季度共有49家百億私募旗下產品現身在345家A股公司的前十大流通股名單中,二季度末合計持股市值達到1334.70億元。

百億私募持倉市值超10億元的公司有22家,其中,貴州茅台、海康威視均被百億私募持股超100億元,百億私募持有紫金礦業、中國鋁業、拓普集團等20家上市公司的市值超10億元。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

百億私募大佬林園近期表示,市場整體處於相對低估狀態,當前應該正處於邁向牛市的底部區域,在一系列利好政策作用下,市場的低估狀態可能隨時會被糾正,隨時都有可能會出現反轉,現在就是買入的好時機,不排除當市場在後市逐步走穩之後,會產生一輪大級別的牛市行情。

2

200年從未發生過,風險資產估值拉響警報?

2020年3月,影響全球局勢的一組數據發生了拐點,十年期美債收益率創下0.318%歷史新低後,美聯儲大幅加息,現收於2008年以來最高水平。

自2022年3月以來,美聯儲總共加息11次,將邦基金利率從0%附近提高到5%以上。

紐約聯儲最新數據顯示,美聯儲自去年開始加息縮表以來,目前美債資產約為7.4萬億美元,低於去年4月創紀錄的8.4萬億美元,已收縮約1萬億美元規模。

利率接連攀升,使得債券價格持續下跌。美國銀行研究顯示,美國國債正走向自1787年以來最長的連續下跌。

今年以來,美國十年期國債下跌0.3%。2021年十年期美國國債下跌3.9%,2022年暴跌17%。

美國銀行投資策略師邁克爾·哈特內特在一份報吿中表示,10年期美國國債即將連續第三次下跌,這在美國200多年歷史上從未發生過。

一位市場資深分析人士表示,即使通脹逼近美聯儲設定的2%目標,在未來一段時間“全球資產定價之錨”——即10年期美國國債收益率可能仍會維持在4.25%-4.50%左右的高位(目前在4.29%附近),這意味着全球風險資產後續可能集體承受下行壓力。

十年期美債是股票市場中作為重要估值模型——DCF估值模型中的關鍵參數,在其他指標(尤其是業績現金流預期)未出現明顯變化下,分母水平越高,股票等風險資產的估值也越低。高風險偏好科技股估值也因此承壓更大,近期美股科技股均出現較大調整。

芝商所Fed watch工具顯示,市場預計美聯儲本月晚些時候維持利率不變的可能性為93%,今年不再加息的可能性約為60%。

克利夫蘭聯邦儲備銀行行長Loretta Mester則是“火上澆油”,表示美聯儲可能需要進一步加息,但沒有説明在下次會議上美聯儲應該做什麼。

梅斯特在接受採訪時説:“從目前的情況來看,我們可能不得不提高一點,我們可能必須進一步提高政策利率”。但距離我們9月份的下一個決定還有很多時間,屆時我們將獲得大量數據和信息。”

值得注意的是,美聯儲下一次政策會議將在9月20日舉行。目前市場普遍預期不會加息,重要看點是經濟預期中對後續政策路徑,特別是明年降息幅度的描述。

美國銀行對全球基金經理的調查顯示,全球股票配置處於17個月高位,表明情緒不再極度看空。但基金經理也還沒有看升,因為股票依然為低配,現金水平也在上升。

基金經理情緒不再悲觀,但尚未轉向樂觀。60%受訪者認為“美聯儲已完成”緊縮;74%認為美聯儲將在明年第二季度實施首次降息。

歷史上9月,美股的表現通常不佳。自1945年以來,標準普爾500指數在9月的平均跌幅為0.73%,這給近期美股帶來一些不確定性,走得比較糾結。

3

科技圈春晚落幕,摩根大通下調蘋果目標價

蘋果發佈會上,新品亮點未出乎市場預期,昨晚蘋果股價一度大跌2.5%,最終以-1.71%收盤,市值跌破2.8萬億美元,近5個交易日股價跌超7%。

摩根大通在近日發佈報吿稱,iPhone 15並沒有實質性的升級,因此也不會吸引大量用户更新換代。為此,摩根大通將目標股價從235美元調低至230美元。

隨着蘋果新品一代又一代的發佈,市場對其產業鏈個股的關注明顯退潮。A股市場蘋果核心供應商產業鏈涉及各類公司超百家,其中電子硬件供應商最多。另外還有外觀件、結構件、配件、代工廠和包裝等多個環節,眾多上市公司、全球知名企業位居其中。

A股中蘋果概念近期表現也不佳,消費電子ETF今天下跌。

從智能手機行業看,隨着市場的飽和,用户更新換代速度慢了下來,全球手機出貨量在持續下滑。行業增長面臨瓶頸成了市場共識。

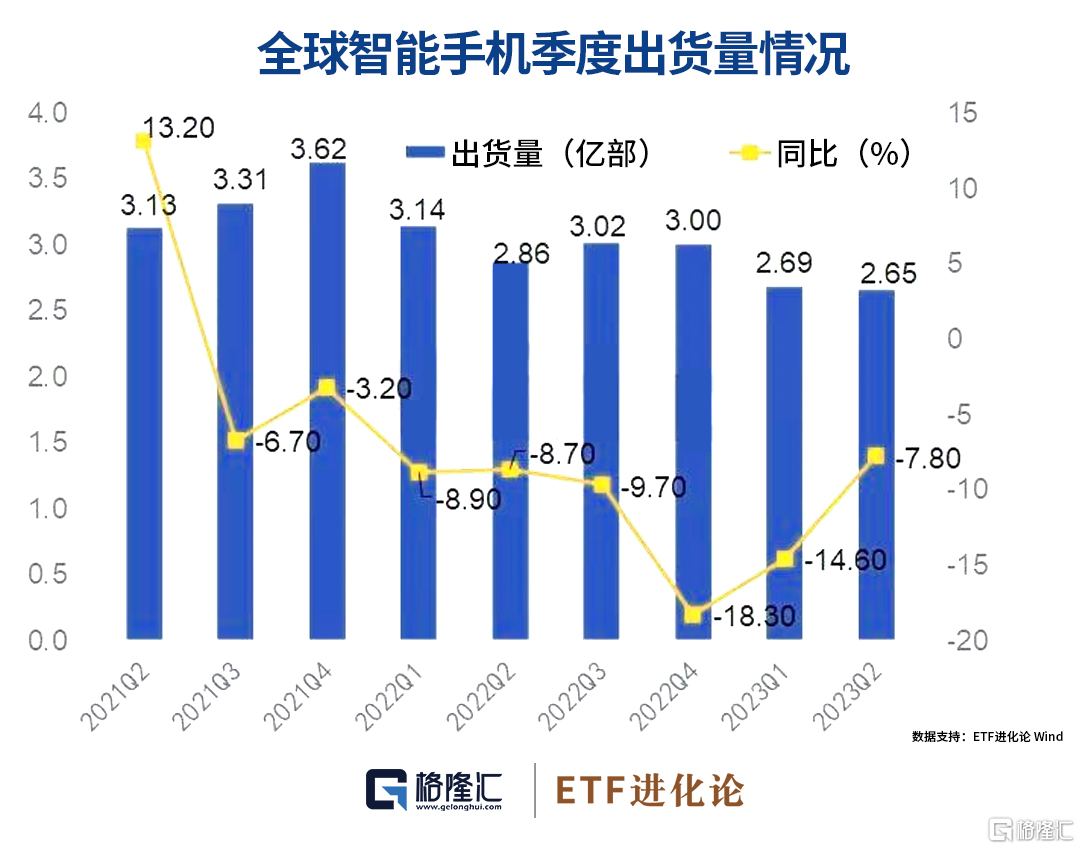

Wind數據顯示,今年二季度全球智能手機出貨量為2.65億部,同比下降7.80%,這也是自2021年三季度開始一直到目前2023年二季度,連續八個季度同比都出現下降。

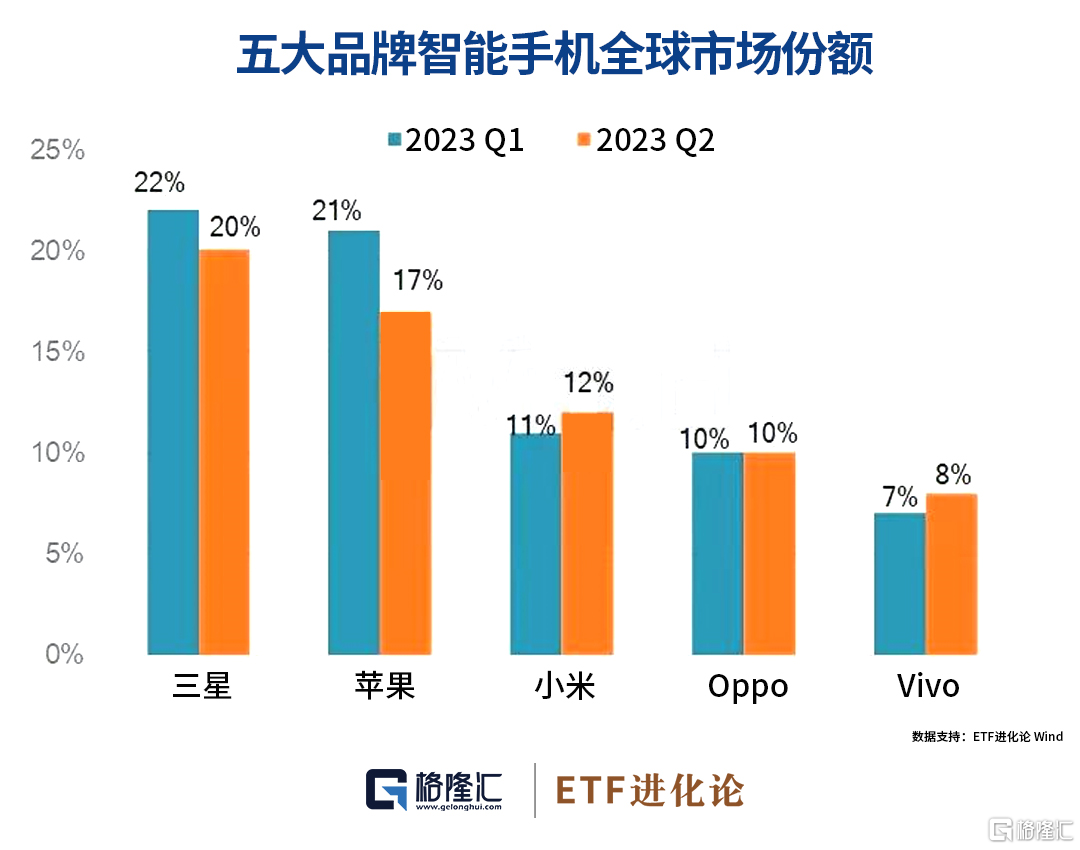

從智能手機市場份額看,五大品牌佔據全球智能機市場份額近70%。2023年二季度全球智能手機市場份額中,三星和蘋果份額仍然是最大,佔比分別達20%和17%,兩巨頭環比較一季度出現2%和4%的回落。小米和Vivo全球市場份額在提升,小米由一季度的11%上12%,Vivo由7%上升至8%,Oppo連續5個季度保持在10%不變。