作者:方奕/蘇徽

【本報吿導讀】:華為自研芯片取得重大突破,半導體高端製造國產化預期升温,看好華為產業鏈和自主化率亟待提升的半導體設備和先進材料。

摘要

▶華為Mate 60 Pro取得“芯”突破,半導體制造國產化預期升温。8月29日,華為開售Mate 60 Pro,搭載自研芯片並支持衞星通話功能;9月4日,美國彭博社發表文章指出其委託專業機構對華為新機進行了拆機檢測;8月30日,中國移動發佈5G射頻收發芯片“破風8676”。華為在高端芯片製造領域取得重大突破,國內半導體設備、先進材料和關鍵零組件有望受益於新一輪國產化浪潮。

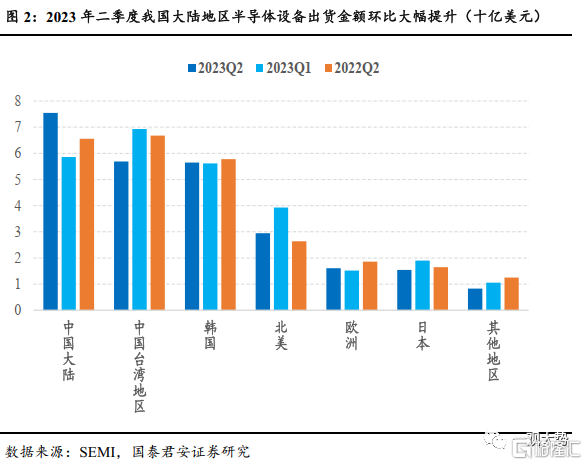

▶全球半導體產業需求疲軟,但我國晶圓製造和半導體設備需求增長強勁。據SEMI數據由於宏觀經濟形勢的挑戰和半導體需求疲軟,預計2023年全球半導體設備市場規模同比減少18.6%至874億美元,同時預計2024年將復甦至1000億美元。我國半導體設備出貨額逆勢大增,2023年二季度出貨額達75.5億美元,環比增長15%,同比大增29%。半導體設備需求增長的背後是我國晶圓代工規模的快速增長。2022年我國大陸地區晶圓代工市場規模達1036億元,增長47.5%,2020年以來三年複合增速接近40%。本土代工需求的提升直接拉動半導體設備需求,但關鍵設備和先進製程領域的自主化水平仍低。

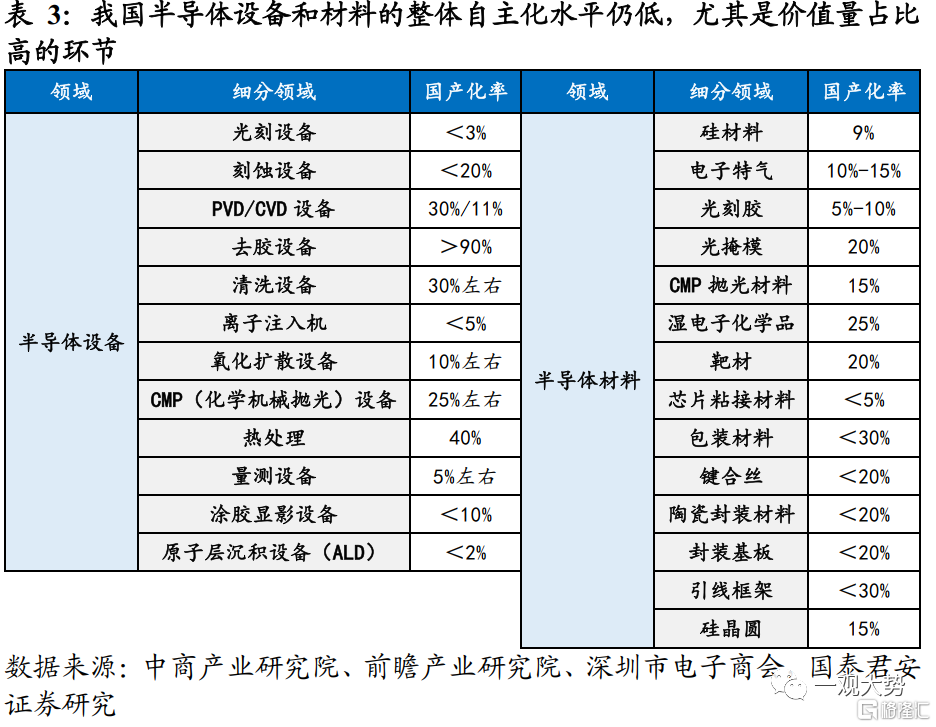

▶我國晶圓製造全球份額提升,但先進製程領域仍待突破。半導體產業具有典型的全球化分工特徵,但在全球科技摩擦持續升温的背景下亟需保障產業鏈供應鏈安全。我國半導體產業在關鍵設備和基礎材料領域整體自主化水平仍低。我國大陸地區晶圓廠整體佔據16%的全球份額,但主要產能在10nm以上製程,先進製程的產能規模顯著不足。2022年台積電在全球晶圓代工廠中佔據63%的市場份額,大陸地區晶圓代工企業中芯國際、華虹集團和晶合集成分別位列第四、五和第九名。全球前十大晶圓代工廠市場份額達94.6%,而中國大陸地區三家晶圓廠的市場份額為10.88%,相較2021年提升0.56個百分點。

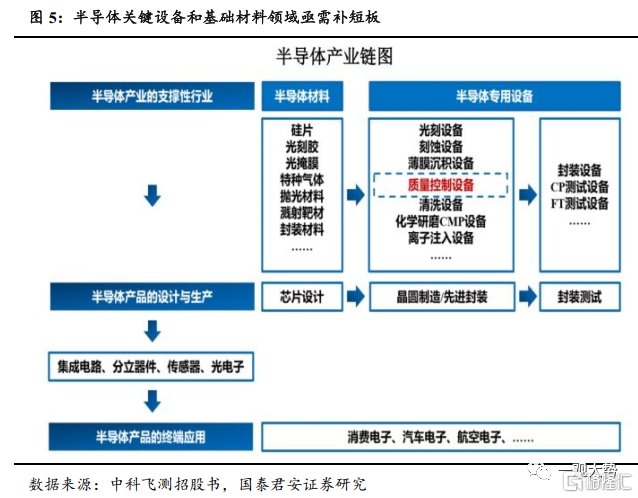

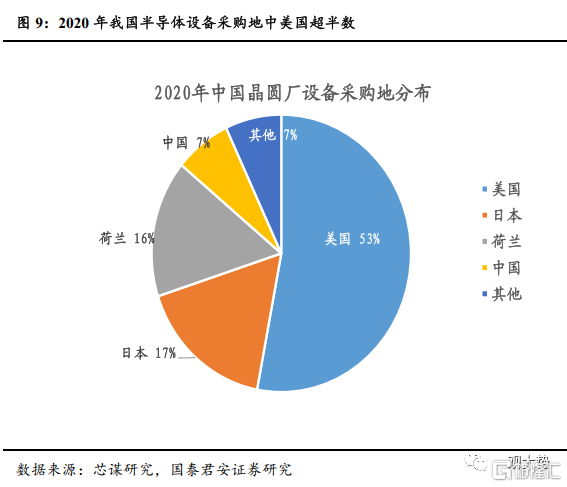

▶我國晶圓製造領域需重點提升光刻/刻蝕和量檢測等前道設備自主化水平。前道設備在半導體設備份額中平均佔比在80%以上,我國大陸地區半導體前道設備市場規模從2017年的450.4億元增長到2022年的1540.4億元,GAGR達27.8%,其中光刻設備佔17%,薄膜沉積設備佔23%,研磨/刻蝕/清洗設備佔比最高達30%,其餘是量檢測設備、離子注入設備和擴散設備等。我國晶圓加工非美設備和本土設備佔比提升,2020年美國設備佔我國採購份額的53%,預計到2023年將回落至43%,來自日本、歐洲和中國本土的設備佔比明顯提升。

▶投資建議:華為Mate60 Pro的發佈是國內先進芯片製造的重大突破,看好華為產業鏈和國內半導體高端製造產業鏈的投資機會。1)華為Mate60系列產品陸續發佈,受益於銷量預期抬升的供應鏈公司(通富微電/甬矽電子/力芯微等,受益卓勝微等);2)受益高端芯片自主製造突破的半導體設備和先進材料等(中科飛測/精測電子/北方華創/華海清科/華大九天等);3)衞星通信、盤古大模型等新技術的應用(鋮昌科技/和而泰,受益華力創通等)。

▶風險提示:華為Mate60手機銷量不及預期;全球技術封鎖加劇。

01

華為Mate 60 Pro取得“芯”突破,半導體制造國產化預期提升

1、海外機構拆機檢測華為Mate 60 Pro手機,證實芯片自主化突破

9月4日,美國彭博社發表文章稱,它們委託專業機構TechInsights對華為Mate 60 Pro手機進行了拆機檢測。

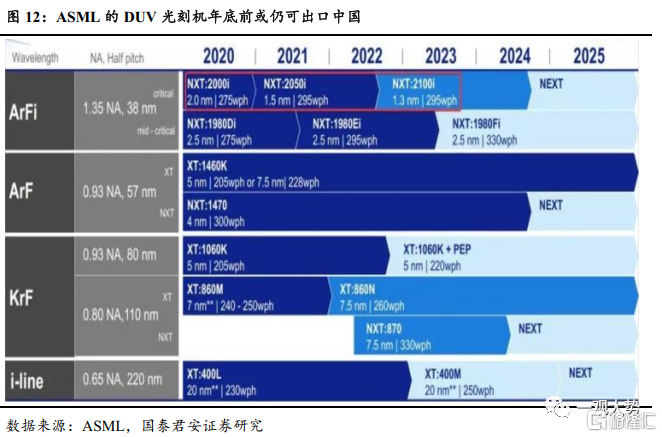

2、光刻機龍頭ASML在2023年底前仍可向中國供應DUV光刻機

9月1日,荷蘭政府此前於6月底頒佈的有關先進半導體設備的額外出口管制的新條例正式生效。這些新的出口管制條例主要針對的對象為先進的芯片製造技術,包括先進的沉積設備和浸潤式光刻系統。

據彭博社報道,ASML發言人於當地時間週四表示,儘管出口限制從9月開始生效,但該公司現有的許可證仍能夠允許其在2023年底前繼續將NXT:2000i 和更先進的DUV光刻機運送到中國。

3、中國移動發佈5G射頻收發芯片“破風8676”

8月30日,中國移動宣佈,國內首款商用可重構5G射頻收發芯片研製成功。這款被命名為“破風8676”的芯片可以廣泛商業應用於5G雲基站、家庭基站等網絡核心設備。

4、華為發佈搭載自研芯片和支持衞星通話功能的Mate 60 Pro手機

8月29日上午,華為終端通過微博發佈Mate 60 Pro,於當日12:08開售。該款手機搭載麒麟9000S芯片,採用第二代崑崙玻璃,預裝鴻蒙4.0系統,支持衞星通話功能。

02

我國本土晶圓製造和半導體設備需求增長強勁

全球半導體產業需求疲軟,但我國半導體設備出貨額維持高增勢頭。據SEMI數據,2022年全球半導體設備出貨額達1074億美元,創歷史新高,但由於宏觀經濟形勢的挑戰和半導體需求疲軟,預計2023年全球半導體設備市場規模將同比減少18.6%,至874億美元。同時預計2024年將復甦至1000億美元。全球半導體設備出貨額增速降緩的同時,我國半導體設備出貨額逆勢大增,2023年二季度全球半導體設備出貨額為258億美元,同比下降2%,環比下降4%。2023年二季度我國大陸地區半導體設備出貨額達75.5億美元,環比2023Q1增長15%,同比大增29%。

半導體設備需求強勁增長的背後是我國晶圓代工規模的快速增長。2022年我國大陸地區晶圓代工市場規模達1036億元,增長47.5%,2020年以來三年複合增速接近40%。本土代工需求的提升直接拉動半導體設備需求,2022年我國半導體設備市場規模達2745億元,預計2023年仍將增長10.4%,市場規模超3000億元。但本土市場規模快速增長的同時,我國在關鍵設備和先進製程領域的自主化水平和市場規模仍有較大提升空間。

03

我國半導體設備的自主化水平整體有待提升

3.1. 我國晶圓製造全球份額提升,但先進製程領域仍待突破

半導體產業具有典型的全球化分工特徵,但在全球科技摩擦持續升温的背景下亟需保障產業鏈供應鏈安全。我國半導體產業起步較晚,但在多數領域已經構建起較為完善的產業體系,如在芯片設計和封裝測試環節已經形成較大的市場規模。但在半導體關鍵設備和基礎材料領域,整體自主化水平仍低。從全球晶圓製造的地區分佈看,我國大陸地區晶圓廠整體佔據16%的市場份額,但主要產能在10nm以上製程,先進製程的產能規模顯著不足。華為麒麟系列芯片的發展也面臨晶圓製造環節的短板,但如果其9000i芯片完全實現自主生產,意味着我國本土晶圓製造產業鏈自主化水平的顯著提升。

台積電在全球晶圓製造領域仍佔有絕對份額,但中國大陸地區晶圓廠整體份額呈提升態勢。2022年,中國台灣地區的晶圓製造龍頭台積電營收超5千億元,在全球晶圓代工廠中佔據63%的市場份額。聯電和格芯排第二、三名,大陸地區晶圓代工企業中芯國際、華虹集團和晶合集成分別位列第四、五和第九名。全球前十大晶圓代工廠市場份額達94.6%,而中國大陸地區三家晶圓廠的市場份額為10.88%,相較2021年提升0.56個百分點。

3.2. 我國晶圓製造領域需重點提升光刻/刻蝕和量檢測等前道設備自主化水平

前道設備在半導體設備份額中佔大頭,且主要是光刻、刻蝕和量檢測等設備。半導體設備中前道設備佔據較大市場份額,平均佔比在80%以上。我國大陸地區半導體前道設備市場規模從2017年的450.4億元增長到2022年的1540.4億元,GAGR為27.8%,2022年中國大陸半導體前道設備銷售額受晶圓代工產業影響,同比下降6%,但前道設備佔比仍在80%以上。從前道設備的細分領域看,光刻設備佔17%,薄膜沉積設備佔23%,研磨/刻蝕/清洗設備佔比最高,達30%,其餘是量檢測設備、離子注入設備和擴散設備等。

我國晶圓加工設備的整體自主化水平較低,非美設備和本土設備的佔比提升。我國半導體設備中光刻設備自主化水平極低,對ASML等公司的光刻機依賴度高,當前上海微電子等光刻機研發企業持續提升技術實力,已經具備28nm以上製程的研發生產能力。在北方華創、中微公司等頭部公司的引領下,我國刻蝕和薄膜沉積設備的國產化率得到顯著提升,而在量檢測領域,國產設備的滲透率仍低。從半導體設備進口地的變化看,非美設備的佔比明顯提升。2020年,美國設備佔我國採購份額的53%,預計到2023年將回落至43%,於此同時,來自日本、歐洲和中國本土的設備佔比明顯提升。

荷蘭AMSL公司在光刻機領域佔據絕對領先地位,2022年ASML公司共計出貨345台光刻機,市場佔有率達63%,且在超高端的EUV極紫外光刻機領域佔據壟斷地位,日本尼康、佳能在DUV光刻機領域佔有一定的市場份額。

04

持續研發投入是穿越半導體產業週期的重要路徑

半導體產業的終端需求具有顯著的週期性特徵,生成式AI成為新的需求來源。2020-2021年全球3C電子需求回暖帶動產業鏈週期上行,期間費城半導體指數與國內半導體指數同步上升,2022年以來,半導體產業整體需求疲軟、庫存高企,上述兩大指數也出現持續調整,但2023年以來,國內半導體指數仍未走出頹勢,但費城半導體指數重回強勢,指數接近上一輪週期高點,從指數成本構成看,主要由英偉達、英特爾、AMD、應用材料、ASML等芯片研發和設備公司驅動,生成式AI引發的新一輪半導體產業趨勢成為行業新的需求增量。

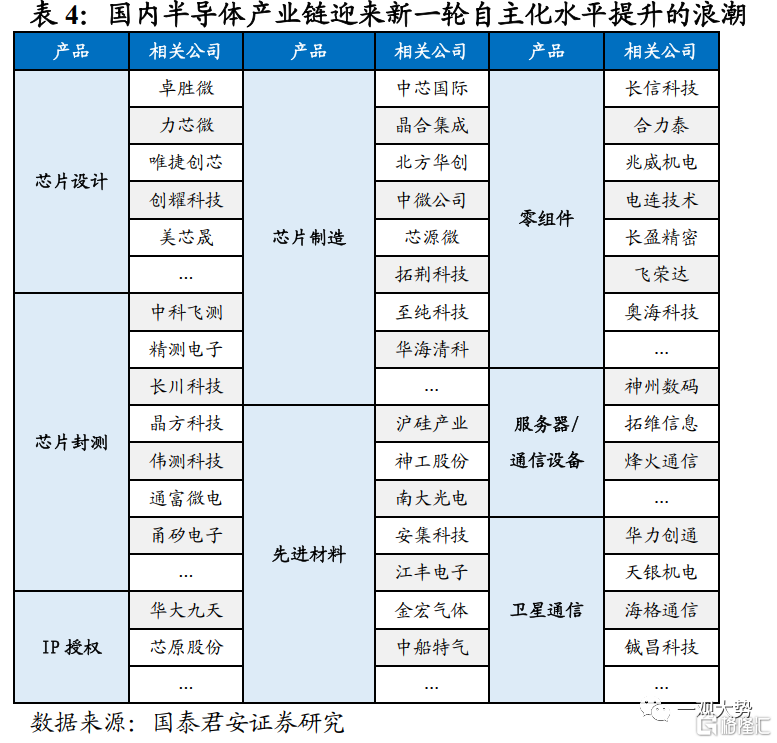

半導體產業技術迭代快、研發投入大、研發週期長,只有持續的研發投入才能穿越行業週期。近十年來,華為公司的累計研發投入已超萬億元,2018年研發費用金額首次突破千億,研發費用收入佔比持續抬升,2023年上半年華為研發費用達826億元,收入佔比達26.8%。華為Mate 60 Pro自研芯片的成功並非一蹴而就,其背後是持續強研發投入的支撐,和國內半導體產業鏈持續投入、厚積薄發的結果。從IP授權、芯片設計/製造/封測,到先進材料和零組件,國內半導體產業各環節均將受益於本輪國產化水平提升的浪潮。

投資建議:華為Mate 60 Pro的發佈是國內先進芯片製造的重大突破,看好華為產業鏈和國內半導體高端製造產業鏈的投資機會。

推薦一:華為Mate 60系列產品陸續發佈,受益於銷量預期抬升的供應鏈公司。推薦通富微電/長川科技/甬矽電子/力芯微/偉測科技/神州數碼,受益卓勝微/唯捷創芯等。

推薦二:高端芯片自主製造實現突破,產業政策有望加碼的半導體設備和先進材料等。推薦中科飛測/精測電子/北方華創/中微公司/拓荊科技/華海清科/金宏氣體/華大九天。

推薦三:衞星通信、鴻蒙4.0+盤古大模型和玄武機身架構等新技術的應用。推薦:鋮昌科技/和而泰,受益華力創通/海格通信/天銀機電等。

風險提示

華為Mate 60系列產品銷量不及預期;全球科技領域技術封鎖加劇。

注:本文來自國泰君安發佈的《【國君策略|主題策略】國產半導體:從“芯”突破》,報吿分析師:方奕 S0880520120005

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。