本文來自格隆匯專欄:業談債市;作者:楊業偉 張明明

主要觀點

回顧REITs季報發佈前後的行情,季報發佈前政策利好疊加部分業績較優的產品提前發佈業績預吿,呈現普升的態勢。季報發佈當天不同REITs表現升跌互現,季報發佈後整體二級價格因二季報表現不同而分化,尤其是跟隨可供分配現金流完成的情況。季報發佈前兩週,7月5日晚間,多家基金管理人紛紛發佈公吿稱,公司旗下部分FOF基金將公募REITs納入投資範圍,市場情緒扭轉。同時, 13只REITs在7月3日到7月13日(季報發佈前一週到兩週的時間)期間首次發佈經營預吿,疊加效應導致REITs季報發佈前兩週,板塊普升,且高速板塊升幅居前。雖然公募REITs市場整體對於基本面表現鈍化,但季報後仍有短期的季報行情。發佈季報當天根據季報情況板塊分化。跌幅最大的為華安張江光大REIT、建信中關村REIT,當日下跌3.66%、2.33%。由於二季度招租進展低於預期,華安張江光大REIT首發項目張江光大園項目出租率環比一季度持平,為70.57%,新項目不考慮哲庫退租,出租率為94.05%;建信中關村REIT甚至出租率環比一季度進一步下探,引發拋盤。其次為中國交建REIT,由於恢復不及預期,可供分配現金流完成度較低。表現較好的為鵬華深圳能源REIT、普洛斯REIT和臨港創新產業REIT。季報發佈後一週的時間,仍處在季報行情中,根據季報表現(尤其是可供分配現金流完成度情況)有所分化。季報發佈後第二週,市場情緒好轉,且保障房及倉儲這類債性更強的產品表現更好。

從成交情況熱度來看,二季度整體維持低位,近期成交換手有所提振,但目前增量資金進場有限,後續仍需觀察增量資金行為。一季報發佈前後,整體REITs板塊的換手率一度到0.5%附近,7月6日以來,公募REITs市場在FOF進場等政策利好下情緒好轉,換手率明顯提升至1%上下。我們分別計算了2023年預期可供分配現金流下、以及實際H1年化下的各只產品的派息率。配置盤可結合派息率及IRR情況進行選擇,方向上推薦關注整體景氣度較好的能源類REITs、生態環保類REIT、以及經營更為穩定的保障房類REITs。

從Q2 EBITDA完成度來看,27只REITs中,19只超額完成,8只低於預期。高速類表現較弱,7只產品中,僅有國金中國鐵建高速REIT和華泰江蘇交控REIT兩隻完成預期。另外建信中關村由於招租不及預期,單季度完成度只有65.24%。表現最好的是鵬華深圳能源REIT。

從Q2可供分配收益完成情況來看,27只REITs可供分配現金流中,15只超額完成,12只低於預期,整體產權類表現優於特許經營權類,保障房、倉儲類資產表現穩定性突出。具體來看,高速公路類REITs二季度整體通行量環比下降,7只中5只未完成預期,僅國金鐵建REIT、浙商滬杭甬REIT超額完成。生態環保類REITs中,中航首鋼綠能REIT受到北京暴雨影響,需觀察後續恢復進展。園區類REITs經營表現分化較大,其中張江光大REIT、建信中關村REIT出租率二季報均未企穩,關注後續招租進展。其他二線城市產業園REITs表現尚可,廠房REITs經營表現穩健。倉儲類、保障房類REITs均超額完成,運營情況繼續維持穩定。能源類REITs整體運營情況較好,京能光伏REIT和國電投新能源REIT應收賬款佔用較大,若將應收回收,可供分配現金流也為超額完成。

風險提示:政策不及預期、項目運營超預期、披露口徑偏差。

報吿正文

1、二季報行情演進及後續展望

回顧REITs季報發佈前後的行情,季報發佈前多家基金管理人紛紛發佈公吿稱,公司旗下部分FOF基金將公募REITs納入投資範圍,提振了市場信心;以及部分業績較優的產品提前發佈業績預吿,整體板塊情緒較高,呈現普升的態勢。季報發佈當天不同REITs表現升跌互現,季報發佈後整體二級價格因二季報表現不同而分化,尤其是可供分配現金流完成的情況。

季報發佈前兩週,7月5日晚間,多家基金管理人紛紛發佈公吿稱,公司旗下部分FOF基金將公募REITs納入投資範圍,市場情緒扭轉。同時,國泰君安臨港創新產業園REIT、東吳蘇園產業REIT、國泰君安東久新經濟REIT、華夏和達高科REIT、紅土創新深圳安居REIT、紅土創新鹽田港REIT、博時蛇口產園REIT、華夏合肥高新REIT、 鵬華深圳能源REIT、中金普洛斯 REIT、國金中國鐵建REIT、中金廈門安居 REIT和中信建投國家電投新能源REIT等13個REITs在7月3日到7月13日(季報發佈前一週到兩週的時間)期間發佈經營預吿,疊加效應導致REITs季報發佈前兩週,板塊普升,且高速板塊升幅居前。

發佈季報當天根據季報情況板塊分化。跌幅最大的為華安張江光大 REIT、中金安徽交控REIT,當日下跌0.96%、1.13%。由於二季度招租進展低於預期,華安張江光大REIT首發項目張江光大園項目出租率環比一季度持平,為70.57%,新項目不考慮哲庫退租,出租率為94.05%:建信中關村REIT 其至出租率環比一季度進一步下探引發拋盤。其次為中國交建REIT,由於恢復不及預期,可供分配現金流完成度較低。表現較好的為鵬華深圳能源 REIT、普洛斯 REIT 和臨港創新產業REIT。

季報發佈後一週的時間,仍處在季報行情中,根據季報表現有所分化。季報發佈後第二週,市場情緒好轉,且保障房及倉儲這類債性更強的產品表現更好。

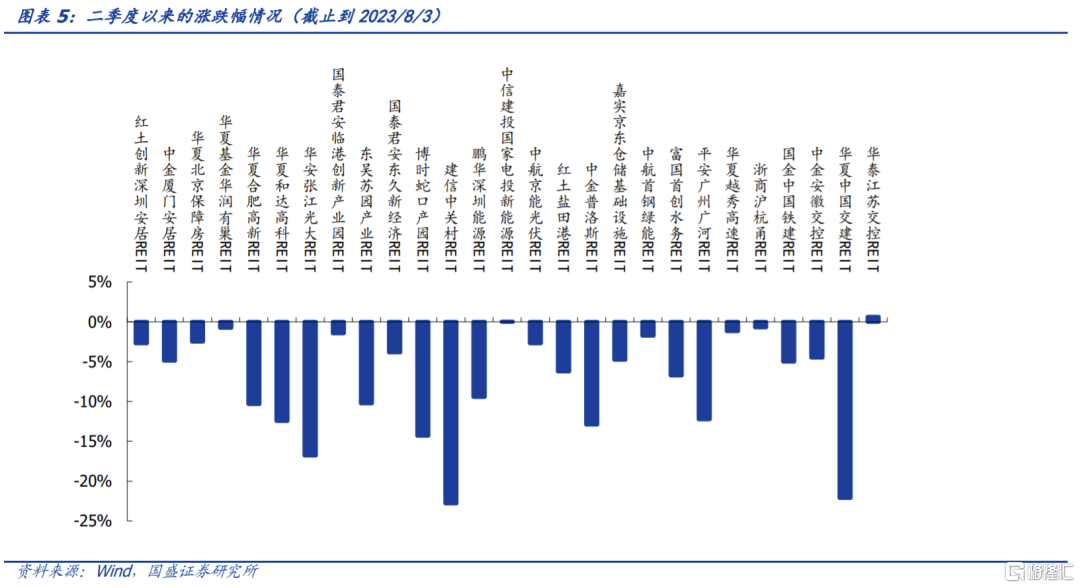

二季度以來,二級市場除了中信建投國家電投新能源REIT、華泰江蘇交控REIT,其他REITs均出現不同程度的下跌,跌幅較大的出現在園區類和交運類,建信中關村REIT和華安張江光大REIT二季度以來分別下跌22.81%、16.77%;華夏中國交建REIT和平安廣州廣河REIT二季度以來分別下跌22.11%、12.22%。

從今年以來的表現來看,二級市場除了華夏基金華潤有巢REIT、國泰君安臨港創新產業園REIT、中信建投國家電投新能源REIT、中航京能光伏REIT和嘉實京東倉儲基礎設施REIT,其他REITs 均出現不同程度的下跌,跌幅較大的 REITS 出現在園區類和交運類建信中關村REIT和博時蛇口產園 REIT今年來分別下跌26.21%、16.06%;華夏中國交建REIT、平安廣州廣河 REIT 今年來分別下跌24.18%、17.3%。

從成交情況來看,二季度整體維持低位,近期成交換手有所提振,一季報發佈前後,整體REITs板塊的換手率一度到0.5%附近,7月後換手率明顯提升至1%上下。

整體來看,7月6日以來,公募REITs市場在FOF進場等政策利好下情緒好轉,但目前增量資金進場有限,後續仍需觀察增量資金行為。我們分別計算了2023年預期可供分配現金流下、以及實際H1年化下的各只產品的派息率。配置盤可結合派息率及IRR情況進行選擇,方向上推薦關注整體景氣度較好的能源類REITs、生態環保類REITs、以及經營更為穩定的保障房類REITs。

2、二手報經營情況:高速環比弱化,產權類分化,清潔能源超預期

從Q2EBITDA完成度來看,27只REITs中,19只超額完成,8只低於預期。高速類表現較弱,7只產品中,僅有國金中國鐵建高速REIT和華泰江蘇交控REIT兩隻完成預期。另外建信中關村由於招租不及預期,單季度完成度只有65.24%。表現最好的是鵬華深圳能源REIT。

3、二季報可供分配情況:保障房、倉儲類穩定性突出

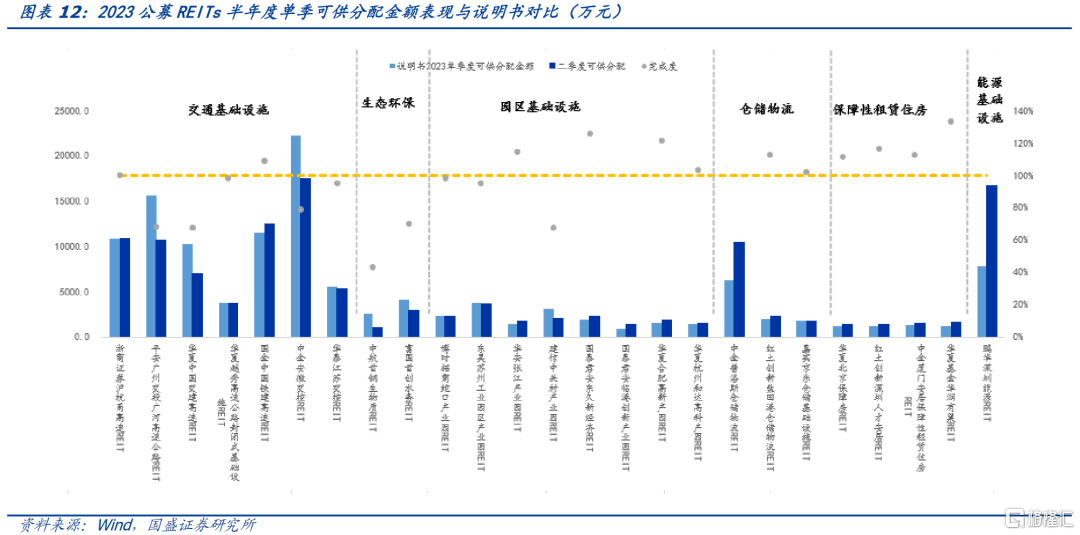

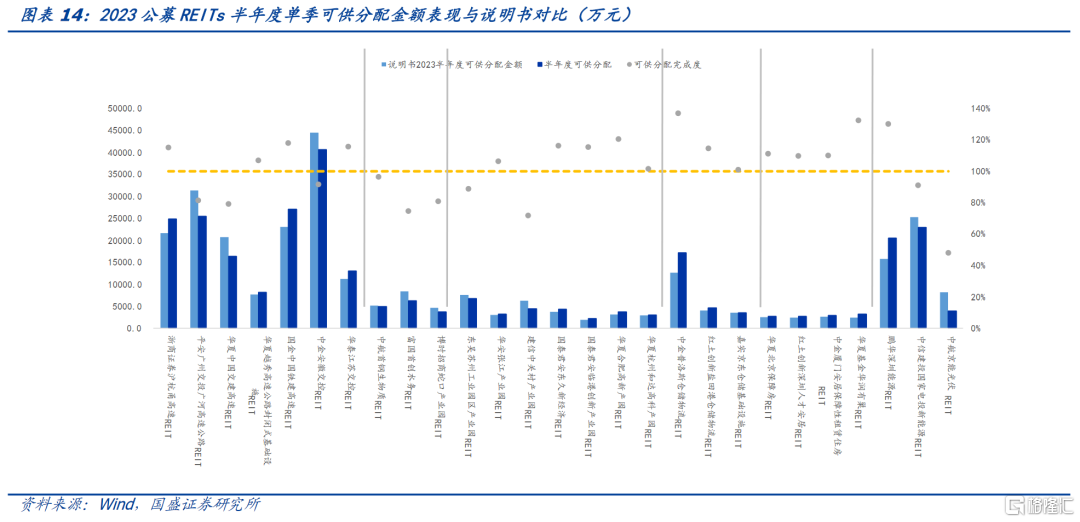

從Q2可供分配收益完成情況來看,27只REITs可供分配現金流中,15只超額完成,12只低於預期,整體產權類表現優於特許經營權類,保障房、倉儲類資產表現穩定性突出。具體來看,倉儲類、保障房類REITs均超額完成,而二季度交運類7只中5只未完成2023年預期,生態環保的兩單也均不達預期,產業園中,建信中關村REIT、蘇州工業園和招商蛇口也未完成單季度預期值。

從上半年可供分配收益完成情況來看,27只REITs可供分配現金流中,17只超額完成,10只低於預期。

其中中金普洛斯倉儲物流REIT、華夏基金華潤有巢REIT的H1完成度領先,分別136.61%和132.27%,而建信中關村產業園REIT、中航京能光伏REIT墊底,完成度分別為71.68%和47.85%。中金普洛斯倉儲物流REIT收入增長快,可供分配現金流足華夏基金華潤有巢REIT完成度高主要源於出租率較高而建信中關村產業園REIT完成度低,是因為出租率的下降,華夏中國交建高速 REIT 完成度低主要是因為客車流量的下降。

4、具體項目經營情況整理

4.1 高速公路類REITs

二季度高速公路類REITs整體通行量同比回升,環比下滑。平安廣州廣河REIT二季度收入同比上升22.59%、環比下降3.44%,二季度可供分配現金流同比下降15.79%;浙商滬杭甬REIT二季度收入同比上升34.79%、環比下降6.48%,二季度可供分配現金流同比增長44.79%;華夏越秀高速REIT二季度收入同比上升116.38%、環比下降11.00%,可供分配現金流同比增長114.21%;華夏中國交建REIT二季度收入環比下降7.51%,可供分配現金流環比下降24.68%。國金中國鐵建REIT二季度收入環比上升8.00%,可供分配現金流環比下降13.95%。

4.2 生態環保類REITs

生態環保類產品中,中航首鋼綠能REIT在2023Q2報吿期內,生物質能源項目焚燒爐、汽輪發電機組等系統設備按計劃進行常規停運檢修,生活垃圾處理量、上網電量同比有不同程度的下降。可供分配金額二季度同比下降30.26%。

富國首創水務REIT污水處理量同比幾乎持平,整體EBITDA二季度同比上升5.42%。可供分配金額同比下降22.94%,主因受尚未收到應由首創環保集團承擔的596.1萬元費用影響。

4.3 園區類REITs

具體分底層資產來看,園區類REITs經營表現分化較大,其中華安張江光大REIT、建信中關村REIT、博時招商蛇口REIT出租率在一季報時均未企穩,關注後續招租進展。其他二線城市產業園REITs表現尚可,廠房REITs經營表現穩健。

華安張江光大REIT首發項目張江光大園項目出租率環比一季度持平,2023Q2為70.57%,招租進展偏慢。新項目不考慮原第一大租户哲庫退租,2023Q2出租率為94.05%。

建信中關村REIT出租率仍舊未見好轉,自年初68.7%以來,年中出租率仍維持在相似水平(67.84%),2023年Q2 REIT收入和EBITDA同比均下滑明顯。

博時招商蛇口REIT底層資產出租率較年底有所回升,23年6月末萬海大廈出租率回升至95%、萬融大廈出租率回升至88%,較3月末分別提升8和7個百分點。但由於新租户在本報吿期內尚處於免租期內,導致平均出租單價有所下降。

東吳蘇園產業REIT 2023年Q2收入環比下降2.50%,EBITDA環比下降12.12%。

華夏合肥高新產園REIT整體經營表現穩定,2023Q2項目出租率為91.18%,較上季度末出租率小幅提升。租金單價維持穩定。

華夏和達高科REIT出租率略有承壓,其孵化器項目出租率由3月末的88%下降至6月末的82.7%,其和達藥谷一期出租率較為平穩。

兩單廠房REIT整體經營表現較為穩健。其中國泰君安東久新經濟REIT整體經營表現穩健,項目維持滿租狀態,重要現金流提供方平均剩餘租賃期限在3年以上。國泰君安臨港創新產業園REIT2023Q2平均出租率為98.16%,較2023Q1平均出租率98.85%小幅下行,但也高於募集説明書95%的出租率預計值。

4.4 倉儲物流類REITs

倉儲物流類的運營情況繼續維持穩定。2023Q2紅土鹽田港REIT的出租率繼續穩定在99%,可供分配現金流較去年同期提高3.41%。2023Q2中金普洛斯REITQ2平均出租率為90.55%,相較2023年Q1末小幅降低2.15個百分點。

4.5 保障性租賃住房類REITs

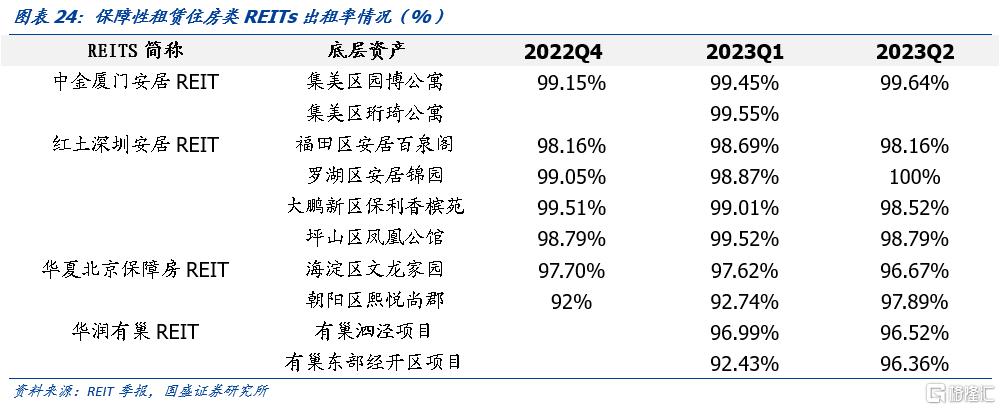

保障性租賃住房類REITs憑藉其本身的特性,整體運營表現繼續維持穩健。中金廈門安居保障性租賃住房REIT截至上半年末出租率為99.64%,可供分配現金流完成度為109.79%;紅土創新深圳人才安居REIT中,截至上半年末,安居百泉閣項目保障性租賃住房出租率為98.16%、配套商業出租率為100%、配套停車場出租率為100%;安居錦園項目保障性租賃住房出租率為100%、配套停車場出租率為100%;保利香檳苑項目和鳳凰公館項目保障性租賃住房的出租率分別為98.52%和98.79%,可供分配現金流完成度為109.59%;華夏北京保障房REIT中,截至上半年末,文龍家園項目出租率為96.67%,熙悦尚郡項目出租率為97.89%,項目整體可供分配現金流完成度為110.97%。華潤有巢REIT出租率整體也穩重有升,項目整體可供分配現金流完成度較好,為132.27%。

4.6 清潔能源類REITs

鵬華深圳能源REIT收入和EBITDA環比上升明顯,較2023年Q1環比分別上升71.06%和87.89%,一方面發電量受季節性影響大幅提升,另一方面受上網電價仍處於相對較高水平。中航京能光伏REIT整體運營良好,其中江山永宸結算電量1.20億千瓦時,結算電價0.8103元/千瓦時(含國補,下同),該電價高於本基金髮行前基礎設施項目評估參數(2023年度評估預測值為0.7807元/千瓦時),上浮比例4%;湖北晶泰結算電量0.32億千瓦時,結算電價0.9927元/千瓦時,該電價略低於本基金髮行前基礎設施項目評估參數(2023年度評估預測值為1.0027元/千瓦時),下浮比例1%。中信建投國家電投新能源REIT報吿期內實現發電量35,917.06萬千瓦時,上網電量35,060.22 萬千瓦時,不含税發電收入26,372.74萬元,與歷史三年(2020年至2022年)同期平均值基本持平。中航京能光伏REIT和中信建投國家電投新能源REIT尚未開展應收賬款保理,故可供分配現金流低於募集説明書預測水平,預計將在展開保理後恢復至預測水平。

鵬華深圳能源REIT收入和EBITDA環比上升明顯,較2023年Q1環比分別上升71.06%和87.89%,一方面發電量受季節性影響大幅提升,另一方面受上網電價仍處於相對較高水平。中航京能光伏REIT整體運營良好,其中江山永宸結算電量1.00億千瓦時,結算電價0.8124元/千瓦時(含國補,下同),該電價高於本基金髮行前基礎設施項目評估參數(2023年度評估預測值為0.7229元/千瓦時),上浮比例4%;湖北晶泰結算電量41.75億千瓦時,結算電價1元/千瓦時,該電價略低於本基金髮行前基礎設施項目評估參數(2023年度評估預測值為1.0127元/千瓦時),下浮比例1%。中信建投國家電投新能源REIT報吿期內實現發電量35,917.06萬千瓦時,上網電量35,060.22 萬千瓦時,不含税發電收入26,372.74萬元,與歷史三年(2020年至2022年)同期平均值基本持平。中航京能光伏REIT和中信建投國家電投新能源REIT尚未開展應收賬款保理,故可供分配現金流低於募集説明書預測水平,預計將在展開保理後恢復至預測水平。

風險提示:

政策不及預期:如果政策不及預期,可能會對REITs產生明顯影響,由此影響結論。

項目運營超預期:如果項目運營超預期變動,會影響結論。

披露口徑偏差:本文部分數據指標可能存在披露口徑上的偏差。

注:本文節選自國盛證券2023年8月8日發佈的研報《如何看近期的公募REITs市場?--REITs二季報及行情點評》,分析師:楊業偉 S0680520050001、張明明 S0680121070002