本文來自格隆匯專欄:趙偉宏觀探索 作者:趙偉團隊

摘要

北京時間8月1日晚22:00,美國ISM發佈7月製造業PMI數據。

美國製造業PMI 總體較弱,但需關注需求側的邊際改善跡象

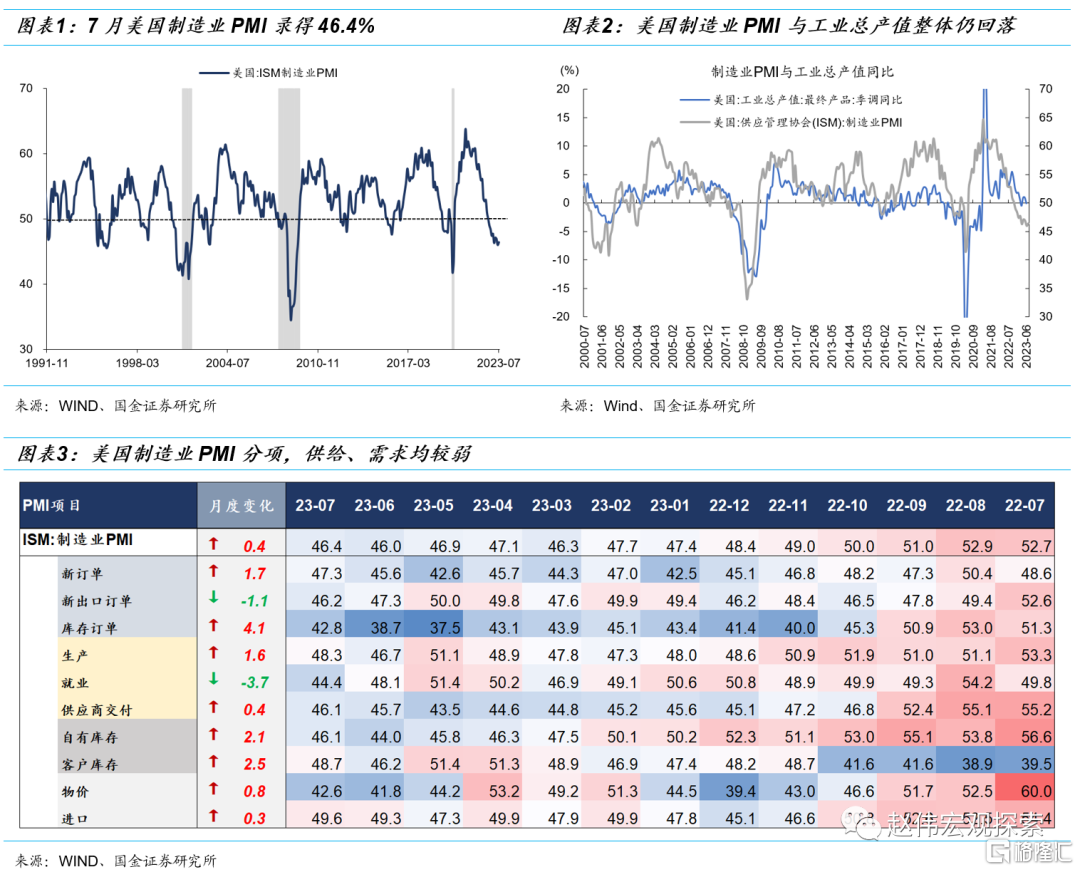

美國製造業PMI總體仍較弱。7月ISM製造業PMI錄得46.4%,低於市場預期值46.8%,前值46%,連續第九個月處於收縮區間。7月,ISM製造業PMI 的五個子項均低於榮枯線,其中新訂單、生產、供應商交付及自有庫存邊際改善,就業邊際走弱,製造業PMI所映射的美國工業總產值也處於回落區間。

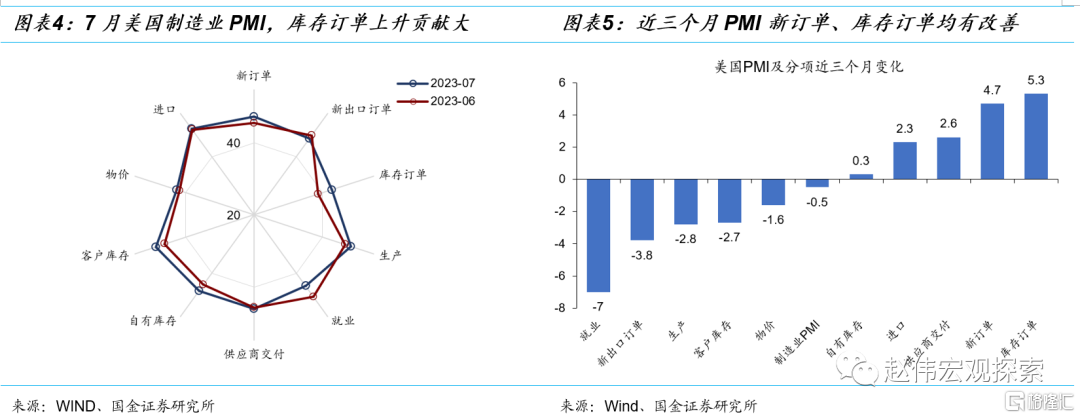

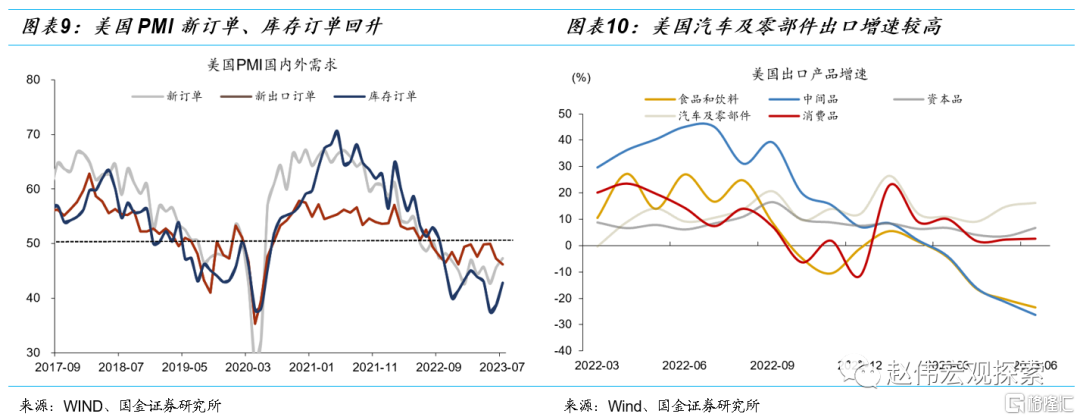

但從貢獻上來看,需關注製造業需求側的邊際改善跡象。拉動項方面,新訂單回升1.7個點至47.3%,庫存訂單回升4.1個點至42.8%,對PMI貢獻較大。從近三個月的趨勢來看,需求側新訂單也有反彈跡象。拖累項方面,就業項下降3.7個點,對PMI的拖累較大,近三個月的趨勢上,就業指數同樣明顯弱於其他分項。

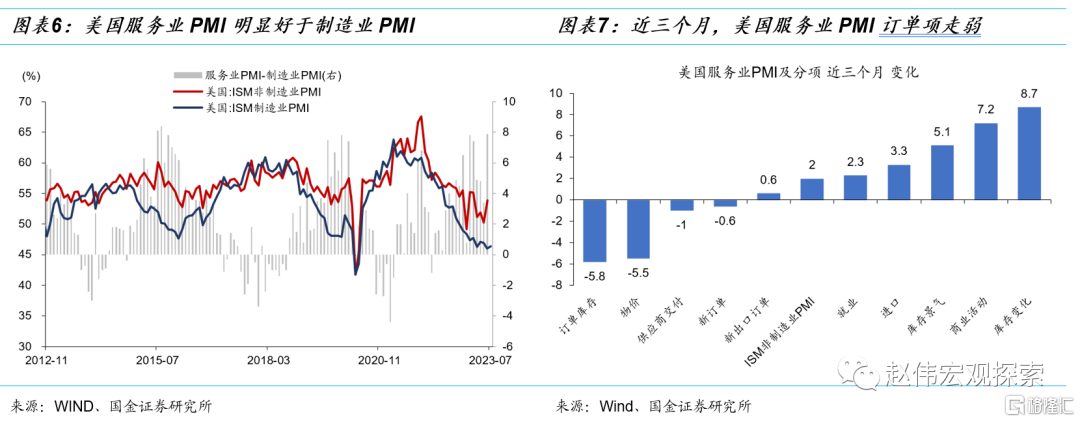

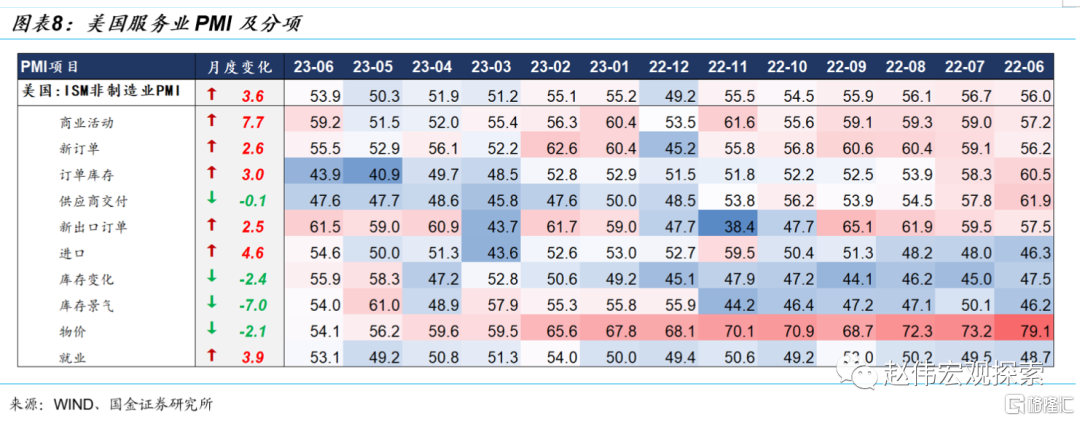

製造業PMI與服務業PMI的分化仍然較大,但服務業需求有所走弱。截至6月,美國服務業PMI讀數高於製造業PMI讀數7.9個點,二者分化較五月份進一步擴大。7月Markit服務業PMI也處於52.4%的擴張區間。但近三個月,服務業庫存訂單、新訂單均下行,服務業PMI的主要貢獻項集中在庫存項,反映美國服務業存在需求側走弱的風險。

製造業訂單回升,呈現築底跡象,供給側修復空間較為有限

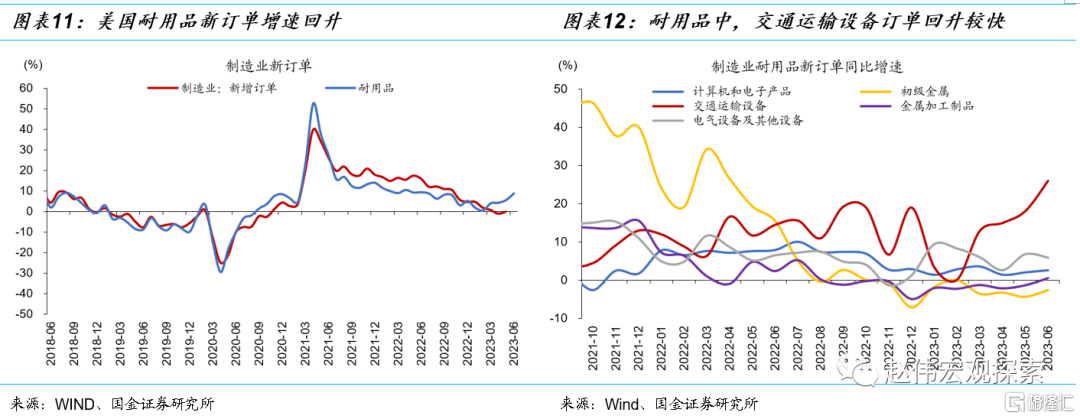

需求側新訂單、庫存訂單指數邊際回升。 7月新訂單回升1.7個百分點至47.3%,庫存訂單回升4.1個點。內需方面,近期美國耐用品新訂單改善明顯,耐用品訂單增速由2月0.6%提高至6月8.9%,主要受飛機、船舶等訂單拉動;外需方面,美國出口總體延續回落,但汽車及零部件出口同比增速反彈,6月升至16%。

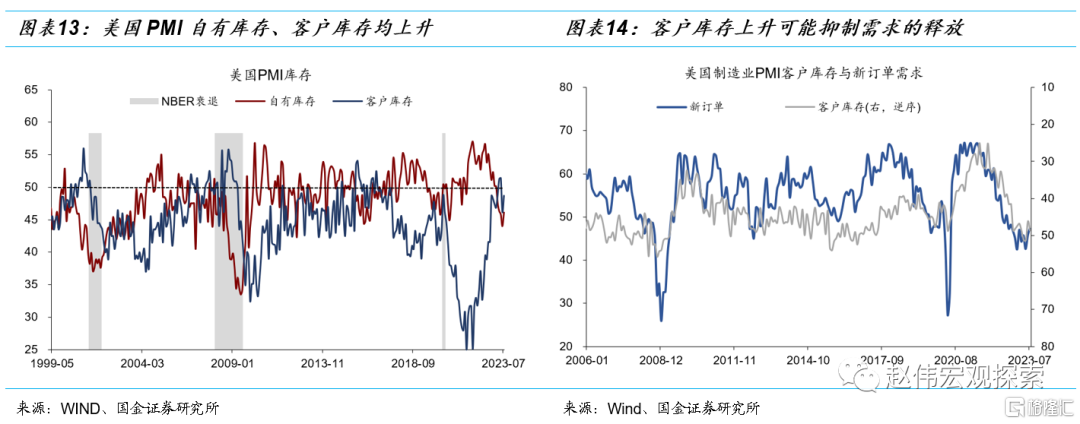

客户庫存指數上升,新訂單呈現築底跡象。 7月客户庫存上升2.5個百分點至48.7%。客户庫存與新訂單分項呈負相關關係,若客户庫存偏高,製造業新訂單可能會受抑制。客户庫存5月升至51.4後,當前呈現築頂回落跡象,新訂單指數則呈現築底回升跡象,但需關注總需求回升的持續性。

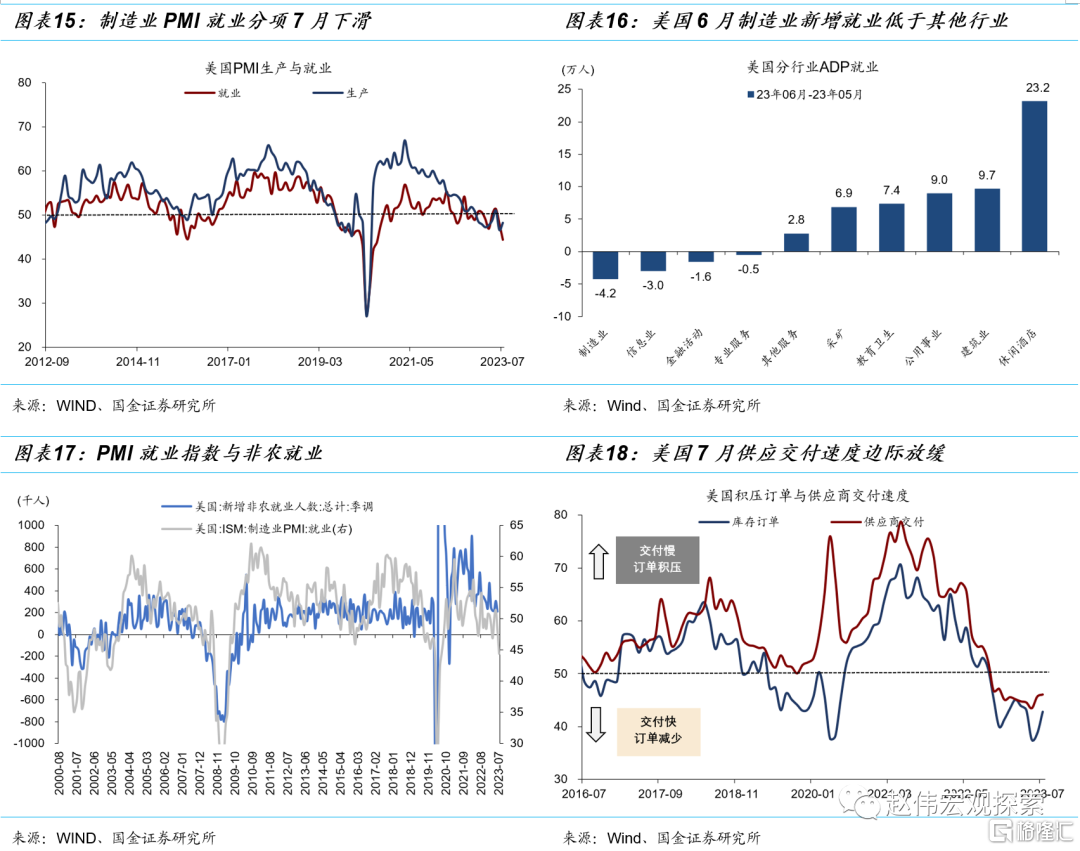

供給側就業項走弱,非農就業仍可能繼續承壓。 7月就業分項44.4%,前值48.1%,回落3.7個點,就業項走弱幅度較大。美國6月ADP就業中,製造業新增就業環比為-4.2萬人,低於其他行業。7月製造業活躍職位數量同樣明顯下降,截至7月底已降至178萬個,非農新增就業將可能繼續回落。

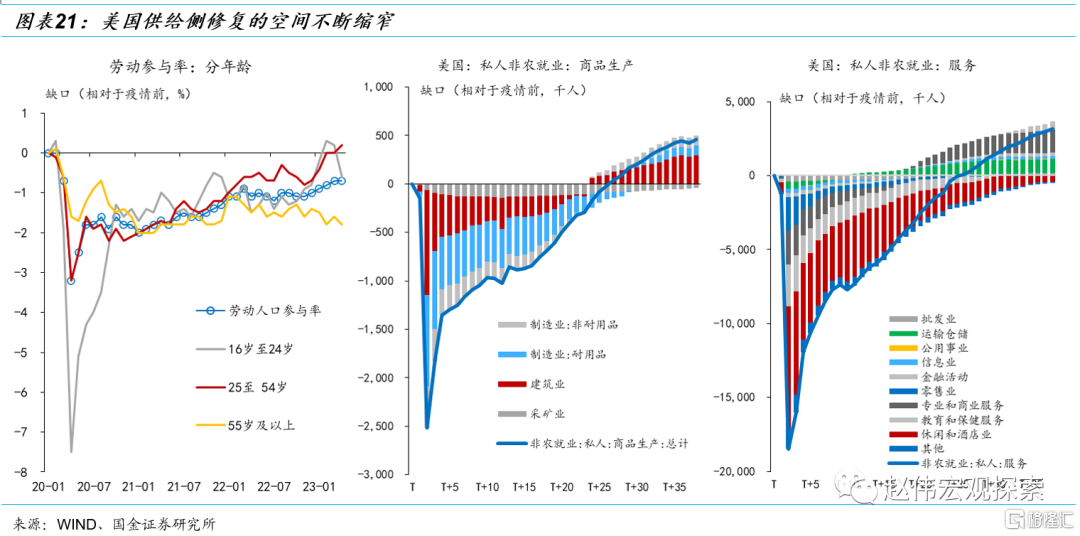

美國供給側修復的空間已經較為有限:(1)全球供應鏈修復已經非常充分,繼續改善的空間較為有限;(2)原油價格受到成本和OPEC+聯合減產的支撐,國際航運價格及美國國內的物流經理人指數(LMI)也基本回到了疫情之前的水平;(3)勞動參與率提升的空間也越來越有限,相比疫情前僅剩0.6 個百分點的缺口,而且短期較難迴歸疫情前。

股債匯市場反應幅度較小,美元美債均上升

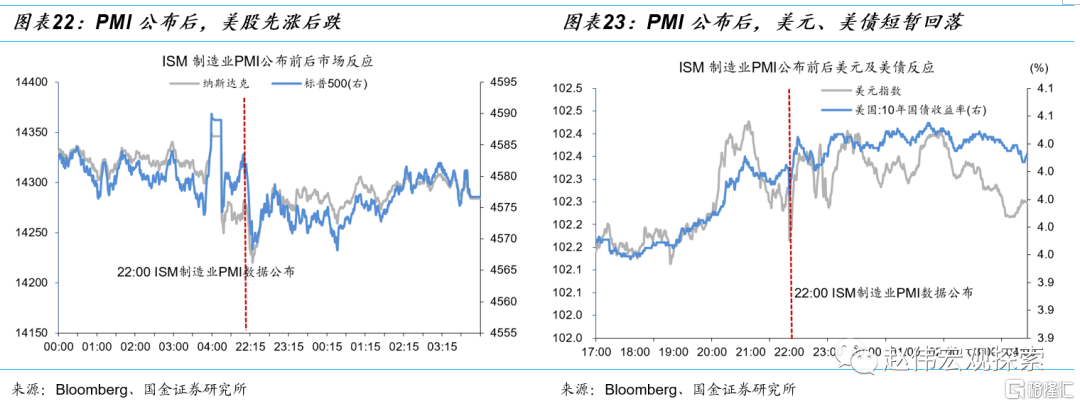

PMI數據對市場影響較弱,股債匯反應較為平淡。PMI數據公佈後,美債收益率及美元匯率短時間內下跌,美股小幅上升後回落。截至收盤,股市表現升跌不一,道瓊斯指升0.2%;標普500下跌0.27%;納斯達克下跌0.43%。10年期美債收益率至美股收盤升5.6BP至4.0%;美元指數上升0.5%至102。

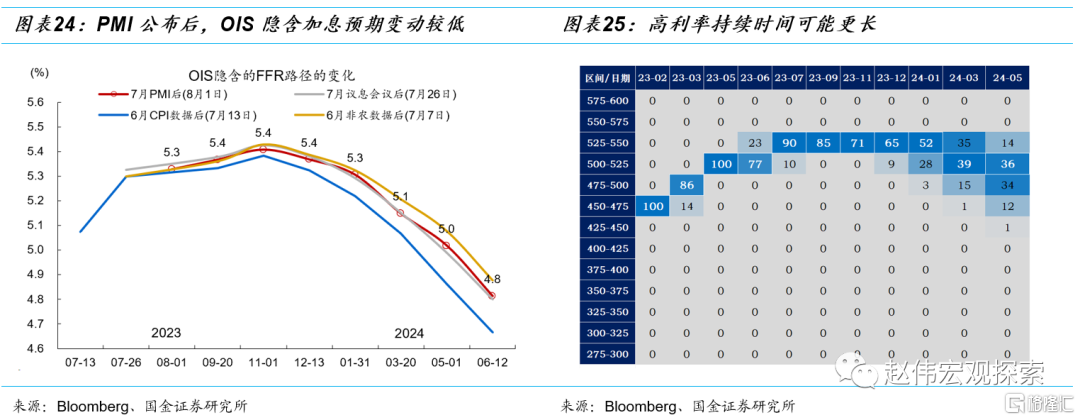

PMI數據對加息預期的影響較弱。PMI數據公佈後,OIS隱含加息預期變動不大,終點利率的預期為5.4%。芝商所Fed Watch顯示9月美聯儲加息概率持平前一交易日(7月31日)的82%,降息的時間點由上個月PMI公佈時的明年5月提前到了明年3月。市場預計今年全年不降息,年末利率維持在5.25%-5.5%區間。

風險提示

俄烏戰爭持續時長超預期;穩增長效果不及預期;疫情反覆。

正文

一、美國製造業PMI總體較弱,但需關注需求側的邊際改善

美國製造業PMI總體仍較弱。7月,美國ISM製造業PMI錄得46.4%,低於市場預期值46.8%,前值46%,回升0.4個點,連續第九個月萎縮。7月,ISM製造業 PMI 的五個子項均低於榮枯線,其中新訂單、生產、供應商交付及自有庫存上升,就業回落,製造業PMI所映射的美國工業總產值同樣處於回落區間。

但從貢獻上來看,需關注製造業需求側的邊際改善跡象。本月庫存訂單上升對PMI的貢獻較大,主要拖累項為就業。拉動項方面,庫存訂單7月回升4.1個點至42.8,為提升幅度最高的分項,從近三個月的趨勢來看,需求側新訂單也有弱反彈跡象。拖累項方面,受就業走弱,外需疲軟的影響,PMI就業及新出口訂單項分別下降3.7和1.1個點,對PMI的拖累較大,近三個月的趨勢上,就業指數同樣明顯弱於其他分項。

製造業PMI與服務業PMI的分化仍然較大,但服務業需求有走弱跡象。截至6月,美國服務業PMI讀數高於製造業PMI讀數7.9個點,二者分化較五月份進一步擴大。7月Markit服務業PMI也處於52.4的擴張區間。但近三個月,服務業庫存訂單、新訂單均下行,服務業PMI的主要貢獻項集中在庫存項,反映美國服務業存在需求側走弱的風險。

二、製造業訂單回升,呈現築底跡象,供給側修復空間較為有限

需求側新訂單、庫存訂單指數邊際回升。 7月新訂單回升1.7個百分點至47.3%,反映海外需求的新出口訂單回落1.1個百分點至46.2%。內需方面,近期美國耐用品新訂單改善明顯,耐用品訂單增速由2月0.6%提高至6月8.9%,其中交通運輸設備訂單改善貢獻較大,6月增速升至26%,主因是受飛機、船舶訂單回升拉動。但製造業整體新增訂單增速仍下滑,5月降至-0.1%。外需方面,美國出口總體延續回落,6月商品出口同比降至-9.3%。但汽車及零部件出口同比增速較高,6月達16%,前值14%,資本品及消費品出口增速温和回升,6月分別為6.7%及2.6%,前值分別為3.7%及2.3%,食品及中間品出口增速較差,6月均低於-20%。

客户庫存指數上升,新訂單呈現築底跡象。 7月自有庫存指數46.1%,較前值上升2.1個百分點,7月客户庫存上升2.5個百分點至48.7%。客户庫存與新訂單分項呈負相關關係,客户庫存反映了製造業廠商對自身下游客户庫存情況的判斷。如果客户庫存偏高,製造業新訂單可能會受抑制。客户庫存5月升至51.4後,當前呈現築頂回落跡象,新訂單則呈現築底跡象,但需關注總需求回升的持續性。

供給側就業項明顯走弱,非農就業仍可能繼續放緩。 7月生產指數弱回升,錄得48.3%,前值46.7%,回升1.6個點。就業分項44.4%,前值48.1%,回落3.7個點,就業項走弱幅度較大。美國6月ADP就業中,製造業新增就業環比為-4.2萬人,低於其他行業。7月製造業活躍職位數量同樣明顯下降,截至7月底已降至178萬個。供應商交付指數上升至46.1%,前值45.7%,表明交付速度較快,但出現放緩。供給側就業環節走弱,顯示美國供給修復的空間可能已有限,非農新增就業將可能繼續承壓。

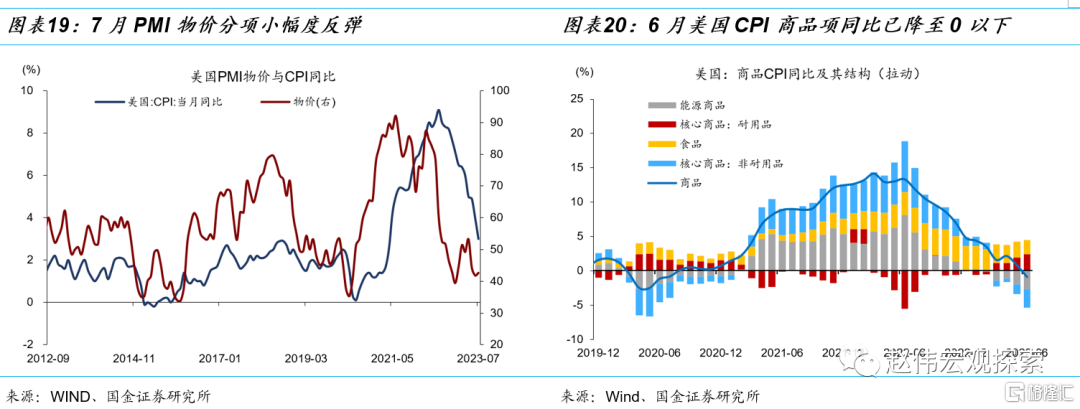

物價指數小幅反彈,但商品通脹壓力較低。7月PMI物價分項錄得42.6%,前值41.8%,回升0.8個點。年初物價分項短暫反彈後,當前已重新回落至50以下。6月美國通脹也進一步降温,商品分項PCE同比已降至1.0%,商品"去通脹"進程較為順利。一方面,PMI物價分項領先CPI增速6-12個月,另一方面,新訂單、出口訂單等需求側仍較弱,美國商品通脹大幅反彈的風險或相對較低。

供給側修復的空間已經較為有限:(1)全球供應鏈修復已經非常充分,繼續改善的空間較為有限;(2)原油價格受到成本和OPEC+聯合減產的支撐,下行受阻,國際航運價格及美國國內的物流經理人指數(LMI)也基本回到了疫情之前的水平;(3)勞動參與率提升的空間也越來越有限,相比疫情前僅剩0.6 個百分點的缺口,而且短期較難迴歸疫情前。

三、股債匯市場反應幅度較小,美元美債均上升

PMI數據對市場影響較弱,股債匯反應均較為平淡。PMI數據公佈後,美債收益率及美元匯率短時間內下跌,美股小幅上升後回落。截至收盤,股市表現升跌不一,道瓊斯指升0.2%;標普500下跌0.27%;納斯達克下跌0.43%。10年期美債收益率至美股收盤升5.6BP至4.0%;美元指數上升0.5%至102。

PMI數據對加息預期的影響較弱。PMI數據公佈後,OIS隱含加息預期變動不大,終點利率的預期為5.4%。芝商所Fed Watch顯示9月美聯儲加息概率持平前一交易日(7月31)的82%,降息的時間點由上個月PMI公佈時的明年5月提前到了明年3月。市場預計今年全年不降息,年末利率維持在5.25%-5.5%區間。

風險提示

1. 俄烏戰爭持續時長超預期。俄烏雙方陷入持久戰,美歐對俄製裁力度只增不減,滯脹壓力加速累積下,貨幣政策抉擇陷入兩難境地。

2. 穩增長效果不及預期。債務壓制、項目質量等拖累穩增長需求釋放,資金滯留在金融體系;疫情反覆超預期,進一步抑制項目開工、生產活動等。

3. 疫情反覆。國內疫情反覆,對項目開工、線下消費等抑制加強;海外疫情反覆,導致全球經濟活動、尤其是新興經濟體壓制延續,出口替代衰減慢。

注:本文來自國金證券於2023年08月02日《美國製造業企穩的“微光”——7月製造業PMI點評》;趙 偉(執業 S1130521120002)、陳達飛(執業 S1130522120002)、趙 宇(執業S1130523020002)