本文來自格隆匯專欄:中金研究 作者:朱垠光 胡驥聰等

摘要

產品發行

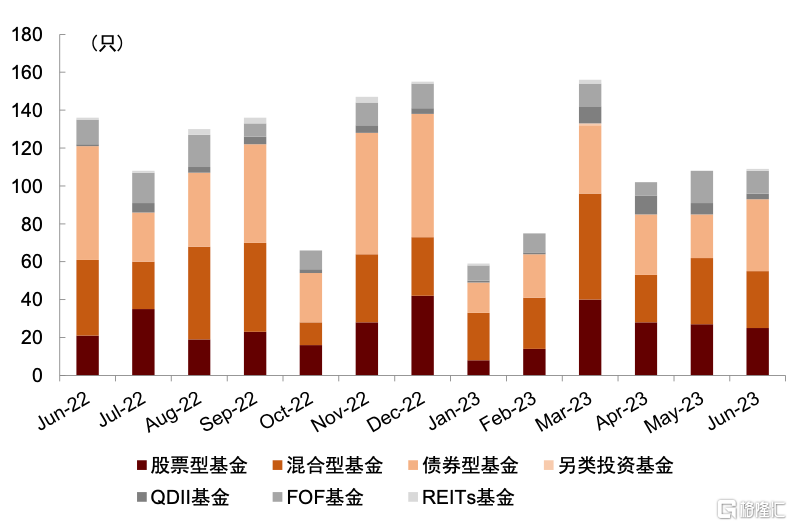

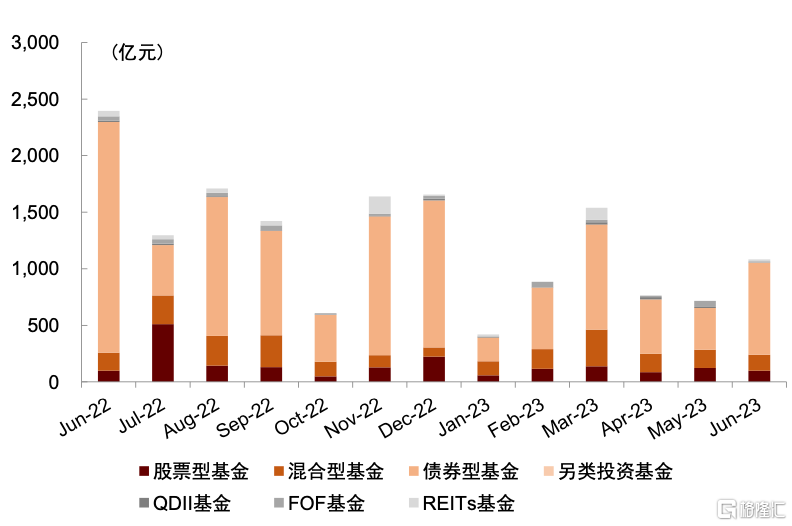

公募基金:公募基金髮行熱度有所回升。6月公募基金總體新發行數量為109只,新發行規模為1083億元,發行規模較上月大幅上升51.2%,略低於近一年平均水平。熱度主要是由於債券型基金髮行規模較上月明顯增長,而其餘類型基金髮行熱度相對上月均有所下降,其中FOF基金和QDII基金規模下降較大。

►主動股票基金:主動股票型基金髮行規模較上月持續回落。主動股票基金6月新發數量22只,較上月下降33.3%;新發規模為120.2億元,較上月下降12.0%。就類型而言,新發產品以偏股混合型基金為主。

►被動股票基金:被動股票基金髮行熱度較上月小幅下降。被動基金6月新發數量12只,發行規模74.87億元,較上月有所下降。其中新發被動股票基金中10只為ETF。新發產品主題豐富,其中,中證國新央企科技引領主題產品和中證上海環交所碳中和主題產品密集發行。

►FOF:FOF新發產品規模降至低位。6月FOF基金新發基金數量12只,位於近一年平均水平,新發規模10.6億元,相較上月大幅下跌80.3%,位於近一年較低水平。其中目標風險FOF貢獻主要發行規模,為5.5億元,普通FOF和目標日期FOF分別發行2.6億元和2.6億元。

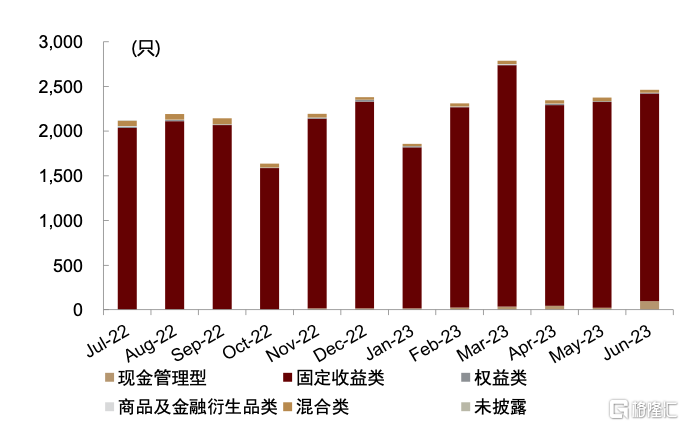

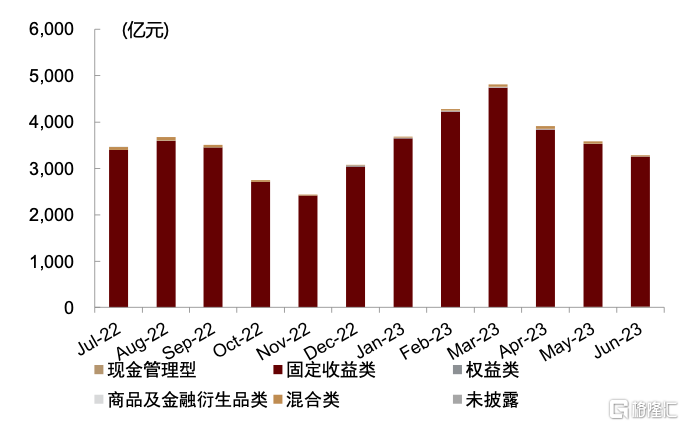

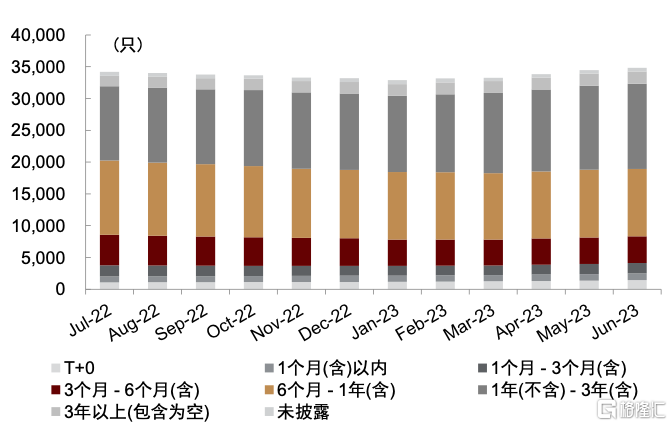

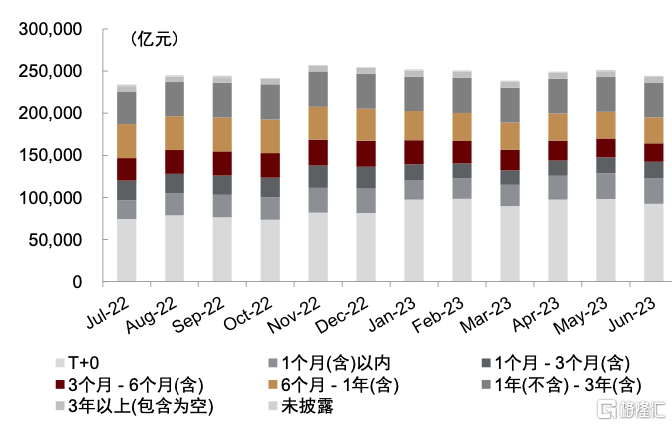

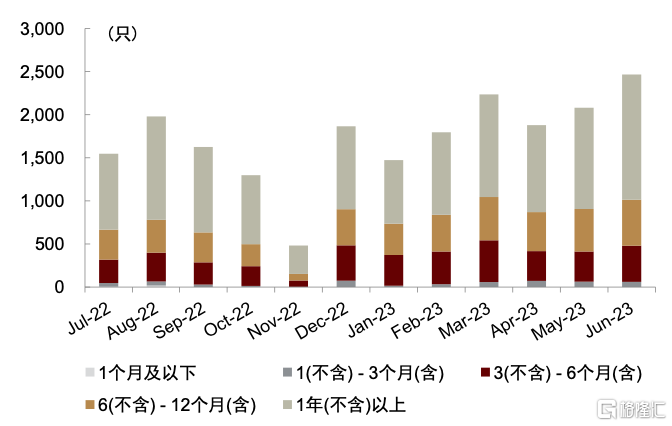

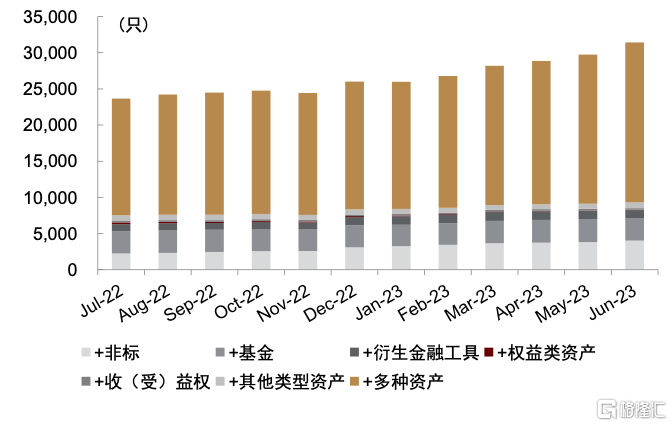

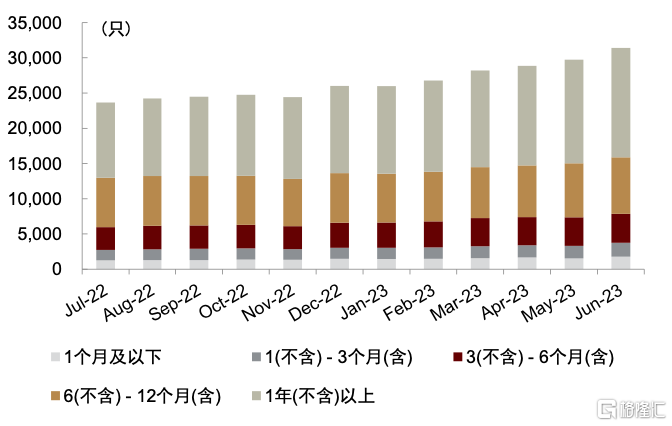

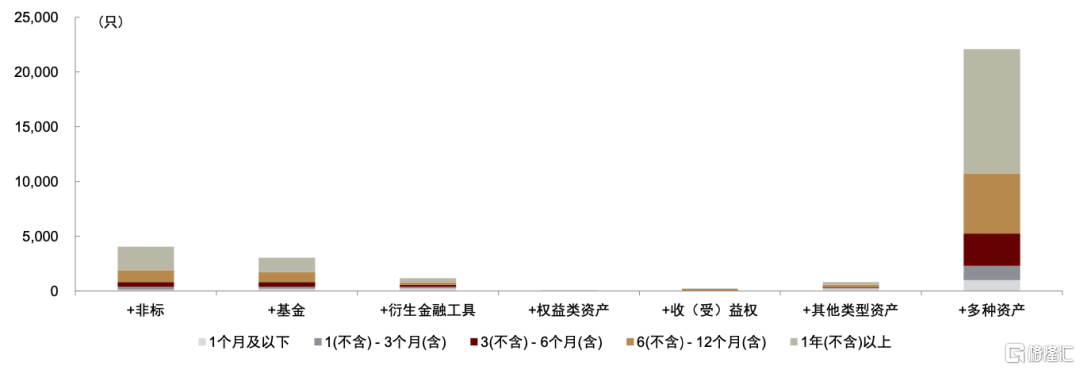

銀行理財:現金管理型產品發行熱度攀升。銀行理財產品6月新發行2363只,共計3270億元,發行規模較上月下降8.6%。按投資性質分類,現金管理型產品發行規模大幅上升,混合類和權益類產品發行規模有所下降;按期限類型,T+0和3-6個月產品發行規模有所上升,1-3個月和1個月以內產品發行規模有所下降。對於固收+產品,6月存續數量較上月上升7.1%,新發數量為2468只,較上月上升18.5%。按產品類別,固收+其他類型資產產品和固收+多種資產產品發行數量有所上升,固收+非標產品發行數量有所下降;按期限類別,期限為1年以上和3- 6個月的產品新發數量上升最為明顯。

市場表現

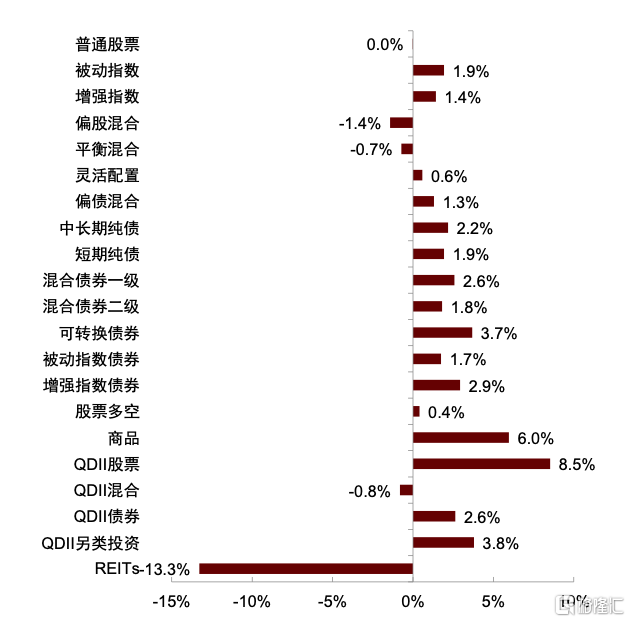

公募基金:除REITs基金外,各類基金總體錄得不同程度的正收益。6月QDII股票、QDII混合和QDII另類投資基金領升,升幅分別為6.79%、4.63%和3.64%;REITs基金領跌,6月下跌-4.32%。

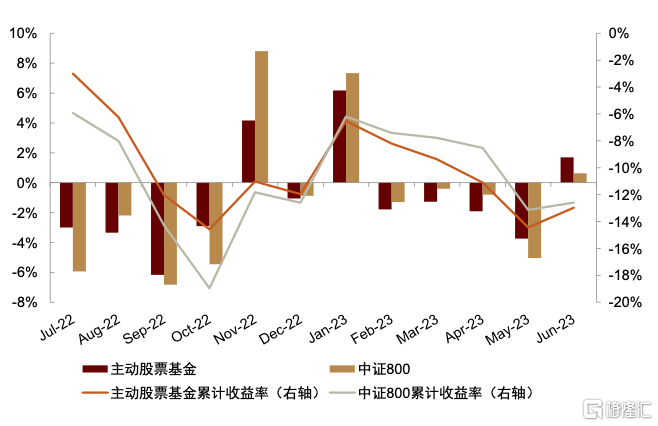

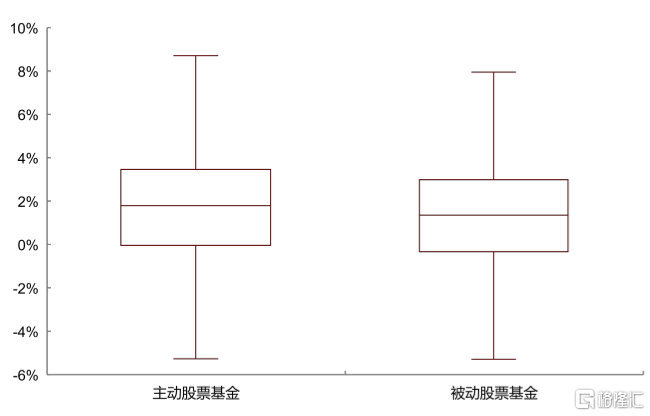

►股票基金:主動股票基金6月錄得正超額收益。主動股票基金6月收益為1.7%,高於同期中證800收益(0.63%)。從主動股票基金於被動股票基金收益結構來看,6月主動股票基金中位數收益略高於被動股票基金。

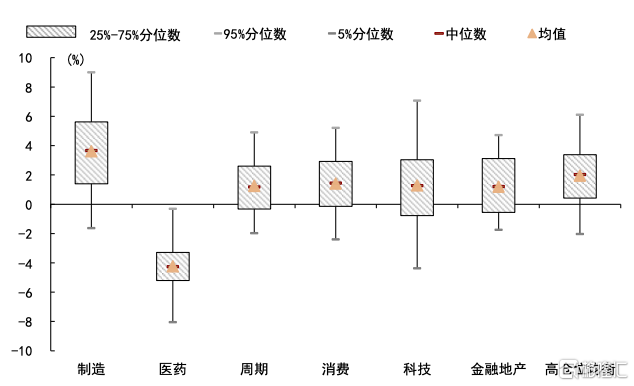

►主題基金:製造主題基金領升。6月主題基金整體上升,其中,製造(3.62%)、高倉位均衡(1.96%)和消費(1.42%)主題基金領升,醫藥(-4.23%)主題基金領跌。

►FOF:各類FOF小幅上升。6月FOF產品中位收益率為0.61%,各類型產品均錄得小幅上升。其中,普通型FOF、目標風險FOF和目標日期FOF的中位收益分別為0.57%、0.5%和0.79%。

►量化基金:量化基金整體錄得小幅正超額收益。6月主動型、指數型和對沖量化基金整體超額收益分別為1.04%、1.09%和0.03%。量化基金整體超額收益為1.01%,以滬深300和中證500為基準的指數型量化基金平均超額收益分別為0.86%和1.44%。

►REITs:多數REITs錄得負收益,市場活躍度小幅回升。6月,全部27只REITs中,僅4只產品錄得正收益,其中收費公路類的中金安徽交控REIT和產業園區類的國泰君安臨港創新產業園REIT領升,升幅分別為3.06%和0.58%。過去一個月REITs市場活躍度有所回升。

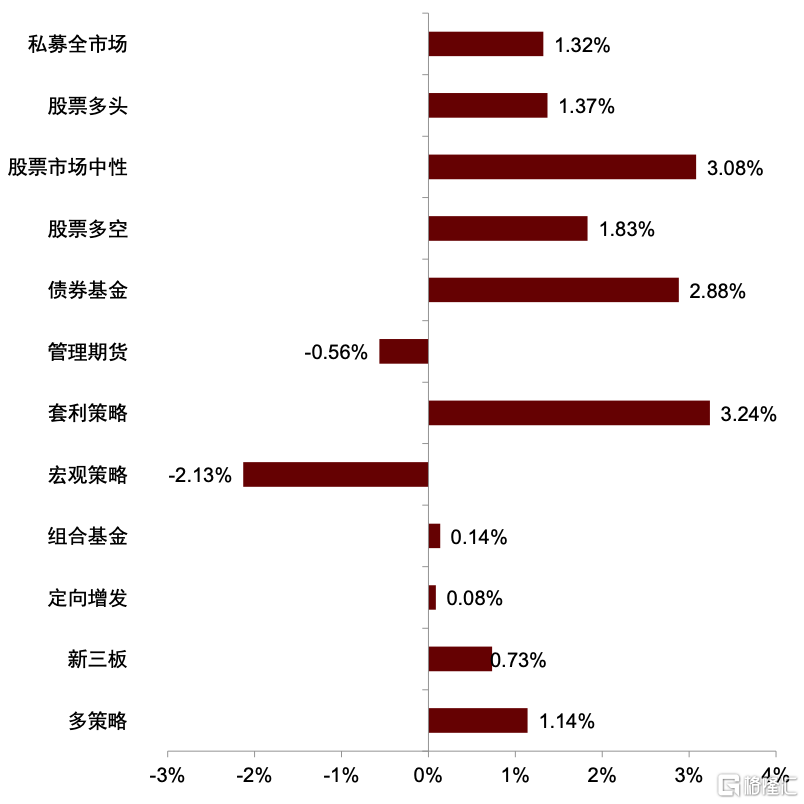

私募基金:6月股票多空和股票市場中性策略領升。6月多數大類私募策略錄得正收益,股票多空、股票市場中性和定向增發策略領升,分別上升1.43%、1.20%和1.08%,僅管理期貨和宏觀策略下跌,跌幅分別為-0.47%和-0.23%。2023年以來,多數大類私募策略錄得正收益,其中套利策略和股票市場中性策略領升,宏觀策略領跌。

正文

公募基金:整體發行熱度回升,製造主題基金領升

產品發行

►市場總體:公募基金髮行熱度有所回升。6月公募基金總體新發行數量為109只,新發行規模為1083億元,發行熱度較上月大幅上升51.2%,略低於近一年平均水平。熱度主要是由於債券型基金髮行規模較上月明顯增長,環比上升121.5%,其餘類型基金髮行熱度相對上月均有所下降,其中FOF基金和QDII基金規模下降較大,分別環比下降80.3%和77.0%。

圖表1:公募基金月度新發數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表2:公募基金月度新發規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

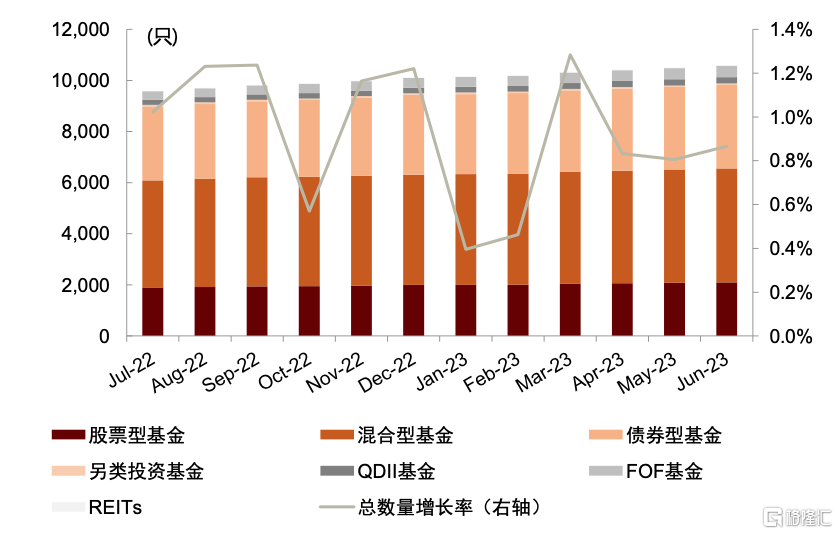

圖表3:公募基金月度存量數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

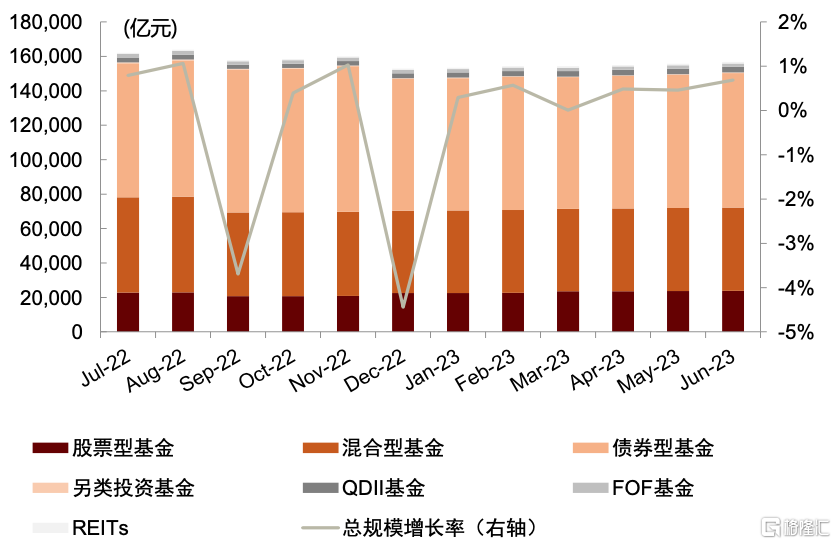

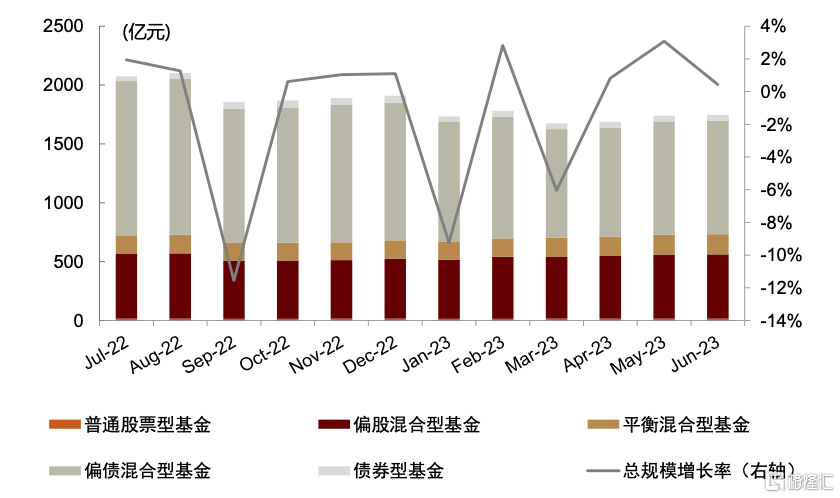

圖表4:公募基金月度存量規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

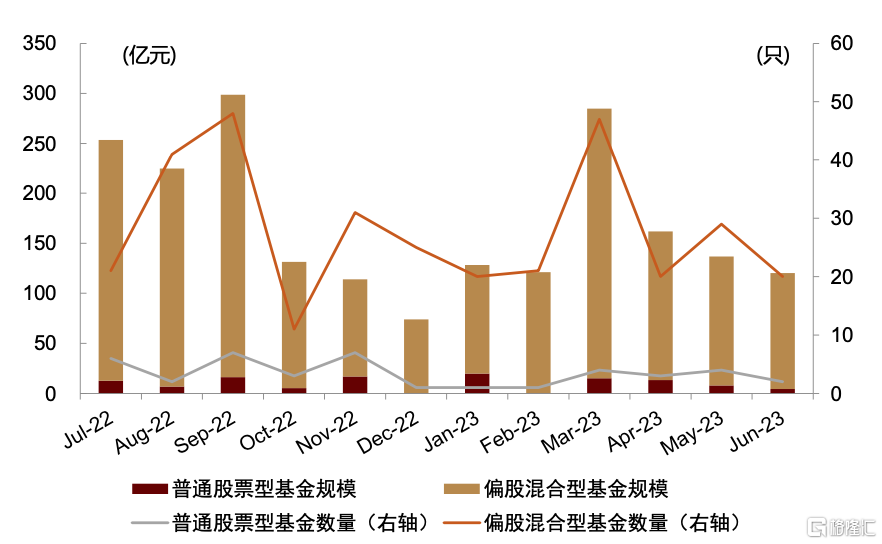

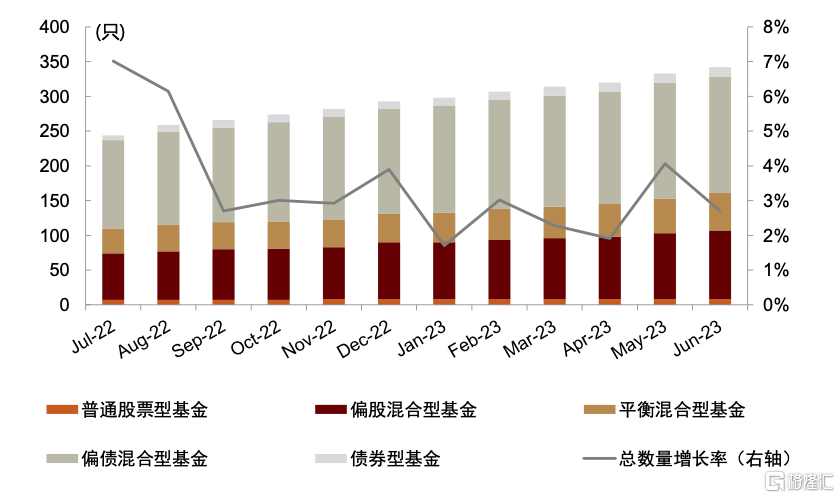

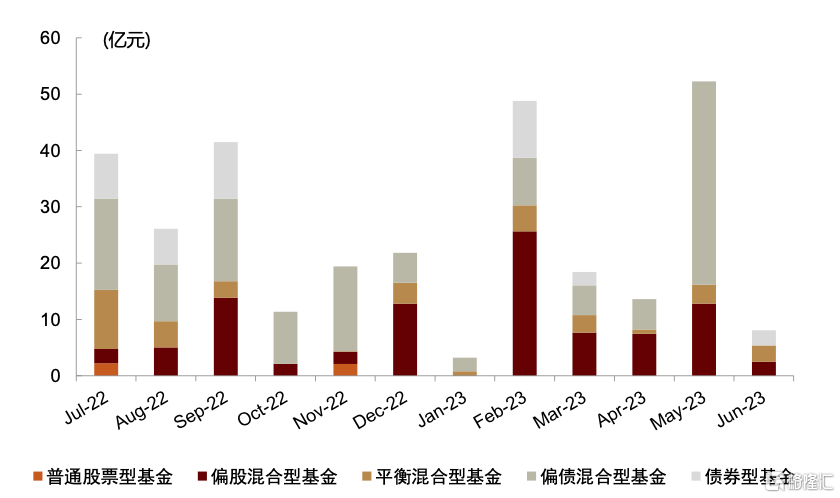

►主動股票基金:主動股票型基金髮行規模較上月持續回落。主動股票基金6月新發數量22只,較上月下降33.3%;新發規模為120.2億元,較上月下降12.0%。就類型而言,新發產品以偏股混合型基金為主。

圖表5:主動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

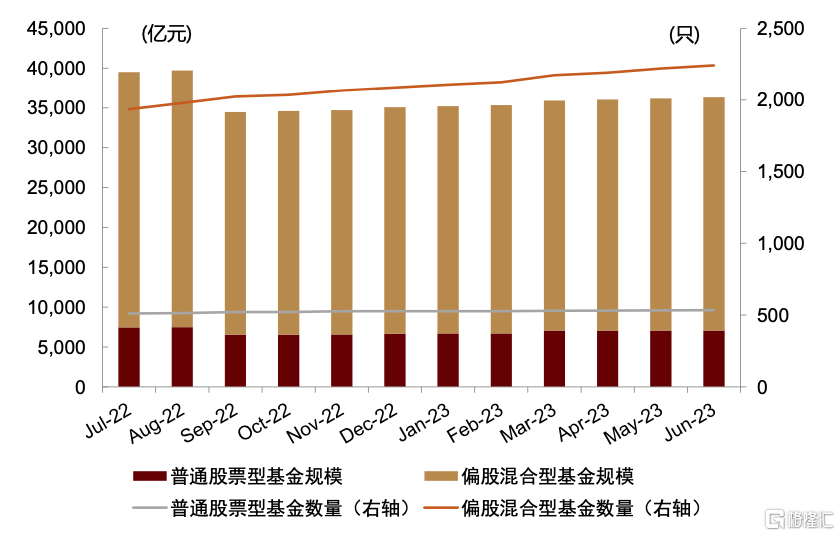

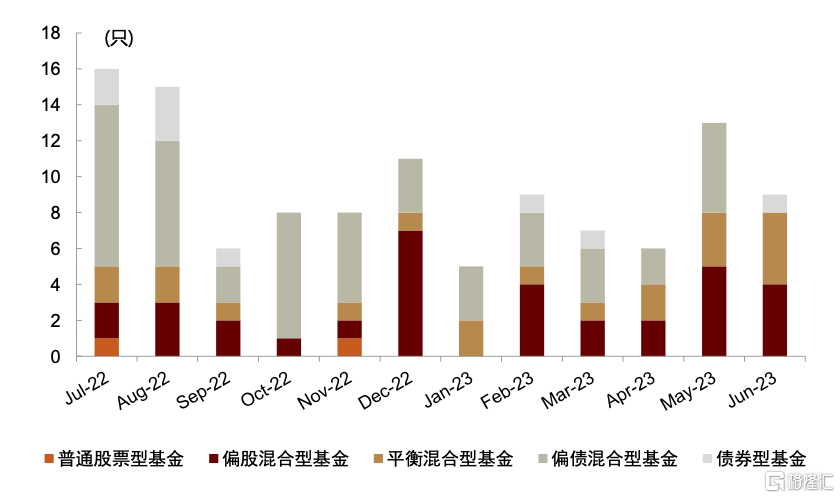

圖表6:主動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

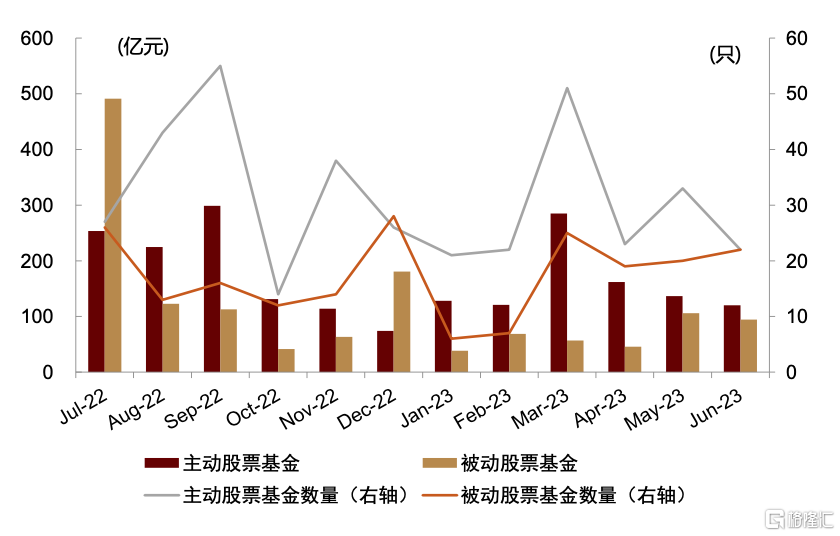

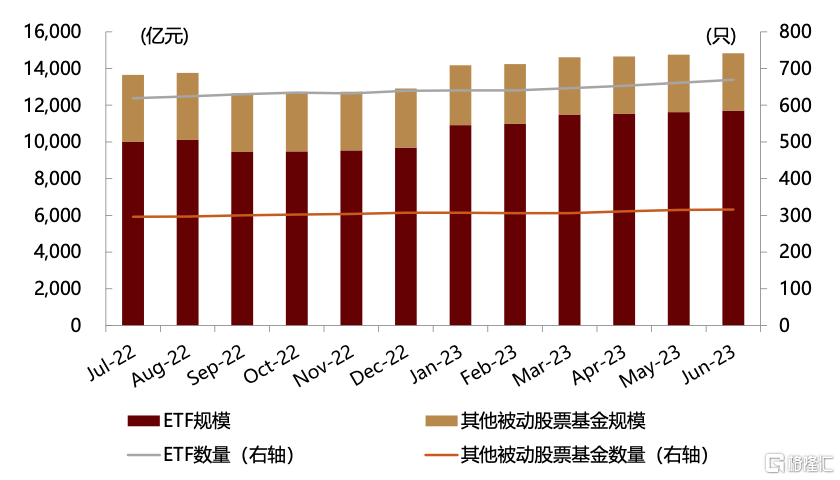

►被動股票基金:被動股票基金髮行熱度較上月有所下降。被動基金6月新發數量12只,發行規模74.87億元,較上月小幅下降。其中新發被動股票基金中10只為ETF。新發產品主題豐富,其中,中證國新央企科技引領主題產品和中證上海環交所碳中和主題產品密集發行。

圖表7:主動與被動股票基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表8:主動與被動股票基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

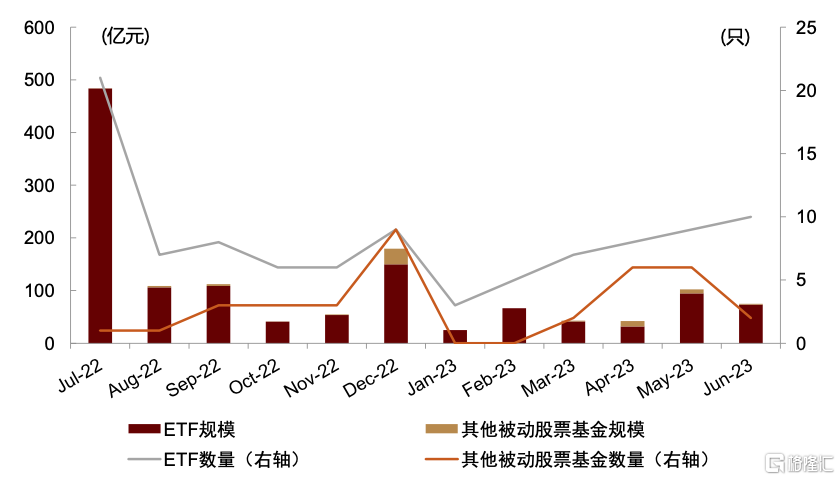

圖表9:ETF與其他被動股票基金月度新發數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表10:ETF與其他被動股票基金月度存量數量及規模(剔除ETF聯接基金)

資料來源:Wind,中金公司研究部(截至2023年6月底)

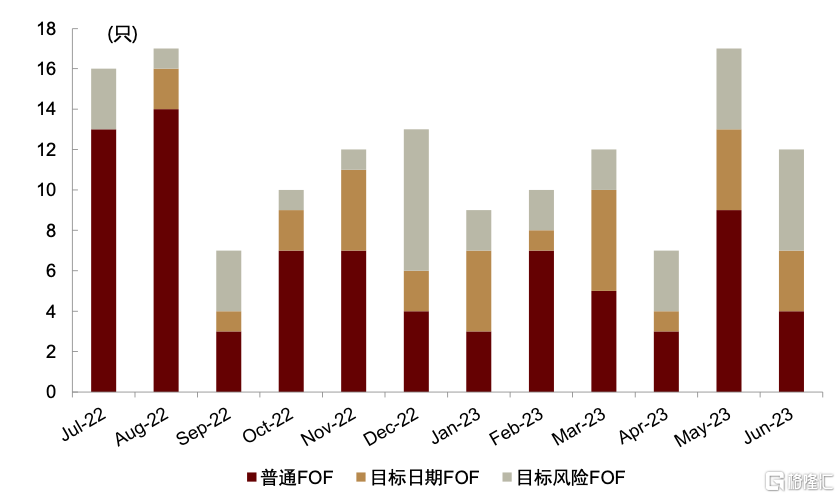

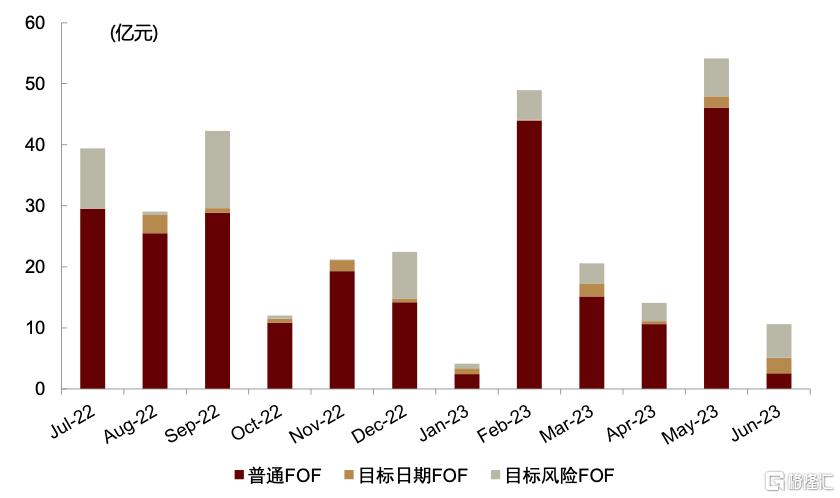

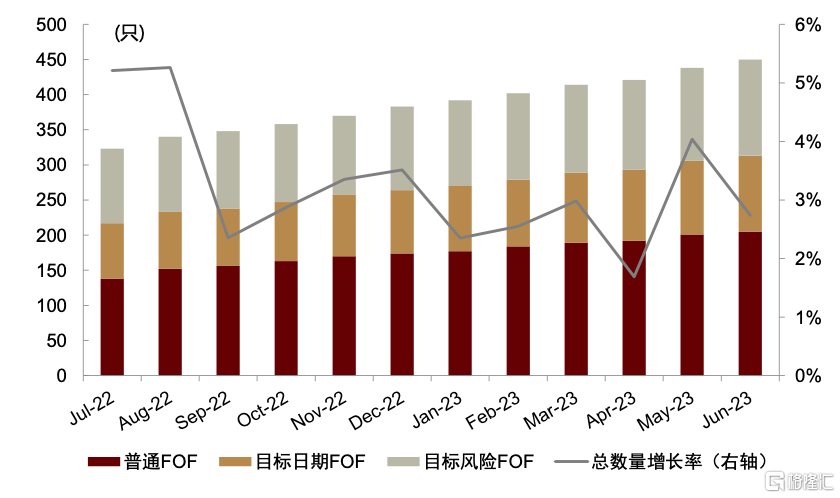

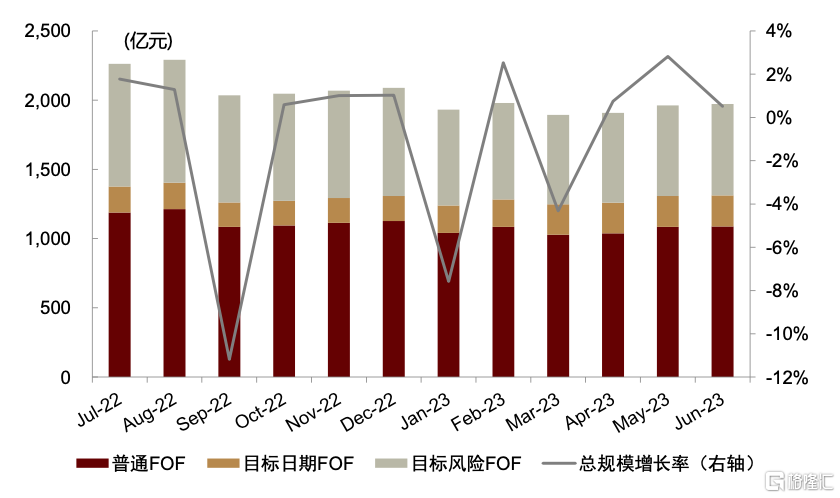

►FOF:FOF新發產品規模降至低位。6月FOF基金新發基金數量12只,位於近一年平均水平,新發規模10.6億元,相較上月大幅下跌80.3%,位於近一年較低水平。其中目標風險FOF貢獻主要發行規模,為5.5億元,普通FOF和目標日期FOF分別發行2.6億元和2.6億元。

圖表11:FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表12:FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表13:FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表14:FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表15:各類普通FOF及目標風險FOF月度新發數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表16:各類普通FOF及目標風險FOF月度新發規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表17:各類普通FOF及目標風險FOF月度存量數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表18:各類普通FOF及目標風險FOF月度存量規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

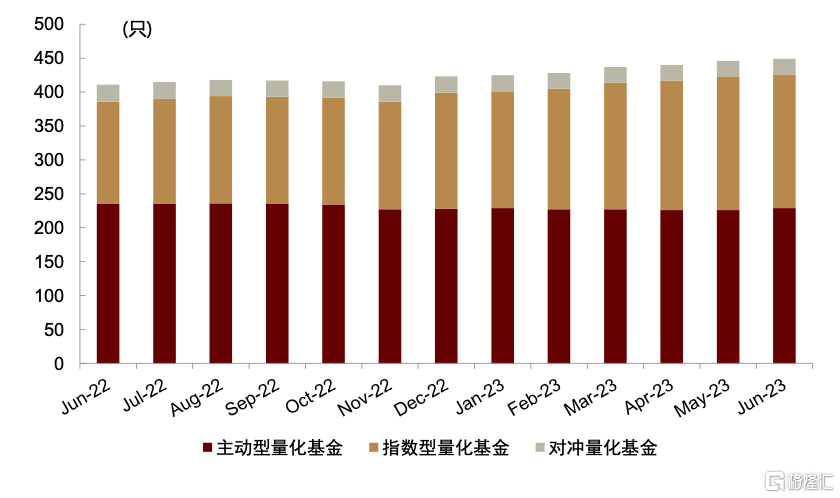

圖表19:各類量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

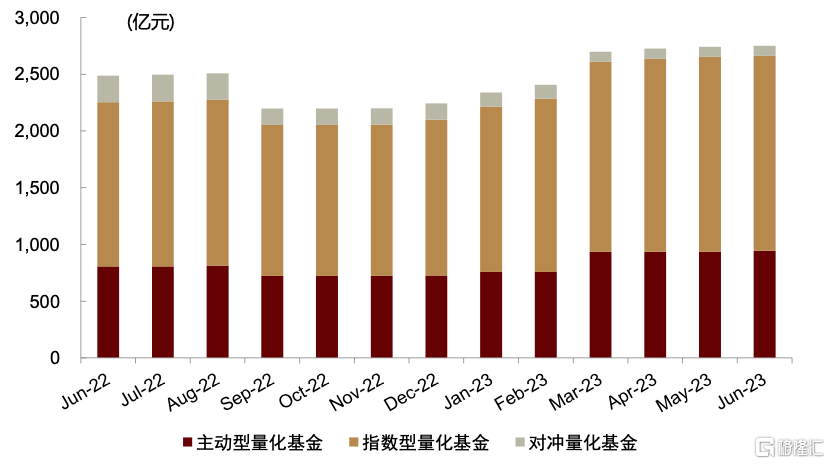

圖表20:各類量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

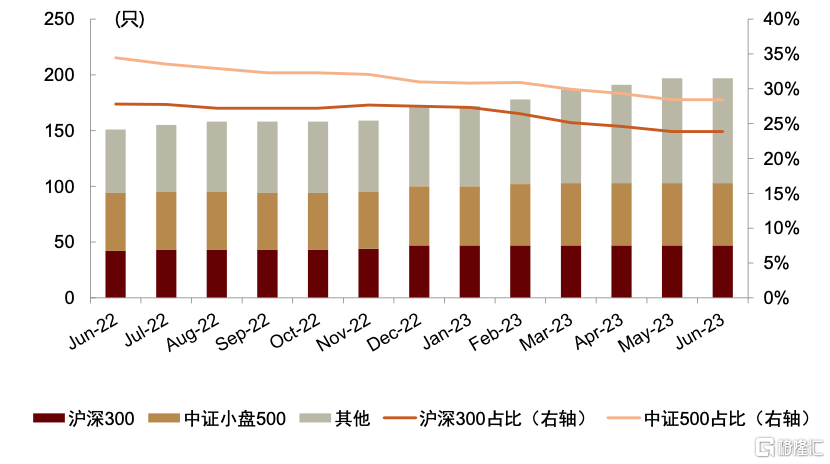

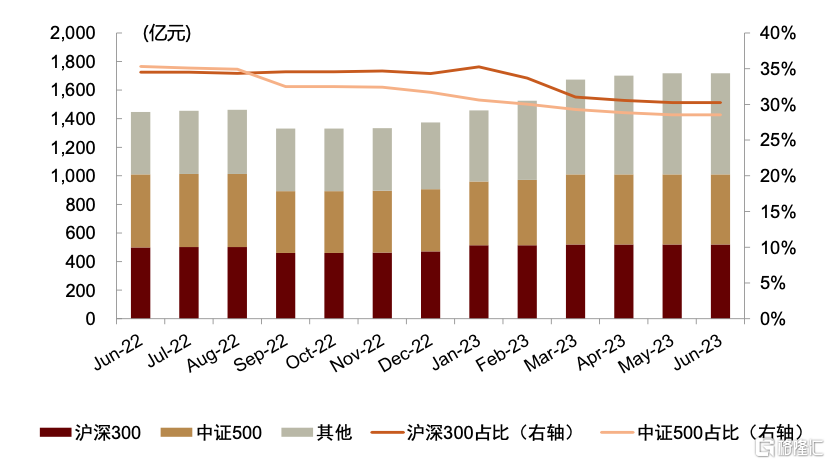

圖表21:不同基準指數型量化基金月度存量數量

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表22:不同基準指數型量化基金月度存量規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

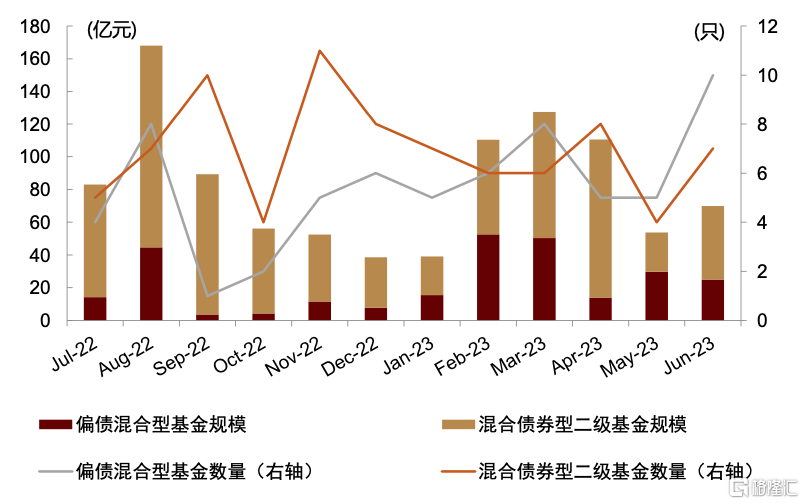

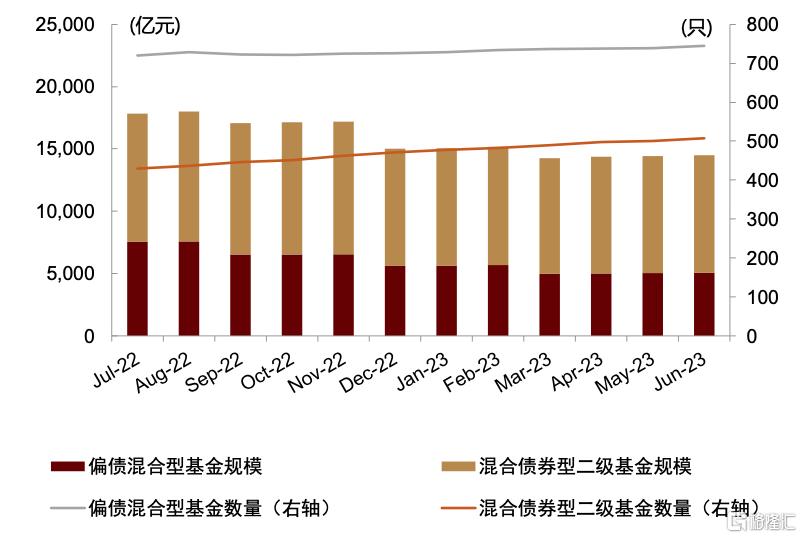

►偏債基金:偏債基金髮行規模有所回升。偏債基金髮行熱度較上月有所回升,2023年6月偏債基金新發規模為69.8億元,較上月上升30.02%。其中偏債混合型基金新發規模24.9億元,較上月回升16.3%,混合債券型二級基金新發規模44.9億元,較上月大幅上升87.7%。

圖表23:偏債基金月度新發數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表24:偏債基金月度存量數量及規模

資料來源:Wind,中金公司研究部(截至2023年6月底)

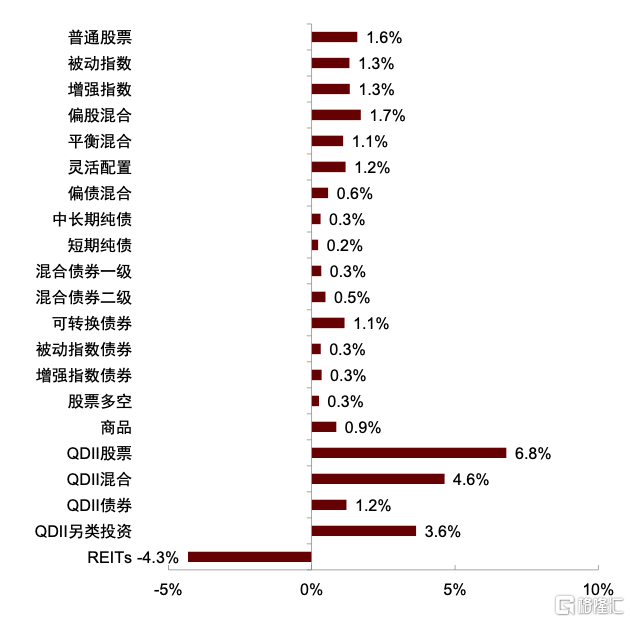

市場表現

►市場總體:除REITs基金外,各類基金總體錄得不同程度的正收益。6月QDII股票、QDII混合和QDII另類投資基金領升,升幅分別為6.79%、4.63%和3.64%;REITs基金領跌,6月下跌-4.32%。

圖表25:大類公募基金6月淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表26:大類公募基金2023年至今淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

►股票基金:主動股票基金6月錄得正超額收益。主動股票基金6月收益為1.7%,高於同期中證800收益(0.63%)。從主動股票基金於被動股票基金收益結構來看,6月主動股票基金中位數收益略高於被動股票基金。

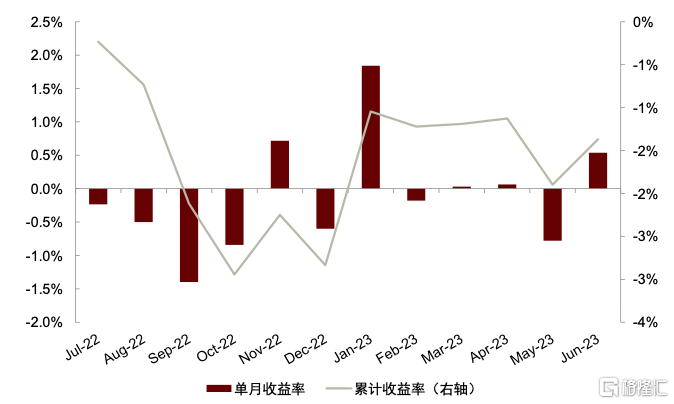

圖表27:主動股票基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表28:主動及被動股票基金6月收益率分佈

資料來源:Wind,中金公司研究部(截至2023年6月底)

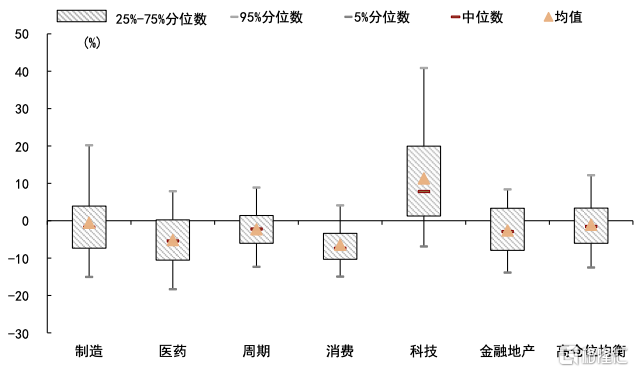

►主題基金:製造主題基金領升。6月主題基金整體上升,其中,製造(3.62%)、高倉位均衡(1.96%)和消費(1.42%)主題基金領升,醫藥(-4.23%)主題基金領跌。6月收益排名領先且規模在2億元以上的產品包括週期主題下的信澳新能源精選(+14.78%)、製造主題下的富國新材料新能源A(+14.38%)和製造主題下的國泰智能裝備A(+12.85%)。

圖表29:主題基金細分品類今年以來淨值表現前五

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表30:主題基金細分品類6月淨值表現前五

圖表31:主題基金6月收益分佈

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表32:主題基金今年以來收益分佈

資料來源:Wind,中金公司研究部(截至2023年6月底)

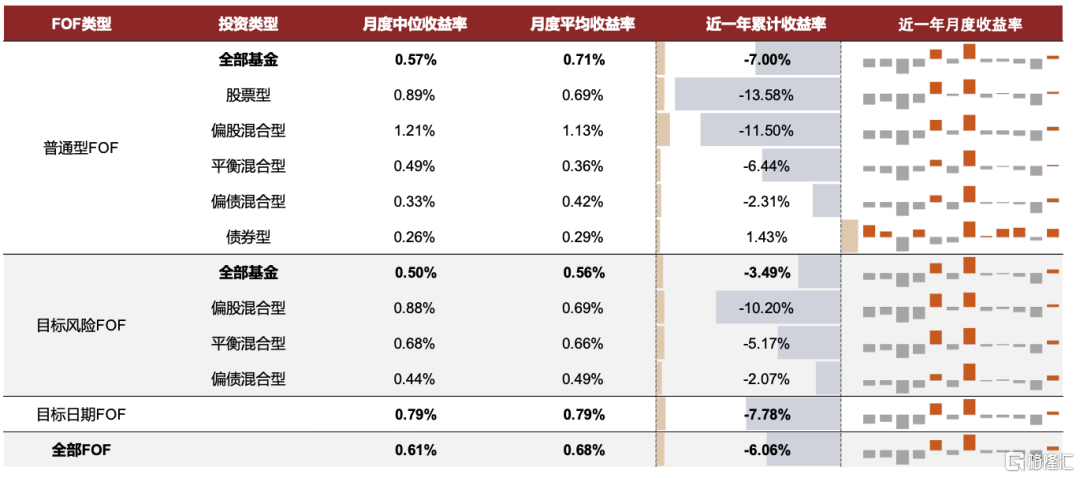

►FOF:各類FOF小幅上升。6月FOF產品中位收益率為0.61%,各類型產品均錄得小幅上升。其中,普通型FOF、目標風險FOF和目標日期FOF的中位收益分別為0.57%、0.5%和0.79%。

圖表33:各類FOF月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

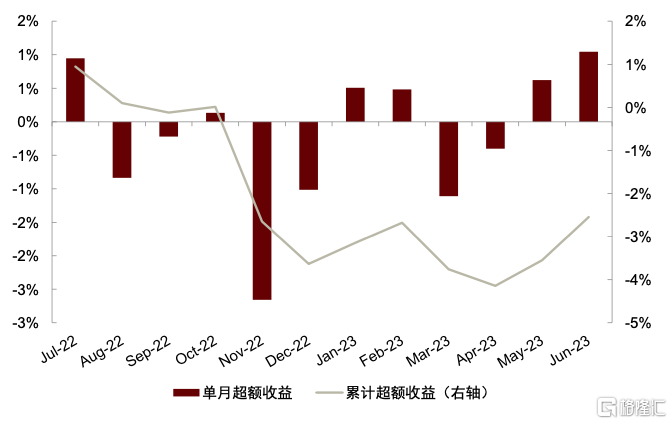

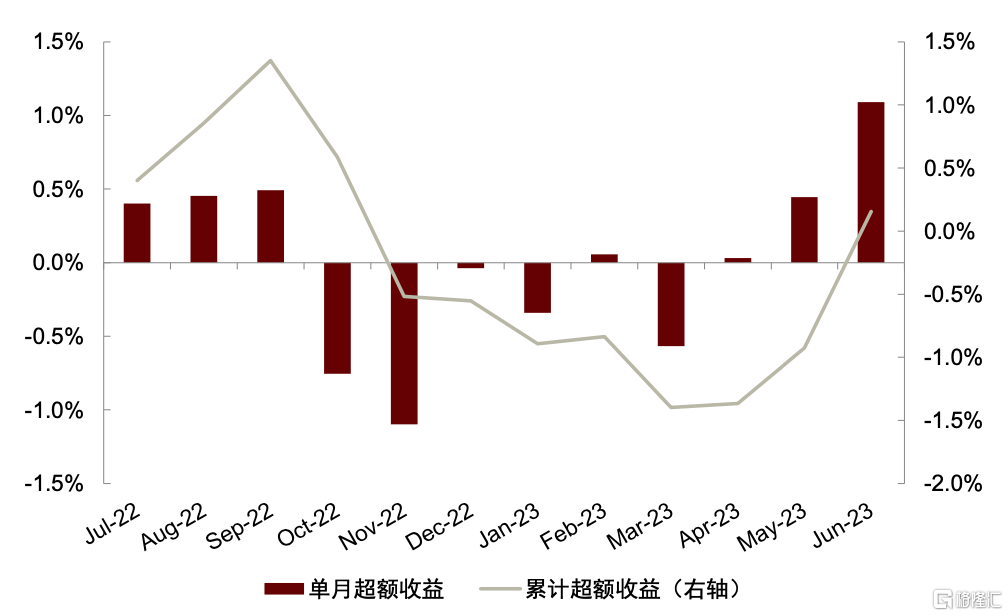

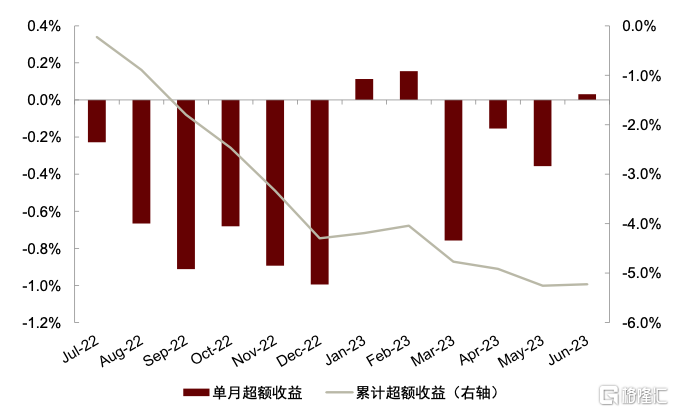

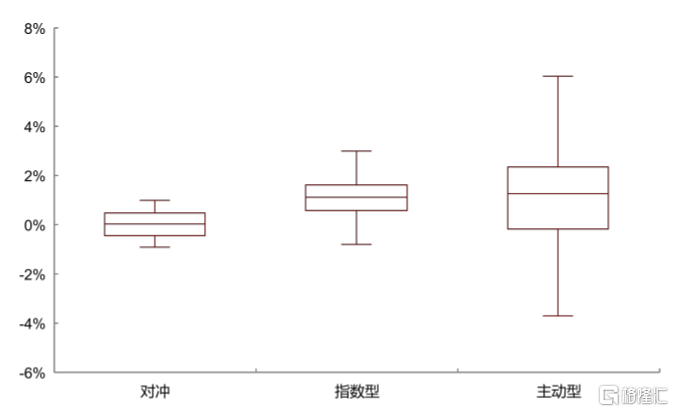

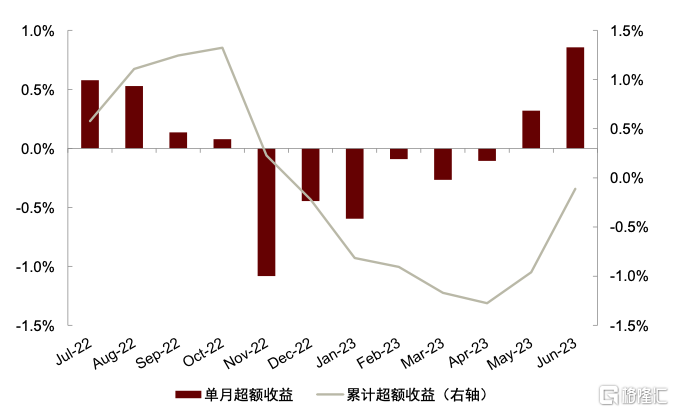

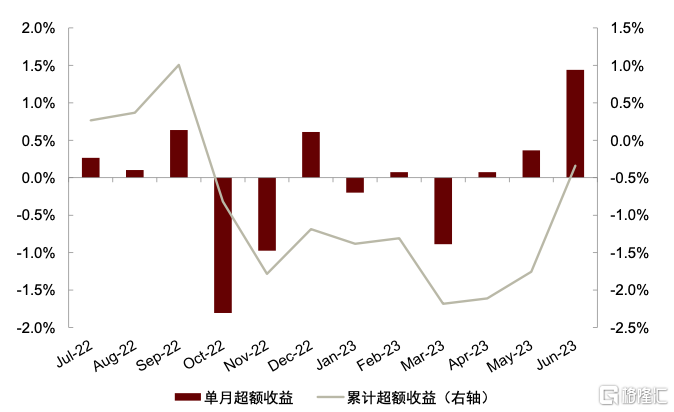

►量化基金:量化基金整體錄得小幅正超額收益。6月主動型、指數型和對沖量化基金整體超額收益分別為1.04%、1.09%和0.03%。量化基金整體超額收益為1.01%,以滬深300和中證500為基準的指數型量化基金平均超額收益分別為0.86%和1.44%。

圖表34:主動型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表35:指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表36:對沖量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表37:不同種類量化基金6月收益率分佈

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表38:以滬深300為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表39:以中證500為基準指數型量化基金月度及累計超額收益

資料來源:Wind,中金公司研究部(截至2023年6月底)

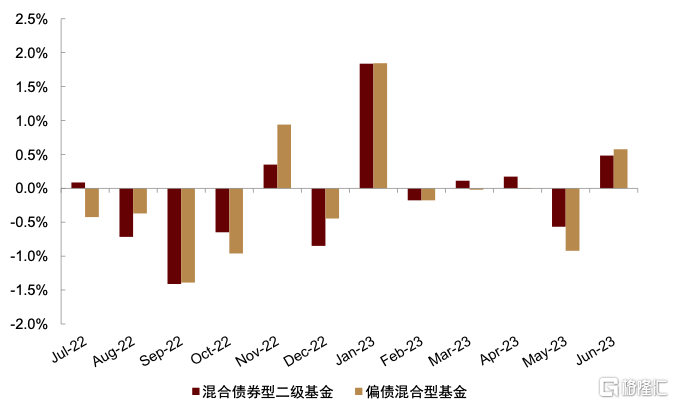

圖表40:偏債基金月度及累計淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

圖表41:混合債券型二級及偏債混合型基金月度淨值表現

資料來源:Wind,中金公司研究部(截至2023年6月底)

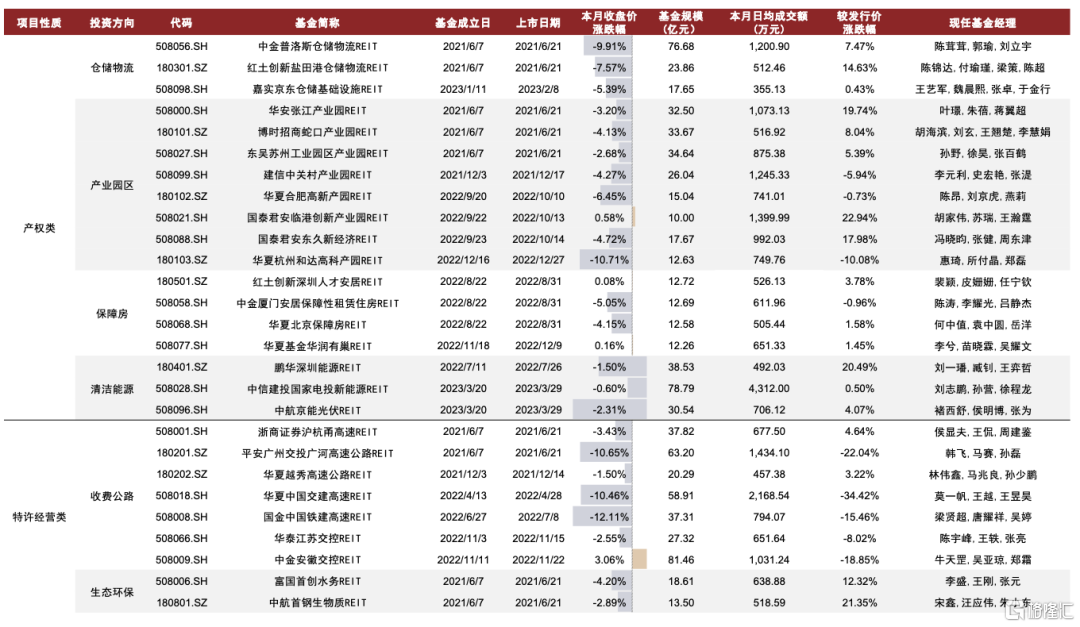

►REITs:多數REITs錄得負收益,市場活躍度小幅回升。6月,全部27只REITs中,僅4只產品錄得正收益,其中收費公路類的中金安徽交控REIT和產業園區類的國泰君安臨港創新產業園REIT領升,升幅分別為3.06%和0.58%。收費公路類的國金中國鐵建高速REIT跌幅最大,該月下跌-12.11%。過去一個月REITs市場活躍度小幅上升,其中中信建投國家電投新能源REIT交易最為活躍,區間日均成交額4312萬元。

圖表42:月度全部公募REITs產品表現明細

資料來源:Wind,中金公司研究部(截至2023年6月底)

私募基金:多數策略收益為正,

股票多空和股票市場中性策略領升

市場表現

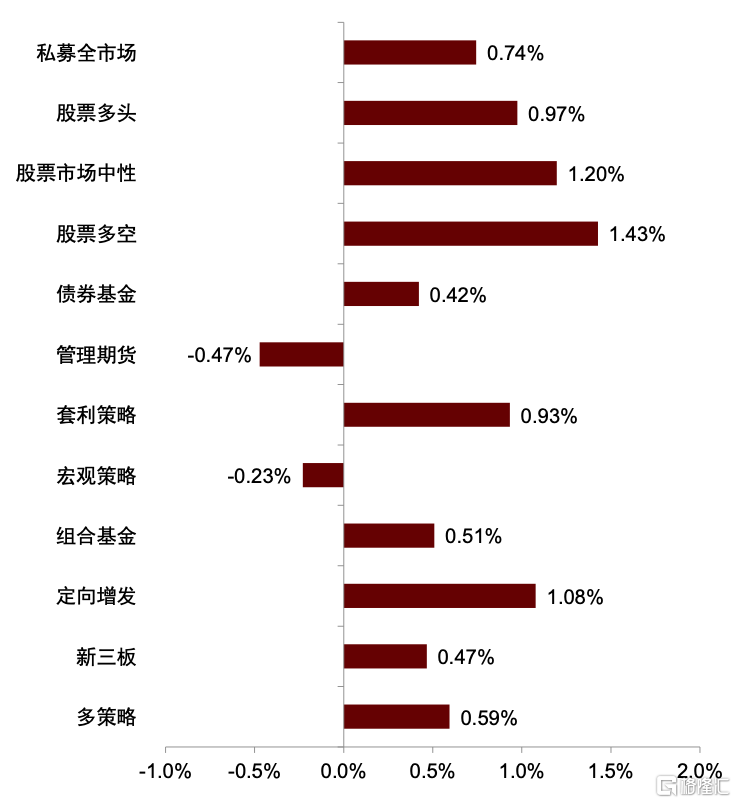

6月股票多空和股票市場中性策略領升。6月多數大類私募策略錄得正收益,股票多空、股票市場中性和定向增發策略領升,分別上升1.43%、1.20%和1.08%,僅管理期貨和宏觀策略下跌,跌幅分別為-0.47%和-0.23%。2023年以來,多數大類私募策略錄得正收益,其中套利策略和股票市場中性策略領升,宏觀策略領跌。

圖表43:大類私募基金6月表現

資料來源:朝陽永續,中金公司研究部(截至2023年6月30日)

圖表44:大類私募基金2023年表現

資料來源:朝陽永續,中金公司研究部(截至2023年6月30日)

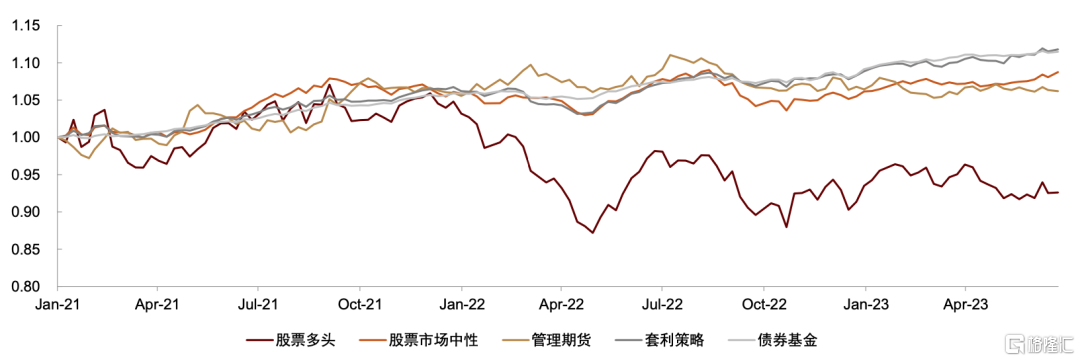

圖表45:不同策略私募指數表現(2021.01.08~2023.06.30)

資料來源:朝陽永續,中金公司研究部(截至2023年6月30日)

銀行理財:現金管理型產品發行熱度攀升,

固收+其他類型產品熱度上升

產品發行

►銀行理財:現金管理型產品發行熱度攀升。銀行理財產品6月新發行2363只,共計3270億元,發行規模較上月下降8.6%。按投資性質分類,現金管理型產品發行規模大幅上升97.9%,混合類和權益類產品發行規模分別下降53.3%和9.8%;按期限類型,T+0和3-6個月產品發行規模分別上升45.3%和17.9%,1-3個月和1個月以內產品發行規模分別下降45.3%和17.9%。

圖表46:銀行理財月度新發數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表47:銀行理財月度新發規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

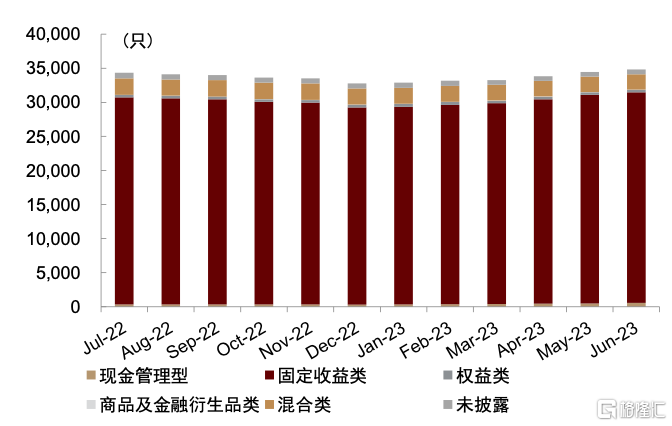

圖表48:銀行理財月度存續數量(按投資性質)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

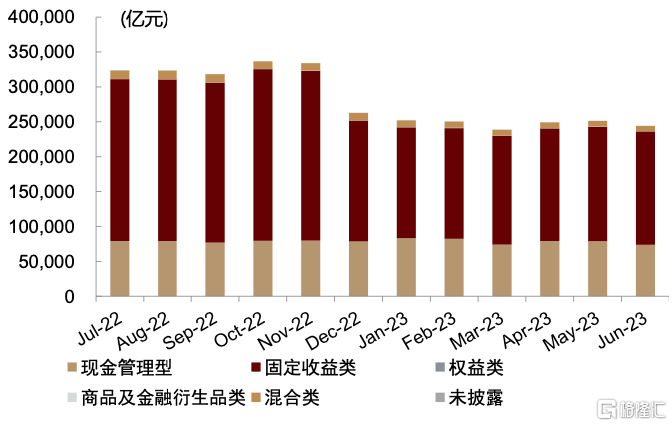

圖表49:銀行理財月度存續規模(按投資性質)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表50:銀行理財月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表51:銀行理財月度新發規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

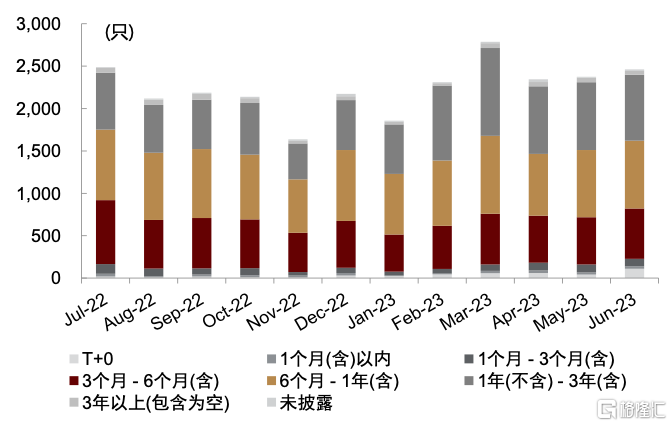

圖表52:銀行理財月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

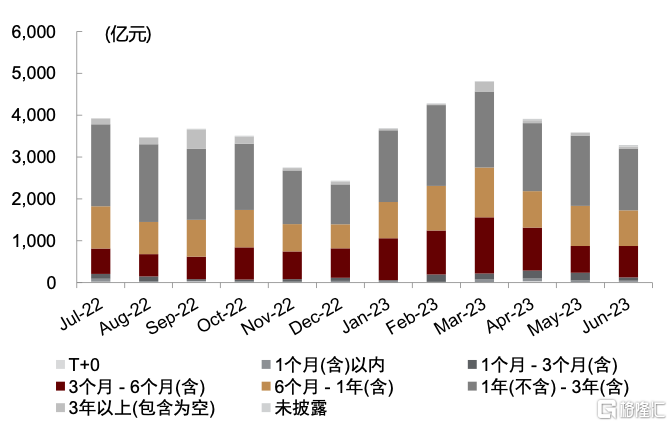

圖表53:銀行理財月度存續規模(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

►固收+:固收+其他類型資產產品熱度上升。固收+產品6月存續數量較上月上升7.1%,新發數量為2468只,較上月上升18.5%。按產品類別,固收+其他類型資產產品和固收+多種資產產品發行數量分別上升126%和17.6%,固收+非標產品發行數量下降0.4%;按期限類別,期限為1年以上和3- 6個月的產品新發數量上升最為明顯。

圖表54:固收+產品月度新發數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表55:固收+產品月度新發數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表56:固收+產品月度存續數量(按產品類別)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表57:固收+產品月度存續數量(按期限類型)

資料來源:普益標準,中金公司研究部(截至2023年6月底)

圖表58:6月末固收+產品月度存續數量

資料來源:普益標準,中金公司研究部(截至2023年6月底)

注:本文摘自中金公司於2023年7月18日已經發布的《資管月報(2023-07):公募基金髮行熱度明顯回升,QDII基金領升》;報吿分析師:朱垠光 分析員 SAC 執業證書編號:S0080523060001

胡驥聰 分析員 SAC 執業證書編號:S0080521010007 SFC CE Ref:BRF083

劉均偉 分析員 SAC 執業證書編號:S0080520120002 SFC CE Ref:BQR365