本文來自格隆匯專欄:天風研究 作者:劉晨明/李如娟/許向真/趙陽/吳黎豔/餘可騁/逸昕

摘要

鍛長板和補短板是中國現代化工業體系轉型、實現高質量發展的兩個重要方向。

所謂鍛長板,即鍛造國內製造業的優勢領域,進一步走出去、佔據全球產業鏈的制高點。而過去幾年,以新能源各個細分領域為代表的製造業,在全球推動雙碳目標、新能源車滲透率不斷提升的背景下,出色完成了這樣的任務,反映在實體經濟上,當歐美需求走弱的情況下,新能源相關產品仍然對我們的出口形成了有利支撐。反映在股票市場上,產業週期造就了以創業板為代表的新能源板塊三年的大牛市。

所謂補短板,即在卡脖子等落後環節的追趕、加快科技自立自強的步伐,也是去年20大報吿中關於大安全方面的重要底層基礎。這可能是未來幾年在高質量發展中,我們必須要突破的地方,而這一過程中,科創板可能會承擔更重要的責任。

2019年7月開閘以來,科創板已經累計進行541起IPO、募資規模累計達8478億。

眼下正值科創板4週年之際,本篇報吿:

1、我們用十張圖回顧科創板過去4年的點點滴滴

2、我們重點研究分析科創板的核心影響因素和對未來機會的展望。

核心結論:

1、上半年半導體表現一般的核心原因是市場擔心半導體週期還沒有觸底,全球尤其是美國經濟和消費還沒有出清。而且歷史來看,半導體週期很大程度上取決於海外需求週期,尤其是美國的需求週期。

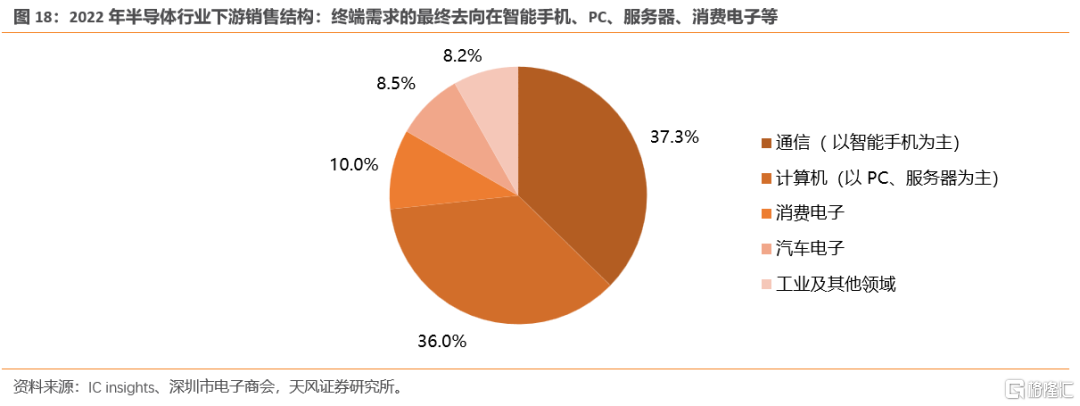

2、但是,美國上半年經濟是割裂的,美國經濟不斷超預期的支撐主要是地產、製造業、消費中的服務性消費。而半導體相關的終端需求普遍是大件可選消費,通信(以智能手機為主)、計算機(以 PC、服務器為主),22年兩者合計對半導體的需求到達73.3%,這兩種半導體終端需求行業在上半年銷售增速都很差,在五月出現好轉跡象(對應的也是5月半導體銷售增速回升)。

3、如果下半年美國經濟二次探底,應該主要是當前增速超預期、庫存較高的汽車、食飲和服裝的拖累,或者是地產的二次探底,而與半導體需求關聯度最高的電子產品和家電的零售增速已經率先大幅回落,且這一部分零售商庫存也相對更低,因此美國經濟探底對芯片的影響不大。如果三季度半導體終端需求見底回升,對應半導體銷售週期見底回升,那麼半導體產業鏈(包括相關的國產替代方向)和科創板有望迎來新週期的開端。

4、半導體哪些細分可能會更快見底回升?

如果之後半導體週期能夠繼續向上走,可能有兩種情形,核心區別是有沒有創新:

(1)一是半導體週期底部回升、但沒有創新,例如2016-2017年,對應A股只有電子的週期性機會,計算機、傳媒、通信都一般;二是半導體週期回升、科技創新相疊加,包括09-10年、12-13年,19年這三個階段。其中2009年是iPhone 3GS掀起的智能手機滲透週期,2012年是手機APP支撐的移動互聯網週期,2019年是TWS耳機、IC設計國產替代、5G基建等,均對應A股TMT板塊的全面性機會。

(2)如果23年下半年半導體週期觸底回升,可能主要是人工智能、智能汽車、數字經濟帶來的1~2年的基本面的β,存在創新屬性,最終是半導體週期回升、科技創新相疊加。

歷史來看,隨着終端需求復甦,半導體一般自下而上覆蘇,先後順序為:設計(存儲)→封測→晶圓廠→材料→設備。由於中國半導體廠商的時間序列較短,我們通過HP波分離出半導體銷售和幾家美國代表性半導體公司的股價,驗證半導體細分領域的見底順序:

(1)半導體設計最先搶跑,以高通為例,大概領先半年時間,平均領先半導體銷售週期5.6個月。

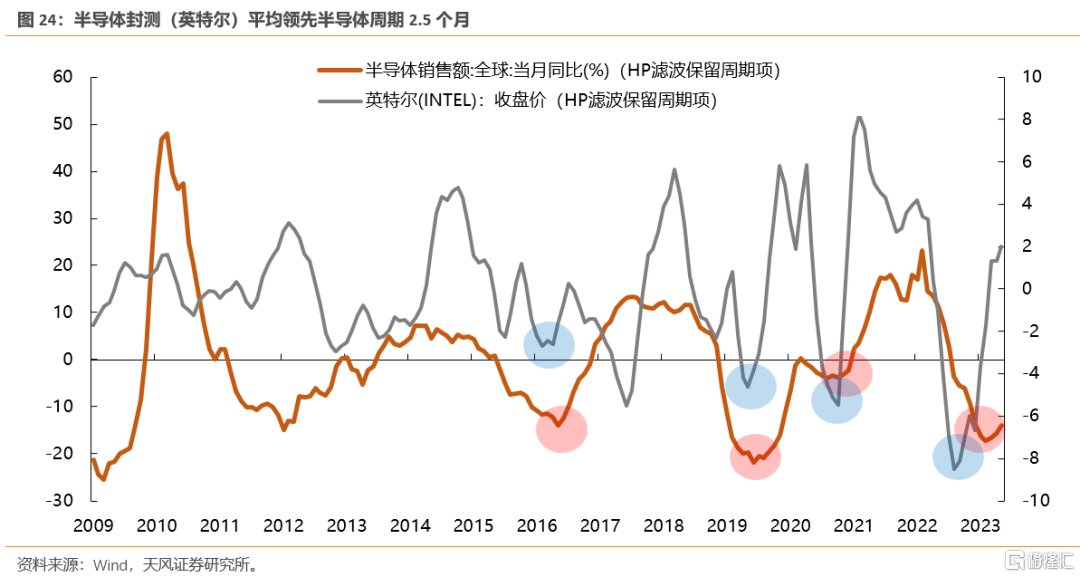

(2)通常接下來是封測先起來,但由於英特爾CPU,GPU,設計製造封測一體,平均領先半導體銷售週期2.5個月。

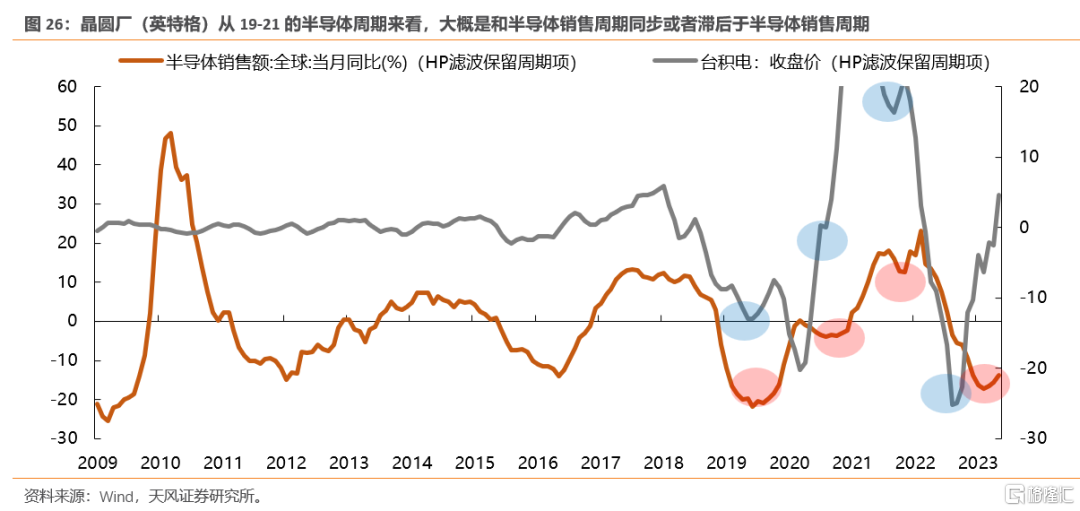

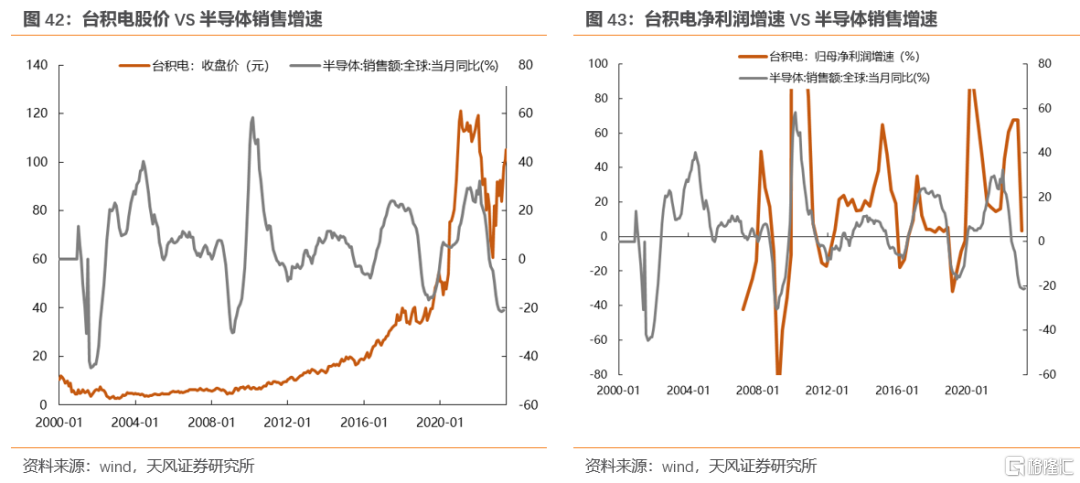

(3)隨後是晶圓廠,以台積電為例,平均領先半導體銷售週期2個月。

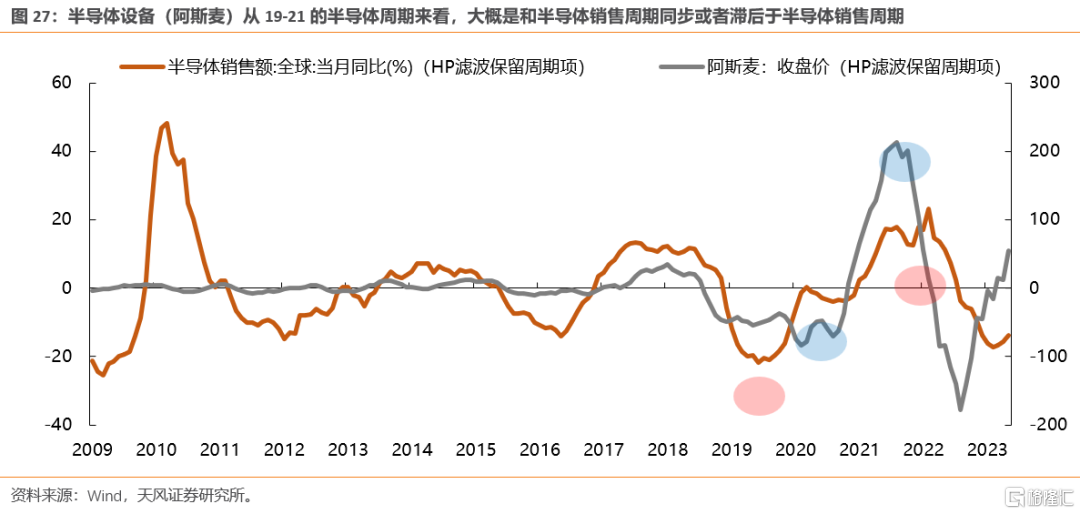

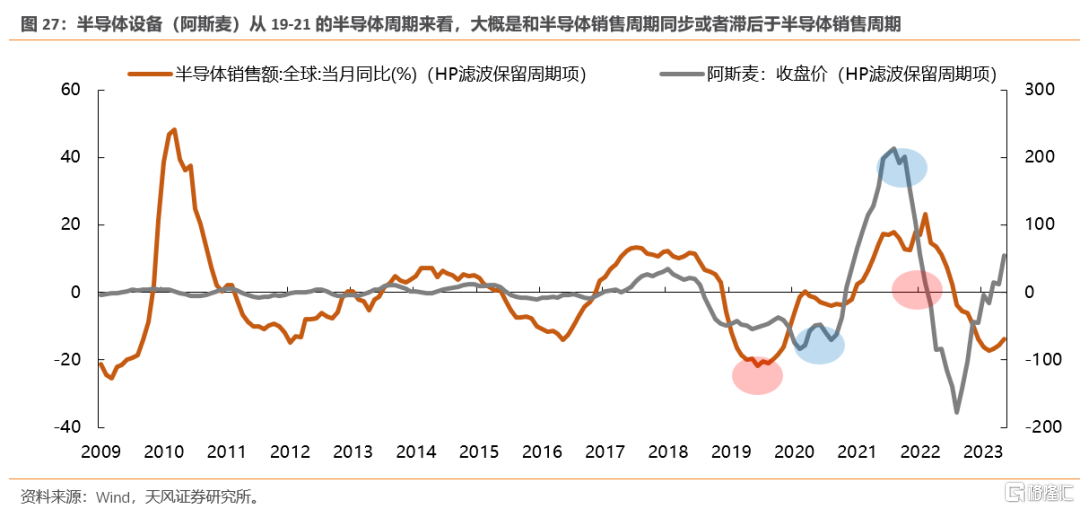

(4)最後是材料和設備,這兩個數據不夠明顯,從19-21的半導體週期來看,大概是和半導體銷售週期同步或者滯後於半導體銷售週期

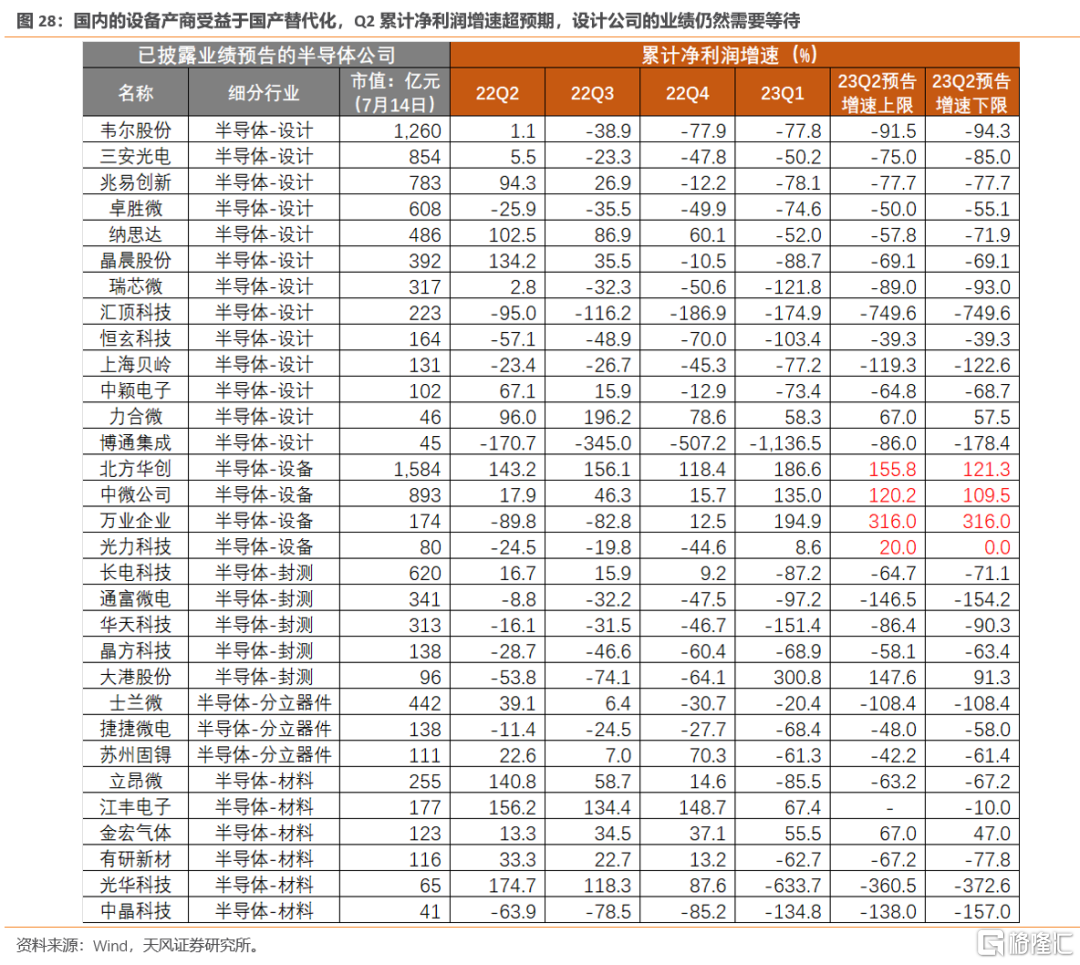

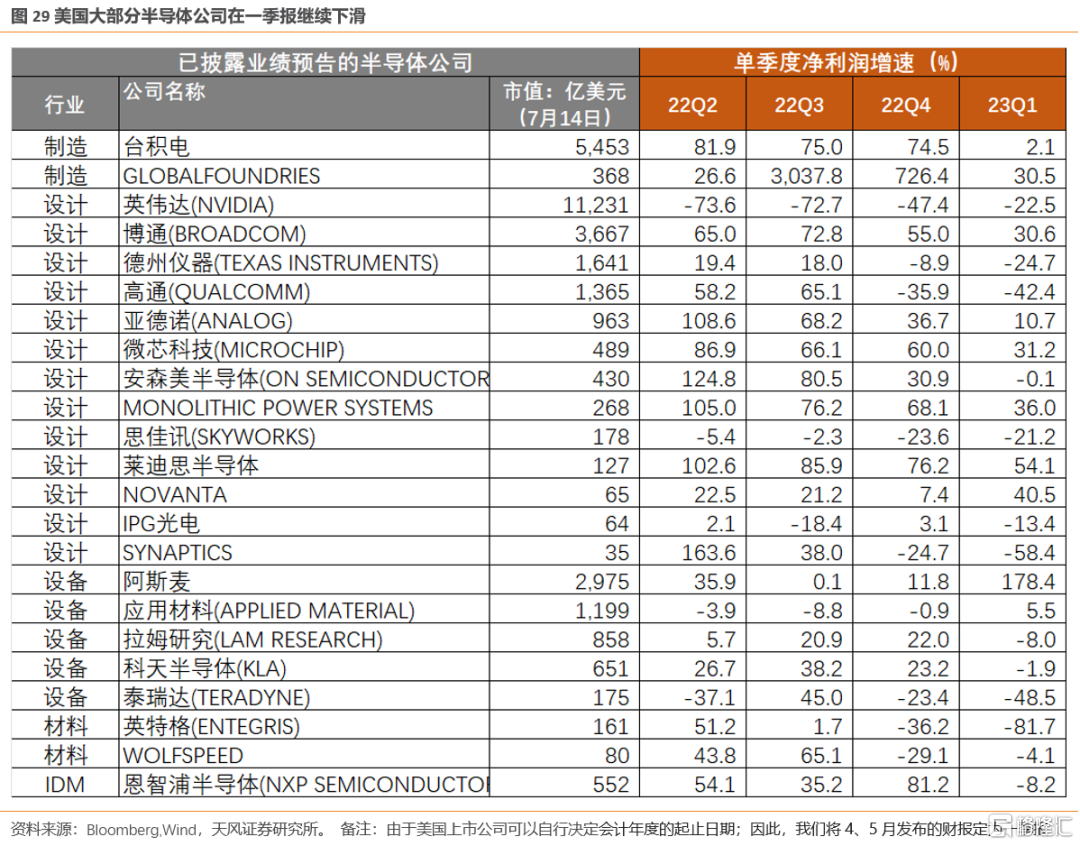

5、二季報預吿來看半導體產業鏈復甦情況

(1)中國半導體產業鏈超預期的主要是受益於國產替代化的半導體設備公司,產業鏈其他環節的公司仍然需要等待。

(2)中國的半導體設備環節,歷史來看和半導體週期並沒有那麼強的相關性,背後原因可能是半導體設備廠國產替代化加速,走出獨立行情。

(3)部分美國半導體的設計相關公司的二季報指引已經出現超預期,全球半導體產業復甦或即將來臨

01

十張圖回顧科創板4週年

(一)板塊設立與定位

18年11月,國家主席習近平在首屆進博會開幕式演講中宣佈在上交所設立科創板並試點註冊制,旨在支持科技創新、推動經濟高質量發展等。

(二)註冊制實踐

科創板註冊制有效打通了科創企業的融資渠道。19年7月至23年7月,4年間科創板累計進行541起IPO、募資規模累計達8478億,每年科創板IPO募資規模佔全部上市板比例在40%左右。

(三)板塊風格

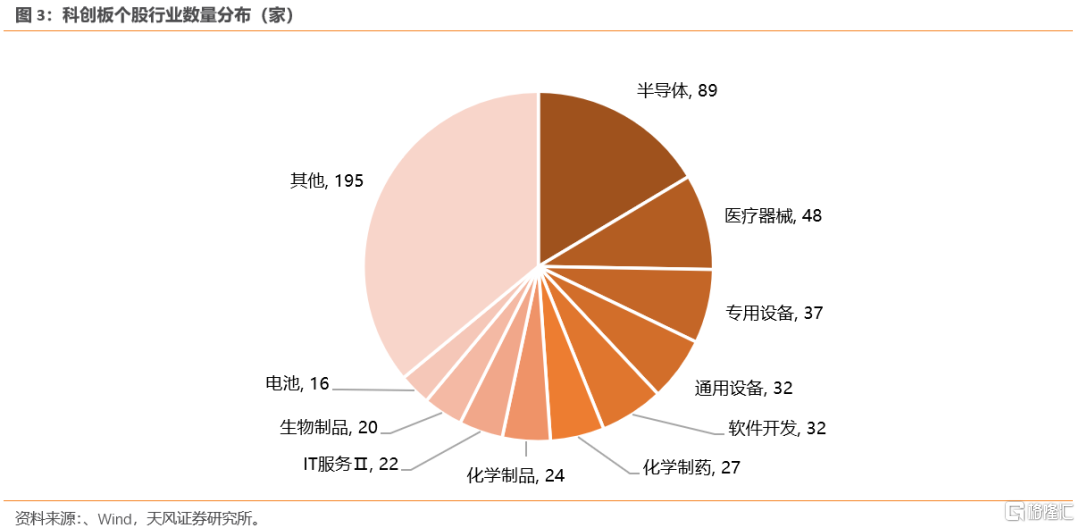

科創板上市公司明顯偏向科技成長風格。從二級行業上看,16%的科創板上市公司為半導體企業、佔比最高,其次是醫療器械、佔比9%,其他主要行業多數也處於這兩個產業鏈之中,如機械設備中的半導體設備、以及製藥等。

作為科創板的代表指數,科創50指數的中盤科技成長風格被進一步放大。截至7月14日,科創50指數成分股中位市值376億,其中半導體權重佔比43%,對指數的行業屬性和市場表現幾乎能夠起到決定性作用。

(四)基本面比較

科創50指數基本面也體現出高研發投入屬性。近年來,科創50成分股研發支出佔營收比例中位水平在9%左右、遠高於全部A股4%左右的水平,同時科創50成分股研發人員數量佔比整體保持在23%左右、同樣高於全部A股10%左右的水平。

(五)市場參與度

科創板近年來資金參與度持續增加,顯著受到公募青睞。截至23Q1,公募基金對科創板持股超配比例達到4.36%,同時北上資金對科創板絕對配置比例也在逐年增加,但考慮到外資偏好、超低配比例較內資公募而言不高。

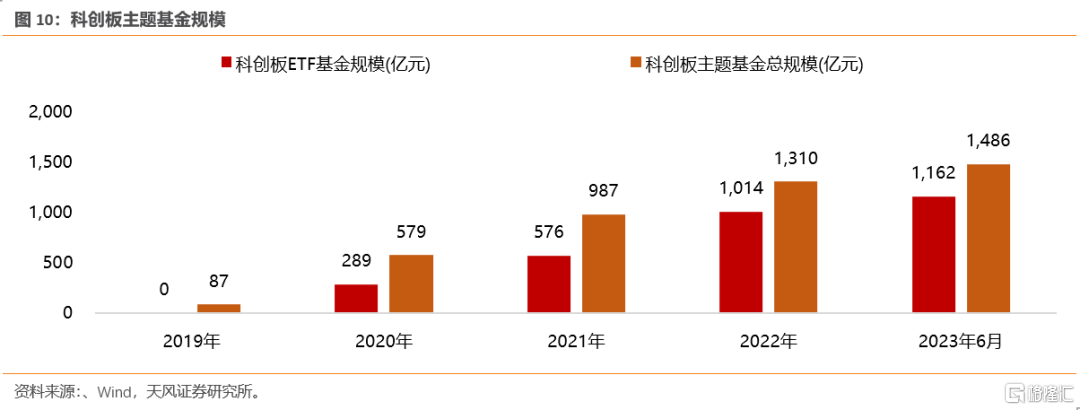

公募基金中,科創板主題產品不斷髮展壯大。截至6月底,科創板主題基金產品共67只、合計規模1486億,其中ETF產品24只、合計規模1162億,是科創板主題基金的核心。

02

科創板的主要β在於全球半導體週期,上半年半導體表現一般,

市場擔心美國經濟沒有出清,繼續對半導體產生拖累

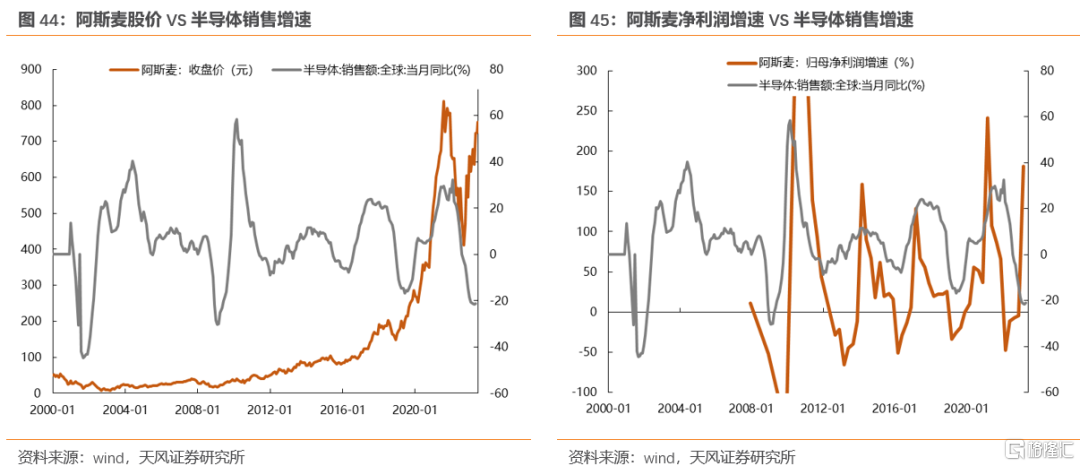

截至2023年7月14日,科創50指數中存在半導體公司17家,佔科創50的權重共計43.5%,接近一半。因此,歷史上看,科創50走勢和半導體銷量增速走勢高度一致。

雖然今年的2-5月,在全球半導體銷售同比增速連續4個月-20%增速的下滑,半導體週期已經處於相對較低的位置,但是半導體板塊仍然沒有太多起色。

核心是市場擔心半導體週期還沒有觸底,全球尤其是美國經濟和消費還沒有出清。而且歷史來看,全球半導體週期很大程度上取決於北美需求週期,尤其是美國的需求週期,半導體週期和美國消費、PMI的相關性較強。今年以來美國主要經濟數據雖然回落,但仍然保持較高的韌性(以美國零售和食品服務同比數據來看,當前回落到1.6%左右位置),市場擔心美國經濟和消費如果下半年出清,會導致半導體週期繼續下行。

03

但是,美國上半年經濟是割裂的,即便下半年經濟探底,對芯片影響可能也不大

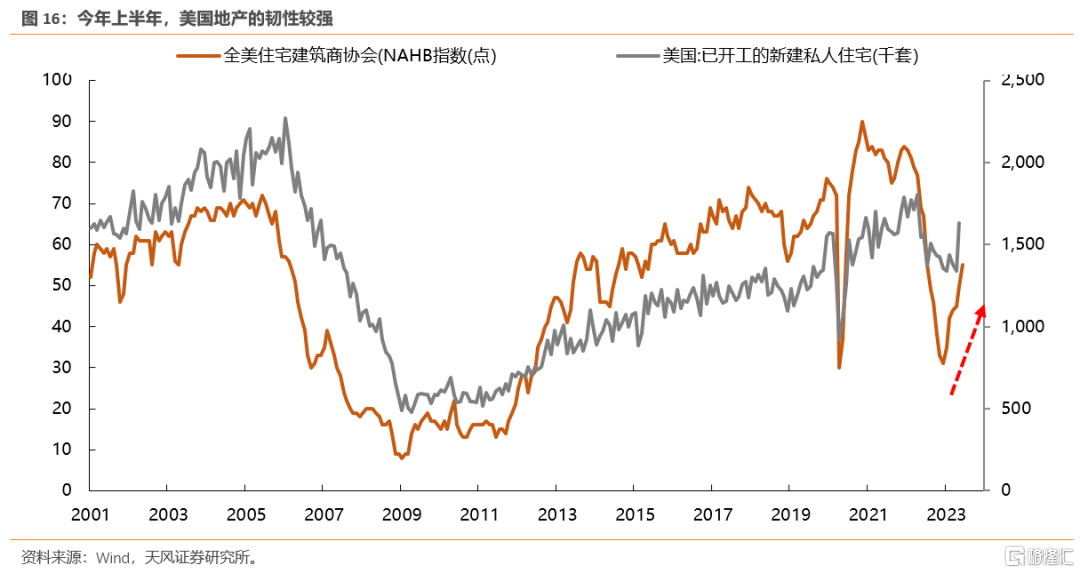

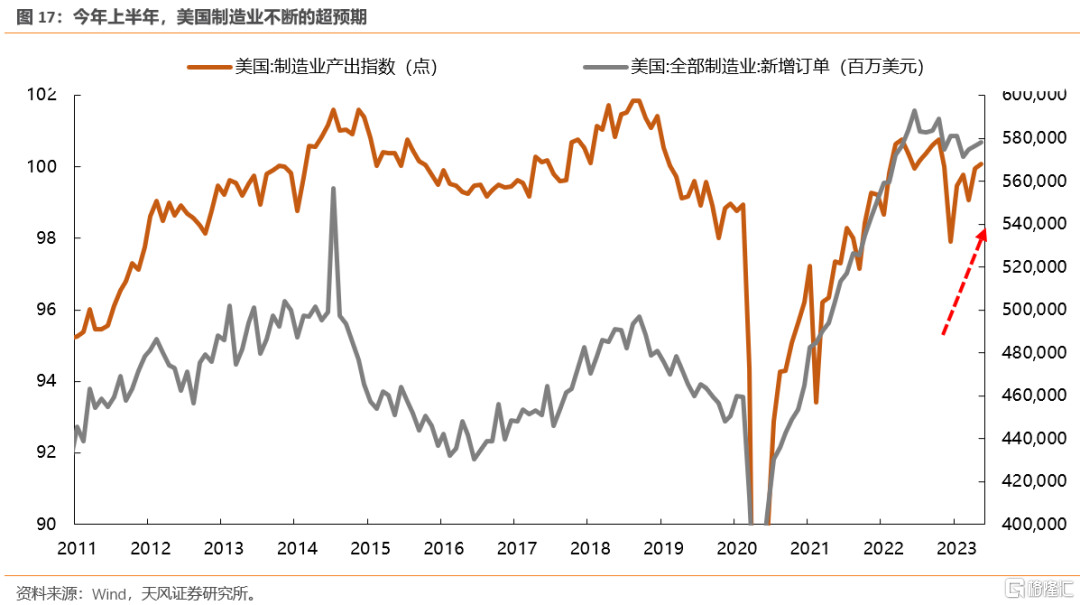

首先,雖然美國消費、PMI確實對半導體週期有影響,但是,上半年美國經濟是割裂的,美國經濟不斷超預期的支撐主要是地產、製造業、消費中的服務性消費

但是,半導體相關的處於底部的下游需求是普遍是大件可選消費,例如通信(以智能手機為主)、計算機(以 PC、服務器為主,對應互聯網公司,也屬於消費),22年兩者合計對半導體的需求到達73.3%,這兩種半導體終端需求行業在上半年銷售增速都很差,在五月才出現好轉跡象(對應的也是5月半導體銷售增速回升)。

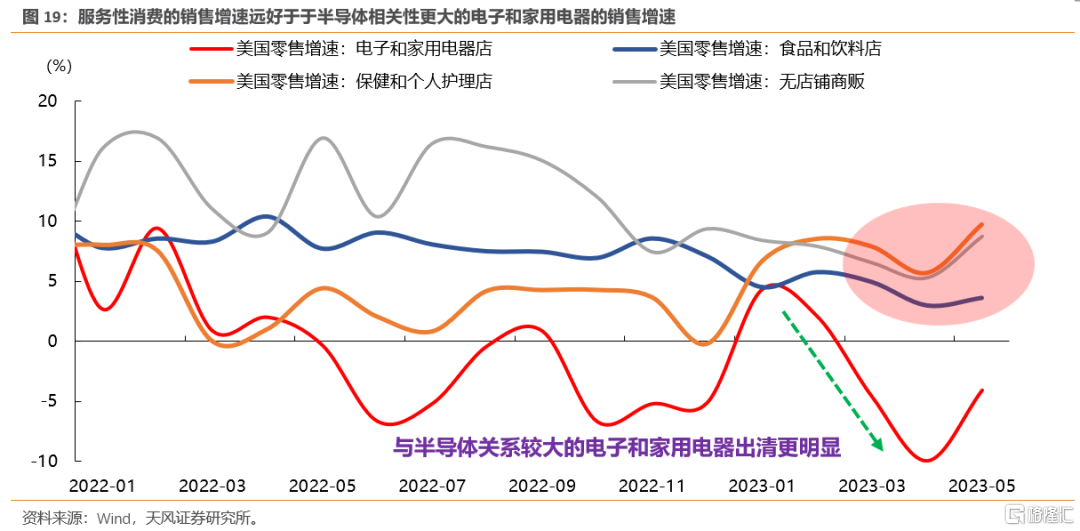

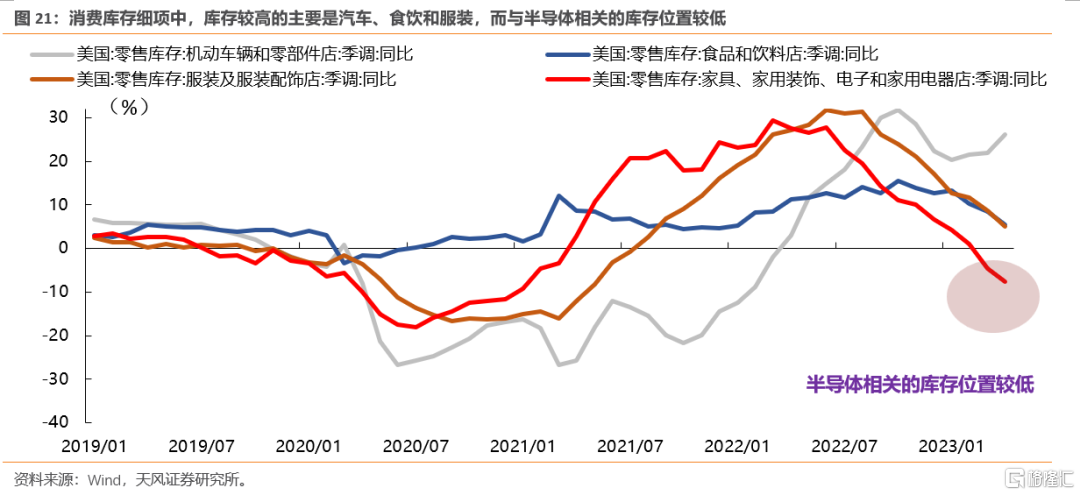

如果下半年美國經濟二次探底,應該主要是當前增速超預期、庫存較高的汽車、食飲和服裝的拖累、或者是地產的二次探底,而與半導體需求關聯度最高的電子產品和家電的零售增速已經率先大幅回落,且這一部分零售商庫存也相對更低,因此美國經濟探底對芯片的影響不大。

(1)美國整體零售數據5月季調同比是2.8%,但是電子產品和家用電器的增速已經來到-4.3%;增速較高的主要是汽車、保健和個人護理、無店鋪商販,增速分別為7.3%、9.7%、8.7%。

(2)美國整體零售庫存4月季調同比是7.6%,但是電子產品、家用電器、傢俱的增速已經來到-7.6%;庫存較高的主要是汽車、食飲、服裝,庫存同比分別為26.2%、5.5%、5.1%。

如果三季度半導體終端需求見底回升,對應半導體銷售週期見底回升,那麼半導體產業鏈(包括相關的國產替代方向)和科創板有可能迎來新週期的開端。

04

半導體週期哪些細分領域可能會更快見底回升?

在全球半導體銷售的週期中,今年2-5月銷售額同比增速都在負20%左右,僅次於2008年金融危機的低點和2000年互聯網泡沫的低點,而5月半導體在美國零售分項中,電子和家用電器銷售增速均回升,帶動半導體銷售的降幅收窄。如果之後半導體週期能夠繼續向上走,可能有兩種情形,核心區別是有沒有創新:

(1)圖中綠色箭頭屬於半導體週期底部回升、但沒有創新,例如2016-2017年,對應A股只有電子的週期性機會,計算機、傳媒、通信都一般。

(2)紫色箭頭屬於半導體週期回升、科技創新相疊加,包括2009-2010年、2012-2013年,2019年這三個階段。其中2009年是iPhone 3GS掀起的智能手機滲透週期,2012年是手機APP支撐的移動互聯網週期,2019年是TWS耳機、IC設計國產替代、5G基建等,均對應A股TMT板塊的全面性機會。

(3)如果2023年下半年半導體週期觸底回升,可能主要是人工智能、智能汽車、數字經濟帶來的1~2年的基本面的β,存在創新屬性,最終也將走紫色箭頭。

歷史來看,隨着終端需求復甦,半導體一般自下而上覆蘇,先後順序為:設計(存儲)→封測→晶圓廠→材料→設備。由於中國半導體廠商的時間序列較短,我們通過HP波分離出半導體銷售和幾家美國代表性半導體公司的股價,驗證半導體細分領域的見底順序:

1、半導體設計(存儲)最先搶跑,以高通為例,大概領先半年時間,平均領先半導體銷售週期5.6個月。

2、通常接下來是封測先起來,但由於英特爾CPU,GPU,設計製造封測一體,平均領先半導體銷售週期2.5個月。

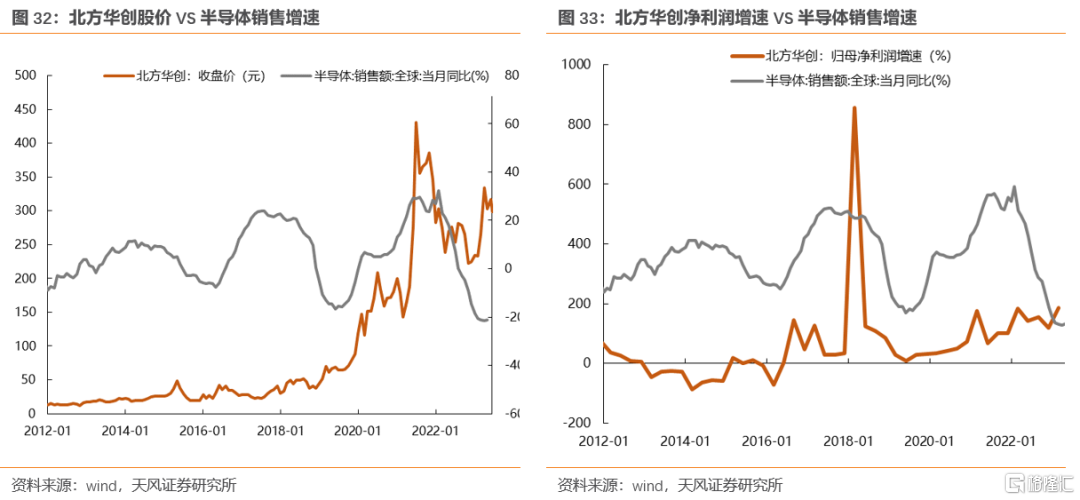

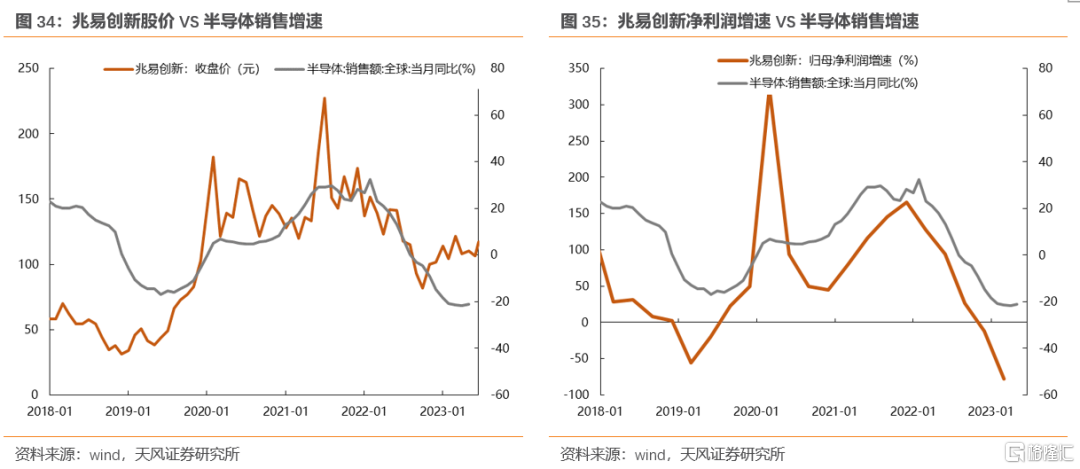

3、隨後是晶圓廠,以台積電為例,平均領先半導體銷售週期2個月。

4、最後是材料和設備,這兩個數據不夠明顯,從19-21的半導體週期來看,大概是和半導體銷售週期同步或者滯後於半導體銷售週期

05

二季度業績預吿來看,部分龍頭已經出現超預期

前面提到半導體一般自下而上覆蘇:設計(存儲)→封測→晶圓廠→材料→設備,如果半導體產業鏈整體開始復甦,那麼設計的業績應該率先起來。

中國半導體產業鏈超預期的主要是受益於國產替代化的半導體設備公司,產業鏈其他環節的公司仍然需要等待:美國、日本、荷蘭先後對中國進行半導體設備出口的管制,受益於自主可控、國產替代加速,半導體設備龍頭北方華創、中微公司Q2業績預吿再度超預期,但是產業鏈其他公司表觀業績可能仍然較差、可以追蹤庫存位置等待時機。

中國的半導體設備環節,歷史來看和半導體週期並沒有那麼強的相關性,背後原因可能是半導體設備廠國產替代化加速,走出獨立行情:通過對比中微和北方華創的股價和半導體銷售週期、淨利潤和半導體銷售週期,並沒有太強的相關性。而中國半導體產業鏈的其他環節的設計、封測、晶圓廠、材料,以及美國半導體產業鏈的各個環節,公司股價或淨利潤和半導體銷售週期,普遍具有較強的相關性。背後原因可能是當前中國半導體設備產商的國產替代化開始加速,走出獨立行情。

部分美國半導體的設計相關公司的二季報指引已經出現超預期,全球半導體產業復甦或即將來臨:根據部分美國半導體公司披露的二季度指引,數據中心芯片的邁威爾科技二季度指引超出市場預期;模擬芯片廠商亞德諾二季度淨每股收益超出市場預期2.91%;而博通預計23財年第三財季(截至2023年7月30日)的淨營收將達88.5億美元左右,業績展望超出分析師預期,二季度淨利潤增速+43.3%;英偉達數據中心營收創下歷史新高,Q2營收指引大超預期;美國部分半導體設計公司已經出現超預期的情況,製造龍頭台積電也出現好轉跡象,二季度淨營收超出預期,半導體週期在下半年有望好轉。

風險提示:宏觀經濟風險,國內外不可預測事件風險,業績不達預期風險等等

注:文中報吿節選自天風證券研究所已公開發布研究報吿,具體報吿內容及相關風險提示等詳見完整版報吿。

注:本文來自天風證券於2023年07月16日發佈的證券研究報吿《新週期的開端:寫在科創板四週年之際》;報吿分析師:劉晨明 SAC 執業證書編號:S1110516090006、李如娟 SAC 執業證書編號:S1110518030001、許向真 SAC 執業證書編號:S1110518070006、趙 陽 SAC 執業證書編號:S1110519090002、吳黎豔 SAC 執業證書編號:S1110520090003、餘可騁 SAC 執業證書編號:S1110522010002、逸 昕 SAC 執業證書編號:S1110522080002

本資料為格隆匯經天風證券股份有限公司授權發佈,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、複製、發表、許可或仿製本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,為保證服務質量、控制投資風險,請勿訂閲本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發佈旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報吿的發佈平台,所發佈觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發佈的報吿為準。本資料內容僅反映作者於發出完整報吿當日或發佈本資料內容當日的判斷,可隨時更改且不予通吿。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。