金融界的週期天王周金濤曾經説過“人生髮財靠康波”。

“每個人的財富積累,千萬千萬不要認為是你多有本事。財富積累,真正來源於經濟週期運動的時間裏,你所抓住的機會。”

作為金融界的投資大師,巴菲特似乎在交易新的投資邏輯。

距6月底斥資1.2億美元買入西方石油12天后,巴菲特又出手了!不過這一次看起來似乎是個新標的?

1

巴菲特再次出手

股神巴菲特旗下伯克希爾哈撒韋能源公司(BHE GT&S)週一宣佈,以33億美元現金收購Dominion Energy(道明尼能源公司)旗下天然氣公司Cove Point LNG 50%有限合夥權益。

目前伯克希爾哈撒韋能源公司已經運營了該設施,並在交易完成後擁有75%的所有權。

本次巴菲特再次斥資33億美元加碼天然氣公司,進一步擴充在天然氣化石燃料方面的投資版圖。

事實上,從1979年至1987年股災前,礦業類股票曾是巴菲特和芒格早年的重點投資對象,如阿美拉達赫斯石油公司、哈迪·哈曼貴金屬公司、凱撒鋁業公司等。

彼時,芒格曾提及鐵礦石公司、石油公司之類的企業,具有一定的抗通脹效果。

然而,從1987年股災前清倉後一直到2002年的15年裏,巴菲特再也沒有觸碰過礦業類股票,直到2003年一舉買入中石油,3年狂賺40億美元。

2006年,巴菲特又盯上了康菲石油,這次結果很慘烈,遇上次貸危機,直接鉅虧,直到2012年才總算把康菲石油徹底清倉了。

這麼來看,股神對原油的三次押注,唯一一次賺錢的是2003年買的中石油。

巴菲特在石油領域的投資沉寂了7年後,2019年高調買入雪佛龍,2022開始大手筆買入西方石油。

如今再次斥資33億美元加碼Cove Point LNG ,巴菲特在化石燃料方面的佈局是什麼?尤其考慮到巴菲特2022年8月後開始十連減倉持有了14年的比亞迪,最新將持股比例降至8.98%。

這場新舊能源之爭,巴菲特看到了什麼?

公開資料顯示,Cove Point LNG是一個天然氣出口公司,存儲容量為146億立方英尺,是美國僅有的七個液化天然氣出口碼頭之一,支持28個國家的能源需求,2020年出口LNG達525萬噸。

無獨有偶,西方石油公司也是一家主要開採石油和天然氣的美國公司,業務範圍包括美國、中東、北非和南美,是美國第四大石油和天然氣公司。公司2023年一季度財報顯示,油氣產量中天然氣和液體燃料佔比高。

2019年,巴菲特首次投資西方石油,投了100億優先股,巴菲特自己額外投資了8.3億美元。但由於2020突發新冠疫情,原油價格一度跌到前所未有的負數,迫使巴菲特在2020年第二季度清倉割肉,倉皇離場。

同年7月,巴菲特痛定思痛,重新出手。旗下伯克希爾哈撒韋能源公斥資40億美元收購道明尼能源公司的天然氣資產。包括承擔債務在內,這筆交易總額近100億美元。

也在這筆交易中,巴菲特首次收購Cove Point LNG公司25%的股權。

對伯克希爾來説,此舉大大增加了其在天然氣業務中的版圖。收購後,該公司在美國天然氣輸送量從8%提升到18%。

2022年開始,巴菲特加快了在能源板塊的配置力度。數據顯示,在伯克希爾的持倉中,能源股持倉比例從2021年底的1%飆增至2022年底的13.88%。

自2022年一季度起,巴菲特連續5個季度大手筆買入西方石油,今年6月持股比例突破25%,一舉成為西方石油的單一最大股東。

俄羅斯作為全球天然氣第一齣口大國,2022年的俄烏危機的爆發,使得全球一度遭遇能源危機恐慌,天然氣價格更是飆升。

但目前看來天然氣價格已經平穩,巴菲特為何仍對能源投資樂此不疲?

除了能源股,巴菲特今年更是加大對日本五大商社社的投資力度,今年6月二度加倉,將五大商社平均持股比例提高到了8.5%以上。

日本五大商社的業務以貿易為基礎覆蓋服裝、食品、化工、機械、金屬、能源等多行業。

不容忽視的一點是,巴菲特最新加碼的Cove Point LNG,與東京燃氣公司和住友商事株式會社等公司都簽訂了長期合同。

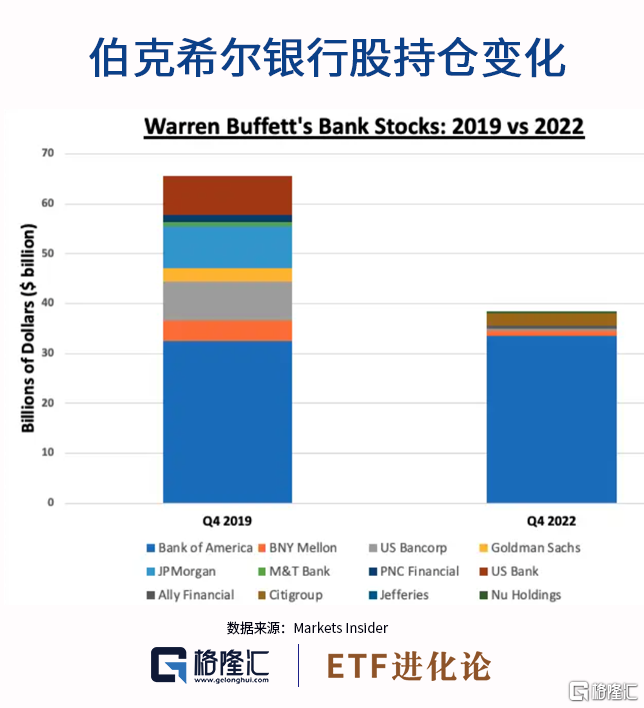

加碼能源股之際,巴菲特還手起刀落減持銀行股。在2022年的三季度已經清倉持有30餘年的富國銀行,還減持了美國合眾銀行、紐約梅隆銀行等銀行股,目前僅重倉一家銀行股——美國銀行。

在以往股東信裏,巴菲特多次強調美國國運對投資的重要性,但今年股東的信,他罕見表示對全球通脹問題,債務危機的擔憂。

從投資配置來看,減持銀行股、偏好從消費股變成能源股,巴菲特似乎在全球徐徐拉開一張大網。

相比股神的有條不紊,富士康就比較出人意料,僅一年時間,就毫無徵兆退出1400億印度芯片工廠計劃。

2

印度遭富士康背刺?

7月10日,富士康發佈聲明稱,已退出與印度韋丹塔集團(Vedanta)價值195億美元(約合1410億元人民幣)的半導體合資企業。

富士康表示,雙方共同努力了超過一年時間,以期實現在印度建立芯片工廠,但目前一致決定終止這個計劃。富士康將移除在合資公司的名稱,該合資公司現在由Vedanta完全所有。

Vedanta週一表示,它將繼續致力於半導體項目的開展,並表示已與其他合作伙伴建立印度第一家代工廠。

Vedanta在公吿中表示:

“我們從一家著名的集成設備製造商那裏獲得了40納米生產級技術的許可,我們也將很快獲得生產級28納米的許可證。”但公吿沒有沒有具體説明從哪家制造商獲得技術許可。

據報道,鴻海與Vendanta合作建造28納米芯片廠Vedanta-Foxconn一直未達到印度政府的標準,因此無法取得數十億美元的補助。印度政府已要求他們重新申請國家補貼,製造40納米芯片。

Vedanta此前曾表示,富士康已經獲得了製造級40nm技術。即便如此,Vedanta-Foxconn合資企業也必須向聯邦政府披露其融資計劃,包括股權和債務安排以及目標客户,以此獲得補貼。

面對印度本土產業基礎薄弱的現狀,印度莫迪政府開始大力打造“印度製造”,更下大力氣發展芯片等高新技術產業。

2021年12月,莫迪推出總額達100億美元的財政專項計劃,用於吸引國內外投資者在印設立晶圓製造廠。

截止目前,多家芯片企業欲加入印度的“百億補貼”。如新加坡IGSS已同泰米爾納德邦簽訂諒解備忘錄,計劃3年內建成晶圓工廠。以色列、阿聯酋合資企業ISMC也與卡納塔克邦表達意向,擬在印高科技之都班加羅爾耗資300億美元建設半導體工廠。最值得關注的還是富士康和Vedanta的190億美元合作。

如今來看,莫迪政府追求的芯片產業“跨越式發展”的雄心出師不捷,因為富士康的舉動會引起其他外國投資者的疑慮和懷疑。

Counterpoint研究副總裁Neil Shah表示:“這筆交易的失敗絕對是‘印度製造’的一個挫折。”

不過印度技術國務部長拉吉夫·錢德拉塞卡(Rajeev Chandrasekhar)在一條推文中表示,富士康的決定對印度的野心沒有影響。

3

萬億賽道再掀升停潮

今日A股連續第二日縮量上升,滬指升0.55%,深成指升0.78%,創業板指升0.81%。滬深兩市全天成交額7737億元,較上個交易日放量123億。北向資金連續第二日淨流入,今日淨買入34.89億元。

盤面表現來看,汽車板塊狂掀升停,產業鏈聯袂上攻,新能源整車、汽車整車、一體化壓鑄、汽車芯片、汽車配件等細分方向全線上揚。

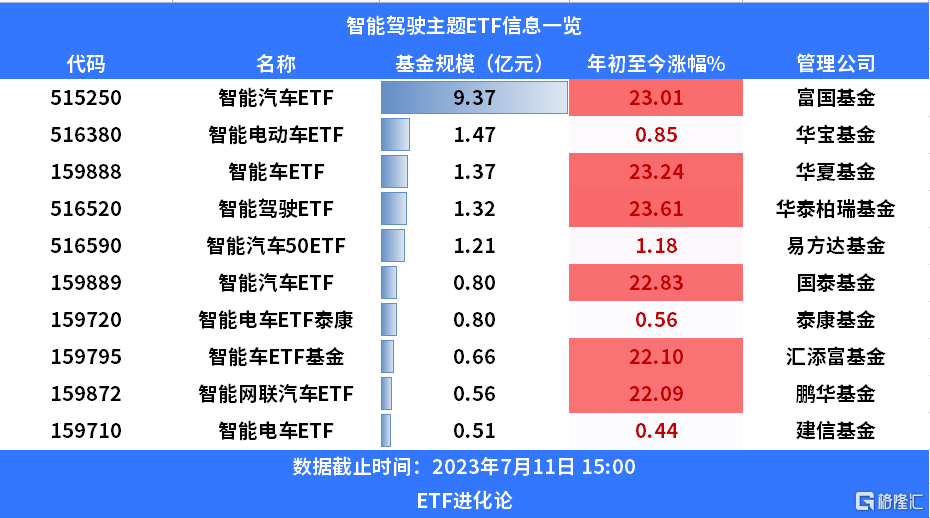

ETF方面,汽車主題ETF強勢領升,智能駕駛ETF表現最佳。華泰柏瑞積極智能駕駛ETF、國泰基金智能汽車ETF等6只ETF均升超3%。

在行業價格戰、補貼退坡等發生背景下,上半年新能源車銷量仍保持較高增速。

乘聯會昨日公佈的數據顯示,6月新能源乘用車批發銷量達到76.1萬輛,同比增長33.4%,環比增長12.1%。今年1-6月累計批發354.4萬輛,同比增長43.7%。6月新能源車市場零售66.5萬輛,同比增長25.2%,環比增長14.7%。今年以來累計零售308.6萬輛,同比增長37.3%。

近期,智能駕駛產業鏈受到市場高度關注,目前A股ETF中覆蓋智能車(不含新能車)的ETF有10只,跟蹤指數有3只,分別為CS智汽車、CS車聯網、智能電車指數。

(本文內容為客觀數據信息羅列,不構成任何投資建議)

近期智能駕駛表現較好的原因是多項政策落地以及AI技術的發展持續推動汽車智能化。

7月6日,馬斯克在2023世界人工智能大會上表示,預計大約今年年末可實現全面自動駕駛。

市場目前普遍認為隨着人工智能技術的快速發展,自動駕駛技術有望迎來發展拐點。