本文來自格隆匯專欄:樊繼拓,作者:樊繼拓 等

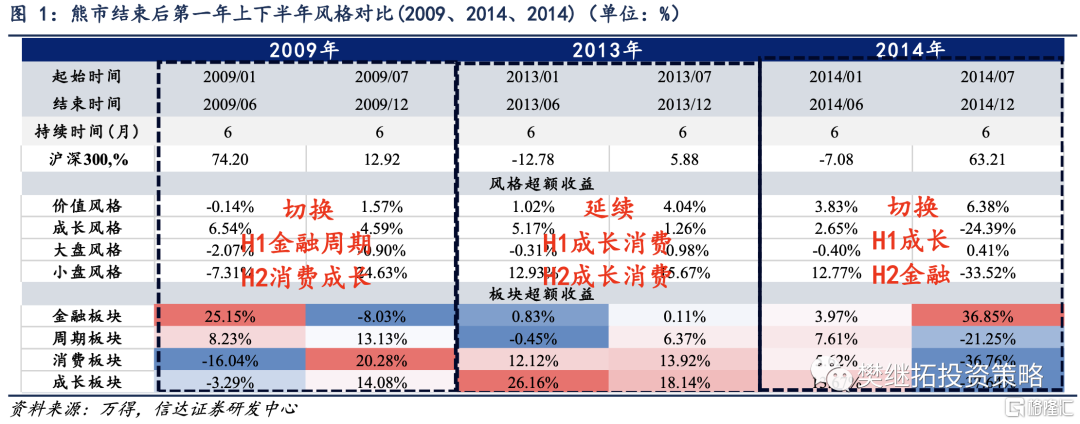

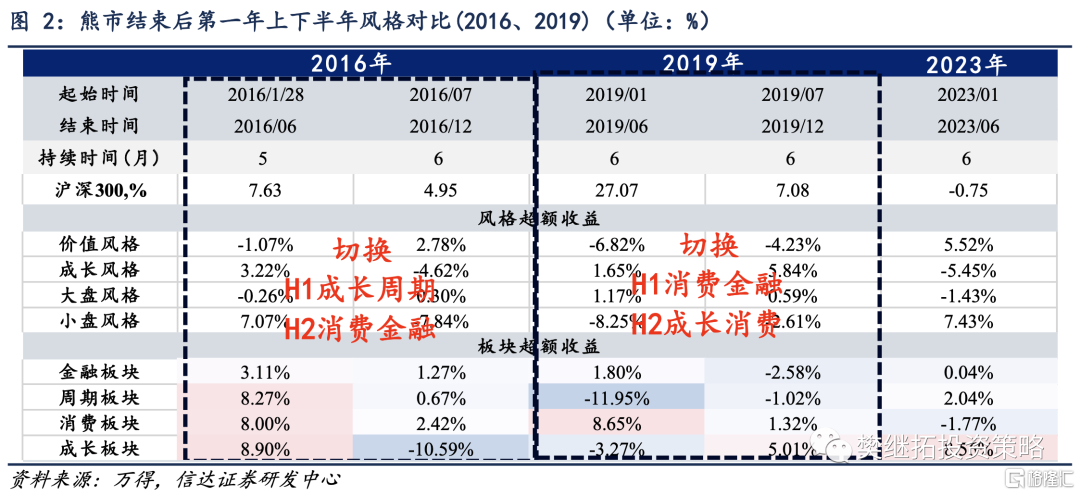

對比歷史上牛市初期(2009、2013、2014、2016、2019)上下半年的風格,能發現只有2013年,上半年和下半年風格基本上相同。牛市第一年(或者熊市剛結束的第一年)下半年大概率會出現風格變化,我們認為背後核心原因是,熊市剛結束初期,大部分板塊業績兑現大多還沒開始,投資者通常會基於產業邏輯和上一輪牛市的經驗,抬升部分板塊的估值,比如2009年上半年,基於4萬億政策和2006-2007年的經驗,金融週期領升,2014年上半年,基於2013年的經驗,成長股投資機會擴散到了計算機和軍工,2016年上半年,基於2013-2015年的經驗,小盤成長再度活躍,2019年上半年,基於2016-2017年的經驗,消費金融升。但到了下半年,隨着股市流動性環境或業績驗證的變化,風格往往需要做一定的修正。政策變化、業績拐點等因素,往往會是比較重要的風格變化的催化劑。之所以只有2013年,上半年和下半年風格基本上一致,均是成長和消費,我們認為背後核心的原因是以TMT為代表的成長2013年上半年並不只是基於產業預期的上升。並且TMT並不屬於之前兩輪牛市中(2006-2007、2009-2010)有產業邏輯支撐的領升板塊,所以並不是基於上一輪牛市的記憶提前升估值,而是主要基於利潤兑現的同步上升。基於這一經驗,我們認為2023年年中需要適當調整行業配置結構,配置重點從估值修復轉向有業績兑現的板塊。

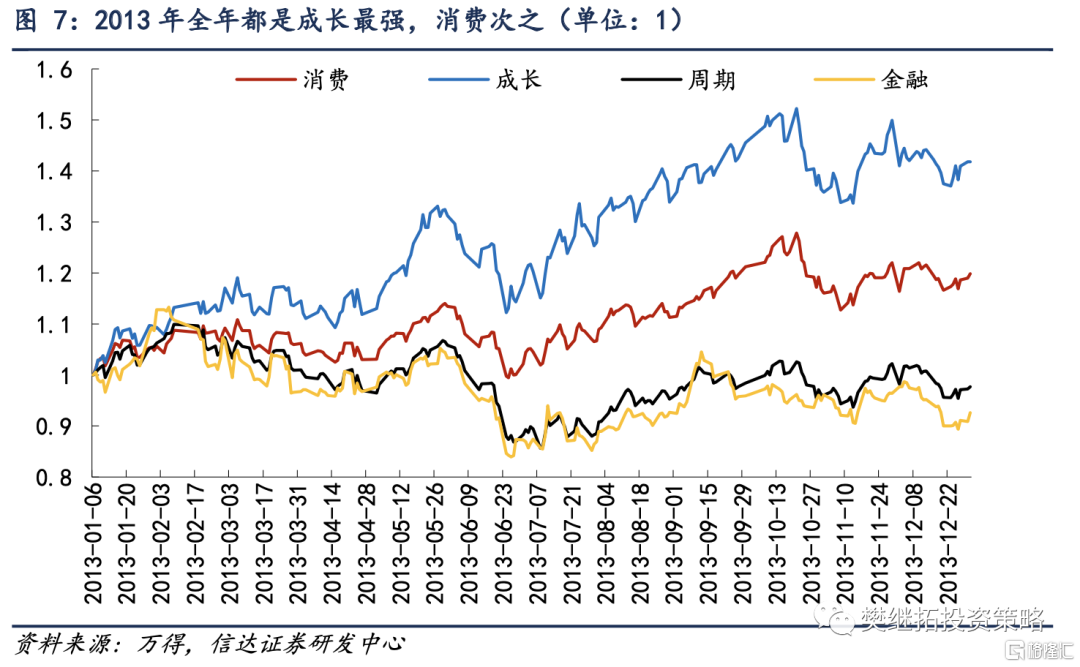

(1)對比歷史上熊市結束後第一年(2009、2013、2014、2016、2019)上下半年的風格,能發現只有2013年,上半年和下半年風格基本上相同。熊市剛結束的第一年,股市的特徵一般是大部分板塊估值都比較低,但行業景氣度又不是很好。股市行業配置上,既要考慮估值低了之後,後續可能會存在的景氣度反轉,又要擔心經濟可能還在下降,對部分行業景氣度的負面影響還沒結束。2009、2013、2014、2016、2019年,都是股市熊市結束後,剛企穩的階段。從這些年份上下半年的風格對比能夠看到,只有2013年上下半年的風格基本上一致,其他年份,大多會出現風格上的變化。2009和2014年是比較大級別的牛市,上半年最強的風格下半年反而最弱。2013年是偏強的震盪市(也可以稱小牛市或結構性牛市),上半年和下半年都偏成長消費。

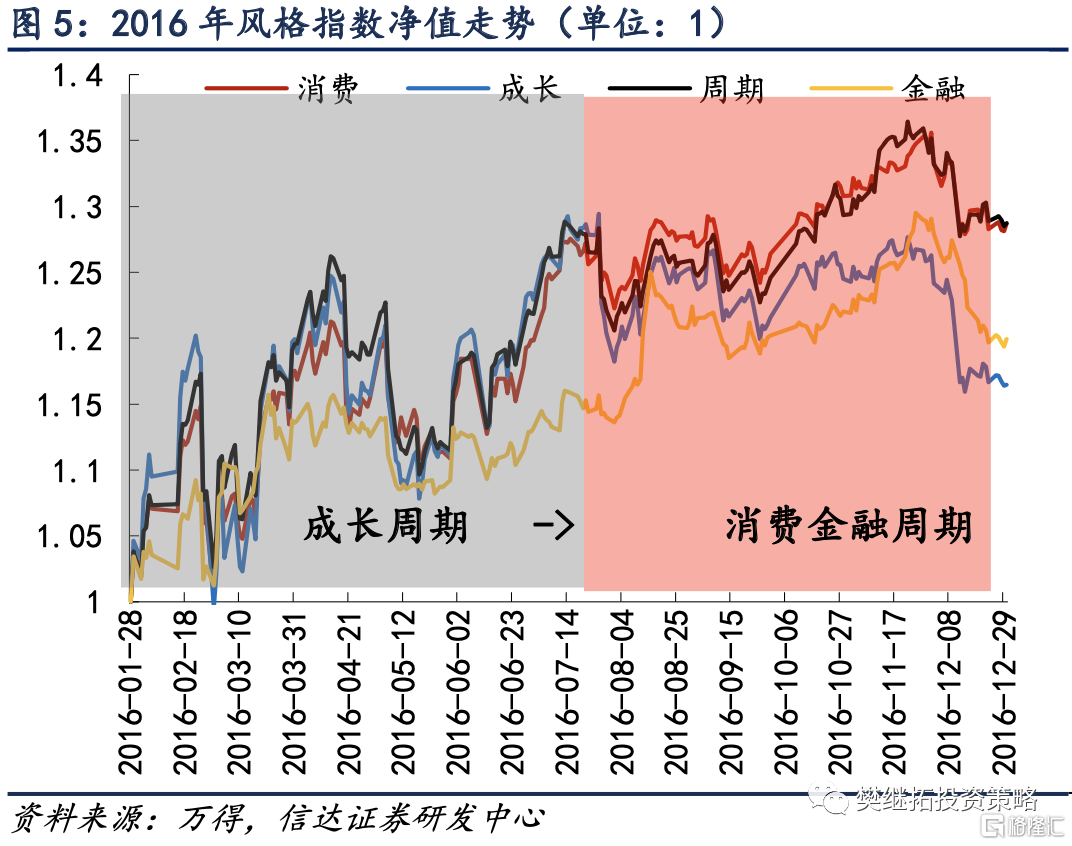

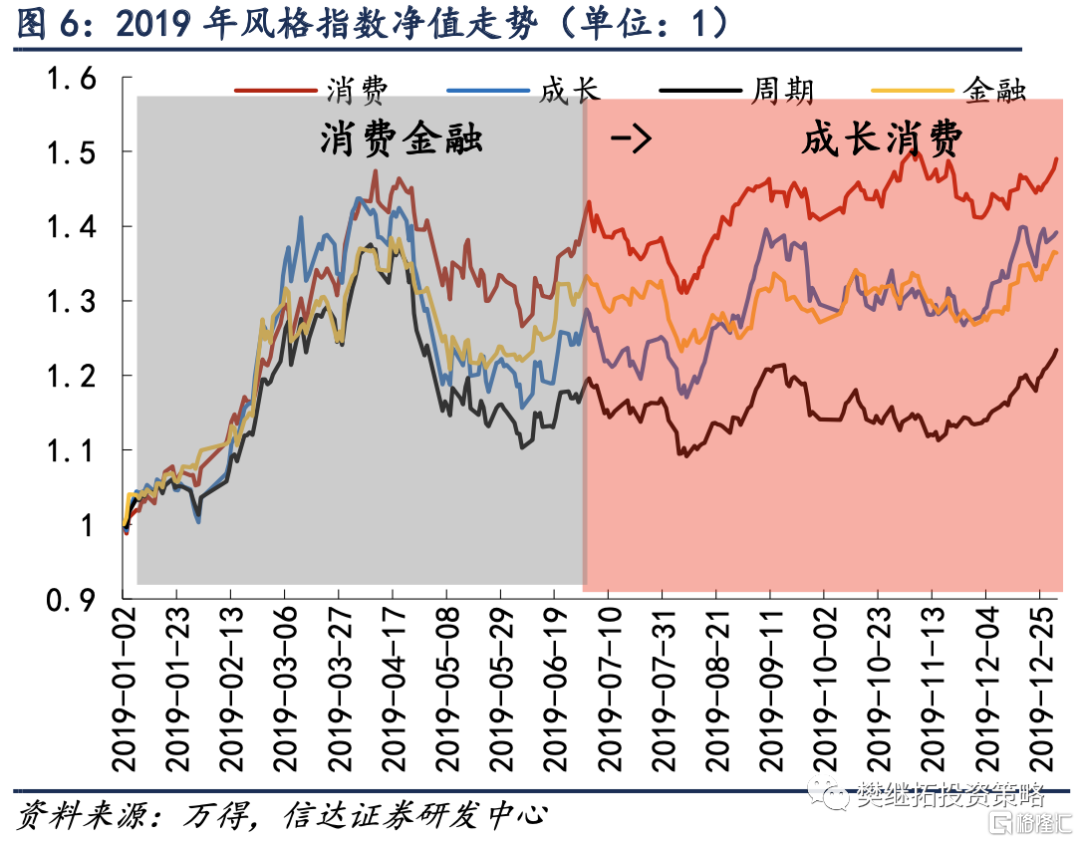

2016、2019年也是偏強的震盪市,2016年上半年偏小盤成長,下半年偏大盤價值,2019年上半年偏消費金融,下半年偏成長消費。

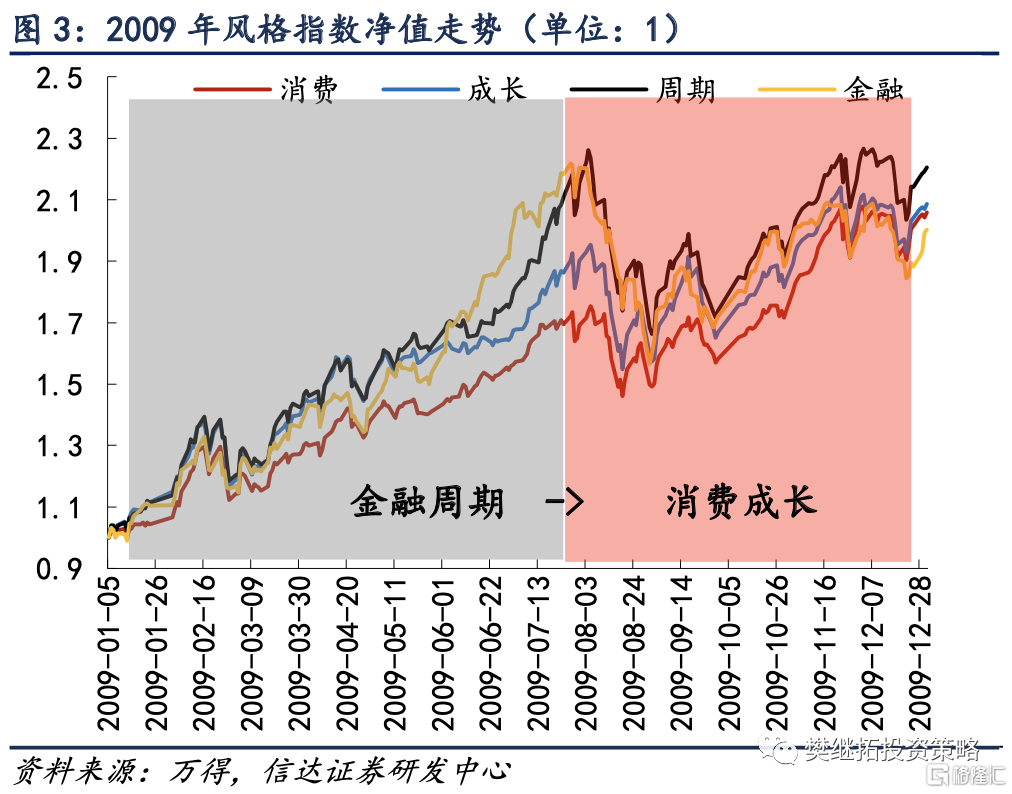

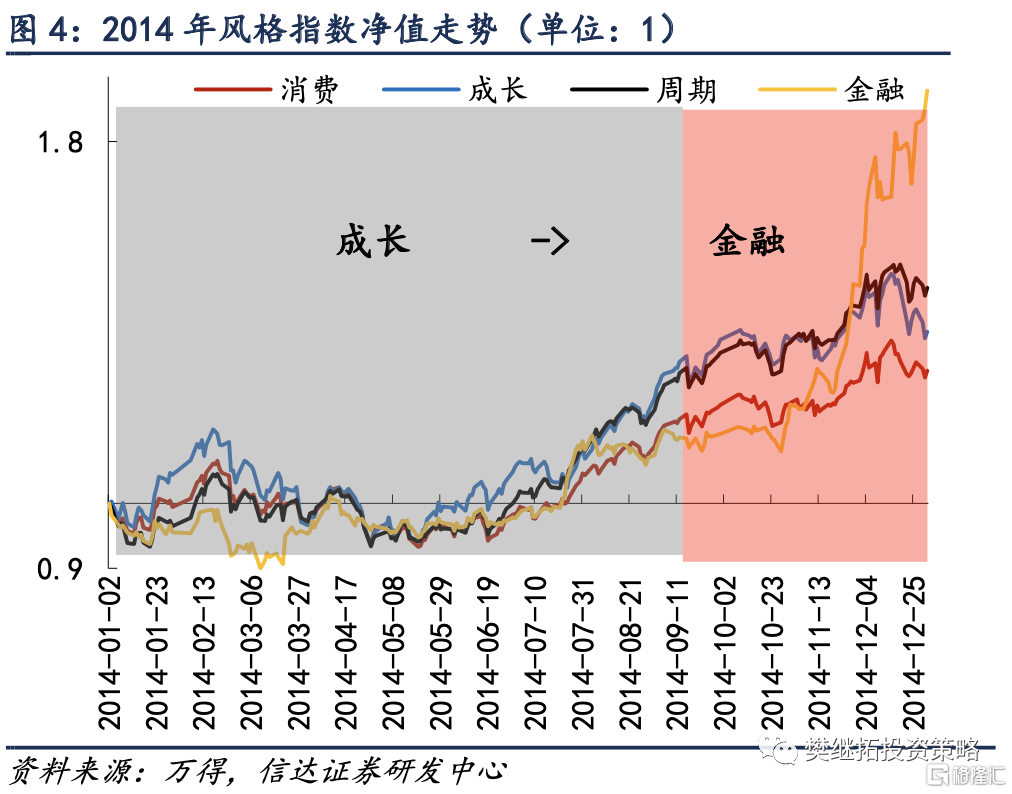

(2)大牛市通常需要大調結構,震盪市通常需要小調結構。我們可以詳細來看一下,導致上下半年風格不同的原因。2009和2014年均是大牛市。2009年上半年,由於2008年的全球經濟危機,國內出台了4萬億政策,經濟出現了V型反轉,金融週期領升。由於經濟恢復速度很快,2009年3-4季度開始,政策逐漸開始變得更温和。第二個重要的背景是,金融週期2009年已經度過了內生增長最快的階段(2000-2007年),消費等行業的內生增長變得更強。主要因為宏觀政策變化和產業生命週期所處的階段,導致2009年下半年風格轉向消費成長。2014年也是個大牛市,上半年整體風格偏成長,特別是2014年Q1。下半年開始,增量資金開始流入,板塊風格逐漸擴散,成長週期金融消費在Q2-Q3均有表現,整體上還是成長偏強,但2014年Q4降準降息後,金融股快速上升,雖然領升的時間不長,但幅度很大。事後來看,這一次風格變化,我們認為直接催化劑是降準降息,但背後核心原因可能是股市增量資金過多,而有業績的成長性板塊較少。2013-2015年唯一有業績的是TMT,但經歷過2013年的大幅上升後,相對估值較高,而且2014年開始業績增速略有放緩。2009和2014年均是大級別牛市,增量資金較多,只靠某一個風格很難支撐起指數接近100%升幅,所以政策或產業業績發生變化,下半年很容易出現較大變化。

2016和2019年均是偏強的震盪市,上下半年的風格略有不同,但變化不是很明顯。2016年1月底到7月,股市整體偏向成長週期,小盤股更強,下半年成長股最弱,消費金融週期均有表現。從經濟變化來看,2016年Q1-Q2股市領先指標(PMI、信貸)開始企穩,Q3-Q4所有經濟相關行業景氣度開始回升,所以我們認為經濟改善和業績驗證,是2016年下半年風格變化的核心原因。2019年股市也是偏強的震盪市,上半年消費金融最強,我們認為主要是因為,經濟增速仍在放緩,TMT和週期的盈利依然偏弱,消費金融雖然也受到了經濟增速放緩的影響,但受影響更小,且有行業集中度提升、ROE穩定等產業邏輯能夠抬升估值。而到了2019年下半年,隨着半導體、新能源等行業自下而上產業業績開始兑現,風格逐漸往成長偏移。

總結牛市或偏強震盪市的經驗,下半年大概率會出現風格變化,我們認為背後核心原因是,熊市剛結束初期,投資者通常會基於邏輯和上一輪牛市的經驗,抬升部分板塊的估值,比如2009年上半年基於2006-2007年的經驗升金融週期,2014年上半年基於2013年的經驗升成長,2016年基於13-15年的經驗升小盤成長,2019年上半年基於2016-2017年的經驗升消費金融。但到了下半年,隨着股市流動性環境或業績驗證的變化,風格通常會出現較大的修正。

(3)2013年年中風格和板塊均沒有調整。但2013年是完全不同的案例,上半年和下半年風格基本上一致,均是成長和消費,我們認為背後核心的原因是以TMT為代表的成長2013年上半年並不只是基於產業預期的上升。並且TMT並不屬於之前兩輪牛市中(2006-2007、2009-2010)有產業邏輯支撐的領升板塊,所以並不是基於上一輪牛市的記憶提前升估值,而是主要基於利潤兑現的上升。

(4)策略觀點:政策預期有望驅動6-7月第一波上升,盈利預期回升有望驅動8-12月第二波上升。3月初以來萬得全A指數整體是震盪下行的,是去年底熊市結束後,指數的第一次長時間回撤,其性質可以類比歷史上牛市初期的戰術性調整(2013年2-6月、2016年4-5月、2019年4-7月)。隨着近期貨幣政策的調整,股市大概率已經進入新的上升趨勢,這一次上升大概率會分成兩個階段。第一階段(6-7月),市場有望在政策微調的影響下,出現月度的反彈。之後由於盈利驗證和政策預期兑現的影響,7月的某個階段可能會有階段性小調整。8-12月,我們預計如果經濟庫存週期下降到達尾聲,大部分行業可能會提前開始預期2024年的盈利週期回升。

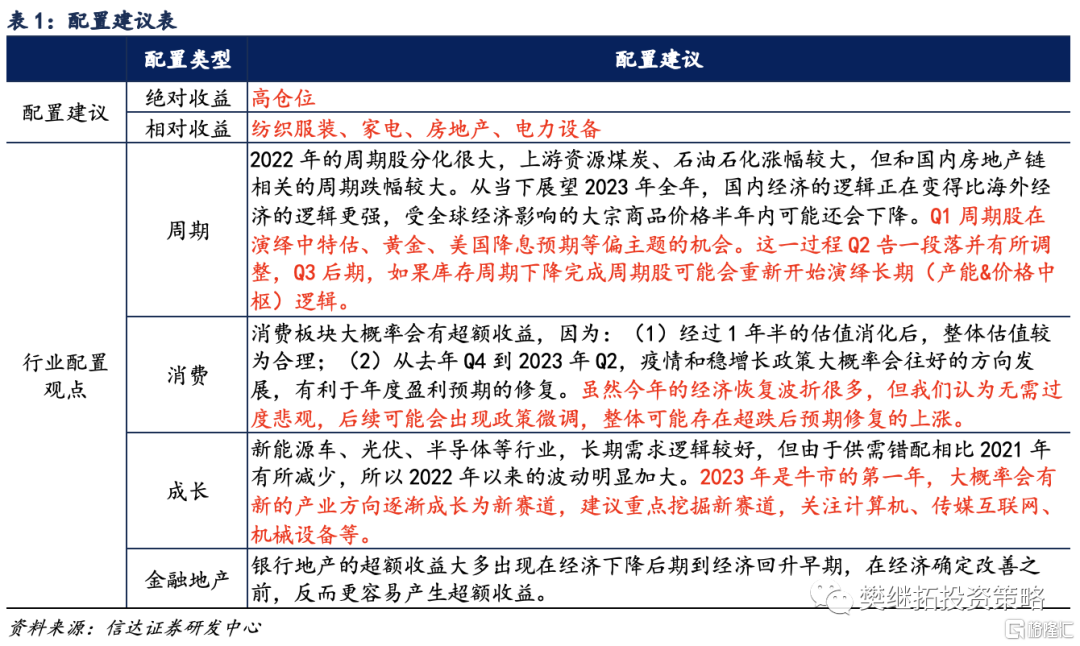

行業配置建議:配置風格偏向進攻,先佈局超跌消費鏈、地產鏈,中特估持續關注,Q3重點關注週期。(1)消費鏈、地產鏈:雖然今年的經濟恢復波折很多,但我們認為無需過度悲觀,後續可能會出現政策微調,整體可能存在超跌後預期修復的上升。(2)中特估&TMT:這些板塊前期的調整主要是交易擁擠後的調整,從戰略上,由於經濟尚未恢復,大部分板塊盈利驗證一般,所以有長期邏輯的中特估和TMT可能依然會有機會,不過由於中報臨近,或不宜追升,相對低位的中特估可以持續關注。(3)Q3建議關注週期:週期股當下受到全球庫存週期下行的影響,整體偏弱,但如果庫存週期下降進入尾聲,2023年Q4-2024年,宏觀需求存在回升的可能。考慮到長期產能建設不足,需求、供給和估值可能會共振。

注:本文源自信達證券研究開發中心2023年7月2日發佈的報吿:《年中需要適當調結構——策略周觀點》,分析師:樊繼拓 S1500521060001