【報吿導讀】年初以來,投資者的預期是:一季度修復經濟預期,二季度需要等待基本面,三四季度基本面修復;新能源仍是景氣度最高的行業。當下資產價格已經回到最初起點,諷刺的是現實世界其實正如市場預見。市場右側已現,繼續進攻。

摘要

1 風險資產的順風環境仍在持續

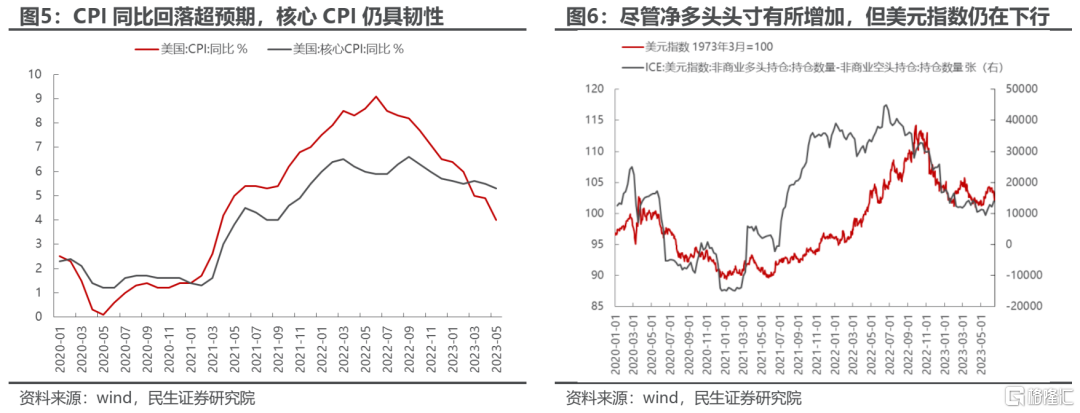

本週公佈的國內外宏觀數據都指示了我們此前提示的:風險資產的順風環境仍在繼續。從國內經濟數據來看,經濟正在逐步修復:儘管5月貨幣供應量的增長和信貸的增長均低於預期,但邊際上其實資金仍在“脱虛入實”,而且央行在數據公佈之後便超預期下調了MLF利率,上一次出現類似的組合是在2020年4月;工業增加值、投資和消費在環比上仍在改善,而用電量同比增速也指示了未來PPI與庫存的底部。當下資本市場的預期已經開始有所改善,甚至出現搶跑。海外在通脹回落、美聯儲6月不加息的環境下,美元指數繼續走弱。上述順風環境和我們兩週以前所提示的並無太大差異,本週我們將集中討論資產定價的位置和未來的空間。

2 右側或已出現,大類資產的全面右側的行情已經離我們不遠

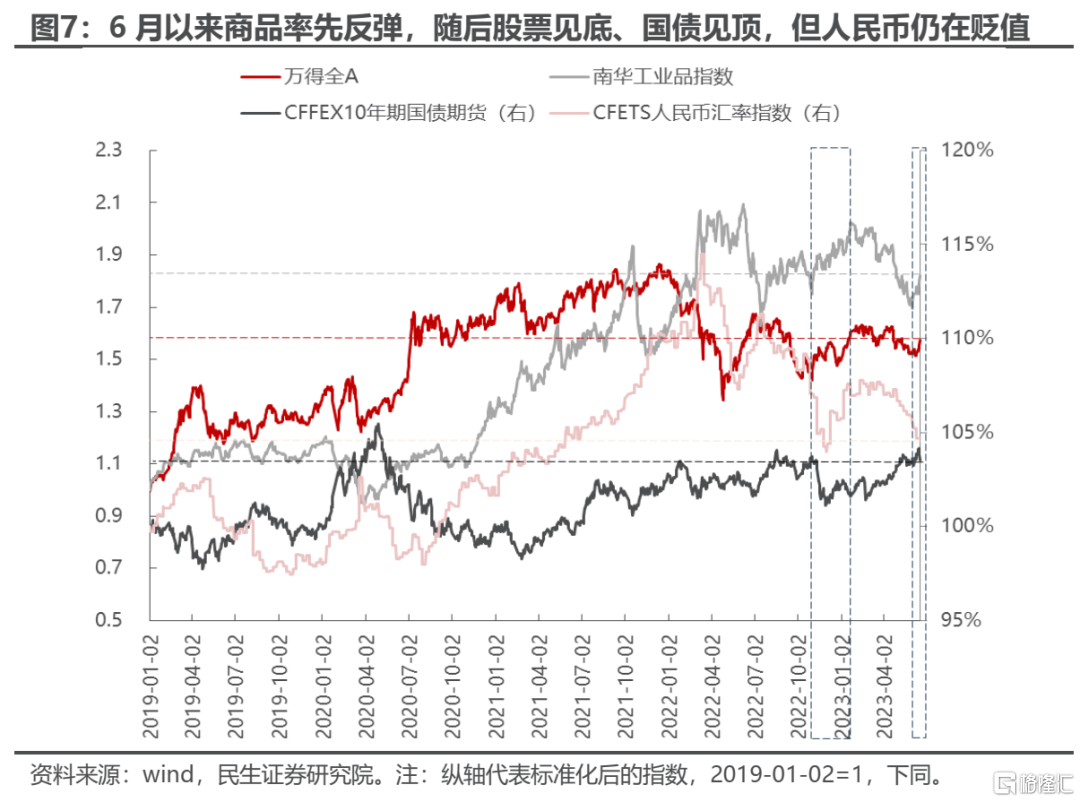

在經過極致的悲觀預期定價之後,在國內外的順風環境下,市場又開始搶跑下一個場景:全面資產的右側行情可能已經不遠。我們從股債匯商品大類資產的近期走勢以及相較於歷史上(2019年以來)的位置來看:6月以來,南華工業品指數率先觸底反彈,但目前也僅僅修復至2022年10月底附近的水平;隨後股票也見底反彈,國債期貨觸及2022年10月底的高點之後也見頂;目前唯一滯後的是匯率:人民幣在美元走弱的背景下仍在貶值,而且已經低於2022年的最低水平。而上一次股債匯商品齊升的時刻就是在2022年10月底,當時也是市場對於基本面的悲觀預期達到極致之後出現反轉。當下市場處在各類資產已經轉勢但又沒進入極度樂觀狀態的絕佳位置。

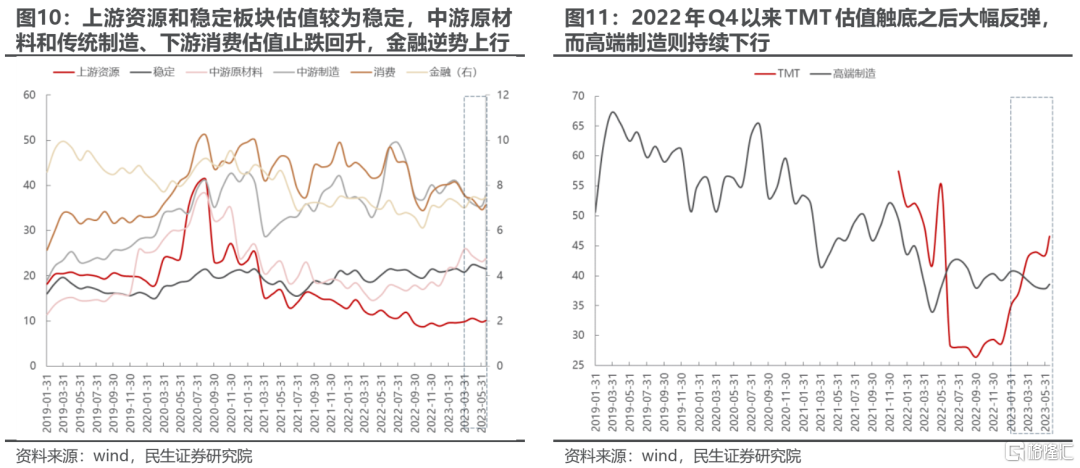

從股票的大類板塊資產價格所隱含的預期來看:上游資源和穩定板塊的估值變動不大,市場對於它們的盈利增長預期穩定;中游原材料、傳統中游製造以及下游消費的估值整體處於下行的趨勢中,尤其是消費,估值甚至一度跌破2022年10月的低點,近期有所反彈;從高端製造(舊成長)與TMT(新成長)之間的估值對比來看,呈現明顯的背離:2022年Q4以來TMT估值觸底之後大幅反彈,而高端製造則持續下行。所以市場其實真正悲觀的是曾經“風光一時”的下游消費與中游高端製造板塊。

3 不忘初心,賽道的故事值得體面的收尾

通過類比歷史上典型的成長(2005年五朵金花與2013年TMT),我們會發現:寧組合的PE估值從最高點到當前的下降幅度,比2005年五朵金花下降的幅度還要高,茅指數的回撤也接近2005年五朵金花的水平。對於寧組合,當前市場給予投資者的未來增長風險溢價也已經遠遠高於2018年,僅次於2008年金融危機,過去的核心資產可能已經經歷了一輪預期定價層面的熊市,短期反彈的勢能正在積聚。對於上述板塊,長期的問題我們在今年年初就曾提示投資者,而投資者更多地是以“仍然是2023年高景氣行業”作為理由繼續持有。而當下,當市場對於長期增速下降的擔憂不絕於耳時,我們反而提示投資者應該關注短期業績和景氣,就像當時他們提示我們的一樣。當然,中期的問題,未來交給業績變化去完成定價。

4 右側,繼續進攻

隨着風險資產的順風環境繼續得到確認,大類資產之間的預期差也在逐步收斂,人民幣匯率回到美元指數見頂回落對應的位置之後,將指示全面共振向上的行情正在到來,建議投資者繼續保持進攻態勢。推薦從以下三個思路進行資產配置:

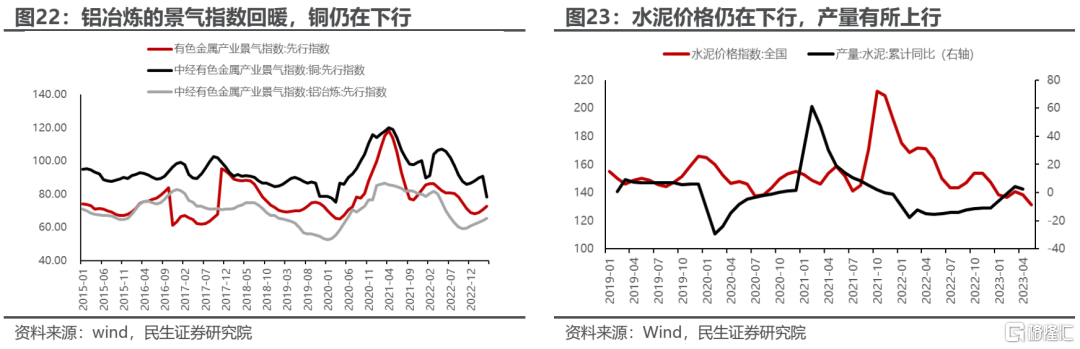

第一,同時受益於國內需求恢復預期+美元指數持續走弱的資源品:推薦銅、鋁、油、金。歐洲能源的去庫已經完成,而隨着夏季用電高峯疊加厄爾尼諾效應的來臨,煤炭板塊我們認為其反轉的概率大幅增加,至少未來一個季度。

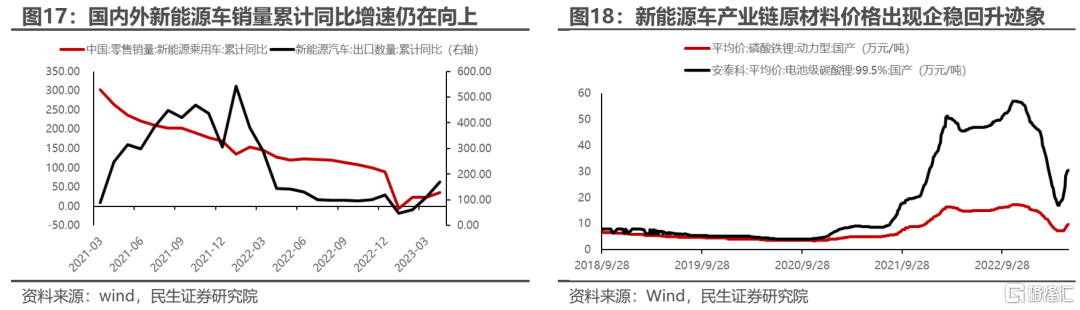

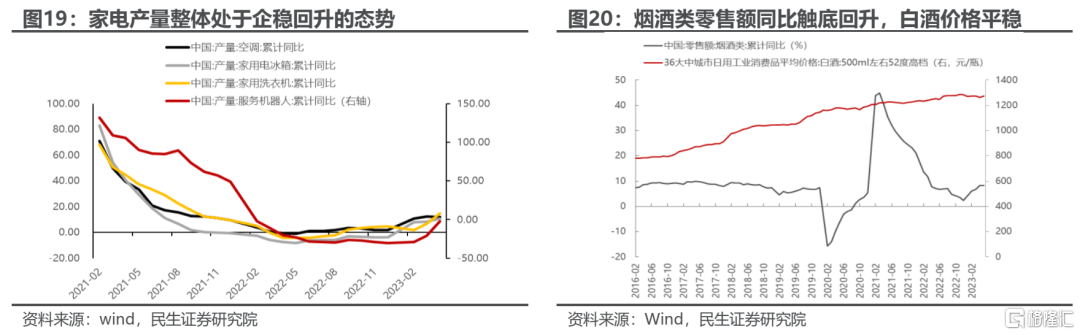

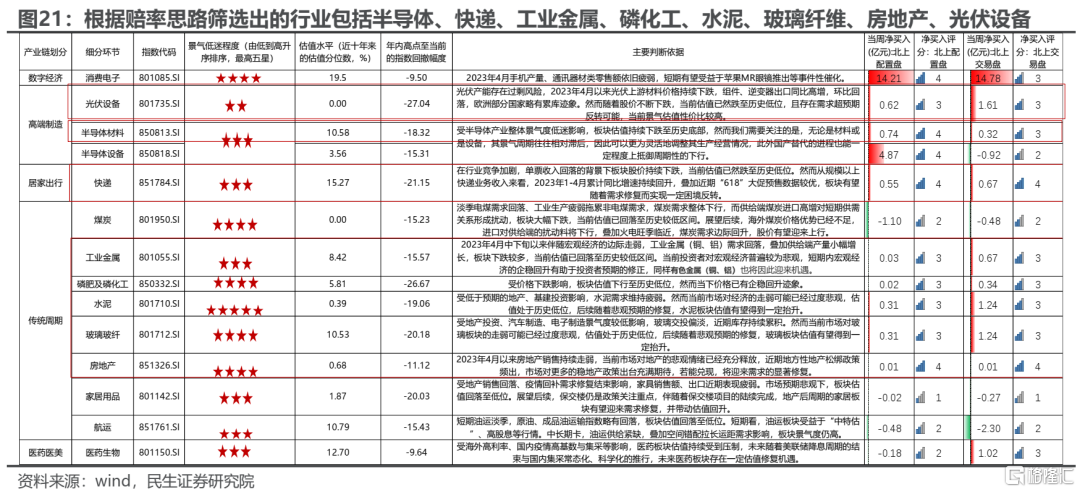

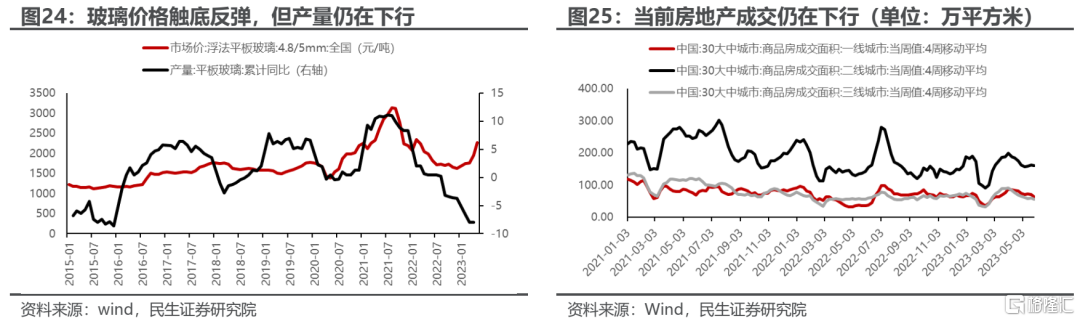

第二,我們繼續更新給出包含勝率思路與賠率思路兩個方向的全市場策略。勝率思路:尋找近期基本面尚好、受悲觀情緒壓制而出現較大回撤,且最近一週資金行為已經轉好的行業,包括新能源車、製冷空調設備、智能家居、白色家電、廚房電器、白酒以及休閒食品。賠率思路:尋找景氣度本就在下行但未來可能出現反轉、市場悲觀情緒壓制下估值已極度便宜且最近一週資金行為已轉好的行業,包括半導體材料、快遞、工業金屬、磷化工、水泥、玻璃纖維、房地產、光伏設備。

第三,紅利資產的悲觀預期將會大幅修復,較適應環境的長期品種(四大行、公路、電力、煉廠、港口等)。

風險提示:國內基本面不及預期;產業格局加速惡化;美國超預期加息。

1、風險資產的順風環境繼續確立

本週公佈的國內金融和經濟數據、海外通脹數據以及美聯儲的FOMC會議都指示了我們此前提示的:國內經濟正在逐步修復,而其實資本市場的預期已經開始有所改善甚至搶跑;海外在通脹回落、美聯儲6月不加息的環境下,美元指數繼續走弱。對於風險資產而言,順風環境仍在繼續確立。

從本週公佈的國內金融和經濟數據來看:

(1)儘管5月貨幣供應量的增長和信貸的增長均低於預期,但邊際上其實資金仍在“脱虛入實”,而且央行在數據公佈之後便超預期下調了MLF利率10個BP,金融支持實體經濟的政策意圖十分明確。而上一次出現社融-M2、M1-M2同比增速差回升的同時央行進行降息的組合是在2020年4月。

(2)經濟數據上看,已經出現了築底的跡象:雖然從同比上看工業增加值、投資和消費都有所走弱,但環比上卻都同步轉正,仍在邊際改善。從領先指標來看,歷史上用電量同比增速往往領先於PPI同比領先於工業產成品庫存同比。

從海外宏觀環境來看,6月美聯儲在通脹超預期回落的背景下如期暫停了加息,美元指數進一步走弱,雖然會議上強調了未來再加息的可能性,但這更多地取決於通脹的底部,在底部還未確立之前可能美聯儲都不會加息。

2、不同資產間的預期差:

全面右側可能已經不遠

在經過極致的悲觀預期之後,在國內外的順風環境下,市場又開始搶跑下一個場景:全面資產的右側行情可能已經不遠。我們從股債匯商品大類資產的近期走勢以及相較於歷史上(2019年以來)的位置來看:6月以來,南華工業品指數率先觸底反彈,但目前也僅僅修復至2022年10月底附近的水平;隨後股票也見底反彈,國債期貨觸及2022年10月底的高點之後也見頂了;目前唯一沒有反映基本面復甦預期的是匯率:人民幣在美元走弱的背景下仍在貶值,而且已經低於2022年的最低水平。而上一次股債匯商品齊升的時刻就是在2022年10月底,當時也是市場對於基本面的悲觀預期達到極致之後出現反轉。這也意味着匯率可能是不看好中國經濟的最後堡壘,其定價是內部市場完成大切換的最後路標。

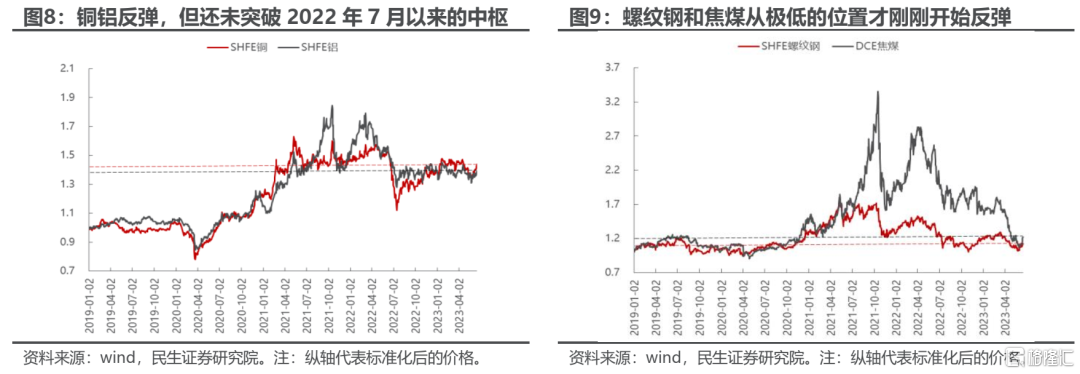

從細分商品來看,銅鋁、黑色系都出現了反彈,但仍未突破階段性中樞。

從股票的大類板塊[1]估值的位置所隱含的預期來看:上游資源和穩定板塊的估值變動其實不大,基本上自2022年年底以來就穩定下來,這意味着市場對於這兩類板塊的盈利增長預期也基本穩定了,而恰恰這兩個板塊對應着我們推薦的紅利策略;中游原材料、傳統中游製造以及下游消費的估值整體處於下行的趨勢中,尤其是消費,估值甚至一度跌破2022年10月的低點,近期有所反彈;而金融板塊的估值整體處於上升趨勢;從高端製造(舊成長)與TMT(新成長)之間的估值對比來看,呈現明顯的背離:2022年Q4以來TMT估值觸底之後大幅反彈,而高端製造則持續下行。

[1]這裏我們將中信一級的28個行業(不包括綜合和綜合金融)分為8大類板塊:上游資源,包括石油石化、煤炭和有色金屬;中游原材料,包括鋼鐵、基礎化工和建材;中游製造,包括輕工製造和汽車,其中細分高端製造,包括機械、電力設備及新能源、國防軍工和電子;消費,包括商貿零售、消費者服務、家電、紡織服裝、醫藥、食品飲料以及農林牧漁;金融,包括銀行、非銀和房地產;穩定,包括電力及公用事業、建築以及交通運輸;TMT,包括通信、計算機和傳媒。

所以此前的市場悲觀預期其實主要集中於下游消費以及中游的高端製造板塊,但這兩個板塊的估值持續下行的原因可能還不太一樣:對於下游消費而言,本身的景氣度可能就沒有很高,股價下行也反映了投資者對於消費復甦疲軟的定價;而對於高端製造板塊而言,當期景氣度其實很高,只不過由於投資者對於未來的增長預期較為悲觀導致股價下行,分子下行疊加分母上行使得PE估值下行。而令人唏噓的是下游消費和中游高端製造板塊在2020-2021年曾是“風光一時”的核心資產,如今卻成為了市場悲觀預期的“承載”。

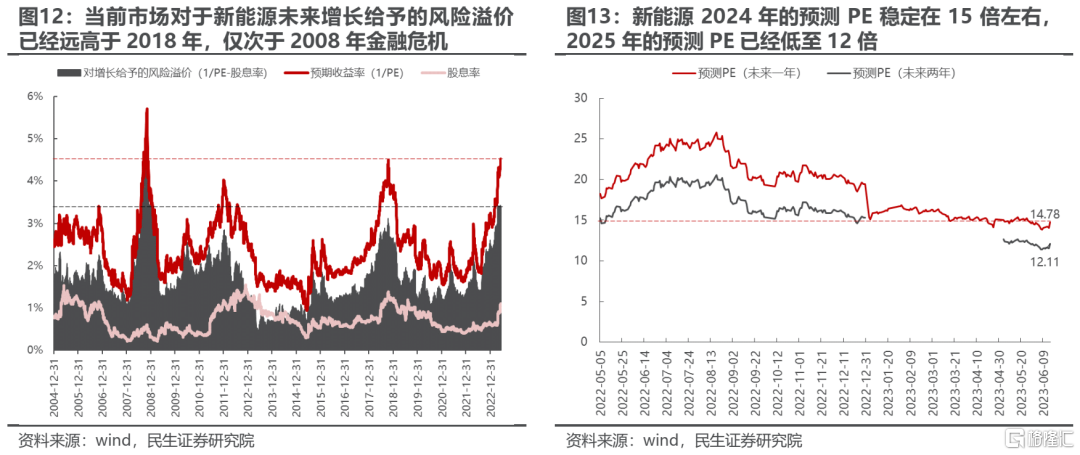

我們以新能源為例,通過將PE所隱含的未來預期收益率拆分為股息率和對未來增長給予的風險溢價來看,當前市場對於未來新能源板塊的增長給予的風險溢價水平已經遠遠超過2018年時的水平,僅次於2008年金融危機時刻,這意味着市場對於未來新能源的業績增長達到了極度悲觀的水平。而從預測PE的變化來看,從2022年8月開始就不斷下行,2024年的預測PE穩定在15倍左右,2025年的預測PE已經低至12倍。

所以一個值得我們思考的問題是,當市場在追逐新成長的階段,這個階段可能會很漫長,那麼以往受市場追捧的“舊成長”的歸宿是如何的?是否就意味着增速下行與估值的持續下行?我們選取了歷史上典型的不同時期的成長來進行對比:2005年的五朵金花(包括煤炭、有色、鋼鐵、地產和金融)、2013年的TMT以及2019年的茅指數和寧組合,我們發現從最高點到期末的回撤幅度都在40%以上,有意思的是2019年茅指數與2013年TMT的走勢相仿而且期末的股價的位置也十分接近,而2019年寧組合與2005年五朵金花的回撤幅度最為接近,但過程卻不太一樣。

從PE估值對比來看,除了茅指數以外其他三個指數的PE估值波動都很大,而從最高點到期末的估值變化幅度來看,下降最多的是2019年寧組合,甚至超過了2005年五朵金花下降的幅度,下降最少的是茅指數。

所以無論是從股價走勢還是估值對比上看,長期來看這些“舊成長”確實難以避免中樞下行的趨勢,但短期來看似乎我們正在接近它們的階段性底部:一方面這是由於市場對於短期景氣過度悲觀定價造成的,另一方面相較於2005年五朵金花和2013年TMT而言,這一輪新興行業的產業週期的波動沒有那麼大,但同時這也就意味着尋找估值的中樞過程會很漫長,但從寧組合PE估值從最高點到當前的下降幅度來看,比歷史上典型的成長下降幅度還要多得多。這意味着寧組合本身可能已經完成了一輪預期定價層面的熊市。當然,基本面長期問題的定價需要交給時間,但是短期反彈的勢能正在積聚。

3、如何佈局市場的右側:

勝率與賠率的組合

除了上述長期趨勢的討論以外,面對市場走向右側,我們綜合行業景氣與資金動量,給出包含勝率思路與賠率思路兩個方向的右側策略。

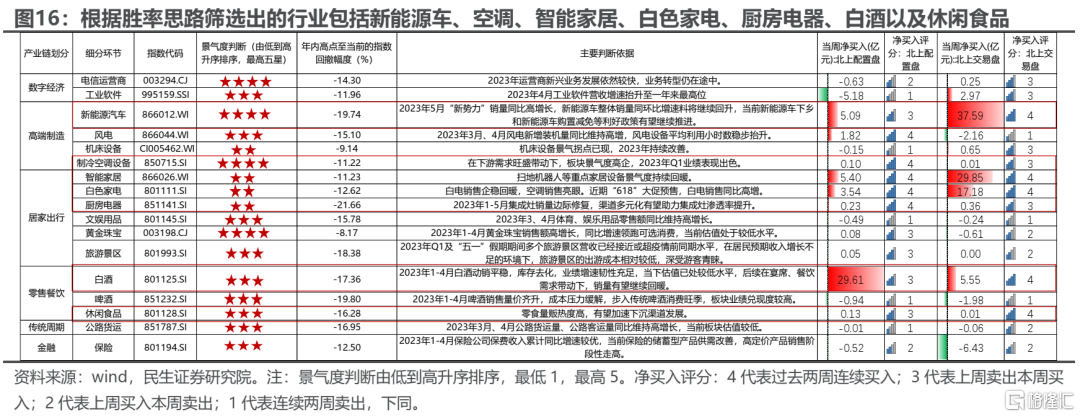

勝率思路:景氣度方面,尋找近期基本面尚好,但受市場悲觀情緒以及預期壓制被錯殺,年內高點至當前的回撤在10%以上的行業。資金行為上,北上配置盤及交易盤對該行業均有所青睞。我們認為符合這一標準的有以下7個細分行業:新能源車、製冷空調設備、智能家居、白色家電、廚房電器、白酒以及休閒食品。

賠率思路:尋找景氣度本就在下行,且受市場悲觀情緒影響估值已極度便宜,未來可能會出現底部反轉,同時至少最近一週資金行為已經轉好的行業。如果以景氣度較為低迷、當前估值水平低於過去十年估值15%分位數、年內高點回撤至今在10%附近或更多、北上交易盤資金打分在3分以上的作為判斷標準,我們認為符合賠率思路的有以下7個細分行業:半導體材料、快遞、工業金屬、磷肥及磷化工、水泥、玻璃纖維、房地產、光伏設備。

4、右側,繼續進攻

隨着風險資產的順風環境繼續得到確認,大類資產之間的預期差也在逐步收斂,未來全面共振向上的行情可能正在到來,建議投資者繼續保持進攻態勢。我們根據前文的邏輯推演,推薦從以下三個思路進行資產配置:

第一,同時受益於國內需求恢復預期+美元指數持續走弱的資源品,推薦銅、鋁、油、金。而隨着歐洲能源去庫完成、夏季用電高峯疊加厄爾尼諾效應的來臨,煤炭板塊我們認為其反轉的概率大幅增加,至少未來一個季度。

第二,佈局右側:從勝率思路出發,部分高端製造和下游消費值得我們去關注:新能源車、製冷空調設備、智能家居、白色家電、廚房電器、白酒以及休閒食品;從賠率角度出發,大部分傳統週期行業(快遞、工業金屬、磷肥及磷化工、水泥、玻璃纖維、房地產)、半導體材料、光伏設備值得關注。

第三,紅利資產的悲觀預期將會大幅修復,較適應環境的長期品種(四大行、公路、電力、煉廠、港口等)。

風險提示

1)國內基本面不及預期。如果後續國內經濟數據繼續不及預期,那麼底部反轉的預期就會被證偽,文中相關的板塊推薦邏輯就不成立。

2)產業格局加速惡化。如果高端製造的產業格局加速惡化,可能在短期內難以維持高景氣,將會帶來估值的進一步下行。

3)美國超預期加息。如果美聯儲在未來超預期加息,那麼美元很可能大幅反彈,與文中美元走弱的基準假設不符。

注:本文來自民生證券2023年6月18日發佈的證券研究報吿《A股策略週報20230618:不忘初心,繼續進攻》,分析師:牟一凌 SAC編號S0100521120002| 方智勇 SAC編號S0100522040003| 梅鍇SAC編號S0100522070001 | 吳曉明 SAC編號S0100121120023