人工智能浪潮席捲近半年,也讓英偉達一把推開了美股萬億俱樂部的大門。

當初只是想在遊戲圖像計算上分一杯羹的英偉達,沒想到在二十多年後成為AI計算的領軍者,幾乎壟斷了整個AI服務器芯片市場。

上一個摧枯拉朽般佔領服務器市場的是英特爾,但它的CPU在高性能計算上敗給了英偉達的GPU。同時,英特爾在芯片製程技術上也落後於台積電,其產品戰略一直處於被動狀態。相比之下,領先的英偉達已經一騎絕塵,而AMD也在後面緊追不捨,直抄英特爾的老窩。

隨着英偉達的成功,下一代芯片研發方向更聚焦在如何深度結合AI模型上來,選擇不僅僅只有GPU,因為提高算力的高昂代價絕大部分要歸功於AI芯片,所以英偉達在模型訓練芯片端的領先地位無疑會遭受挑戰,英特爾、AMD、高通等企業開始摩拳擦掌,做好準備。

那麼,在AI芯片,會有下一個英偉達嗎?

01 AI芯片必須先過一道檻

按照部署位置,AI芯片可以分為雲端、終端和邊緣側;按照任務劃分又可以分為訓練芯片和推理芯片。雲端就是在數據中心進行模型訓練,芯片需要支撐大量的數據運算,終端和邊緣側對算力要求稍弱一些,但要求快速響應的能力和低功耗,英偉達霸佔了訓練芯片這一領域,不過推理方面不乏比GPU更合適的芯片。

性能各異的專用AI芯片包括GPU、ASIC、FPGA、NPU等,可以簡稱為XPU,名稱的不同反映了各自架構層面上的差異。專用AI芯片在所擅長的領域裏有匹配GPU的能力,雖然少了可擴展性,但在效能和算力上領先更通用的GPU,儘管後者能做更多的事情。

這就回到了當初CPU在機器學習領域被棄用的邏輯,將來是否會有一款新的芯片可以對GPU發起衝擊?

目前全球大廠們都尤愛造芯,不過通用芯片人家沒必要自己做,只會切合自己重要的業務方向來佈局。

比如谷歌的TPU採用了ASIC,只針對卷積神經網絡的加速器,特斯拉的Dojo是專門用於FSD的機器視覺分析芯片,以及國內百度、阿里也花費大量精力在自研芯片上。

一直以來,專用處理器並未真正給GPU帶來過威脅,這主要與市場容量,資金投入,摩爾定律形成的正向循環有關。

根據IDC數據,21年中國AI芯片市場裏,GPU佔據89%的份額;NPU處理速度比GPU快上10倍,佔據9.6%的份額,ASIC和FPGA佔比較小,市場份額分別1%和0.4%。

過去三十年,台積電、三星等晶圓代工廠的崛起塑造了分工專業化的趨勢,設備和先進製程的技術進步允許像英偉達、高通等芯片設計企業一展身手,也讓蘋果、谷歌等科技大廠開始用芯片定義產品和服務,專用芯片設計的土壤是肥沃的,大家都是受益者。

在競爭對手看來,GPU並非專門為機器學習而設計的芯片,之所以能成功,主要在於結合框架軟件層形成的複雜生態,提高了芯片的通用性。

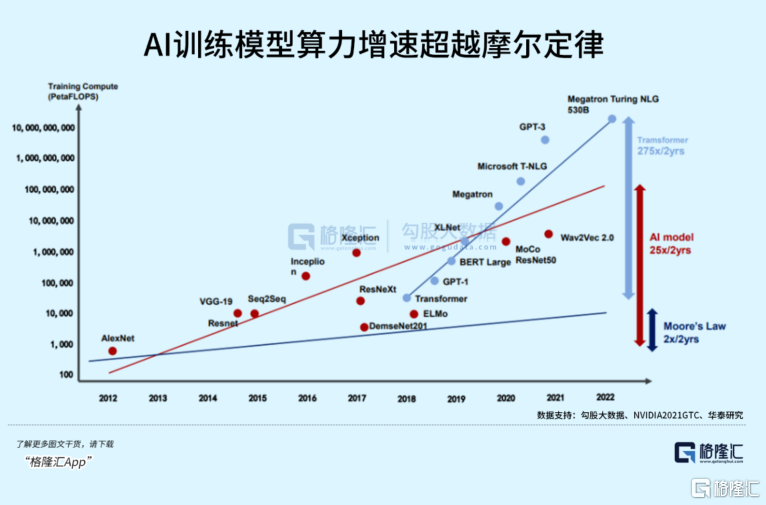

實際上,自2012年以來,每年頭部訓練模型算力需求按10倍在增長,一直在逼近摩爾定律下的算力極限。

而從11年Tesla M2090開始,數據中心產品GPU一直在更新迭代,先後推出Volta、Ampere、Hopper等針對高性能訓練計算和AI訓練的架構,保持每兩年推出一代新產品的速度,浮點算力也從7.8 TFLOPS增至30 TFLOPS,升幅接近4倍。

最新的H100,甚至已經把大模型訓練的時間從一週縮短至一天。

基於英偉達在AI芯片領域的高份額,可以説,過去AI模型訓練的算力增長主要由英偉達的GPU系列所支撐,這形成了一個正向反饋,隨着芯片出貨規模的增長,攤平了英偉達芯片的開發成本。

相比較未來的算力需求,一款通用芯片的技術迭代最終也會逐漸放緩,專用處理器只有跑通這個正向循環,才有可能在成本上與通用芯片們並駕齊驅。

不過難度在於,專用處理器僅僅着力在細分市場,市場規模根本比不上通用市場,相對於通用芯片的每單位性能提升,往往需要花上更長的時間,或者更大的出貨量來攤薄成本,可是隨着AI在應用場景中加速滲透,未來AI芯片的開支也會大幅增長,專用AI芯片、 CPU、GPU有望成為三條並行的線。

根據Precedence Research,2022年全球AI芯片市場規模為168.6億美元,將以每年約30%的速度增長,預計到2032年達到約2274.8億美元。

02 三家分晉,如何分庭抗禮?

英偉達對算力的壟斷地位在如今大模型戰爭下加速強化,矛盾日益加劇,GPU採購需求超出台積電和英偉達的預料,供應不足,價格便水升船高,繼續循環。

國內外科技大廠們在選擇自研芯片上保持一致的態度,又或者,幫助其他芯片廠和英偉達競爭,刺激新的供給同時降低芯片成本。

上月初AMD盤中大升12%,原因來自一則消息指出,微軟正在與AMD合作,資助後者向AI芯片擴張,並與這家芯片製造商合作一款代號為Athena(雅典娜)的芯片,但之後微軟官方否認了這一消息。

這讓人聯想到上世紀九十年代的“WINTEL”聯盟,互相成就了微軟在PC操作系統,以及英特爾在CPU的地位。此時的AMD,已經成為了英特爾市場份額最強有力的威脅。

去年計算機市場經受重創,企業服務器和消費電子兩端的疲弱對CPU出貨量造成不小拖累,英特爾與AMD兩家公司均出現了30多年來最大的下滑,分別降低21%和19%。

雖然主業俱顯疲態,但行業的競爭格局卻再次發生了巨大變化。

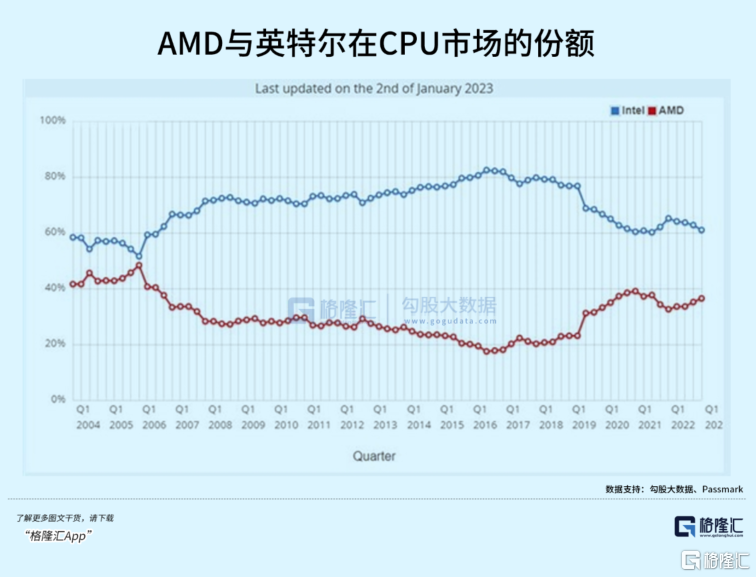

據Passmark數據監測,在數據中心市場,去年AMD的份額猛增至20%,搶走了英特爾(2022年,70.77%)接近1成的份額,而截止今年1月2日,AMD重新逼近40%,回到了2004年的水平。

AMD之所以得以窮追不捨,一方面是藉助台積電的力量,讓其產品組合不斷優化,用於數據中心的EPYC Milan處理器採用率提高,去年這項業務營收增長64%。

另一方面則與競爭對手糟糕的戰略決策有關。過去十年,一直保持領先地位的英特爾在CPU上的創新乏善可陳,產品力相對競爭對手一路下滑。

當初蘋果想要英特爾為初代iPhone開發手機CPU,CEO保羅·歐德寧因為報價太低迴絕,這位x86領頭羊錯估了移動端的機會。

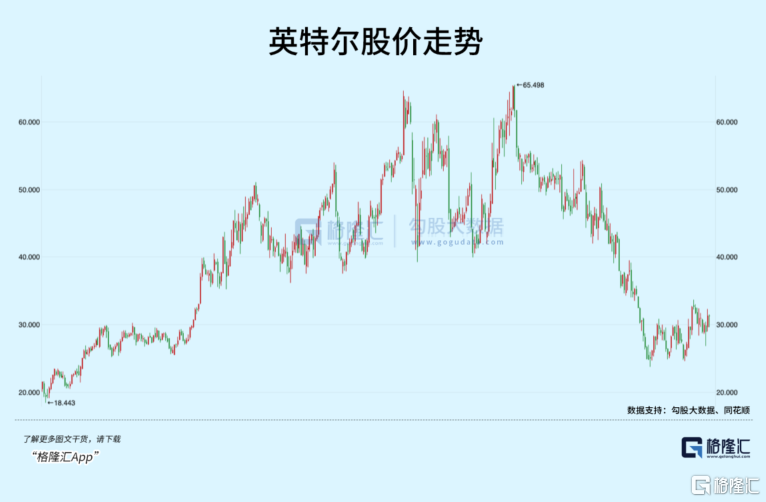

除了戰略眼光不足,還有不斷跳票的產品推新計劃,英特爾是舊IDM時代的老頭,如今台積電、三星領導着先進製程的迭代,是CPU這類通用芯片繼續升級的基座,英特爾本身工藝技術的掉隊反噬着產品的更新節奏,更多的是“擠牙膏”式的添頭。從2021年高點至今,其市值削去了一半不止。

反觀AMD,則一路拓寬產品品類,追逐高性價比的策略,先後收購了ATI,Xilinx,成為第一家同時拿下CPU+GPU+FPGA的芯片廠商。2018年AMD在PC端的CPU製程首次彎道超車,市場份額開始加速提升,2019年聯手台積電率先躍入7nm,在服務器端也實現製程超越,去年市值超過了英特爾。

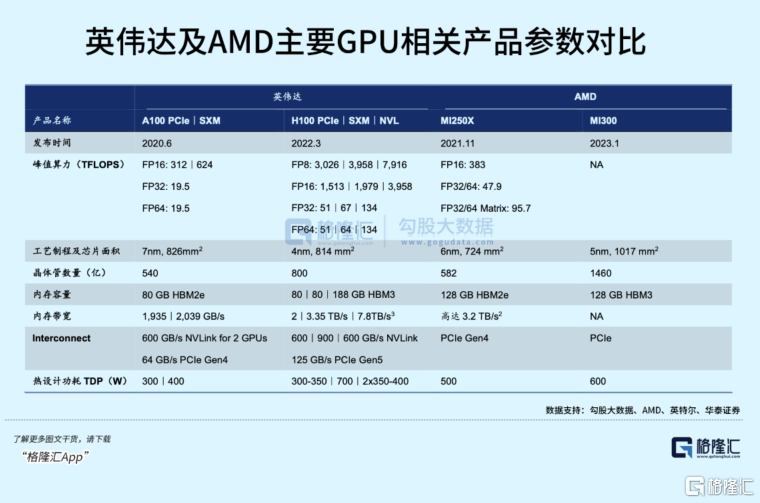

前不久,AMD推出結合CPU+GPU雙架構的Instinct MI 300正式進軍AI訓練端,這款芯片在規格和性能直接對標了英偉達的Grace Hopper。

這是AMD管理層強調AI作為戰略重點後的重棋,與英偉達同時出租自家算力不同,AMD着力於構建具有競爭力的芯片矩陣,與其正面交鋒,或將從雲廠商的數據中心開始突破,預計今年四季度開始放量。

實際上,並不是這兩CPU巨頭打架,把英偉達晾在一邊,結果趕不上趟兒。

英特爾從2015年開始花巨資收購了一大批人工智能公司,如Altera、Mobileye、Nervana等,結果並沒有給業務帶來多少幫助,更像是養着這些公司等着刮彩票。

英特爾也一直計劃推出一款能媲美英偉達的GPU,只是計劃一直跳票。

2021年,英特爾曾宣佈一款代號為“Ponte Vecchio”的旗艦GPU,用於數據中心,結果卻在交付上不斷拖延。作為繼任者,Falcon Shores GPU結合了x86 CPU和Xe GPU,也跳票到了2025年。

誠然,英偉達的成功並不只是硬件做得好,有別於英特爾過去硬件第一的路徑,英偉達GPU架構保持了兩年一代的速度演進,憑藉着通用的計算框架構築起了軟件生態壁壘。

芯片發展歷程中,定義標準的贏家往往強者恒強,要與英偉達分庭抗禮,性價比是必需砝碼,生態圈同樣關鍵。算力發展推動AI進步,還要倚仗這些廠商的競爭和互相超越。

在這些方面,無論是AMD、英特爾,還是其他的後來者大廠,都還有很長的路要走。