本週,股神巴菲特投資的日本五大商社的最新財務報吿均已披露。

除伊藤忠商事受上一財年高基數影響,另外四家商社的2022財年(截至2023年3月)淨利潤均創下歷史新高。五家商社2022財年合計淨利潤約4.2萬億日元,是2020財年的約4.3倍。

1、業績亮眼,股神又押對了

巴菲特對日本市場的投資堪稱一次教科書式抄底優質資產的操作。

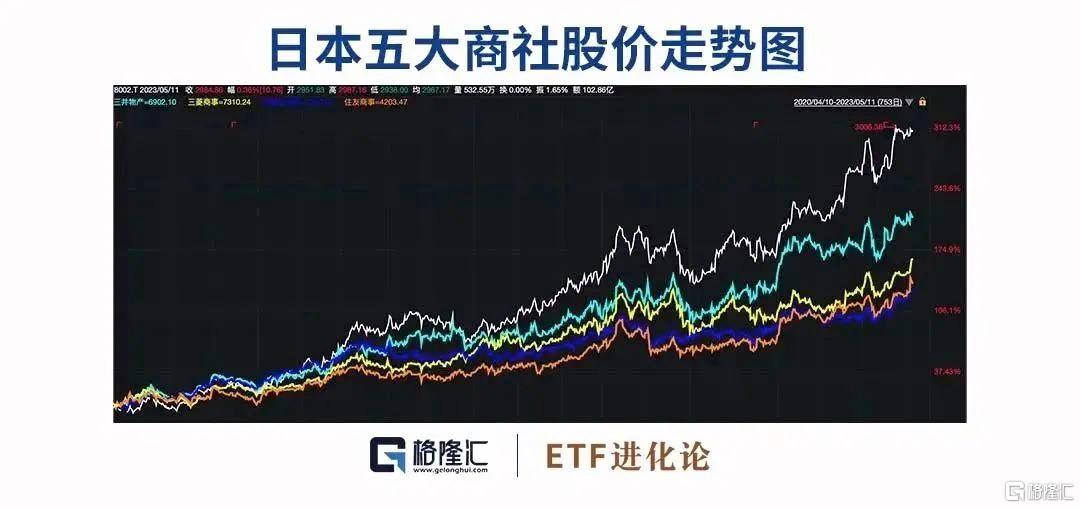

早在2020年疫情最深重的時期,巴菲特就大舉買入日本5大商社各超5%的股份,分別是伊藤忠商事、丸紅、三菱商事、三井物產和住友商事。在2022年,伯克希爾更是提高了其在五大商社的持股比例至6%。

類似於可口可樂,彼時股神買入的邏輯同樣是——低估值、盈利持續、分紅穩定。從估值、股息、現金流等多個維度來看,五大商社都很符合巴菲特一貫的審美,這五家在日本經濟中有着舉足輕重地位的貿易公司也是日本股市的一個縮影。相較於美股的高估值,日本市場就便宜太多了。

對於巴菲特而言,投資日本市場還有一個非常大的優勢——融資成本非常低。近幾年來,巴菲特不斷在日本市場上發行日元債券,用來購買日本五大商社的股票。短短几年時間,他沒有用到自己的資金就賺到了一倍左右的回報。

今年4月巴菲特的日本之行,巴菲特透露其已將日本五大商社的持股增至7.4%,並表示這是伯克希爾在美國以外的最大投資。巴菲特表示,對這些日本貿易公司的投資是長期的,持股比例可能上升至9.9%。

在股東大會上,巴菲特也提到:投資日本(商社)的決定其實非常簡單,也非常容易理解,我們可能和這五家公司都有過業務來往。從整體來看,他們在“我們打算支付購買它們的款項”上賺取了大約14%的收益,巴菲特説,同時支付了體面的股息,有些情況下還回購了股份。

值得注意的是,受到超預期財年利潤指引和3000億日元回購(接近總股本6%)計劃刺激,三菱商事週三大升3%,股價創下歷史新高。此前住友商事和伊藤忠商事,也在財報公佈後於本週二創下歷史新高。

自從巴菲特在2020年8月挖掘出日本投資機會後,5大商社股價的升幅達到驚人的80%-230%。

巴菲特在4月日本之行中表示,未來還會考慮繼續加大對日本的投資。

鑑於此,普通投資者也可通過跟蹤日本寬基指數的ETF投資日本。目前市場上主要有5只ETF,主要跟蹤的是東京日經225指數。

(本文內容為客觀數據信息羅列,不構成任何投資建議)

從整體估值水平來看,日經225指數的市盈率長期在20倍以下。根據東京證券交易所披露的數據,東證主要市場上近一半的上市公司的市淨率(PB)低於1。即便是在日本藍籌股中,東證100指數成分股中約有三分之一的PB低於1,其中包括豐田汽車和三菱日聯金融集團,相比之下,標普500指數的這一比例僅為3%。

2、多家上市企業接連減持,機構提示風險

五一過後,A股上市企業重要股東減持勢頭持續。數據顯示,5月以來已有逾90家上市公司的197位重要股東發佈了減持計劃。

從減持行業觀察,今年5月以來,涉及AI概念的計算機、通信和其他電子設備製造業,軟件和信息技術服務業,新聞和出版業減持壓力較大,分別涉及8家、14家和1家上市公司的重要股東減持。

除了減持計劃,還有不少上市公司重要股東在5月大量減持。數據顯示,5月至今,有152家上市公司重要股東減持了股票。從減持金額看,有31家公司股東減持金額合計超過了1億元。

最誇張的是,甚至有股東“清倉式”減持。5月9日,東方明珠公吿,公司於3月22日至5月9日共31個交易日期間,通過集中競價方式出售公司持有的工業富聯A股股票共計2178.6萬股,佔其總股本的0.11%,出售的最高價為18.56元,最低價為15.01元,成交金額約3.71億元,產生收益約0.71億元。截至公吿日,東方明珠及下屬子公司不再持有工業富聯A股股票。

今年以來,A股在AI浪潮和中特估概念的持續引領下,發起一輪又一輪衝鋒。截止5月11日收盤,今年以來股價翻倍個股已達79家。

然而,進入5月之後,市場震盪加劇,AI算力硬件端進入退潮期。值得注意的是,應用端傳媒板塊雖持續走強,但卻是最多上市企業發佈減持計劃的行業。

以新聞和出版業的大牛股中國科傳為例,5月9日晚,中國科傳公吿,因自身需要,股東人郵社、電子社,擬合計減持不超791萬股,佔公司總股本1%,減持期間為6月1日至11月30日。

今年以來,傳媒板塊不僅搭上了AI浪潮的順風車,由於板塊內部眾多上市企業還擁有央國企背景,整個板塊股價扶搖直上,趨勢驚人。

目前市場上共有4只傳媒相關ETF,規模最大、表現最為亮眼的是廣發傳媒ETF,規模高達46.96億元,今年以來累計上升61.27%。

對於驚人的升幅,機構卻罕見提示風險,並且給出了青睞的方向。

財信證券分析師黃紅衞認為,人工智能板塊高度分化,説明AI短期上升行情已接近尾聲,博弈傳媒板塊的風險和難度都較大。

天風證券也表示,前期強勢的TMT板塊擁擠度處在高位,短期的盈虧比下降明顯,風險偏好較低的投資人逐漸開始撤離。如果市場風險偏好無法持續提升,低估值高股息的防禦板塊可能持續受到青睞。

3、中東顯赫王族數十億資金做空美股

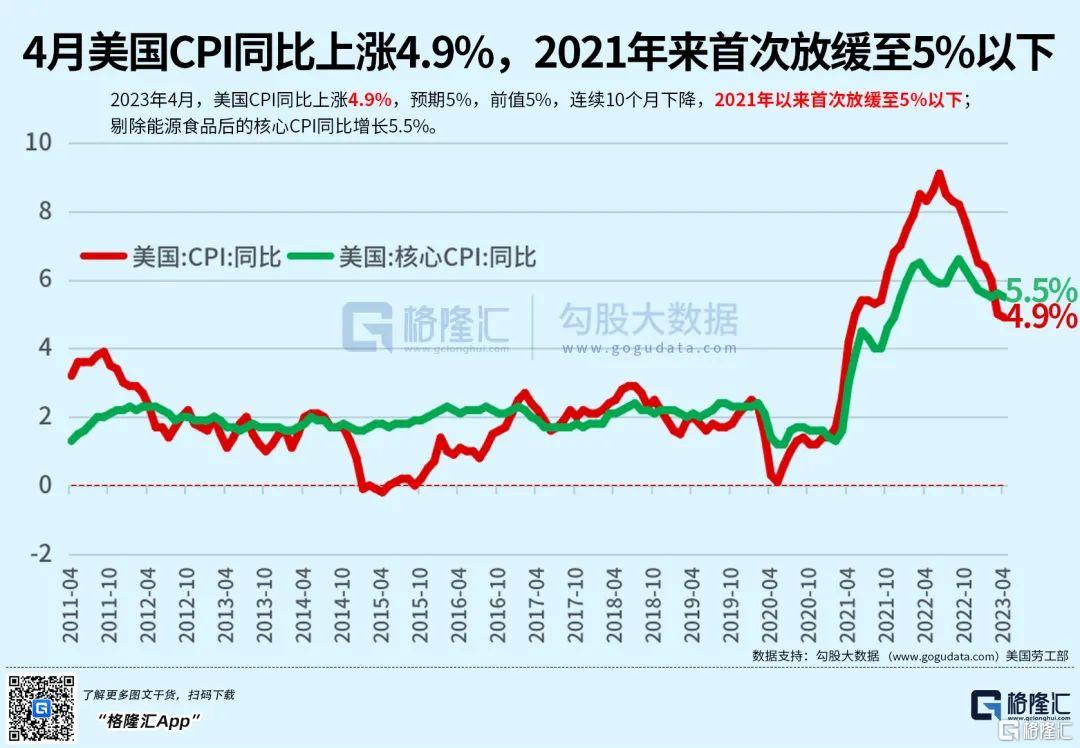

本週三晚間,美國勞工部公佈了4月的CPI數據。數據顯示,美國4月未季調CPI同比升4.9%,創近兩年新低,低於5%的預期和前值。

另外,美國4月未季調後CPI環比升0.4%,預期升0.4%,前值升0.1%;季調核心CPI同比升5.5%,預期升5.5%,前值升5.6%;核心CPI環比升0.4%,預期升0.4%,前值升0.4%。

值得注意的是,4.9%的CPI年率是2021年4月以來的最低水平,並且是這項數據的連續第10個月下降。

數據公佈後,交易員增加了對美聯儲6月暫停加息的押注,現貨黃金、非美貨幣集體上揚,美元、美債收益率顯著走低,美股納斯達克指數和標普500指數雙雙上升。

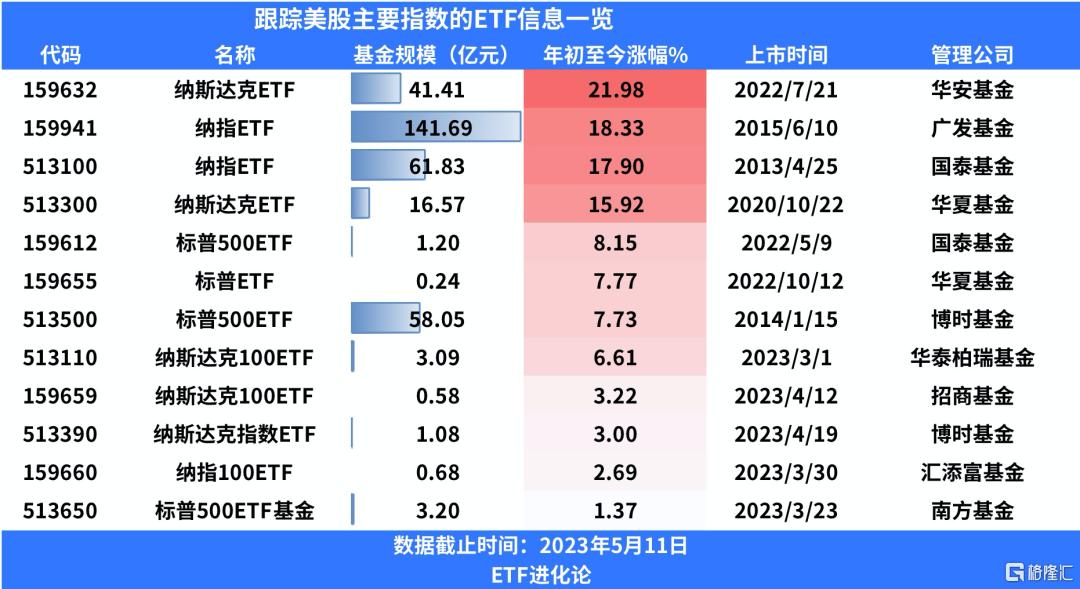

目前市場上共有多隻跟蹤美股主要指數的跨境ETF,其中規模最大的是廣發納指ETF,今年以來累計升幅為18.33%。

然而,美股今年以來接連不斷的上升,卻無法抵消投資者對即將到來的經濟衰退的擔憂。

報道稱,由阿布扎比頂級王族控制的皇家投資公司,正持有價值“數十億美元”的美股做空頭寸,押注全球經濟衰退的憂慮會對資本市場造成壓力。

5月11日,瑞銀髮布研究報吿表示,在美國市場中,相對於債券,該機構仍然不看好股票。此外,其認為高質量政府債券仍有上行空間,在經濟衰退的情況下,這類債券有獲得潛在資本收益的空間。瑞銀表示,美股投資者對美國經濟前景的預期過於樂觀。

截至5月8日,標普500指數在未來12個月的遠期市盈率約為18.3倍,比10年平均水平高出13%。從歷史上看,當標普500指數估值高於18倍時,市場一般預期盈利會有強勁增長(平均為14%)或10年期美國國債收益率低於2%。

目前,瑞銀預計標普500指數的盈利將於今年收縮5%,10年期國債收益率為3.44%。瑞銀認為,金融環境收緊、企業盈利下降以及估值相對較高等方面都存在風險。