據港交所披露,近期,樂思集團有限公司(以下簡稱“樂思集團”)再次向港交所遞交招股書,獨家保薦人為華升資本。據悉,公司曾在2022年8月遞表港交所。

樂思集團是中國的移動廣吿服務供應商,向客户提供全面的移動廣吿服務。據艾瑞諮詢報吿,移動廣吿行業競爭激烈,市場頗為分散,按2022年總賬單計算,五大業者佔有的市場份額約為9.6%,而公司的市場份額約0.1%。

股權架構方面,招股書顯示,Ka Lok BVI持有公司95%的股份,而在Ka Lok BVI的股東結構中,趙利兵通過Quartet Yutong BVI持股57.77%,餘燦良通過Remit Sheng BVI持股35.55%,餘燦良的配偶舒清通過Jing Sing BVI持股6.67%,聶江通過Jiang Oofy BVI持股0.01%。

公司股權結構圖,圖片來源:招股書

本次申請上市,樂思集團擬募集資金用於擴大客户基礎及廣吿分發網絡,並以此擴大移動廣吿業務;以及提升短視頻製作能力、優化升級自家開發平台功能、為中國或海外市場的廣吿及營銷的併購機會提供資金、營運資金及一般企業用途。

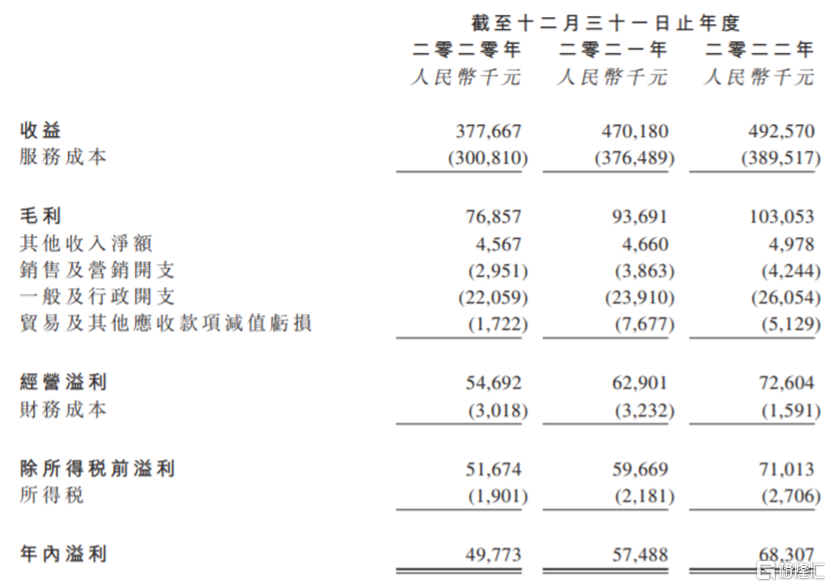

招股書顯示,2020年至2022年,樂思集團分別實現收益約3.78億元、4.70億元、4.93億元,年內溢利分別約4977.3萬元、5748.8萬元、6830.7萬元。

綜合業績概要,圖片來源:招股書

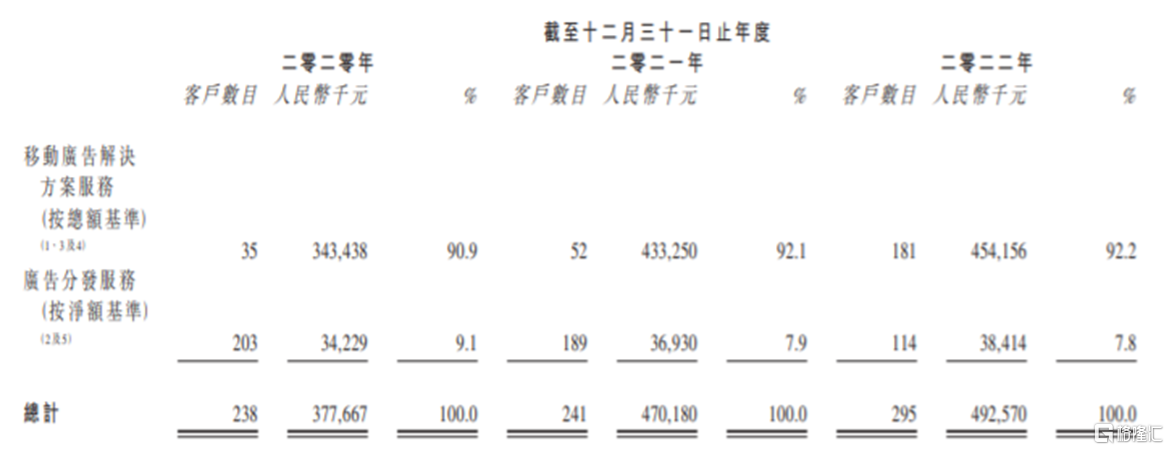

樂思集團的服務包括移動營銷規劃、流量獲取、廣吿素材製作、廣吿投放、廣吿優化、廣吿活動管理、廣吿分發服務。具體來看,2020年至2022年,公司來自移動廣吿解決方案服務的收益佔比均超90%,是公司的重要收入來源。

按服務類別劃分按總額及淨額基準計算的收益明細,圖片來源:招股書

2020年至2022年,公司的毛利率分別為20.4%、19.9%及20.9%。

值得注意的是,公司服務成本中絕大部分是流量獲取成本。公司依靠媒體夥伴供應廣吿庫存以為客户投放移動廣吿,報吿期內,公司的流量獲取成本分別約2.92億元、3.64億元、3.77億元,呈逐年上升趨勢,佔同期總服務成本的比例分別約97.0%、96.7%及96.9%,佔比較大。

公司較為依賴前五大供應商。報吿期內,樂思集團前五大供應商合計分別佔其總服務成本約92.5%、93.9%及70.5%,供應商集中度較高。如果公司與主要供應商之間的合作發生變化,可能會影響公司正常經營。

2020年至2022年,公司前五大客户合共分別佔其收益約75.4%、67.3%及48.0%,儘管佔比有所下降,但仍較高。如果公司與主要客户之間的合作發生變化,可能會影響公司的經營業績。