本文來自格隆匯專欄:中金研究;作者:劉剛 李赫民 楊萱庭

第一共和銀行風波再起,讓市場意識到美國中小銀行問題可能還沒有結束。本文中,我們將結合最新情況,重點回答投資者普遍關切的幾個問題:

Q1、美國銀行問題還有多大,還有哪些銀行可能會出問題?

此輪銀行問題的根源,是貨幣緊縮下,突發事件放大資產端、負債端和利潤端原有壓力,社交網絡推波助瀾使風險暴露以天甚至小時計,即便政策應對也非常迅速及時,也幾乎沒能給銀行留下太多回旋餘地。通過資產端、負債端、利潤端三大維度篩選:1)West Alliance、PacWest及Zions,但規模較小;2)資產規模較大的美國合眾銀行(近7000億美元)和儲億銀行(近6000億美元)也有類似敞口,值得重點關注,如果出現問題,其傳染效果是遠非小銀行可比。

Q2、到什麼程度是個頭,終局大概率會是怎樣?

只要貨幣維持緊縮,或將一直面臨慢慢“失血”過程,一些中小銀行可能還會有風險暴露,政策可以通過流動性提供作為“救急式”過渡和隔離風險蔓延的防火牆。然而需要強調的是,慢慢“失血”和疾風驟雨般的爆發危機,小銀行破產和系統重要性銀行出問題有本質不同。

Q3、中小銀行風險 = 系統性金融風險?

此次風險本質上是流動性問題,而非槓桿和資產質量出問題,與2008年有本質不同。底層資產質量相對良好,槓桿不高、政策及時應對,是我們判斷並非系統性風險的主要依據。

Q4、市場反應不大,是過於盲目樂觀,還是真實影響的確有限?

此次對整體金融流動性衝擊有限。如風險依然限於可控且較小範圍,對整體市場衝擊依然可控,但會壓制情緒。風險逐漸平息後計入過多寬鬆預期或面臨回吐。

Q5、美國中小銀行問題暴露的“次生風險”有哪些?

此次銀行問題會加速整體信用收縮、尤其是中小銀行主導的工商業和商業地產貸款。平穩路徑下,壓制增長甚至幫助通脹回落;極端路徑下,或對高度依賴高息融資的資產造成信用衝擊,其中敞口較大的商業地產和高收益債值得密切關注。

近期美國第一共和銀行(First Republic)的突然倒閉再度打破了美國銀行問題暫時維持一個月的平靜,也是3月初硅谷銀行(SVB)和隨後簽名銀行(Signature Bank)後第三家倒閉的美國銀行。第一共和銀行風波再起,使得可能面臨類似問題的West Alliance和PacWest股價同樣大幅下跌,也讓市場意識到美國中小銀行的問題可能還沒有結束。不過,在個別銀行股價大跌和新聞媒體的報道之外,整體美股市場卻出奇的“鎮定”,雖然略有回調,但幅度基本可忽略,遠小於3月初硅谷銀行風險剛暴露時的表現。

在過去幾天與市場的交流中,我們發現投資者普遍關心以下幾個問題:美國銀行的麻煩還有多大,到什麼程度可以結束,終局大概率會是怎樣?對整體市場又有何影響,是市場現在盲目樂觀了,還是影響也就是在有限範圍之內?

我們在過去一段時間,針對這一問題做了一系列分析研究(如《美國銀行資產端風險分析》、《當前美國金融風險有多大》、《流動性衝擊的傳導機制和歷次危機覆盤》、《如何理解瑞信AT1減計》、《美聯儲重新擴表了麼?》、《瑞信風波重燃全球銀行穩定擔憂》、《硅谷銀行事件與潛在流動性風險敞口》等等)。本文中,我們結合最新情況,進一步有的放矢的重點回答以上投資者普遍關切的幾個問題。

Q1、美國銀行問題還有多大,還有哪些銀行可能會出問題?

這也是第一共和銀行風險再度暴露後,投資者首先會想到也是最為關心的問題。若要回答這一問題,首先還要簡單重温一下引發此輪美國銀行問題的根源,我們在上文中提到的一系列報吿也對此做過專門分析。

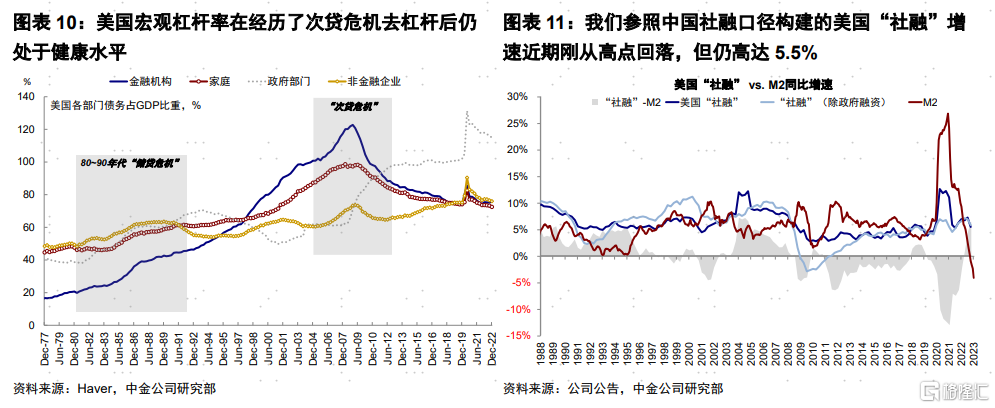

簡單來講,不論是這次的第一共和銀行,還是此前的硅谷銀行和簽名銀行,都是在美聯儲量價齊緊的貨幣緊縮宏觀大環境下,一些突發事件(如硅谷銀行再融資、第一共和財報、瑞信財報)加劇了資產端(持有較多長久期資產在利率抬升下出現大量虧損)、負債端(資產負債錯配嚴重,以及存款流失進入貨幣市場基金等利率更高的資產)和利潤端(固定利率貸款居多和利差倒掛下盈利能力受損)本來就面臨的一些壓力,促成“完美風暴”的出現;而媒體和社交網絡的推波助瀾又使得風險的暴露以天甚至小時的速度出現,即便政策應對也非常迅速及時,也幾乎沒能給銀行留下太多回旋餘地。

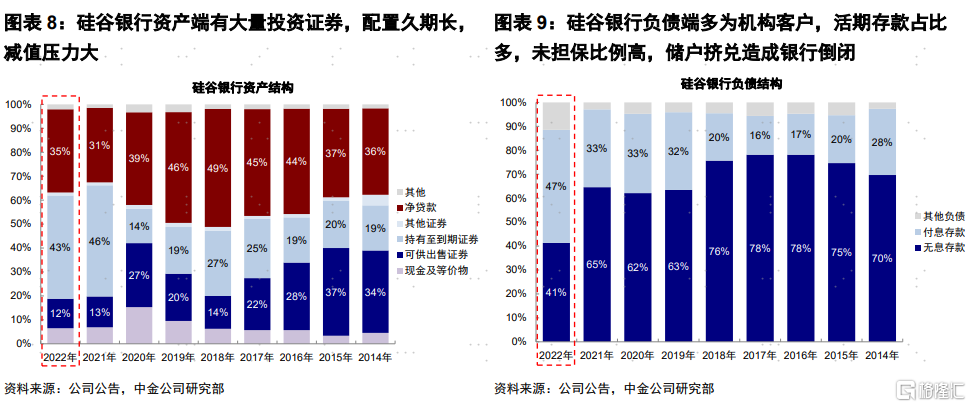

從這個意義上看,除了大的宏觀環境、以及不可控的意外事件與媒體因素外,我們通過資產端(虧損較多、一級核心資本率低)、負債端(存款流失)、利潤端(利潤下滑)這三維度可以大體篩選出風險敞口較大的銀行,這裏面就包括上面已經倒閉的三家銀行,以及近期股價大幅下跌的West Alliance和PacWest。此外,Zions銀行也值得關注。不過,這些銀行規模整體都比較小,第一共和和硅谷銀行資產規模在2000億美元左右,簽名銀行為1100億美元,剩下的三家基本都是400億到900億美元不等。因此,即便後續真出了問題,我們認為影響也比較有限。相比之下,另有兩家規模較大的銀行,分別是資產規模接近7000億美元的美國合眾銀行(US Bankcop)和資產規模近6000億美元的儲億銀行(Truist Financial)也有類似風險敞口,值得重點關注,如果出現問題,其風險暴露的傳染效果可能遠非上述小銀行可比。

Q2、到什麼程度是個頭,終局大概率會是怎樣?

從上述出問題的根源上可以看出,理論上,如果基準利率和市場利率不下行(如美聯儲降息),利差倒掛壓制利潤、存款流向貨幣市場基金尋求更高回報、持有資產損失等問題就不會得到根本逆轉。這也就意味着,只要貨幣維持緊縮,美國銀行或將面臨一個慢慢“失血”的過程。

因此,在一段時間內美聯儲還無法很快貨幣轉向的背景下,我們可以基本判斷:在這個慢慢“失血”的過程中,一些中小銀行可能還會有風險暴露,政策在此期間可以通過流動性提供作為“救急式”的過渡和隔離風險蔓延的防火牆,等到貨幣政策最終轉向(比如年底)後或能逐步緩和壓力。

然而需要強調的是,慢慢的“失血”和疾風驟雨般的爆發危機,抵禦風險能力較差的小銀行破產和系統重要性銀行出問題是截然不同風險(作為對比,美國最大的4家銀行總資產規模都在2~4萬億美元)。

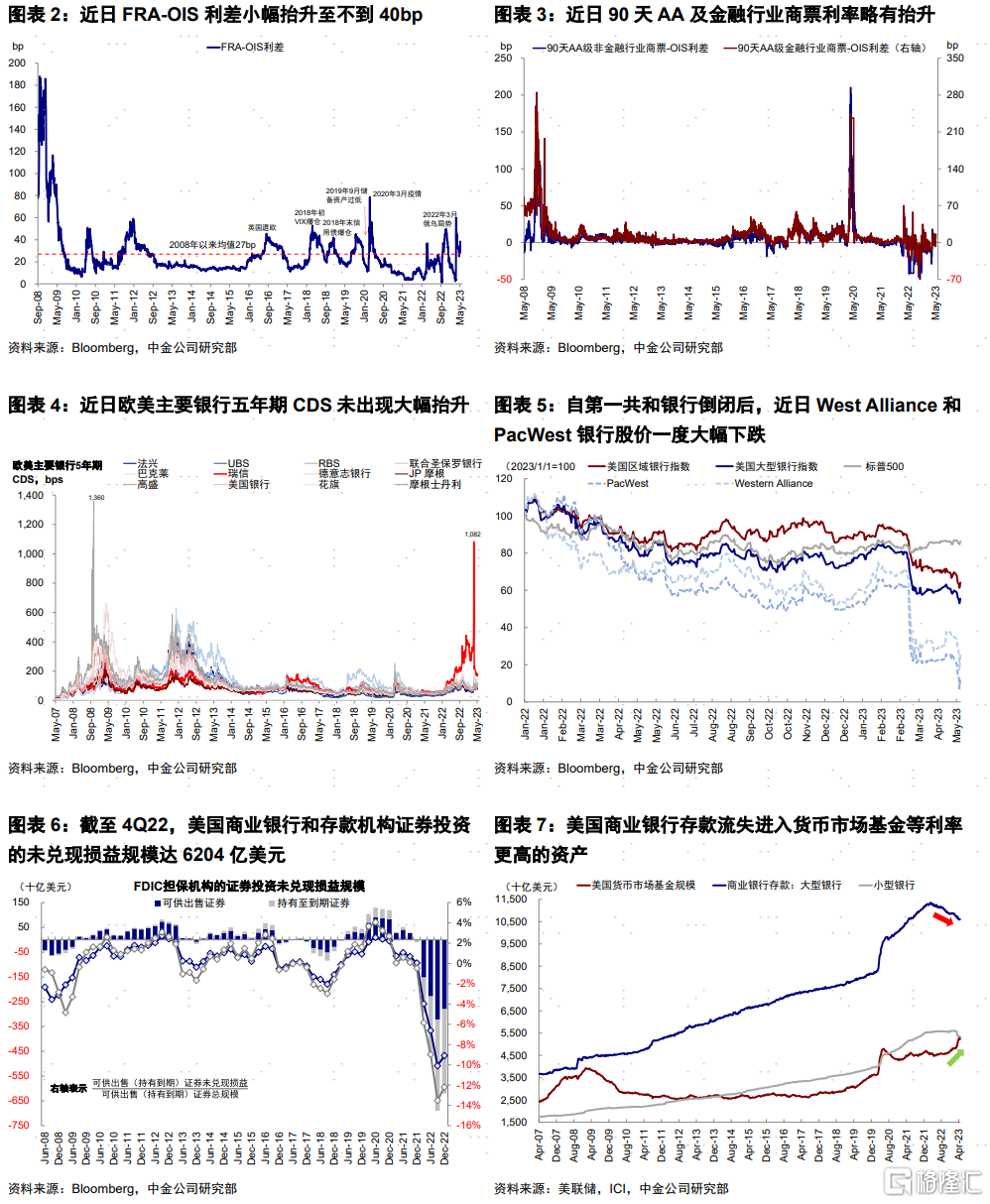

從風險監測角度,流動性指標的變化(如銀行間流動性、CDS、商票利率等,週二部分中小銀行大跌但金融流動性指標變化均不大)、媒體尤其是社交媒體對投資者和儲户情緒的影響,都是判斷風險是否會升級的重要參照。

Q3、中小銀行風險 = 系統性金融風險?

相比局部的中小銀行問題,市場更擔心的是由點及面,爆發更大程度的系統性金融風險。雖然我們無法排除一些意外事件誘發的可能性,但靜態來看我們認為爆發系統風險的概率不大。

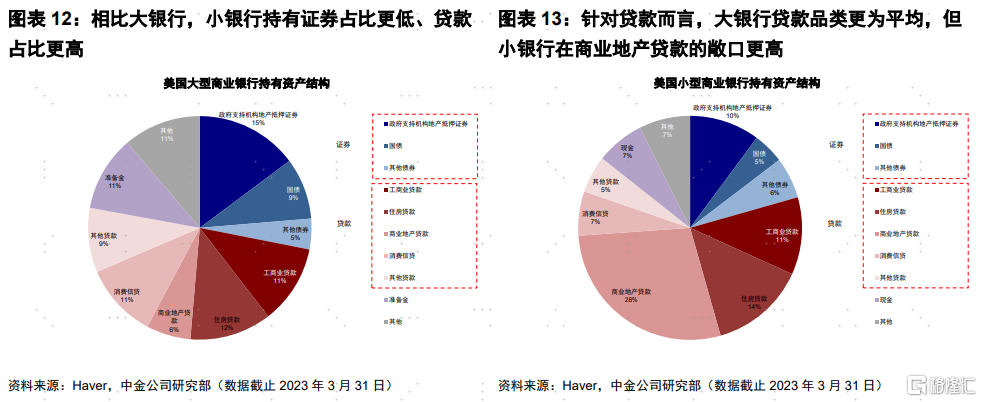

從上面分析中可以看出,不論問題暴露的多麼意外和突然,不論存款流失還是持有資產虧損,本質上都是流動性的問題,而不是資產質量和槓桿真正出了問題。即便是一開始倒閉的硅谷銀行,其持有的資產也都是標準資產(國債和MBS),只不過在疾風驟雨的過程中,根本沒有留給其任何可能的迴旋和騰挪餘地。這一點,與2008年金融危機普遍的高槓杆,居民部分的同樣的高槓杆造成銀行持有的底層資產都出現問題是有本質的不同。

當然,並不是説我們不重視流動性衝擊的嚴重性,流動性的擠兑如果放任不管也可以擴散成嚴重的金融風險,但流動性衝擊和本身就存在嚴重的槓桿問題是有本質不同的,政策應對也有很大區別。給定美聯儲本輪政策應對非常及時且“對症下藥”(這一點對解決問題非常重要),流動性的問題一般可以得到解決(“救急”),但槓桿和資產負債表債務問題僅靠貨幣當局的流動性供給就難以解決了,通脹還需要財政兜底來債務重組(“救窮”)。

因此,底層資產質量相對良好,槓桿不高、政策及時應對,是我們判斷並非系統性風險的主要依據。

Q4、市場反應不大,是過於盲目樂觀,還是真實影響的確有限?

相比3月初硅谷銀行剛爆發時的市場恐慌,本輪第一共和銀行出問題時的市場反應可以用非常“鎮定”來形容,納斯達克指數在週五的大升甚至已經完全收復了前兩天因為銀行問題的跌幅。投資者擔心,這究竟是市場過於盲目樂觀而忽視更大的風險、還是説這件事本身對市場的影響也就限於此呢?

市場反應不大固然有一些龍頭公司盈利好提供對沖、經歷了上次突發的事件後已經有一些心理準備、政策應對也有經驗、甚至篤定美聯儲會及時寬鬆救助等預期和情緒的因素,但整體反應並不劇烈也在一定程度上説明當前的風險還是在小範圍之內的。

當然,部分投資者也會質疑用股市本身表現來互為因果地佐證銀行問題影響不大這一邏輯的可靠性。但我們即便用更加可靠且更重要的美國金融體系各個環節的流動性指標(如FRA-OIS利差、商業票據、匯率互換、信用利差、銀行CDS、國債流動性)等等來看,此次的反應均非常有限,這也説明對金融流動性的衝擊都並不明顯。

往前看,如果風險依然是限於一個可控且較小的範圍內,我們認為對於整體市場的直接衝擊依然可控,但會壓制情緒。中期維度看,中小銀行問題導致的更加明確的緊信用衝擊可能是中期盈利的主要壓制。此外,我們反而也提示風險逐漸平息後計入過多的寬鬆預期回吐的擾動。

Q5、美國中小銀行問題暴露的“次生風險”有哪些?

在是否爆發系統性金融風險上,部分投資者可能與我們觀點存在分歧,主要也是因為一些突發和意外事件存在不可測性。但是,有一個相對確定且基本是共識的後果是,美國的緊信用週期或將加速到來(《從緊貨幣到緊信用海外資產配置月報(2023-4)》),而這又會帶來一系列次生影響。

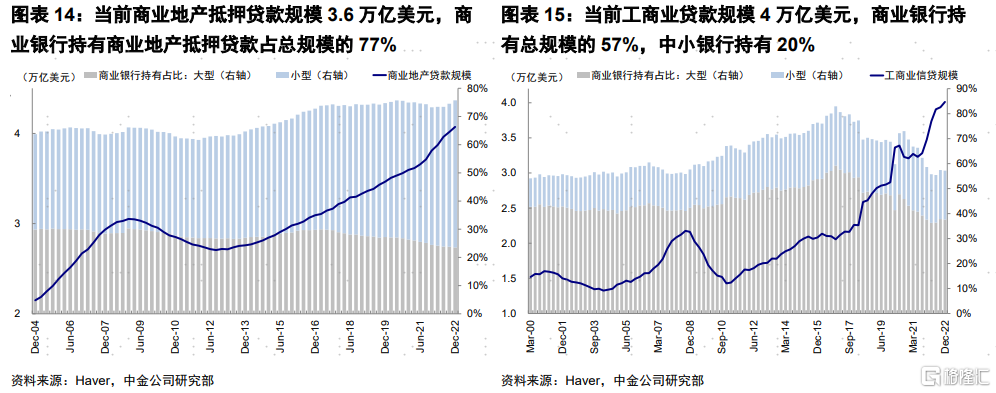

美國緊貨幣已經長達一年,M2增速早已轉負,但以銀行貸款衡量的緊信用此前增速還高達雙位數,我們參照中國社融口徑構建的美國“社融”增速近期剛從高點回落,但仍高達5.5%。種種數據都説明,美國緊貨幣還未完全進入到緊信用。但此次銀行問題,可能會加速整體信用收縮、尤其是中小銀行主導的商業地產貸款(美國商業銀行持有76%的商業地產貸款,中小銀行持有52%)、以及佔比近兩成的工商業信貸(美國商業銀行持有57%的工商業信貸,中小銀行持有20%)。

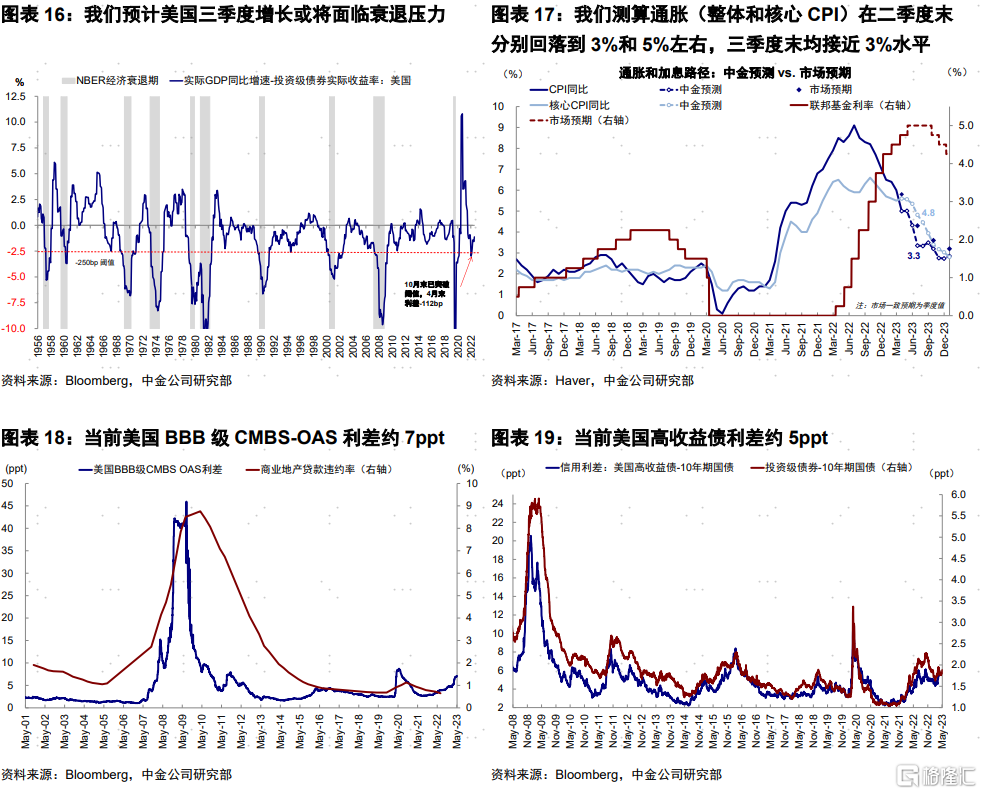

這一過程,在平穩路徑下,會壓制增長甚至幫助通脹回落(我們預計三季度增長面臨衰退壓力,同時通脹或更快回落,進而打開年底降息空間);極端路徑下,有可能會對一些高度依賴高息融資的資產造成信用衝擊,也即部分投資者擔心的信用危機,其中敞口較大的商業地產和高收益債是兩個薄弱環節,值得密切關注。不過,從目前的利差來看,美國BBB級CMBS-OAS利差約7%,接近2020年初疫情爆發時的9%,遠低於金融危機時超過45%的高點;高收益債利差約5ppt,低於2020年疫情爆發時的11ppt。

注:本文摘自中金公司2023年5月7日研報《美國銀行問題將如何收場?》,分析師:劉剛 SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867、李赫民 SAC 執業證書編號:S0080522070008 SFC CE Ref:BQG067、楊萱庭 SAC 執業證書編號:S0080122080405