本文來自格隆匯專欄:能源新媒,作者:鄭威廉

時隔兩年,光伏玻璃領域再現百億訂單。

4月14日晚,福萊特發佈公吿稱,公司與晶科能源簽訂光伏玻璃銷售合作協議,預計將於2024-2025年銷售光伏玻璃約48950萬平方米,可滿足約77GW光伏組件需求,具體訂單價格隨行就市。按當前市場價格測算,本次銷售總額可達約105.24億元。

而就在幾天前,福萊特才剛與正泰新能簽訂了約80.51億元的銷售戰略框架合同。也就是説,在短短不到十天的時間裏,這一光伏玻璃巨頭便狂攬將近兩百億的長單。

從2020年的“一玻難求”,到現如今的狂飆突進,光伏玻璃行業的規模擴張堪稱兇猛。

長單頻現,產能狂飆

去年年底以來,光伏玻璃行業可謂長單頻出。

10月11日,凱盛新能(原洛陽玻璃)公吿與一道新能源簽訂2億平方米的大單,季度平均採購數量2000萬平方米。10月24日,又宣佈將向天合光能及其8家子公司累計供應約30GW的單玻、雙玻光伏用鋼化鍍膜玻璃產品。12月20日晚間,亞瑪頓和安彩高科同期宣佈,分別與天津環睿、晶科能源簽訂戰略合作協議,一天之內拿下合計90億的光伏玻璃採購單。

長單“鎖料”、提前佈局以保障長期穩定供應,這在競爭異常激烈的光伏賽道,已成一大慣例。然而,各廠商密集斬獲大單,卻並不意味着光伏玻璃有供應短缺的跡象。恰恰相反,伴隨着光伏產業的持續超預期增長,組件製造環節加速投產,光伏玻璃的市場需求水升船高,現階段的光伏玻璃行業正迎來前所未有的產能擴張。

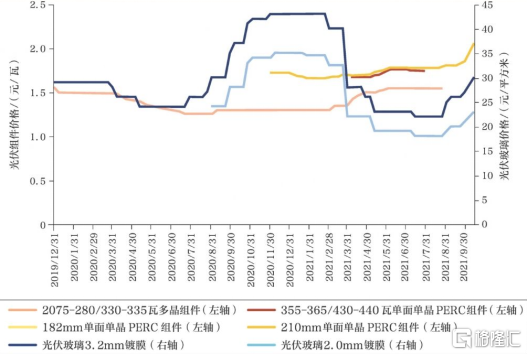

監管與政策的調整,為光伏玻璃走向大舉擴張提供了土壤。2017年12月31日,由工信部發布的《水泥玻璃行業產能置換實施辦法》提出對水泥、玻璃行業實施產能置換。相關政策的逐步實行,使得光伏玻璃的產能受到嚴格限制,最終在2020年底搶裝潮的大勢之下,供需嚴重失衡,價格急劇攀升。

光伏玻璃價格於當年11月中旬達到頂峯,3.2mm鍍膜光伏玻璃的報價在41-48元/平方米,平均報價達42元/平方米,2.0mm鍍膜光伏玻璃的平均報價也達到了34元/平方米。相較於7月中的24.0元/平方米,價格升幅超過80%,動盪波及全產業鏈,一時形成了下游“集體放假”的局面。

2021年,修訂後的《水泥玻璃行業產能置換實施辦法》發佈,對光伏玻璃新建項目不再要求產能置換,光伏玻璃價格才逐漸迴歸低位,行業產能快速增長。近年來,從取消產能置換,到建立新項目聽證會制度,光伏玻璃迎來產能結構性釋放,呈現“產能產量大幅增長、價格低位運行”的總體態勢,進入新一輪產能擴張期。

根據工信部發布的2022年光伏壓延玻璃行業運行情況,全國光伏壓延玻璃在產企業40家,共計128窯442條生產線,產能8.4萬t/d。全年光伏壓延玻璃累計產量1606.2萬噸,同比增加53.6%。而根據2022年各省召開的百餘次在建及擬建光伏玻璃生產線項目聽證會,2023年規劃投產的產線日熔量合計已達9.60萬t/d。

密集的聽證會、超高的增長率,產能實現“井噴”式爆發,2022-2023年已儼然成為光伏玻璃行業的規模擴張高峯。

壁壘高築,雙雄搶跑

生產成本相對剛性、產品差異度較小、具備一定的大宗商品屬性,使得光伏玻璃行業格外追求建立規模壁壘。

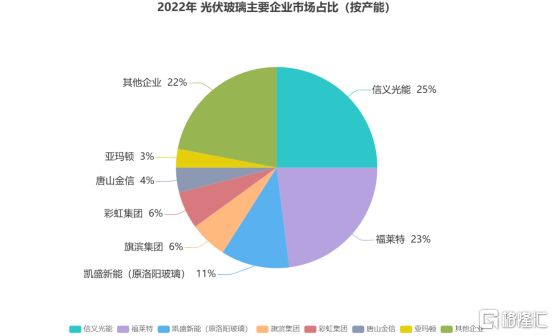

光伏玻璃行業具有顯著的馬太效應,行業格局較為集中,前七名企業佔據了78%的光伏玻璃市場。從產能來看,雙寡頭的市場格局仍然顯著,信義光能、福萊特以25%和23%的市場份額佔據了半壁江山,與後五名企業差距懸殊。

雙寡頭依靠自身規模,在行業內形成了絕對的領先優勢。去年,儘管因平均銷售價格下降及原材料、能源成本的不斷攀升,光伏玻璃行業的毛利率出現大幅下滑,行業首位的信義光能毛利率僅29.98%,同比減少17.01%,福萊特毛利率22.07%,同比減少13.43%,但仍普遍超其他企業10個百分點以上。規模效應使得即使在行業整體利潤下滑的不利條件下,龍頭仍可保證相當的盈利空間。

其餘各光伏玻璃企業也正乘着政策與市場的東風,高歌猛進。行業內的老玩家如凱盛新能(原洛陽玻璃)、彩虹集團、唐山金信、亞瑪頓等均有所行動,加速產線佈局,進一步擴大產能規模。而旗濱集團、福耀玻璃等玻璃巨頭的入局投產,也使得光伏行業一片“擁擠”景象。

其中,老牌浮法玻璃龍頭旗濱集團作為闖入光伏玻璃賽道的黑馬,在短短几年時間裏便坐擁2條在產生產線,日熔化量達2200噸,衝上與彩虹集團市場佔比並列第四的高位,預計在2023年末還將形成8條光伏玻璃生產線,產能可達9400t/d,意圖迅速形成規模優勢,劍鋒直指行業龍頭。

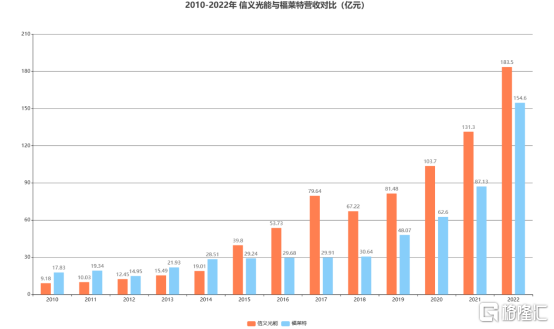

在“雙雄”的較量之間,規模也是制勝的法寶。從營收上看,2015年以前,福萊特一直作為光伏玻璃領域的頭號玩家,多年領先信義光能。然而就在2015年,信義光能拿下39.8億元的營收,以同比增長109.36%的超高增速,將僅營收29.24億元並在此後幾年維持個位數增長率的福萊特狠狠甩在身後。其中的一個重要原因在於,信義光能在2013年底成功從母公司分拆,單獨上市港股,而福萊特卻在同一年被叫停IPO,直到2015年才在港股上市。

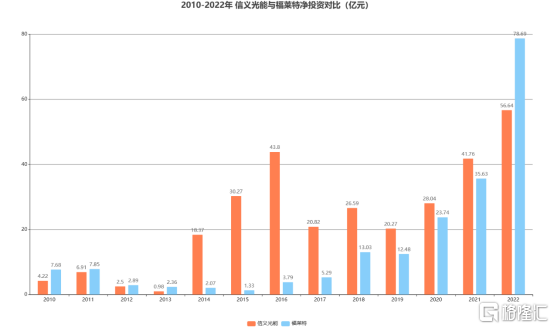

融資能力深刻影響了兩家企業的產能擴張,迅速拉開了兩家企業之間的實力差距。2013年以前福萊特還能在淨投資上略高於信義光能,而自2014年起,兩家企業的投資規模、營業收入已然不可同日而語。

直到福萊特繼2015年港股上市後,又於2019年在A股上市,充分打開融資渠道,一向相對穩健的福萊特也在近幾年進入了產能的快速擴張期,甚至在去年搞出了擬投資60億建設兩期日熔量7200噸項目的大新聞,靠着接連斬獲百億長單,業績迎來爆發式增長。

在原片玻璃生產環節中,重質純鹼和石英砂是主要的生產原材料,高能耗也使得燃料成為行業重要的成本來源。由於原材料、燃料行業的集中度較高,大型供應商掌握話語權。因而光伏玻璃企業的規模、體量越大,議價能力就越強,也就可以形成顯著的成本優勢,提高利潤空間。

在光伏玻璃這一競爭已然相當成熟的賽道,儘管後來者眾,但各家企業之間已形成了極為顯著的成本梯隊,想要尋求突破便只能依賴於規模的持續擴張。此外,規模也意味着更加穩定的客户羣體、更加領先的技術研發、更加充分的提前佈局,能夠從容應對行業所將面臨的種種新變。

兩大寡頭已然為同業者探明瞭前路:光伏玻璃行業壁壘的高築,均繫於規模一身。

供需失衡,端倪初現

光伏產業的旺盛需求,仍將支撐光伏玻璃產能的短期高速擴張,然而行業即將面臨產能過剩,已是不爭的事實。

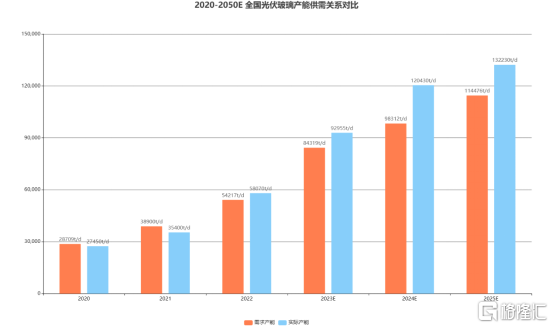

根據中郵證券最新發布的行業研究報吿,預計2023年全球光伏新增裝機量350.6GW,對應光伏組件需求量421GW,推算全球光伏玻璃需求量為2323萬噸,折算日熔量約7.17萬t/d。

而從供給端的表現看,考慮到原片成品率及深加工成品率,預測在供需平衡情況下,2023年我國光伏玻璃的供給量約為2732萬噸,對應的光伏玻璃日熔量為8.43萬t/d。進一步考慮行業龍頭企業擴產規劃,2023年全國光伏玻璃實際在產產能將達到9.30萬t/d,高於供需平衡時理想產能的10.2%。更有其他估算,預計2023年光伏玻璃產能將達11-12萬t/d,已遠遠超出7.17萬t/d的全球需求,產能過剩已現端倪。

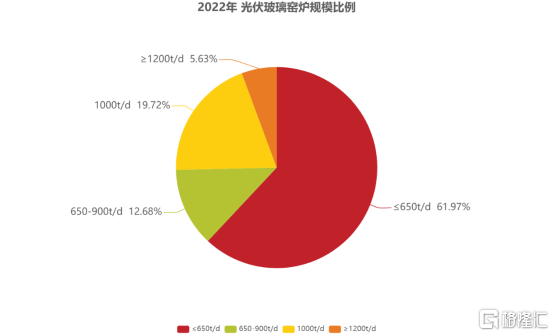

客觀來説,光伏玻璃行業遠未到達無意義擴張的“內卷”狀態,產能有較大的優化空間,窯爐大型化趨勢明顯。早期主流的光伏玻璃產線日熔量僅有250t/d或300t/d,其後陸續出現了500、650、900t/d的產線。當前國內主要的光伏玻璃產線在650t/d,2016年11月由信義光能首投的1000t/d光伏玻璃產線,正有逐漸成為未來市場主流的趨勢。而隨着福萊特於2021年在安徽鳳陽、浙江嘉興的兩條1200t/d產線順利點火投產,新老玩家陸續跟進,將行業平均設計產能推上了一個新台階。

大窯爐產線能夠攤薄生產中的成本,顯著降低生產能耗,節約能源成本,從而提高企業毛利率。以1200t/d產線為例,其天然氣和石油類燃料總熱值需求相比500t/d產線存在接近40%的下降。

此外,光伏硅片大尺寸化和組件的輕量化要求,使得大尺寸、薄型化的光伏玻璃需求增長,部分原有小型窯爐無法實現生產要求。道理也非常簡單,當光伏玻璃需求尺寸超過爐口的1/2,小型窯爐將無法實現一切兩片,只有更大型的窯爐才能適應最佳經濟切片寬度,並實現更高的工藝要求。光伏玻璃企業的規模持續走高,也在推動行業總體技術改進,逐步淘汰落後產能,客觀實現良幣驅逐劣幣。

然而,從供需結構平衡到無序擴張,光伏玻璃離產能過剩或許僅一步之遙。集中擴產很可能引發價格進一步走低,代價將由全行業共同承擔。2022年的行業發展情況,便提供了一則有力的實證:硅料供給一時吃緊,價格暴升,導致組件企業擴產步調放緩,開工率偏低,需求支撐不足,光伏玻璃價格持續走低。

據工信部統計,去年全年2毫米、3.2毫米光伏壓延玻璃平均價格為20.8元/平方米、27元/平方米,同比下降11.9%、6.1%。加之原材、燃料成本居高不下,各光伏玻璃企業利潤均大幅減少。

隨着規模進一步擴張,在供給端產能長期充裕甚至過剩的情況下,光伏玻璃價格或將維持低位波動,對於毛利率一降再降的光伏玻璃企業(尤其是中小廠商)會是極大的生存考驗。

投產、停窯成本高等玻璃行業的固有弊端,也使得光伏玻璃在其窯爐壽命內需連續生產。在未來需求飽和、產能過剩的背景下,產業一旦發生劇烈變動,尾大不掉的企業將承受極為沉重的打擊。

達摩克利斯之劍將在何時落下,猶未可知。