本文來自格隆匯專欄:中金研究,作者:陳健恒、丁雅潔等

摘要

3月中旬以來,美債收益率橫盤震盪。之所以美債行情較為糾結,核心在於市場對後續貨幣政策路徑的預期存在分歧和不確定。一方面,美國經濟動能確在走弱,同時此前銀行風險事件令市場擔憂信貸條件收緊會使經濟加快轉向衰退,因此美債收益率面臨向下的推動力。但另一方面,就業雖較此前降温但表現仍較好,疊加消費可能尚有餘温,因此通脹雖下行但仍顯示出一定韌性,因此美聯儲即便結束加息,仍有較大可能將利率在高位維持較長時間,那麼在當前市場對降息預期較強的情況下,反而可能出現政策緊縮超預期的情形,這將對美債收益率下行形成短期阻礙。那麼美國消費是否會大幅走弱?通脹能否快速回落?美聯儲是否會在結束加息後較快降息?美債收益率是否還有反彈空間?

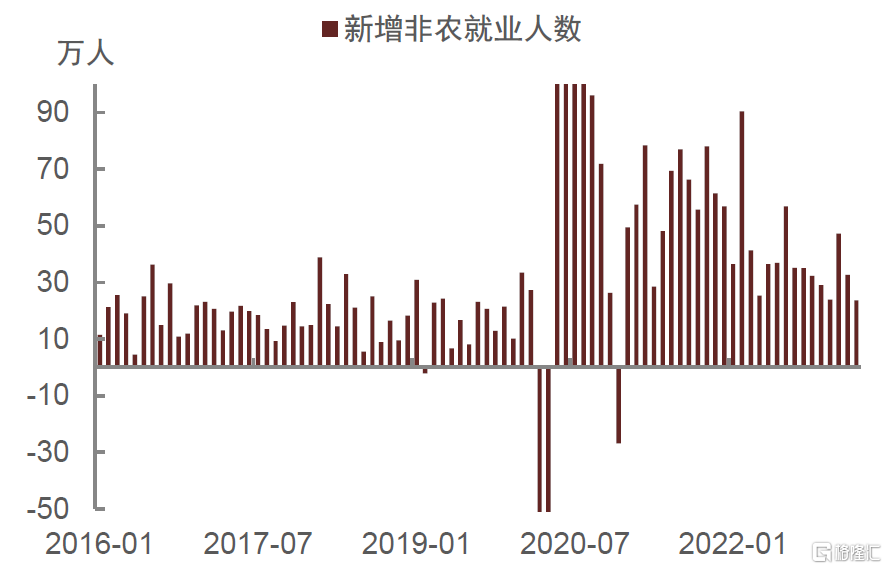

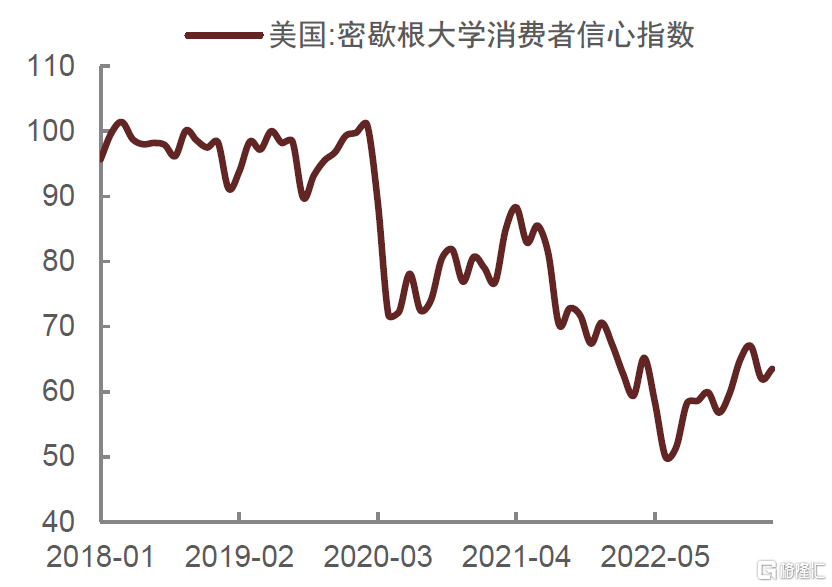

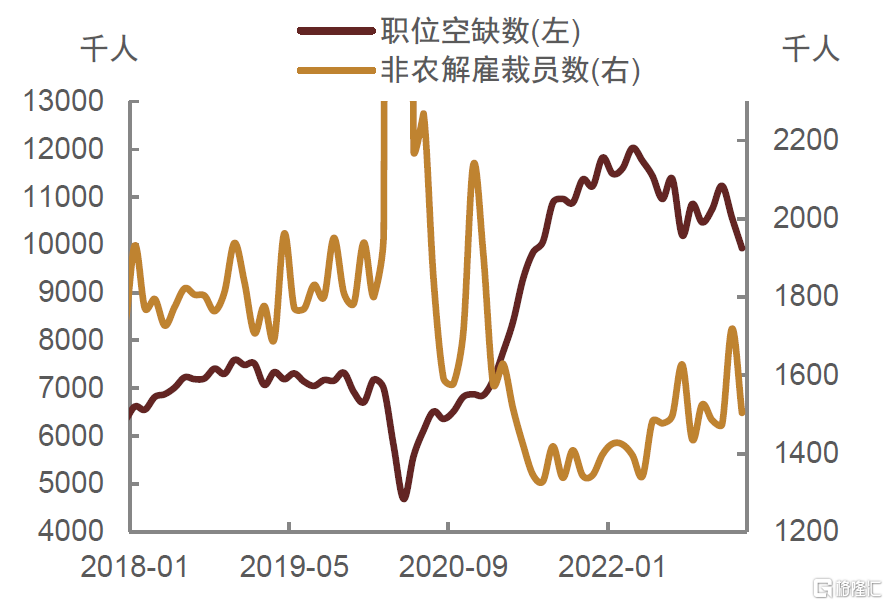

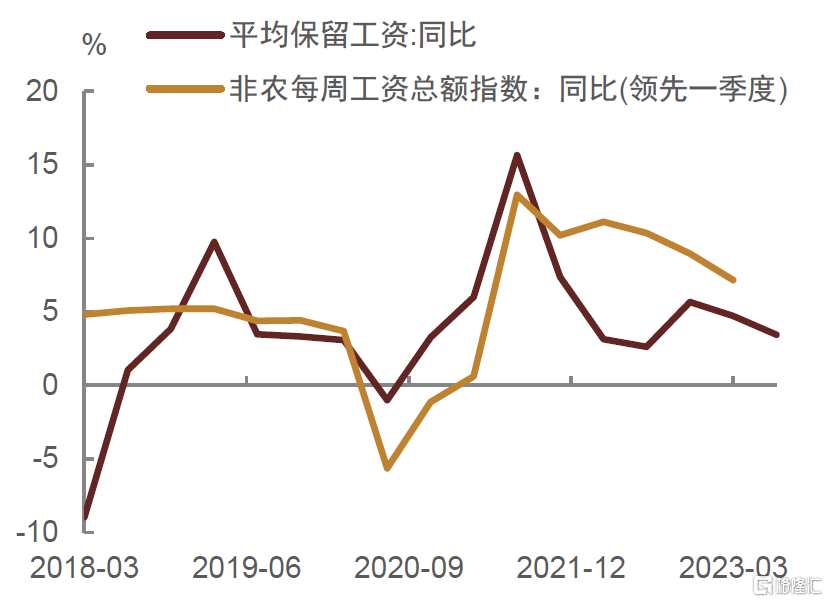

就美國消費而言,我們認為消費可能仍有餘温。一方面,勞動力需求仍然較強,因此居民工資粘性可能也較強。雖然職位空缺數已明顯下降,但仍較疫情前高出約300萬,且裁員數雖邊際上升但仍在低位,不同口徑失業率之間的差額也顯示當前就業市場對尋找工作的勞動力來説仍然友好。同時,保留工資再創新高,而近年來這一數字對非農每週工資總額指數有一定領先意義,這或許意味着工資粘性仍較強。此外,我們計算了不同收入水平的勞動力工資升幅,可以看到雖然不同收入水平的勞動力時薪增速均有下降,但同比增速仍明顯高於疫情前各自水平,且低收入行業勞動力時薪升幅相對更高,而低收入人羣邊際消費傾向通常更高,因此有助於支撐消費。另一方面,我們對年初以來美國居民資產端的房地產價值、股市等金融資產以及存款(包括貨基)規模、負債端的住宅抵押貸款和消費信貸規模進行估算,得出美國居民淨資產規模仍高,因此財富水平可能仍對消費有所支撐。此外,從銀行資產端消費貸款餘額增速來看,前期銀行風險事件對消費的直接影響可能較小。因此我們認為美國消費尚有餘温。疊加近期美國房地產市場也出現企穩回升跡象,我們預計美國經濟韌性可能強於預期,近期高頻數據和經濟景氣指標的回升可能也表明了這一點。

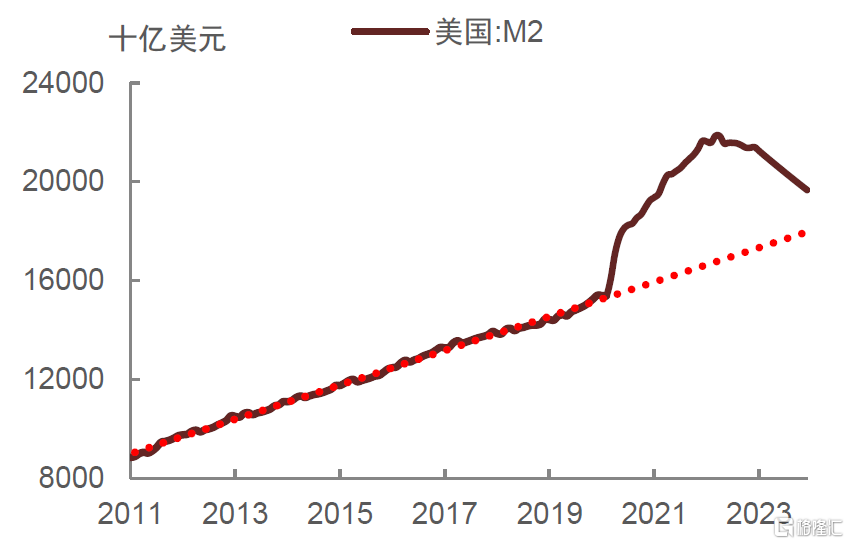

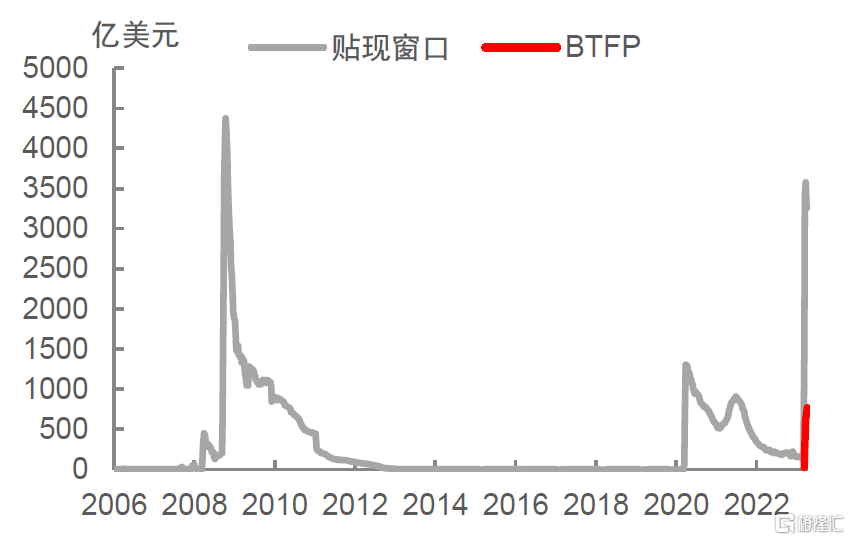

若美國經濟特別是消費仍有韌性,那麼美國通脹可能也不容易快速回落。美國此輪通脹歸根到底是由於貨幣超發,同時供需失衡加劇了通脹韌性,因此要看到通脹回落至正常水平,可能需要先看到流動性大幅收緊以及需求明顯降温。若美國消費需求仍可以維持一段時間,那麼當前流動性收縮效果如何?目前來看,美國M2增速已經大幅回落,但由於此前基數過高,若按照今年前兩個月M2環比增速均值外推,則到今年年末M2絕對水平仍將明顯高於疫情前長期趨勢。而硅谷銀行事件發生後,美聯儲通過貼現窗口和BTFP重新向部分銀行提供了流動性,導致其資產負債表規模被動擴大,這雖然與通過QE主動擴表的性質不同,但無疑也緩解了整體流動性收縮對於銀行造成的“痛感”。因此總體來看,雖然隨着縮表進行美國流動性已有不小的收縮,但由於此前寬鬆時力度更大,因此當前流動性收縮的實際效果或沒有表面看起來這麼大,從而導致通脹較為“頑固”。實際上,紐約聯儲和密歇根大學最新公佈的4月消費者調查中,消費者對通脹預期均明顯回升。

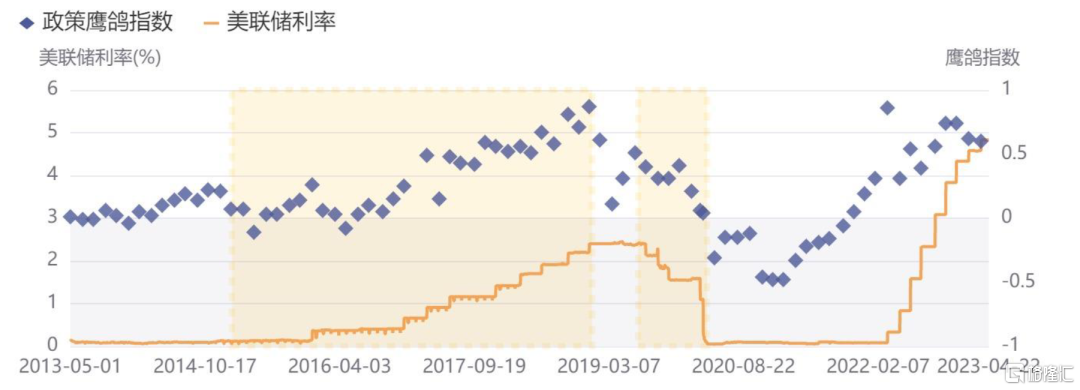

相比之下,市場當前的降息預期可能顯得“過分充足”,因為若通脹回落所需時間長於預期,那麼美聯儲就難以迅速轉向寬鬆。同時市場自身的博弈行為實際上可能會起到“抵消”當前政策緊縮效果的作用,因此也可能進一步反過來延長政策轉松的時間。我們認為美聯儲大概率會在5月份繼續加息25bp,且若4-5月份美國通脹仍有韌性,那麼6月份仍有繼續加息25bp的可能性。在此情況下,雖然年內美債收益率大方向是回落,但美債收益率曲線與基準利率背離程度較大可能會帶動美債收益率在短期內重新回升。同時,當前市場對年內降息預期較強,但實際上這一預期無法兑現的可能性不低,因此若預期被矯正,也可能帶動美債收益率回升。我們預計美國2年期國債收益率可能回升到4.5%甚至更高,10年期國債可能回升到3.8%-4.0%附近。那麼美元指數或許也會反彈到105附近,進而美債利率和美元反彈可能會壓制風險資產價格的表現。

風險:美國就業或通脹超預期下滑,美聯儲貨幣政策迅速轉向寬鬆。

正文

3月中旬以來,美債收益率橫盤震盪,2Y和10Y美債收益率分別在3.7%-4.2%和3.3%-3.6%附近波動。之所以美債行情顯得較為糾結,核心在於市場對美聯儲後續政策路徑的預期存在分歧和不確定,不斷波動的加息預期也表明了這一點。一方面,隨着加息持續推進,美國經濟動能確在走弱,同時此前部分銀行的風險事件令市場擔憂信貸條件收緊會使經濟加快轉向衰退,因此美債收益率面臨向下的推動力。但另一方面,當前美國就業雖較此前降温但表現仍然較好,疊加消費可能尚有餘温,因此通脹雖下行但仍顯示出一定韌性,因此美聯儲即便結束此輪加息週期,仍有較大可能性將利率在高位維持較長時間,那麼在當前市場對降息預期已經較強的情況下,反而可能出現政策緊縮超預期的情形,這將對美債收益率下行形成短期阻礙。那麼美國消費是否會開始明顯走弱?通脹能否快速回落?美聯儲是否會在結束加息後較快降息?美債收益率是否還有反彈空間?

美國消費尚有餘温

隨着美聯儲貨幣政策持續收緊,疊加高基數影響,美國消費同比增速整體回落,但絕對水平仍在疫情前趨勢值以上,且今年以來就業數據整體好於預期以及消費者信心等部分景氣指標回升又表明近期美國消費韌性可能強於市場預期。那麼當前美國消費到底如何?我們認為可能尚有餘温。

圖表1:美國非農新增就業仍表現較好

資料來源:CEIC,Wind,中金公司研究部

圖表2:密歇根大學消費者信心指數回升

資料來源:CEIC,Wind,中金公司研究部

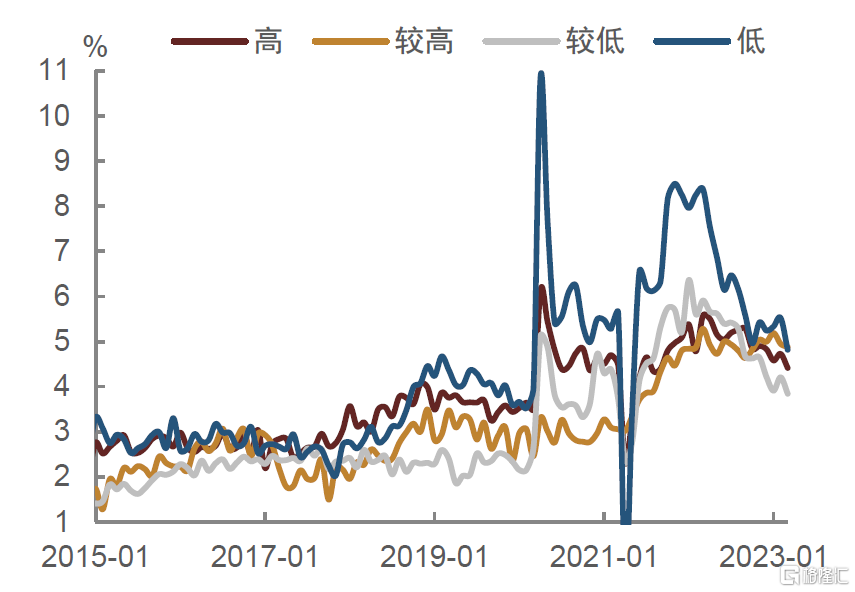

消費基本取決於消費能力和消費意願,前者又主要取決於居民收入、居民財富水平、外加可獲得的信貸資源。收入方面,目前美國個人收入中僱員薪酬佔比最高,其次為個人轉移支付收入。僱員薪酬從歷史趨勢來看基本與每週工資總額指數一致,主要取決於就業狀況。就當前就業市場來看,我們認為勞動力需求可能仍然較強。雖然職位空缺數已較前期高點明顯下降,但仍較疫情前水平高出約300萬,且裁員數量雖邊際上升但仍在低位。同時,從失業率來看,當前美國就業市場對尋找工作的勞動力來説仍然友好。美國失業率U4-U3、U6-U5的差值均在低位,分別表明因為遲遲找不到工作而放棄找工作、以及想找全職工作但因經濟環境原因只能找到兼職工作的兩類羣體佔比均較低。因此整體來看,工資可能尚不具備下滑基礎,因此暫時難以明顯拖累消費。實際上從紐約聯儲3月的調查來看,保留工資(勞動力從事新工作所接受的最低工資)已上升至創紀錄的7.6萬美元,而近年來這一數字對非農每週工資總額指數有一定領先意義,這或許意味着美國工資粘性仍然較強。此外,我們計算了不同收入水平的勞動力工資升幅,可以看到雖然不同收入水平的勞動力時薪增速均有下降,但同比增速仍然明顯高於疫情前各自的水平,並且低收入行業的勞動力時薪升幅相對更高,而低收入人羣邊際消費傾向通常更高,因此這其實有助於支撐消費。

圖表3:職位空缺數仍高,裁員數量仍低

資料來源:CEIC,Wind,中金公司研究部

圖表4:就業市場對尋找工作的勞動力來説仍然友好

資料來源:CEIC,Wind,中金公司研究部

圖表5:保留工資升至記錄新高,工資粘性或仍較強

資料來源:紐約聯儲,Wind,中金公司研究部

圖表6:低收入行業收入增速相對更高

資料來源:CEIC,Wind,中金公司研究部

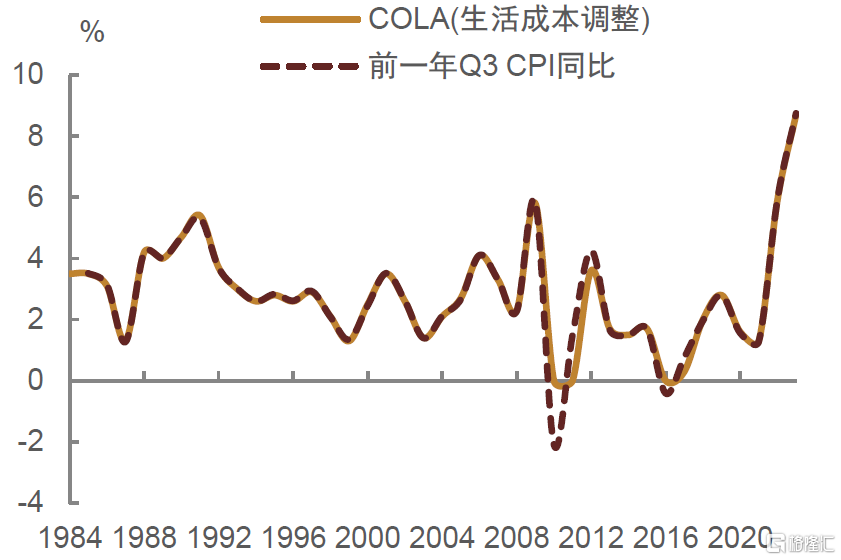

個人轉移支付收入則以社會保障、醫療保險和補助為主。雖然部分疫情期間的補助將在今年到期,但美國社會保障和收入保障存在“生活成本調整(COLA)”,2021年和2022年調整幅度分別是5.9%和8.7%,均為1984年以來高點,這意味着收入保障和社會保障的人均支出金額在去年和今年將以相應的幅度增加。因此對低收入人羣、失業人羣和退休人羣來説,“生活成本調整(COLA)”的存在可能確實會抵消部分通脹對購買力的侵蝕以及補貼措施的退出,使得消費維持韌性,導致通脹回落緩慢。因此綜合來看,短期內美國居民收入應不會出現大幅下滑。

圖表7:COLA隨通脹調整

資料來源:美國政府網,CEIC,Wind,中金公司研究部(注:數據截至2023年)

圖表8:聯邦社會保障支出增速走勢與COLA較一致

資料來源:美國政府網,CEIC,Wind,中金公司研究部(注:數據截至2023年)

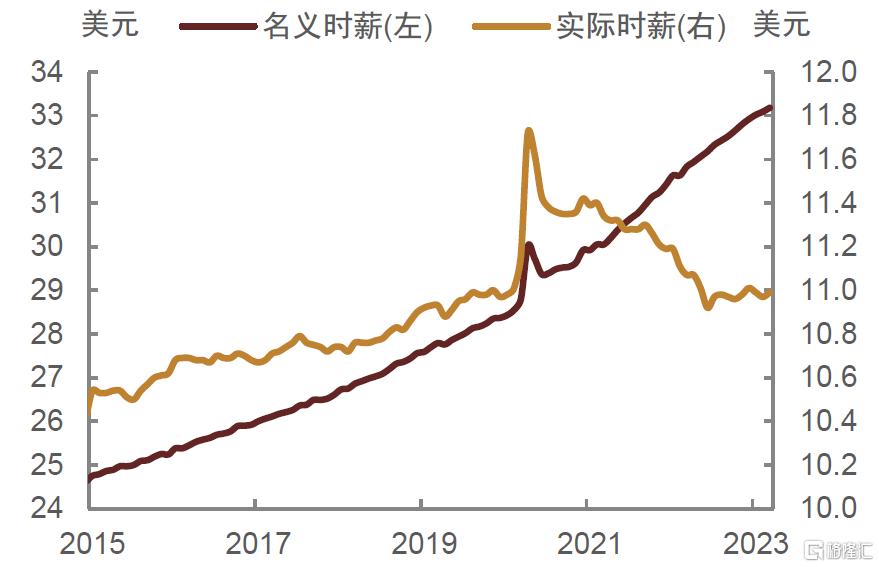

當然,鑑於近兩年通脹持續高位運行,我們還需觀察實際收入的情況。可以看到,無論是非農實際時薪還是更廣泛的實際個人可支配收入,都隨着通脹上升從高點回落,不過去年6月份通脹見頂之後,二者均有所回升,這可能也是消費展現出韌性的原因之一。

圖表9:實際個人可支配收入

資料來源:CEIC,Wind,中金公司研究部

圖表10:非農實際時薪

資料來源:CEIC,Wind,中金公司研究部

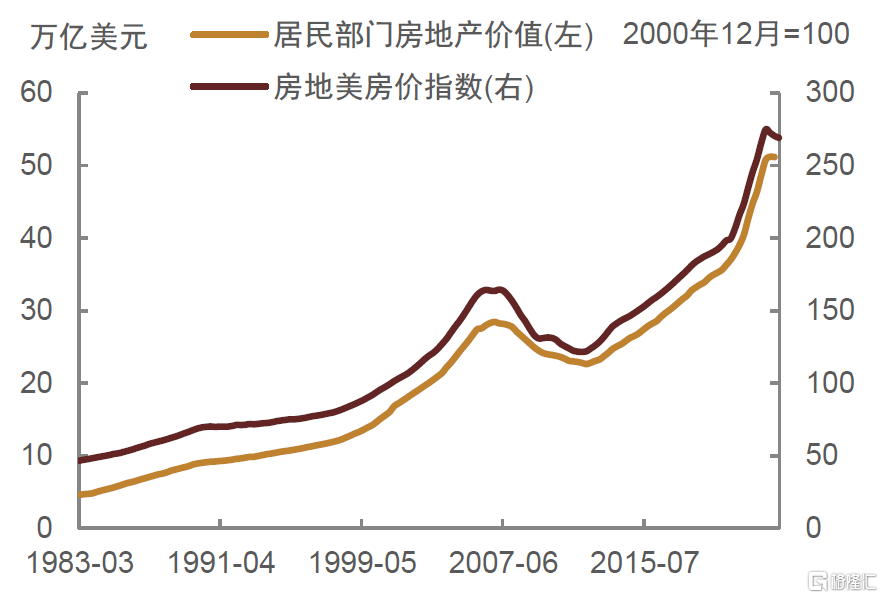

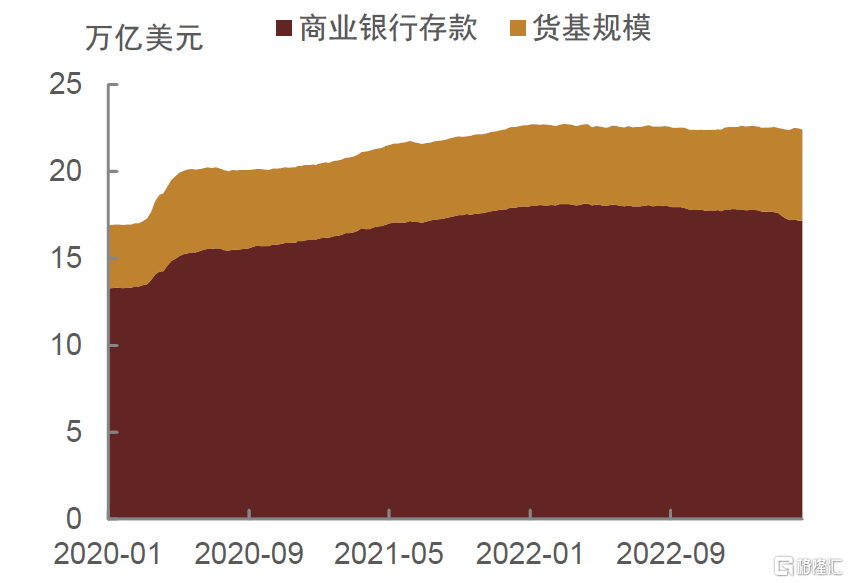

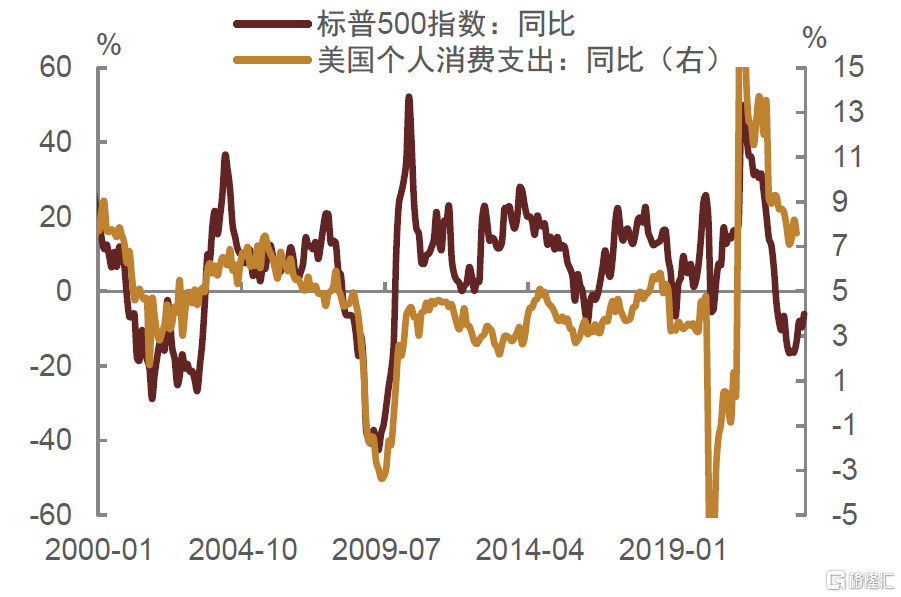

居民財富方面,當前美國居民財富水平可能仍然較高。資產端來看,截至2022年末,美國居民(不包括非盈利組織)總資產約158萬億美元,雖較2021年末小幅下降2%、但仍明顯高於疫情前長期趨勢。當然,今年以來存款消耗、房價回落以及股市升跌可能對美國居民財富造成影響,不過通過對各類資產規模變化進行粗略計算,我們預計今年以來美國居民資產減少規模較為有限、甚至可能小幅增加。美國居民財富分為非金融資產和金融資產兩部分,非金融資產包括房地產和耐用品、規模主要受房產價值變動影響。從歷史趨勢來看,居民部門房地產價值與房地美房價指數基本一致,若以年初以來房地美房價指數月均跌幅來衡量居民房產價值變動,則大致估算居民房產價值下降可能不足1%,假設耐用品價值未發生變化(實際上呈上升趨勢),則居民非金融資產約51萬億美元。金融資產主要包括存款(此處包括貨基)和股票等其他金融資產,規模變動主要來自於存款規模變動和股票市值波動。就存款而言,雖然前期銀行風險事件導致居民將部分在商業銀行的存款轉向了貨幣基金等資產,但這僅是居民財富結構的改變、而非數量的減少,況且隨着銀行風險事件影響減弱,居民在銀行的存款規模已經開始企穩。綜合商業銀行存款規模以及貨基規模變動來看,美國居民存款(此處包括貨基)規模下降幅度可能較小,或仍在17.5萬億美元附近。同時若以年初以來標普500指數變化幅度作為居民所持股票市值變動幅度,並進一步近似衡量居民金融資產規模變化,則由於股市整體較去年末上升,居民金融資產約增加1.8萬億美元至91萬億美元。因此,當前美國居民資產可能並未較2022年末有明顯下降、甚至可能略有增加。負債端來看,主要以住房抵押貸款和消費信貸為主,若根據商業銀行資產端住房抵押貸款和美聯儲統計的居民消費貸款的變動幅度來近似衡量,當前美國居民負債較2022年末可能增加3000億美元左右,則結合居民資產來看,居民淨資產可能未較2022年末明顯下降甚至可能小幅增加。綜合收入與居民財富來看,居民消費能力或仍有支撐。

圖表11:居民房地產價值與房地美房價指數基本一致

資料來源:Fed,CEIC,Wind,中金公司研究

圖表12:美國居民存款規模下降幅度可能較小

資料來源:CEIC,Wind,中金公司研究部

圖表13:美國居民財富水平或仍較高

資料來源:FED,Wind,中金公司研究部(2023Q1為估算值)

圖表14:股市回升或對消費形成支撐

資料來源:CEIC,Wind,中金公司研究部

此外,信貸也是用於消費支出的資金來源之一。那麼銀行風險事件是否會導致信貸條件進一步收緊而加大對消費的抑制呢?目前來看可能不會,截至4月12日,居民消費貸款同比增速已經出現企穩跡象,因此我們認為前期銀行風險事件對消費造成的直接影響較小。

圖表15:居民消費貸款同比增速出現企穩跡象

資料來源:Wind,中金公司研究部(截至2023年4月12日)

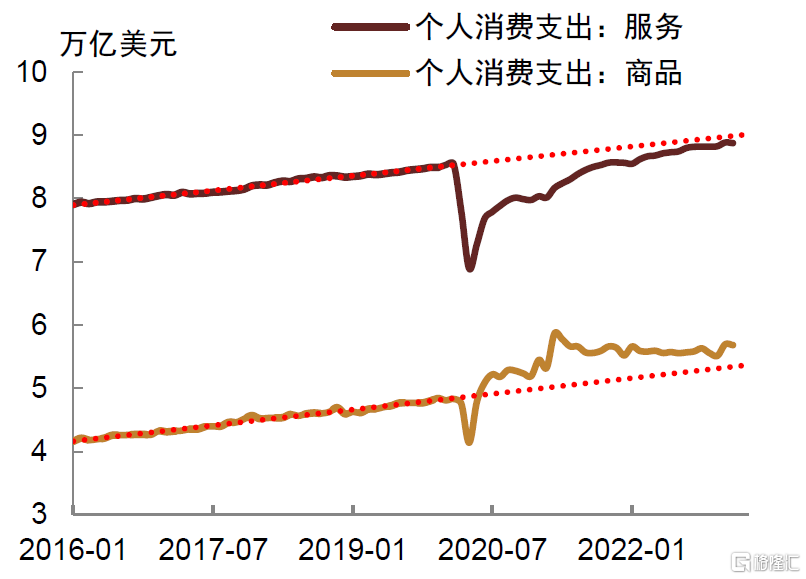

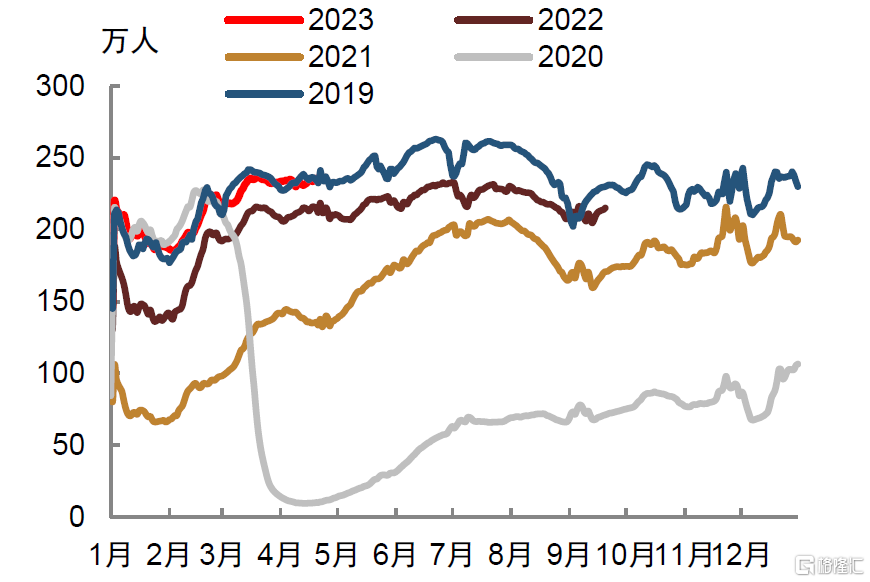

那實際的消費需求如何?從居民個人消費支出來看,由於服務消費基本恢復至疫情前趨勢水平、商品消費仍在疫情前長期趨勢水平以上,因此整體消費仍略高於趨勢值。從一些高頻指標觀察,今年以來美國TSA安檢人數已經恢復至2019年同期水平且近期未出現下滑跡象,票房收入也在回升。此外從庫銷比來觀察,三大環節中批發、零售庫銷比邊際上出現回落跡象,並帶動整體庫銷比邊際回落,表明近期銷售情況或有企穩。總結而言,當前消費雖較前期高點回落,但拉長時間來看應仍在歷史較高水平。

圖表16:美國消費仍高於疫情前趨勢值

資料來源:CEIC,Wind,中金公司研究部

圖表17:TSA安檢人數回升至2019年同期水平

資料來源:TSA,中金公司研究部

圖表18:美國票房收入在回升

資料來源:CEIC,Wind,中金公司研究部

圖表19:庫銷比邊際回落

資料來源:CEIC,Wind,中金公司研究部

此外,不僅是消費,美國房地產市場也出現回暖。去年隨着美聯儲持續加息,美國房地產市場持續降温,但今年以來,或受到成屋銷售回暖帶動,美國住宅營建許、新開工數量以及建築商信心指數均出現企穩回升。這也與上文觀察到的美國房價下跌幅度有限相一致。

圖表20:美國消費仍高於疫情前趨勢值

資料來源:CEIC,Wind,中金公司研究部

圖表21:房地產市場相關指標回暖

資料來源:CEIC,Wind,中金公司研究部

綜合來看,年初以來美國經濟表現整體上可能強於市場預期,花旗美國經濟意外指數2月以來持續為正也表明2月以來大多經濟數據好於市場預期。在消費存有韌性、地產也有回暖的支撐下,紐約聯儲周度經濟活動指數走勢較為穩定,未延續去年的下降趨勢。同時經濟景氣指標也出現回升,4月 Markit製造業 PMI初值創 6個月新高,4月 Markit服務業 PMI初值創12個月新高,均表明美國經濟距衰退仍有距離。

圖表22:高頻經濟指標顯示美國經濟存有韌性

資料來源:CEIC,Wind,中金公司研究部

圖表23:經濟景氣指標回升

資料來源:CEIC,Wind,中金公司研究部

美國通脹或仍有韌性

美國此輪通脹歸根到底是由於貨幣超發,同時供需失衡加劇了通脹韌性,因此要看到通脹回落至正常水平,可能需要先看到流動性大幅收緊以及需求明顯降温。如上文分析,美國消費需求或仍可以維持一段時間,那麼當前流動性收縮效果如何?目前來看,美國M2增速已經大幅回落,但由於此前基數過高,若按照今年前兩個月M2環比增速均值外推,則到今年年末M2絕對水平仍將明顯高於疫情前長期趨勢。這可能是由於雖然從去年9月起美聯儲加快了縮錶速度,但仍不及疫情期間放鬆時的規模,因此仍不足以收回此前釋放的天量流動性。而硅谷銀行事件發生後,美聯儲通過貼現窗口和BTFP重新向部分銀行提供了流動性,導致其資產負債表規模被動擴大,這雖然與通過QE主動擴表的性質不同,但無疑也緩解了整體流動性收縮對於銀行造成的“痛感”。因此總體來看,雖然隨着縮表進行美國流動性已有不小的收縮,但由於此前寬鬆時力度更大,因此當前流動性收縮的實際效果或沒有表面看起來這麼大,從而導致通脹較為“頑固”。

圖表24:今年年末美國M2絕對水平或仍將明顯高於疫情前長期趨勢

資料來源:CEIC,Wind,中金公司研究部(2023年3月起為估算值)

圖表25:美聯儲通過貼現窗口和BTFP重新向部分銀行提供流動性

資料來源:Bloomberg,中金公司研究部

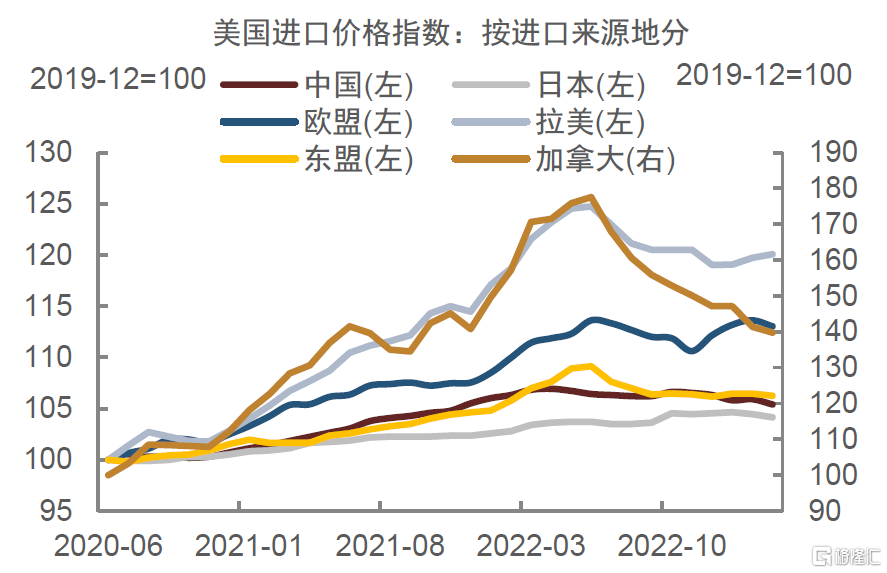

此外,美國消費對進口依賴相對較高,消費者物價指數與進口價格指數高度相關。但近年來,美國從中國進口占其總進口比重降低,特別是海外生產恢復以來,這一比重從疫情初期的15.4%逐步降至13%,而從中國進口的商品價格指數相對其他地區整體更加穩定,因此減少對中國“便宜”商品的採購也不利於美國通脹快速回落。實際上,紐約聯儲和密歇根大學最新公佈的消費者調查中,消費者對通脹預期均明顯回升。

圖表26:美國從中國等亞洲國家進口價格指數較平穩

資料來源:CEIC,Wind,中金公司研究部

圖表27:美國從中國等價格平穩國家進口占其總進口比重降低

資料來源:CEIC,Wind,中金公司研究部

圖表28:密歇根大學消費者通脹預期回升

資料來源:CEIC,Wind,中金公司研究部

圖表29:紐約聯儲消費者調查中通脹預期回升

資料來源:紐約聯儲,中金公司研究部

美聯儲或較市場預期更“鷹”,年內美債收益率大方向是回落、但短期內或出現反彈

雖然當前市場對美聯儲年內會進行降息的預期較強,但美聯儲的態度較市場預期看起來更加“鷹派”。聯邦基金利率期貨顯示,目前市場預期美聯儲年內可能會降息2次(50bp)。但從近期美聯儲官員的表態來看,其內部雖開始出現爭議,但多數官員仍較為“鷹派”。其中,美聯儲理事沃勒表示[1]“BTFP和貼現窗口似乎已經成功地為銀行系統提供了穩定性”、“由於金融狀況沒有明顯收緊,勞動力市場仍然強勁,通脹遠高於目標,因此貨幣政策需要進一步收緊”、“截至目前,貨幣政策將需要在相當長的一段時間內保持緊縮,並且比市場預期的要長”;紐約聯儲主席威廉姆斯表示[2]“第一季度的數據顯示,經濟繼續以‘穩健的速度’擴張,今年美國實際GDP將小幅增長,並不會出現衰退”。因此,我們預計美聯儲貨幣政策快速轉松的可能性不太大。此外,市場博弈也可能反過來延後政策轉松時間。一旦市場降息預期加強,則會帶動美債收益率回落,作為多數資產定價基準,美債收益率回落也會帶動企業債收益率以及貸款利率等回落,而這實際上起到了市場“自發降息”的作用,並可能削弱政策本身緊縮的效果,進而可能反過來推遲美聯儲政策轉松的時間。前文提到的股市跌幅有限從而支撐居民消費也是同樣的邏輯。

圖表30:聯儲官員態度仍然偏“鷹”

資料來源:iFinD,中金公司研究部(注:鷹鴿指數為iFinD統計,越靠近1表示越鷹派,越靠近-1表示越鴿派)

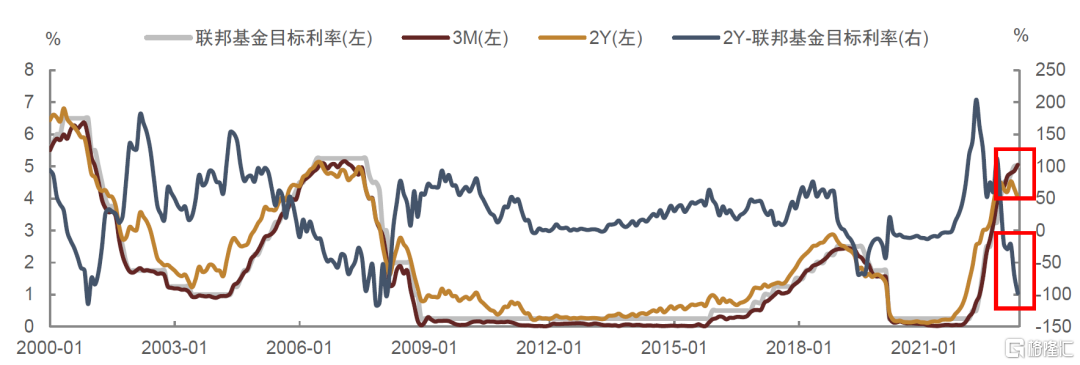

因此,考慮到消費和通脹的韌性,我們認為當前市場預期與美聯儲表態背離的局面,最終可能以市場預期向美聯儲表態靠攏收場,這也意味着利率維持高位的時間或長於市場當前預期。我們預計美聯儲將於5月繼續加息25bp,甚至不排除6月仍會加息的可能性。若如此,市場當前預期則會面臨不小的矯正空間。雖然從歷次加息週期來看,美債收益率大多會先於政策利率見頂,不過考慮到當前2Y利率和基準利率倒掛程度已經較深、且美聯儲仍可能繼續加息,因此美債收益率可能仍有一定回升空間。此外,近期市場對美國債務上限的擔憂有所加重。從歷史經驗來看,雖然債務上限問題最終都能夠得到解決,但在靴子正式落地之前,市場擔憂情緒還是難免會加重,特別是理論上更容易遭到違約的短期國債受到的影響可能更大,近期3M美債收益率也受此影響較快上行,因此也存在債務上限問題進一步發酵而帶動美債收益率暫時上行的可能性。

圖表31:市場當前降息預期仍然較強

資料來源:CME,Wind,中金公司研究部

圖表32:其他資產跟隨美債收益率變動

資料來源:CEIC,Wind,中金公司研究部

圖表33:當前2Y利率和基準利率倒掛程度已經較深;3M國債收益率近期快速上行

資料來源:資料來源:CEIC,Wind,中金公司研究部

綜上分析,由於工資可能仍有粘性且居民財富水平仍高,美國消費韌性可能強於預期,且銀行風險事件可能並未對消費造成太大實質性的影響,因此通脹回落所需時間可能也要長於預期,而這可能使得美聯儲難以迅速轉向寬鬆,同時市場的博弈行為實際上可能起到了“抵消”當前政策緊縮效果的作用,因此也可能進一步反過來延長政策轉松的時間。我們認為美聯儲大概率會在5月份繼續加息25bp,且若4-5月份美國通脹仍有韌性,那麼6月份仍有繼續加息25bp的可能性。在此情況下,雖然年內美債收益率大方向是回落,但美債收益率曲線與基準利率背離程度較大可能會帶動美債收益率在短期內重新回升。同時,當前市場對年內降息預期較強,但實際上這一預期無法兑現的可能性不低,因此若預期被矯正,也可能帶動美債收益率回升。我們預計美國2年期國債收益率可能回升到4.5%甚至更高,10年期國債可能回升到3.8%-4.0%附近。那麼美元指數或許也會反彈到105附近,進而美債利率和美元反彈可能會壓制風險資產價格的表現。

注:本文來自中金公司2023年4月22日發佈的《美國經濟和通脹韌性可能推動美債利率和美元反彈》

報吿分析師:陳健恒,SAC執業證書編號:S0080511030011;丁雅潔 ,SAC執業證書編號:S0080522070016;張昕煜,SAC執業證書編號:S0080121120116;薛豐昀,SAC執業證書編號:S0080122090046;范陽陽,SAC執業證書編號:S0080521070009;東旭,SAC執業證書編號:S0080519040002;韋璐璐,SAC執業證書編號:S0080519080001;李雪,SAC執業證書編號:S0080519050002;耿安琪,SAC執業證書編號:S0080121070209;張亦弛,SAC執業證書編號:S0080121120144;祁亦瑋,SAC執業證書編號:S0080122080199