大多數投資者都知道美國銀行(BAC.US)是利率走高時應該持有的銀行。鑑於該銀行在其多個業務線中擁有類似於怪物的存款特許權,它是對利率最敏感的美國大型銀行。

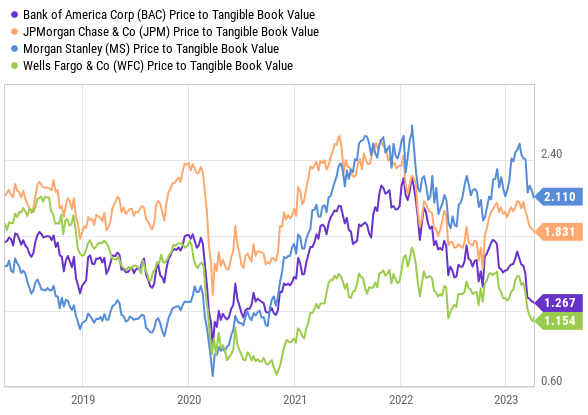

智通財經APP注意到,根據價格與有形賬面價值的關係,美國銀行的股票估值目前低於許多同行。

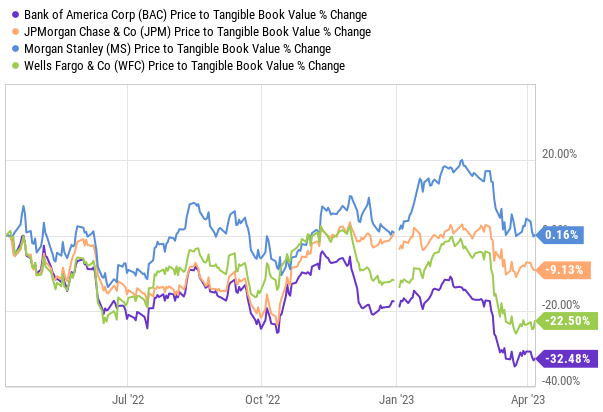

其價格與有形賬面價值的一年百分比下降了約32%,是其直接的美國同行中表現最差的。

股價下跌的罪魁禍首主要與利率有關。2022年期間利率的快速上升對美國銀行來說是一把雙刃劍。它顯然對2022年的淨投資收益線大有裨益,但隨着利率從3%上升到近5%,客戶越來越多地將資金轉移到高收益的非支票賬戶、貨幣市場基金、儲蓄賬戶和CD。這開始對其淨利息利潤率("NIM")產生壓力。

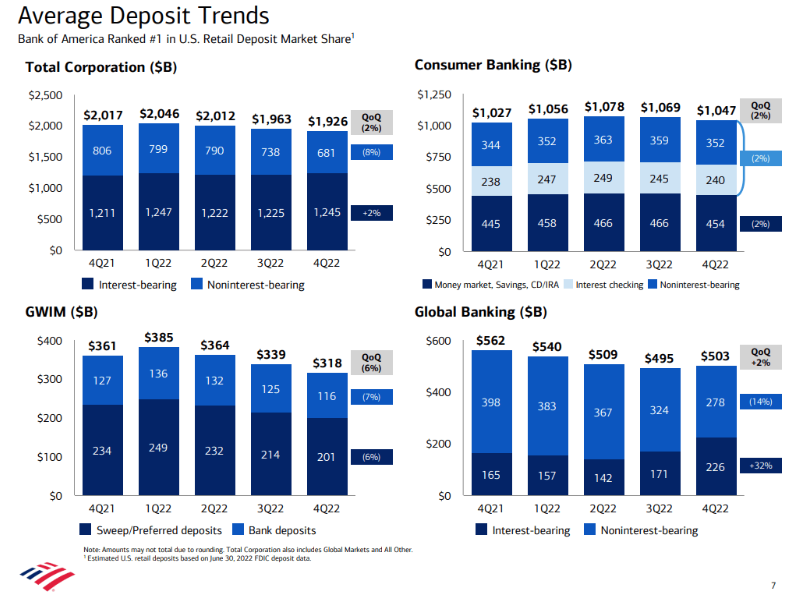

顯示在2022財年收益報告的美國銀行存款變化:

按年計算,美國銀行平均存款下降約5%至1.93萬億美元。

然而,僅在第四季度,美國銀行的無息存款就下降了8%,反映了存款重新定價的加速。這種組合轉變在全球銀行業務("GB")中尤其明顯,在美國銀行管理5000億美元存款的企業財務人員迅速適應了更高的利率環境。同時,越來越多的財富管理("GWIM")的富裕客戶也將資金放入市場上的高收益存款。

從積極的一面來看,在1.05萬億美元的消費者存款中,有56%仍然是低利率和/或無利率的支票賬戶。正因爲如此,這個細分市場的總體支付利率仍然很低,只有6個基點。

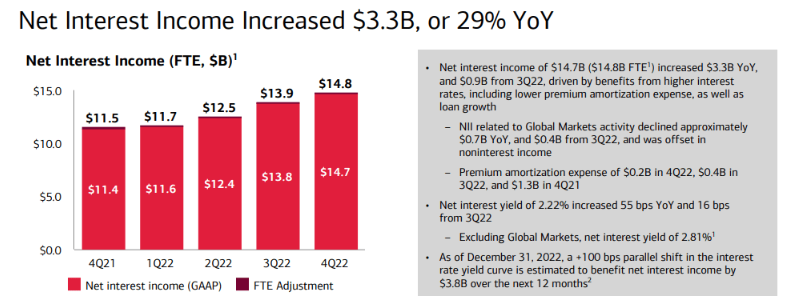

然而,存款的趨勢是明確的,該公司在2023年指導更多的存款外流和重新定價的存款。顯然,這對準確預測是非常具有挑戰性的,這是一個非常動態的環境。自然,當利率上升時,資產負債表的資產方也會上升,因此,在淨利息收入擴張和強勁貸款增長的推動下,美國銀行在2022年第四季度實現了接近30%的淨利息收入("NII")同比增長。

然而,美國銀行在2022財年的財報電話會議上公佈的2023年指引令人失望,該行預計2023年第一季度的淨利息收入下降到144億美元,並保持穩定。

上述情況如何影響美國銀行的估值

市場認爲存款外流和重新定價是主要風險。此外,鑑於與利率有關的不利因素,即使考慮到適度的貸款增長,2023年的淨利息收入指引也令市場失望。

市場是前瞻性的,也在考慮潛在的即將到來的經濟衰退的影響,這可能表現爲更高的失業率、更大的信貸損失以及更低的利率(美聯儲可能最早在2023年下半年或2024年降息)。

這種綜合影響對美國銀行來說可能是負面的,包括信貸損失增加,資產收益率下降,以及貸款增長下降。在這種情況下,非利息交易性存款也可能開始迅速耗盡。簡單地說,根據經濟和利率環境的發展,美國銀行的商業模式會出現一些下行的情況。

這些就是爲什麼美國銀行的股票交易價格是有形賬面價值的1.2倍,而最近歷史上的交易範圍是1.5倍至2倍的關鍵原因。

全球市場部正在破壞資本

美國銀行擁有一些領先的銀行業特許經營權,這些特許經營權正在帶來卓越的回報。

消費者銀行("CB")部門擁有400億美元的分配資本,持續提供約30%的RoTCE。它是美國銀行皇冠上的明珠,由其巨大的存款專營權驅動,持有超過1萬億美元的低成本粘性存款。

全球財富與投資管理(GWIM)包括美林財富管理和美國銀行私人銀行的強大品牌,儘管有2022年的熊市,但它也以175億美元的分配資本提供了高達20%的ROTCE。

全球銀行業務("GB"),包括全球企業銀行業務、全球商業銀行業務、商業銀行業務和全球投資銀行業務,也在2022年實現了18%的RoTCE的強勁回報,分配資本約爲450億美元。這是一個非常有彈性的表現,由商業銀行和中型市場客戶的活動驅動。

問題仍然是全球市場("GM")部門(425億美元的分配資本),它正在摧毀資本,RoTCE不到10%。和其他部門一樣,該部門確實遭受了投資銀行業務費用的急劇減少(同比減少約50%),但即使有強勁的FICC交易風向,它也只能勉強獲得接近10%的RoTCE。鑑於該業務固有的波動性和對FICC交易審查的正常化,市場將以非常低的倍數對該部門進行估值,並遠遠低於其425億美元的分配資本。

總結

美國銀行是作爲利率的代表進行交易的。深度倒掛的曲線暗示着即將到來的經濟衰退和短期內較低的利率,這被認爲是對美國銀行的一個強烈的負面信號。市場人士擔心,隨着利率的降低,淨利潤率會被壓縮,存款押注會在近期明顯增加,而信用卡和商業地產投資組合的信貸風險表現會帶來潛在損失。存款可能會繼續外流,因爲在大流行之後,流動性充裕的客戶更有可能在更艱難的時期動用這些儲蓄。

儘管如此,目前1.2倍有形賬面價值的估值已經超過了對這些風險的考慮。美國銀行通常在1.5倍到2倍的有形賬面上交易,所以考慮到其強大和多樣化的業務模式,目前的估值肯定是打折的。美國銀行在2022年實現了15.8%的RoTCE,所以市場肯定考慮到了中期收益的大幅下降。

但這個估值過於悲觀了,因爲美國銀行的業務模式多樣化,而且有一些回報率特別高的業務,如CB和GWIM。還有一些抵消因素應該在2023年發揮作用,例如,財富管理的表現應該好於2022年熊市的普遍情況,鑑於不確定的宏觀環境,美國銀行也在2022年建立了大量的儲備,投資銀行業務的費用將在2023年從2022年的非常低迷的水平回升(至少是部分回升)。