本文來自格隆匯專欄:中金研究,作者:李詩雯 鄭欣怡 等

以GPT為代表的大模型快速發展,帶來IDC內部高速通信需求提升。我們認為光芯片作為網絡互聯底座的重要元件,其性能決定了光傳輸網絡的承載和傳輸能力,是上層應用能否落地的關鍵。光芯片(含硅光)的工藝難點在於生產製造中的外延生長,有望長期成為高速連接與計算的底層支撐。同時,我們也看好在政策扶持、中外廠商技術差距縮小、下游本土光模塊企業存有國產替代需求等契機下,光芯片國產替代有望持續加速。

摘要

數通及電信市場雙輪驅動,推動全球光芯片市場規模向上。數通側,流量增長疊加網絡架構轉型、模型並行推升對光模塊的需求,我們測算GPT等大模型訓練和推理有望在未來3年每年平均拉動約27%的增量需求彈性;電信側,國內外的5G建設和PON市場景氣高企直接拉動電信光模塊需求。結合LightCounting對全球光模塊市場的預測,我們測算得到2025年全球光芯片市場規模約41.5億美元,其中數據中心用光芯片市場規模有望達到24.2億美元,2022-25E CAGR約24%。

高端光芯片處於國產突破階段,機遇與挑戰並存。本土廠商在中低端品類已具備技術實力和批量出貨能力,但在25G及以上光芯片市場的佔有率仍落後於海外,主要是由於我國光芯片行業起步晚,在工藝穩定性、批量供貨能力、客户認證等方面與海外仍有差距。但在國家政策扶持、下游本土光模塊企業存有國產替代需求、提速升級窗口期拉長等發展機遇下,我們看好國內具備外延到製造完整工藝線的頭部企業的技術追趕,國產光芯片市場規模有望在2025年達到15億美元,2022-2025年CAGR為26%,滲透率達36%。

大模型訓練對數據通信與處理提出新要求,硅光芯片應用星辰大海。硅光芯片兼具微電子和光子的優勢,不依賴於先進製程,或成為突破摩爾定律天花板的關鍵。我們認為,在高速通信場景中,硅光&CPO方案加速滲透,有望助力硅光芯片成為數據中心信息傳輸的主要載體;AI模型發展催生對算力的高需求,後摩爾時代傳統電子計算陷入發展瓶頸,展望長期,我們看好以硅光芯片為基礎的光計算有望賦能部分高速計算場景。

風險

數通及電信市場需求不及預期;國產光芯片技術迭代不及預期;硅光及CPO新技術發展不及預期;行業競爭加劇風險。

大模型訓練場景下,IDC內部高速通信需求提升

大模型(Large Language Models,LLM)是“大數據+大算力+強算法”相結合的產物,其核心特徵是模型參數多、訓練數據量大。大模型基於海量數據集進行預訓練,再根據應用場景的特性,用少量數據進行微調,完成訓練目標,最近備受關注的ChatGPT就是大模型的典型應用。大模型的核心在於參數量和訓練數據集的大小。以GPT系列模型為例,GPT在2018-2023年間迭代了4個大版本,參數規模由GPT的1.17億個擴大至GPT-3的1750億個,預訓練數據量從GPT的5GB增長到GPT-3的45TB。我們認為隨着大模型實際應用對性能的要求不斷提高,未來模型規模將繼續快速攀升,參數量和訓練吞吐量也將呈現非線性增長態勢。

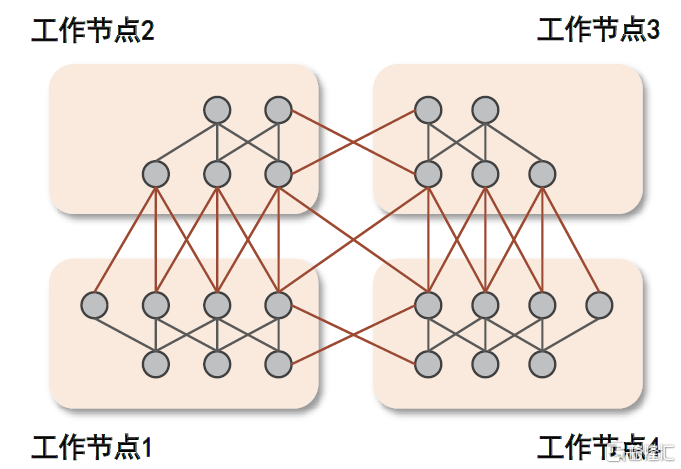

並行策略是解決大模型對計算、存儲性能挑戰的核心手段。當模型規模較大時,單機串行執行已無法滿足模型的計算要求,因此需要一些並行策略來輔助訓練,如數據並行和模型並行。數據並行是將輸入的數據拆分到不同節點後再計算,可以有效擴展訓練數據量;模型並行是將模型切分成若干個子模塊、分配到不同工作節點上,在不同的計算設備上運行形成多個子訓練模型再合併,能夠有效擴展參數量。現階段大模型多使用混合數據並行和模型並行的方式,充分利用計算資源並提高計算效率,從而加速模型的訓練和推理過程。

模型並行架構下節點數增加,訓練過程中對內部高速通信傳輸的需求提升。神經網絡模型具有比較明確的層次化結構,模型層與層之間的依賴關係複雜。在模型並行架構下,計算節點增多,且訓練過程中各個節點上的子模型之間依賴度較強,需高頻進行中間計算結果的通信,因此通信性能對整體系統運行的速度和效率的影響較大。且甚於數據並行的是,模型並行需要在不同節點之間頻繁通信以傳遞特徵圖(feature map),交互信息的高量級對節點間的通信性能提出了更高要求,推升內部通信高帶寬、低延遲需求。

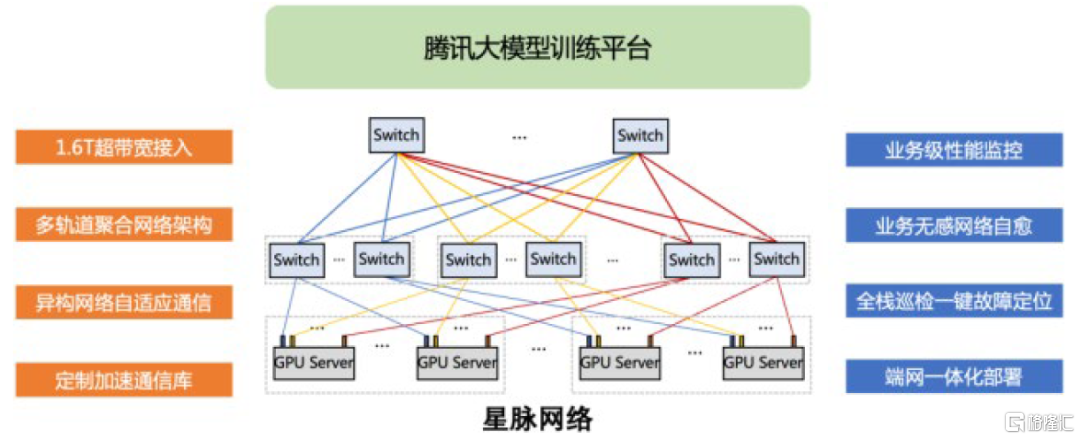

我們認為,提高內部數據通信性能,一方面,需要採用高效的網絡架構以支持高速數據傳輸和實現數據流量的異構多路徑處理。如,騰訊打造的星脈高性能網絡,採用1.6T超帶寬接入、異構網絡自適應通信優化技術並結合自研高性能通信庫,構建了1.6T ETH RDMA網絡,最終實現通信時延降低40%,AI大模型通信性能提升10倍。

圖表1:大模型劃分計算示意圖

資料來源:《面向AI應用的網絡加速架構設計》(邱帥兵,2019),中金公司研究部

圖表2:騰訊星脈高性能計算網絡

資料來源:騰訊官網,中金公司研究部

另一方面,通信基礎元件的升級亦不可或缺。我們認為在大模型時代,通信基礎元件將向大帶寬、集成化、高效能發展;其中,具備光電轉換功能的光芯片憑藉高速率、低損耗的特點大量應用於光傳輸領域,有望成為數據中心光互聯底座的核心部件。我們認為,光芯片的性能決定了光傳輸網絡的承載和傳輸能力,也是上層應用能否落地的關鍵。考慮到模型並行訓練、AI應用推理的快速發展,我們認為800G/1.6T等下一代光模塊產品的滲透率提升曲線或將變得更為陡峭,面向800G及更高速率光模塊的光芯片產品及硅光、CPO等新技術方案已成為當下發展熱點。同時,我們也看到國產光芯片替代的規模化進程加速,國內頭部光芯片廠商發展空間廣闊。

何為光芯片?

光芯片:實現光電轉換功能的核心芯片

光芯片是光電子器件的核心組成部分,通過內部能級躍遷實現光電信號的相互轉換。光芯片按照功能可分為激光器芯片和探測器芯片。根據諧振腔製造工藝不同,激光器芯片可進一步細分為邊發射芯片(包括FP、DFB和EML)和麪發射芯片。

► 激光器芯片:一般以PN結注入電流為激勵源,以半導體材料為增益介質,將注入電流的電能激發,從而實現諧振放大選模輸出激光,完成電轉光。

• 邊發射(EEL):在芯片的兩側鍍光學膜形成諧振腔,沿平行於襯底表面方向發射激光。FP(法布里-珀羅激光器)、DFB(分佈式反饋激光器)、EML(電吸收調製激光器)都屬於EEL芯片。其中,FP適用於低速率短距離傳輸,DFB用於中長距離通信,兩者均為直接調製激光器芯片,通過控制電流的有無來調製激光的輸出;EML集成DFB和電吸收調製器,屬於外調制激光器芯片,其信號傳輸質量高,易實現高速率長距離傳輸,但成本也相對更高。

• 面發射(VCSEL):在芯片的上下兩面鍍上光學膜形成諧振腔,垂直於襯底發射激光。和EEL相比,VCSEL具有體積小、功耗低、耦合效率高、生產良率可控、製造成本低的特點。但VCSEL由於功率被分攤,發光功率密度(峯值為10W)較低,多用於500米以內的短距離傳輸。

► 探測器芯片:用於檢測光信號並完成光信號向電信號的轉換,包括PIN光電二極管和APD雪崩光電二極管。PIN適用於短距離傳輸,APD在PIN的基礎上在本徵區外增加雪崩區,能夠更加靈敏地探測光生電流,適用於經過長距離傳輸的弱信號的探測,成本較PIN更高。

圖表3:光有源芯片分類

資料來源:源傑科技招股書,中國電子元件行業協會,中金公司研究部

光芯片位於光通信產業鏈的金字塔尖

光通信是光芯片最大的下游應用場景之一。光通信是以光為信息載體、以光纖為傳輸介質、經由電光轉換後進行光信號傳輸的一種通信方式。從光通信產業鏈看,上游為半導體材料、光芯片、其他基礎構件(電芯片、PCB、結構件、輔料等)供應商,產業鏈中游為光器件組件(包括光有源組件和無源組件)和光模塊,光模塊配合電信設備、網絡設備等使用,最終面向下游電信市場和數通市場兩大類客户。

► 光芯片:光芯片是光模塊的核心部件,按照調製速率可分為2.5Gb/s、10Gb/s、25GB/s、50Gb/s甚至更高,速率越快對應光模塊在單位時間內傳輸的信號量越大,因此光芯片是光模塊的性能錨點。根據Yole數據(2021年),100G光模塊的成本構成中,TOSA(發射器件)和ROSA(光接收器件)是主要成本所在,分別佔37%和22%;功能電路(包含電芯片、PCB板)佔23%。根據億渡數據,光芯片(包含激光器芯片和探測器芯片)在TOSA和ROSA中的成本佔比一般達到85%,綜上我們測算得到光芯片約佔光模塊物料成本的50%,是光模塊原材料成本佔比中最高的部分,且比重隨着光模塊速率的提升而增長。

圖表4:光模塊物料成本結構(2021年)

資料來源:Yole,億渡數據,中金公司研究部

► 電芯片:由於光子本身難以靈活控制開關,也不能作為存儲單元,因此純光子器件要想實現完整的信息處理功能需要藉助電子器件。電芯片一方面為光芯片提供配套支持,另一方面主要負責複雜的數字信號處理,如調製、相干信號控制、串並/並串轉換等。其中,DSP芯片是門檻較高的電芯片,主要用於200G及以上光模塊中,其市場份額集中於博通、Inphi等全球龍頭。

► 光器件:主要分為有源光器件和無源光器件,光有源器件又包括光收發組件(激光器、光探測器等以光芯片的形式封裝在光收發組件中)、光放大器、光調製器等。光器件行業細分品類眾多,競爭格局較為分散,在位廠商數量眾多。

► 光模塊:光模塊主要由光器件、功能電路和光接口組件封裝而成,可直接用於數據中心或作為光系統設備的組成部分應用於電信市場。

圖表5:光模塊內部結構拆解

資料來源:OFWeek,中金公司研究部

光芯片製備難點在於生產製造,IDM模式優勢突出

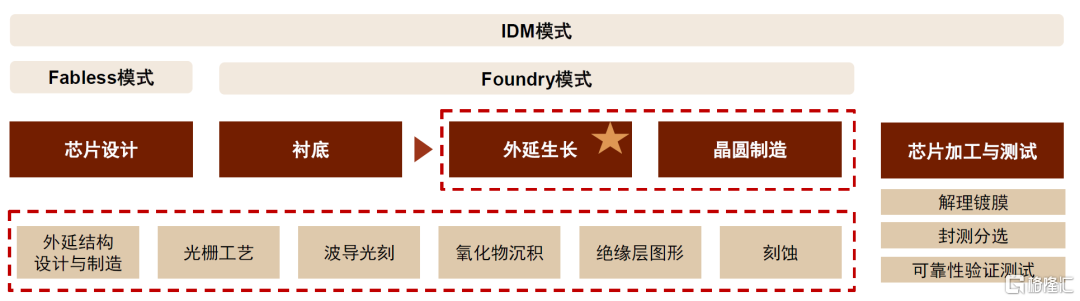

光芯片工藝流程複雜,外延生長為技術壁壘最高的環節。以激光器芯片為例,光芯片的工藝流程可分為芯片設計、外延生長、晶圓製造、芯片加工與測試。在製造工藝上,光芯片性能的提升不完全依靠尺寸的減小,更注重外延結構設計與生長。

圖表6:激光器芯片生產流程圖

資料來源:《中國光通信用芯片產品:服務與展望》(和絃產業研究中心,2020),源傑科技招股書,光通信女人,中金公司研究部

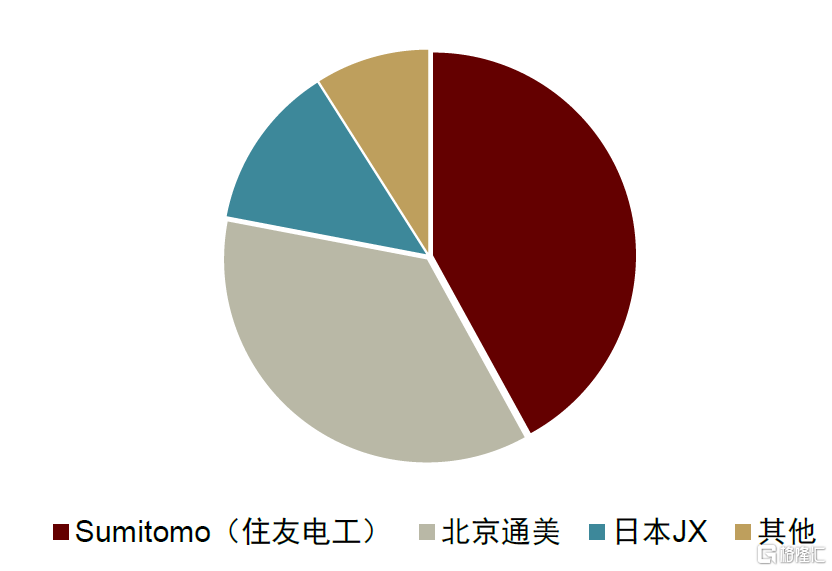

► 襯底:InP/GaAs材料經提純、拉晶、切割、拋光、研磨製成單晶體襯底,用於外延生長。我國在InP和GaAs襯底方面已基本具備進口替代的能力,根據Yole,國產廠商北京通美在2020年已成為全球InP襯底第二大供應商,市佔率高達35%,僅次於住友電工;在2019年全球GaAs襯底市場中佔據13%的市場份額,位居行業第三。

圖表7:2020年InP襯底全球市場競爭格局

資料來源:Yole,北京通美招股書,中金公司研究部

圖表8:2019年GaAs襯底全球市場競爭格局

資料來源:Yole,北京通美招股書,中金公司研究部

► 外延生長:外延生長是指在襯底片表面生長單晶多層二維狀結構,最終生長成PN結結構的過程。外延層的厚度、比例、缺陷控制等參數直接決定了光芯片的發射波長、效率、可靠性、老化等性能指標和良率,因此外延生長是光芯片製備過程中最重要的一環。外延工藝的核心壁壘在於:1)對材料的理解:外延片採用多層堆疊結構,各層材料的生長需受限於外延層和襯底材料晶格常數、熱膨脹係數等匹配要求,控制材料應變問題,這對外延層材料的選擇提出了較高的要求;2)工程製造能力:外延片對多層堆疊結構每層厚度的精準控制能力要求較高,通常需要在1μm以下且均勻;3)對光電特性的理解:對激光的橫模與縱模、有源區量子阱等光特性的理解,以及對等效的電阻、寄生的電容電感等電特性的理解,均直接影響外延片的設計效率,及最終光芯片的電光轉換效率等核心性能;4)對設備的理解:外延開發需廠商投入大量時間調試機台的條件參數,對時間成本和設備工程師的Know-how積累有較高的要求。

► 晶圓製造:晶圓製造包括光柵製作、波導光刻、氧化物沉積、刻蝕等工序;其中,光柵工藝是在塗有光刻膠的基板上定義出光柵結構對應的掩膜圖形,再利用刻蝕技術將掩膜上的圖形轉移至襯底上形成最終的光柵結構,會影響光芯片產品的出光功率、可靠性、極限工作温度等性能參數,是光芯片晶圓製造的關鍵步驟之一。

► 芯片加工與測試:包括解理鍍膜、封測分選、自動化芯片測試、芯片高頻測試、可靠性測試驗證測試等環節。

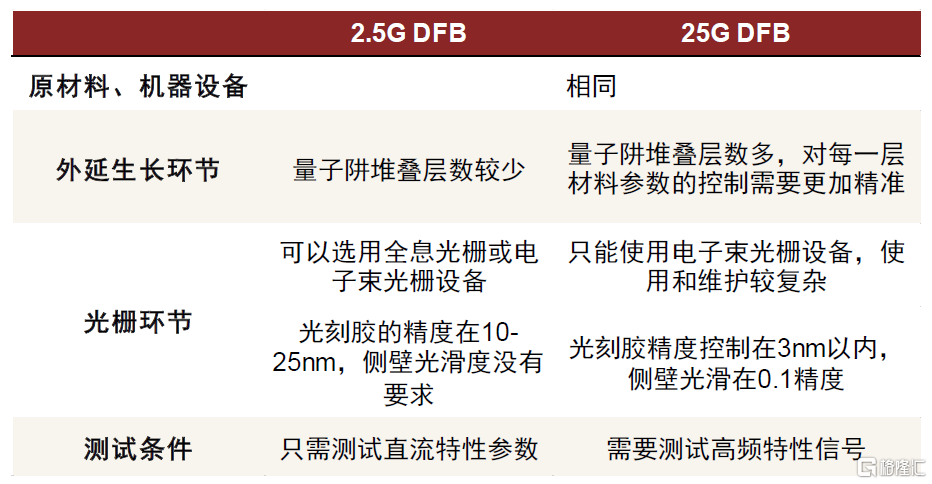

光芯片的製備難度隨調製速率提升、特殊波長的選擇而增加。通過對比源傑科技25G DFB和2.5G DFB的生產工藝,我們發現具有更高調製速率的光芯片製備難度更高:1)對設計和製造精度要求更高:25G DFB量子阱有源區堆疊層數更多,在保證芯片尺寸的前提下對每一層外延生長參數精準控制的要求進一步提升,以及對諧振腔的幾何形狀、折射率分佈等參數均需精準把控;2)對材料和設備的要求更高:25G DFB必須使用電子束光柵設備進行光柵製作,對刻蝕、光刻機等設備性能要求更高;3)質量控制要求更嚴格:25G DFB的測試條件更加多維,整套生產工序超過280道,較中低速產品多出50-70道。從發射波長看,同一速率下不同波長光芯片的色散和光衰減速度並不相同。相較於1310nm和1550nm波長,10G PON數據下傳和上傳所需的1577nm和1270nm波長光芯片的光信號色散代價大、光纜損耗高,導致內部結構設計和生產難度加大。因此,要實現光通信芯片速率升級和多波長產品覆蓋,需要長期的研發投入和生產工藝經驗的積累。

圖表9:25G DFB與2.5G DFB生產難度對比

資料來源:源傑科技第二輪審核問詢函的回覆,中金公司研究部

圖表10:不同波長激光的損耗值

資料來源:億源通科技官網,中金公司研究部

光芯片工藝層面標準化程度較低,IDM模式為主流。光芯片側重於生產製造環節,其性能依賴於具體的製造工藝,這就決定了IDM模式(芯片設計-製造-封測全鏈條佈局)在光芯片生產過程中優勢突出:1)IDM模式使得光芯片設計與晶圓製造環節能夠相互反饋驗證、靈活調整參數,精準觸達產品設計、生產、測試中的任何問題;2)形成完整的閉環流程,保證工藝穩定性並有效防止工藝Know-how外流。海外頭部廠商如 II-IV、Lumentum、住友電工等多均採用IDM模式,覆蓋芯片設計、外延生長、晶圓製造、芯片加工與測試全流程。

光芯片下游景氣度與市場空間幾何?

5G及雙千兆部署構築發展機遇,AI催化下數通市場引領長期成長

數通場景:數據中心流量增長和網絡架構轉型驅動需求增長

數據量攀升及網絡架構轉型共同拉動數通光模塊需求增長。隨着雲計算、大數據、AI的快速發展,全社會對數據吞吐量和延遲提出更高訴求,全球數據中心規模快速擴張。數據中心整體流量增長使得其對光模塊需求持續提升,同時數據流量從南北向到東西向轉變將帶來更多光模塊需求。AI雲端訓練及推理需求推動東西向流量增長,驅動數據中心網絡架構逐漸由傳統的三層結構轉向新型的葉脊(Spine-Leaf)結構,交換機之間的連接數增加推升對光模塊的需求;大模型並行架構也進一步推動連接需求。根據LightCounting預測,2021年數據中心光模塊市場規模為55億美元,預計到2027年增長到105億美元,2021-2027CAGR為11.4%。

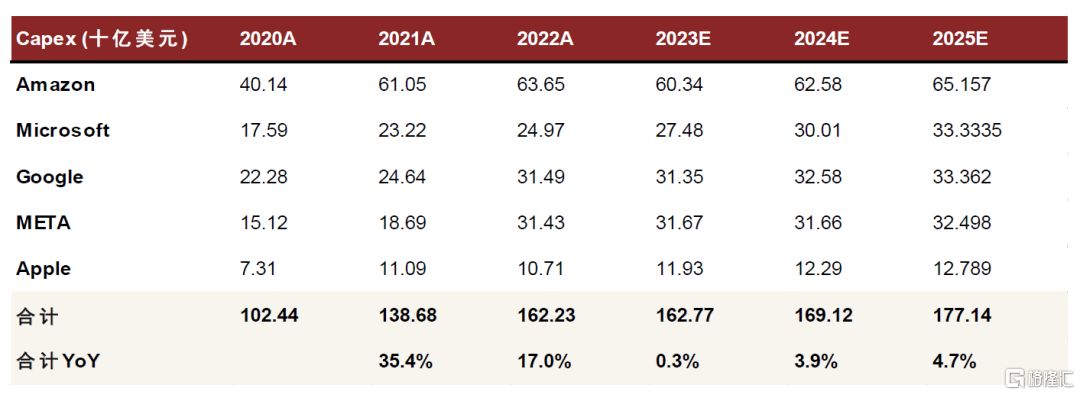

海外頭部雲廠商資本開支温和上行,加碼AI帶動光模塊增量需求。4Q22北美Top5雲廠商合計資本開支432.9億美元,同比增長10%。Bloomberg一致預測顯示,海外宏觀經濟承壓下,未來3年海外頭部雲廠商的資本支出將保持温和上行,增速較過去兩年下滑明顯。但同時我們也觀察到,海外雲資本開支逐漸向AI傾斜,微軟持續投資加碼OpenAI,Meta計劃2023年將額外投入於數據中心的40-50億美元全部用於AI領域,谷歌則將AI技術與自動化作為今年的關鍵投資方向。我們認為雲廠商資本開支側重變化有望加速AI進程,大模型訓練和推理有望進一步推升光模塊的需求。

圖表11:海外頭部雲廠商年度資本開支情況及市場一致預期

資料來源:彭博資訊,各公司官網,中金公司研究部;注:預測數據為彭博一致預期,截至2023/3/10

ChatGPT帶動AI雲端算力需求擴張,高速光模塊配套組網、市場空間提升。基於《AI浪潮之巔系列:服務器,算力發動機》一文中對算力增量需求的預測,我們以NVIDIA DGX SuperPOD網絡架構(配備A100或H100服務器)為例,量化測算AI大模型訓練及推理應用所帶來的光模塊增量需求。我們假設不同廠商各自搭建AI數據中心基礎設施架構進行模型訓練,各廠商之間的網絡架構不互聯。

► 訓練側:2023-2025年訓練型AI加速芯片需求增量為60萬張,對應服務器需求增量為7.5萬台。1)POD(point of delivery,數據中心基本物理設計單元):參考NVIDIA DGX SuperPOD組織結構,我們假設200台服務器形成一個POD組網,7.5萬台服務器對應375個POD。2)交換機:我們假設單個POD中葉/脊/核心交換機的數量分別為80/80/40個,且三層交換機的上下行端口數各為20個。3)光模塊:基於以上假設條件,我們計算得到以200台AI服務器組網,NVIDIA DGX SuperPOD架構中所使用的服務器和光模塊的數量比約為1:48。根據我們的產業鏈調研,目前國內的互聯網AI數據中心中主要使用200G光模塊,海外則以400G為主、向800G迭代升級,我們選取平均水平的400G光模塊單價作為ASP,測算得到配套的光模塊價值增量為14.4億美元。

圖表12:140節點的NVIDIA DGX SuperPOD架構示意圖

資料來源:英偉達官網,中金公司研究部

圖表13:大模型訓練帶來的2023-2025年光模塊合計增量需求測算

注:1:)表格中服務器台數僅基於英偉達A100等效算力測算,不代表中長期實際出貨台數;2)SU(scalable units,可擴展單元):每個SU由20台服務器組成,且都有一個專用機架。

資料來源:英偉達官網,中金公司研究部

► 推理側:2023-2025年推理型AI加速芯片需求增量為140萬張,對應服務器需求增量為17.5萬台,推算得到配套的光模塊價值量合計約為33.6億美元。更長期而言,隨着AI應用地推廣和活躍用户數的大幅提升,我們看好推理用光模塊增量市場規模保持高增長,打開光模塊成長天花板。

圖表14:大模型推理帶來2023-2025年光模塊合計增量需求測算

注:1:)表格中服務器台數僅基於英偉達A100等效算力測算,不代表中長期實際出貨台數;2)SU(scalable units,可擴展單元):每個SU由20台服務器組成,且都有一個專用機架。

資料來源:英偉達官網,中金公司研究部

根據LightCounting(2022年11月)數據,2022年全球數據中心光模塊存量市場空間為60億美元,根據我們的測算2023-2025年大模型訓練加推理帶動的光模塊增量需求合計約48億美元,對應年化約16億美元的增量光模塊需求,有望驅動存量市場約27%的增量彈性。我們認為,隨着網絡流量持續增長,交換機帶寬將進一步上行,從而帶動單一端口光模塊速率迭代至800G甚至更高,光模塊增量空間彈性有望持續攀升。

電信場景:5G及千兆寬帶建設直接拉動電信光模塊需求

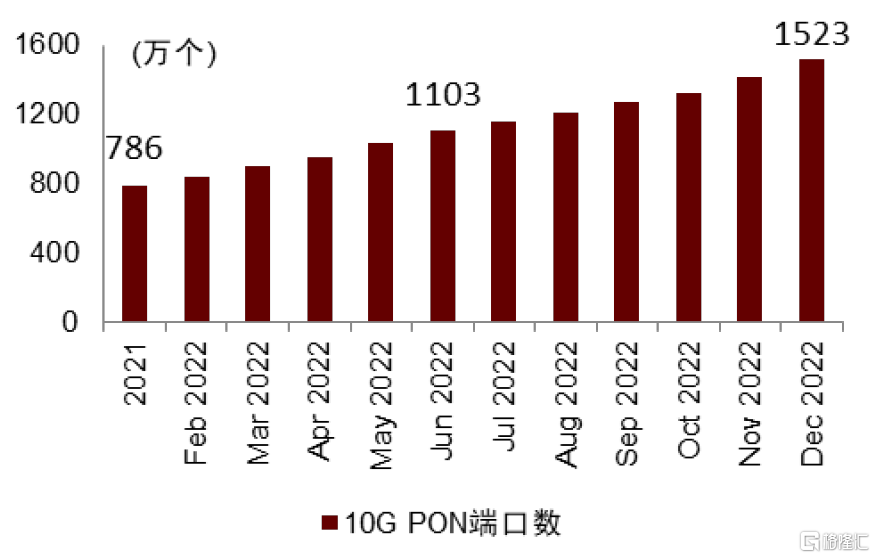

千兆光纖網絡升級推進PON光模塊部署。在國家政策推動下,千兆網絡覆蓋範圍持續擴大。根據工信部,截至2022底,我國具備千兆網絡服務能力的10G PON端口數達1523萬個,已提前完成工信部《“十四五”信息通信行業發展規劃》2025年1200萬個的目標。我們認為,受益於國內光纖到户(FTTH)到光纖到房間(FTTR)的演變以及海外“光進銅退”趨勢,10G PON光模塊市場將迎來更大的發展機遇。根據LightCounting預測,10G PON端口出貨量增長強勁,到2025年10 GPON及以上端口出貨量佔PON總端口數比重有望過半。

圖表15:我國10G PON端口數增長情況

資料來源:工信部,中金公司研究部

國內5G基站建設力度可觀,推動電信光模塊需求穩定向上。電信光模塊主要用於接入網中基站建設的前傳、中傳,以及城域網和核心網內數據傳輸等,所需光模塊數量與基站數量密切相關。5G網絡目前對光模塊的需求主要集中於25G-200G光模塊。根據工信部數據,截至2023年2月末,我國已建成5G基站總數達到238.4萬個,2022年新建88.7萬站5G基站。根據三大運營商公佈的2023年5G基站建設指引,我們預計2023年將新增78萬個5G基站。根據LightCounting,2022年電信側光模塊市場規模為36億美元,預計到2027年增長至51億美元,2022-2027年CAGR為7.1%。

圖表16:全球電信側光模塊市場規模及預測(不包括FTTx)

資料來源:LightCounting,中金公司研究部

光模塊持續向高速迭代,推動光芯片調製速率升級、市場擴容

為應對網絡提速和高帶寬需求,光模塊持續向高速演進。一般來説,數通光模塊產品速率2-5年為一個迭代週期。根據Yole,400G光模塊已進入全球商用部署階段,800G光模塊也開始在海外數據中心逐步上量,1.6T光模塊樣機的研製正在穩步推進中。根據LightCounting預測,800G光模塊在100G及以上光模塊市場中的營收佔比將從2023年的8%提升至2027年的35%,1.6T光模塊在100G及以上光模塊市場中的營收佔比將從2024年的1%提升至2027年的19%。展望未來,我們認為大模型訓練場景下通信帶寬升級提速,800G/1.6T等下一代光模塊產品的滲透率提升曲線或將變得更為陡峭,引領光模塊整體市場空間持續增長。

光芯片速率升級、代際更迭為行業必然趨勢。隨着數據中心等場景進入更高速率時代,單通道所需的光芯片調製速率要求同步提高,從2.5Gb/s向10Gb/s、25Gb/s及更高速率升級,芯片用量亦成倍增長。

圖表17:數據中心光模塊速率迭代情況

資料來源:Yole,中金公司研究部

圖表18:100G+各速率光模塊市場規模及其預測

資料來源:LightCounting,中金公司研究部

基於以上研判,我們參考源傑科技問詢函回覆以及LightCounting對移動通信、數據中心、光纖接入光模塊市場規模的預測,疊加AI大模型訓練及推理應用對高速率數通光模塊的增量需求,增加其他假設:1)參考中際旭創、聯特科技毛利率情況,假設10G及以下光模塊25%的毛利率、25G及以上光模塊30%的毛利率保持不變;2)根據中際旭創定增募集説明書,假設直接材料佔光模塊成本比例穩定在80%,光芯片在電信和數通光模塊物料成本的佔比分別為60%、40%。綜上,我們測算得到2022年全球光芯片(含激光器芯片和探測器芯片)市場規模約27.9億美元,預計2025年全球移動通信、數據中心、光纖接入光芯片市場規模有望分別擴容至14.8億美元、24.2億美元和2.6億美元,合計市場空間達41.5億美元,2022-2025年CAGR約14.1%;其中數據中心用光芯片市場增速最快,22-25ECAGR為23.7%。

圖表19:全球光通信芯片市場規模測算

資料來源:《源傑科技第二輪審核問詢函的回覆》,LightCounting,中際旭創定向增發募集説明書,中金公司研究部

光芯片國產替代行至何處?

海外廠商:龍頭憑藉先發優勢搶佔市場,佈局高端光芯片產品

Lumentum和II-VI為全球光通信龍頭,通過外延併購快速佈局不同行業和技術。Lumentum先後收購Ocarlo和Neophotonics,夯實其在光通信領域的領先位置;II-VI集團通過收購Photop、Finisar將自身材料業務延展至通信、工業、汽車等領域,並於2022年成功收購Coherent進一步鞏固全球光通信龍頭地位。兩家公司均為涵蓋多品類的平台型企業,在光通信領域實現芯片/器件/模塊上下游一體化佈局,且橫向拓展至工業、消費等其他領域。根據Yole數據,Lumentum和II-VI在2020年全球光芯片市佔率合計達到79.5%,佔據主導地位。

海外龍頭光芯片產品佈局集中在高速率。海外龍頭在光通信行業起步早、積累多,基本覆蓋光芯片全速率、不同波段產品,應用於電信/數據中心/企業全場景。細分產品來看,海外龍頭企業已逐漸退出2.5G低端光芯片市場的競爭,聚焦價值量更高的25G及以上光芯片,牢牢把握高端市場。Lumentum於2022年3月發佈100G和200G PAM4 EML、100G PAM4 DML,II-VI於同年9月發佈200G EML產品,提前部署下一代數據中心應用。

國內廠商:低端賽道以成本取勝,高端賽道國產化突破逐漸明朗

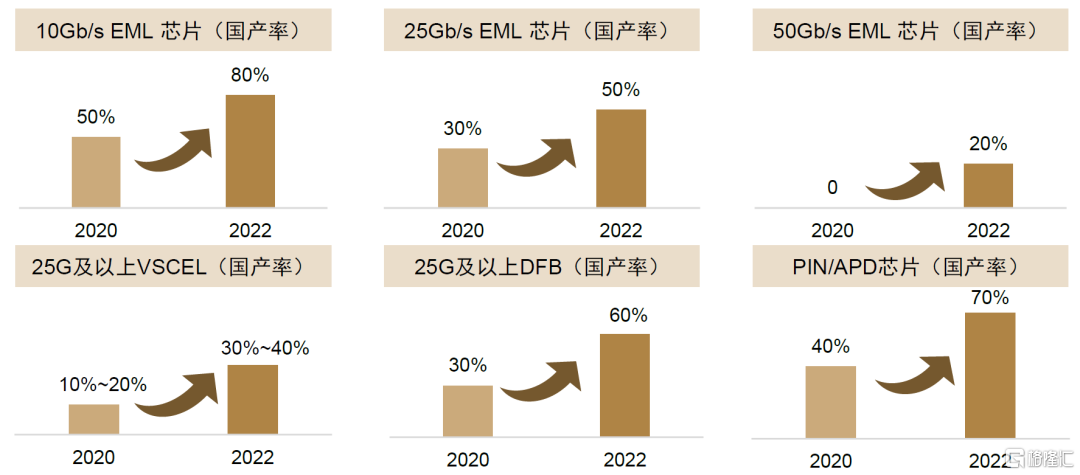

不同速率光芯片國產化進度不同,中低速率已基本完成國產化,25G及以上高速產品正處於國產化突破階段。根據源傑科技招股書和ICC,1)全球2.5G及以下DFB激光器芯片市場中,國內芯片廠商佔據主要份額,國外廠商由於成本競爭等因素已基本退出市場。2)10G市場中,我國企業已基本掌握10G光芯片核心技術,2021年源傑科技在10G DFB市場的份額已超過住友電工達到20%,但部分型號技術門檻高仍依賴進口,如用於10G-PON數據下傳的10G 1577nm EML芯片,目前僅部分國際頭部廠商能實現批量供貨。3)25G市場中,國內已有多家廠商實現量產25G芯片,2021年25G光芯片國產化率為20%。4)50G及以上市場中,海外產品佔據主要份額,最高速率可達200G;國內尚處於技術攻關階段,少數50G產品送樣測試,2021年25G以上光芯片國產化率不到5%。整體來看,本土廠商在中低端市場已具備技術實力和批量出貨能力,高端芯片落後海外2代以上。

圖表20:2021年2.5G及以下DFB激光器芯片全球市場競爭情況(按銷售額)

資料來源:ICC,源傑科技招股書,中金公司研究部

圖表21:2021年10G DFB激光器芯片全球市場競爭情況(按銷售額)

資料來源:ICC,源傑科技招股書,中金公司研究部

圖表22:部分國內廠商在不同速率激光器芯片上的佈局情況

資料來源:各公司公吿,各公司官網,中金公司研究部;注:統計截至2023/3

我們認為,中高端光芯片國產替代機遇與挑戰並存。受工藝穩定性、可靠性、批量供貨能力及客户認證等因素影響,海外廠商在中高端光芯片市場中仍佔據主導地位。但同時,我們也看到下游光模塊市場國產替代已基本完成,在國家政策大力扶持、提速升級窗口期拉長等契機下,我們看好國內光芯片頭部企業的技術追趕。

► 挑戰:國內光芯片廠家起步較晚,在部分設備材料、製造工藝等產業鏈配套上和海外頭部廠商仍有差距。1)設備:雖然中微公司、北方華創等國內廠商已實現中低端MOCVD外延設備的供應,高端MOCVD仍依賴進口,電子束光柵設備、腔面鍍膜機等也基本採購自海外,尚未實現國產替代。2)工藝:海外領先廠商可自行完成從芯片設計、外延生長到晶圓製造的全工序,國內廠商普遍具有除外延外的後端加工能力,但外延工藝落後於海外,多數廠商需向國際廠商採購高端外延片,一定程度上限制了高端光芯片的發展。3)良率:受限於工藝成熟度,國內10G以上光芯片良率仍有提升空間。4)人才:光芯片在分子束外延、減薄、鍍膜、切割等環節均需要長期的工藝經驗積累,國內高端光芯片專業研發人才較為緊缺。

► 機遇#1:下游光模塊國產化水平較高,向上遊延伸進一步整合產業鏈。根據LightCounting,2021年全球光模塊銷售額前十廠商中國內廠商佔六家,分別是中際旭創(與II-VI並列第一)、華為海思(第三)、海信寬帶(第五)、光迅科技(第六)、華工科技(第八)和新易盛(第九),我國光模塊國產替代已基本完成。光模塊廠商在鞏固模塊市場份額的同時,向產業鏈上游縱向佈局。我們認為光模塊綜合廠商有望依託其市場地位和產品拓展能力,催熟我國光芯片產業鏈,進一步推動我國光通信全產業鏈國產替代。

圖表23:源傑科技主要產品良品率指數

資料來源:源傑科技第二輪審核問詢函的回覆,中金公司研究部;注:假定2019年10G激光器芯片產品的良品率指數為100,其他良品率指數均以2019年10G激光器芯片產品的真實良品率分別折算得到

圖表24:全球十大光模塊供應商變化情況(按銷售額)

資料來源:LightCounting,中金公司研究部

► 機遇#2:政策加碼,推動高端光芯片國產替代持續深入。工信部於2017年發佈的《中國光電子器件產業技術發展路線圖(2018-2022年)》指引我國光芯片行業發展,目標到2022年10G EML、25G EML、50G EML、25G及以上DFB芯片的國產化率分別達到80%、50%、20%和60%。2021年6月出台的《上海市戰略性新興產業和先導產業發展"十四五"規劃》將光子芯片與器件等確定為“面向未來重點佈局的先導產業”,重點突破高端光芯片的研發與應用。工信部於2022年6月啟動《中國光電子器件產業技術發展路線圖(2023- 2027年)》的編制,我們認為下一個五年發展路線圖將繼續高度重視光電子技術產業,疊加一系列數字經濟政策對光芯片終端應用需求的刺激,有望從政策面拉動光芯片國產化的不斷突破。

圖表25:《中國光電子器件產業技術發展路線圖(2018-2022年)》2020和2022年光芯片發展目標

資料來源:《中國光電子器件產業技術發展路線圖(2018-2022年)》,工信部,中金公司研究部

► 機遇#3:調製形態升級、數通客户升級節奏分化,或給予國產光芯片廠商更充裕的提速升級窗口期。1)調製技術演進,激光器速率提升需求慢於模塊端。和NRZ調製方式相比,PAM4調製格式能夠通過改變光信號的可調幅度和時間間隔實現在同一頻譜帶寬內傳輸更高速的數據,且通過多路PAM4信號疊加能夠進一步推升模塊的傳輸速率。2)數通客户需求分化拉長存量產品生命週期。不同互聯網廠商對帶寬升級的迫切性存在差異,以400G為例,我們觀察到海外頭部互聯網公司谷歌、微軟等升級節奏較快,谷歌自2019年起便實現了400G光模塊的初步商用;而國內互聯網客户2021年後才開始推進200G/400G的初步批量部署。根據LightCounting,國內雲計算廠商對下一代光模塊部署的節奏相較部分海外頭部互聯網廠商慢2-3年。我們認為數通光模塊升級節奏的分化或有望拉長100G等存量光模塊的生命週期。綜上,我們認為國內光芯片廠商應對技術突破和產品提速升級的窗口期有望拉長,高端光芯片國產替代有望迎來發展契機。

► 機遇#4:國產廠商技術不斷追趕,有望後來居上。根據OFweek,國內首條多材料、跨尺寸的光子芯片產線將於2023年建成[1],我們認為該產線有望填補我國在光子芯片晶圓代工領域的空白。隨着國內廠商光芯片設計、製造技術不斷成熟優化,我們看好光芯片國產替代進程步入加速期。

據ICC預測,我國光芯片廠商銷售規模佔全球光芯片市場的比例有望持續提升,中高速率產品增長曲線將更為陡峭;到2024年,國產光芯片在25G和25G以上的全球市場份額有望分別達到64%、18%。結合ICC對不同速率國產光芯片滲透率的預測,我們估測2021年光芯片整體國產替代率約25%,到2025年有望達到36%。結合前一章節對全球光芯片市場規模的測算,我們預計國產光芯片可達市場空間有望從2022年的7.5億美元增長至2025年的15億美元,2022-2025年CAGR為26%,增速遠高於全球光芯片整體市場規模增速。我們認為,具備光芯片自主外延設計和製備能力、以IDM模式發展的國內頭部光芯片供應商有望優先受益於國產替代,其銷售收入的增長速度或更高於行業平均水平。

圖表26:國產光芯片佔全球光芯片市場比例預測

資料來源:ICC,中金公司研究部

圖表27:國產光芯片整體市場規模預測

資料來源:《源傑科技第二輪審核問詢函的回覆》,LightCounting,ICC,中際旭創定向增發募集説明書,中金公司研究部

大模型時代已至,硅光芯片引領光通信與計算未來趨勢

硅光芯片:超越“摩爾定律”的新曙光

硅光芯片是採用硅光子技術製備的光芯片。硅光芯片基於成熟度高、成本下探空間大的絕緣襯底上硅(Silicon-On-Insulator,SOI)平台,利用成熟的CMOS微電子製備工藝,在同一硅晶圓上集成光源、調製器、波導、探測器、濾波器、CMOS電路等器件,實現光信號處理與電信號處理的深度融合。

► 優勢:硅光芯片有機結合微電子技術和光電子技術,兼具微電子尺寸小、成本低、集成度高的特性和光子高帶寬、高速率、低功耗的優勢。

► 不足:目前硅光芯片尚面臨硅光耦合工藝、晶圓自動測試及切割、設計工具非標準化等技術瓶頸。受制於工藝成熟度、產業標準尚未統一以及產業鏈完備性,硅光芯片在成本、良率、功耗上的理論優勢還未顯現,因此還沒有大規模普及。

圖表28:Intel硅光芯片結構-晶圓鍵合法

資料來源:Intel公司官網,中國通信學會,中金公司研究部

人工智能浪潮迭起,硅光方案在高速通信和計算場景中加速滲透

高速通信場景中硅光模塊性價比凸顯,硅光芯片有望承載數據中心內主要的高速信息傳輸。得益於技術成熟度,在400G時代傳統分立式光模塊仍是市場主流。然而在800G以上更高速場景中,傳統光通信的堆疊和多通道方案將面臨成本、能耗雙高的挑戰;與此同時,硅光模塊高度集成的特性大幅減小了模塊體積、有效降低成本並控制功耗。展望未來,大模型訓練過程對數據中心內部通信密度的要求大幅提升,硅光芯片能夠在低成本的前提下有效提高數據中心內集羣之間、服務器之間甚至芯片之間的通信效率,硅光模塊的滲透率有望進一步提升。據Yole預測,2025年全球硅光模塊市場容量有望達到37.3億美元,佔整個光模塊市場比例近30%,2021-2025年CAGR約27%。

圖表29:全球硅光模塊市場規模及滲透率預測

資料來源:Yole,LightCounting,中金公司研究部

算力高增趨勢下,降低光模塊能耗的需求日益迫切。GPT等AI模型訓練的執行需要大規模的GPU陣列,算力高速增長隨之帶來能耗的快速攀升。以GPT-3為例,一次訓練需要消耗約19萬度的電力,AI集羣的發展受到高能耗的限制。隨着通信速率的提升,傳統可插拔光模塊的功耗也呈現增長態勢,Cisco官網預測2022年可插拔光模塊的功耗相比2010年將增長26倍。NVIDIA的Craig Thompson在OCP 2022上表示AI集羣所需要的網絡帶寬面臨32倍的提升訴求,繼續使用可插拔光模塊將帶來成本翻倍和20-25%的額外功耗[2]。我們認為在數據中心降低整體能耗的壓力下,如何降低光連接部分的功耗變得日益重要。

CPO技術引領下一代數據中心風向,助力硅光芯片成為超高帶寬數據光互聯的標配。CPO(Co-Packaged Optics,共封裝光學)將硅光芯片封裝而成的光引擎和交換ASIC共同裝配在同一個插槽上,較可插拔方案優勢明顯:1)功耗更低:CPO方案大幅縮短交換芯片和光引擎間的佈線距離,進而降低電信號驅動功耗。根據Cisco官網,把51.2T系統中的可插拔光模塊替換為CPO後,將交換ASIC與光引擎連接所需的功率可減少50%,從而使得整機系統總功率減少25-30%。2)成本更低:CPO方案減少了對設計成本較高、能夠傳輸超高速電信號的PCB的需求以及額外的DSP芯片使用,有效降低系統成本。3)集成度更高,可實現更高密度的端口設計。

圖表30:可插拔和CPO兩種封裝方案

資料來源:芯東西,中金公司研究部

圖表31:51.2T系統中可插拔光模塊替換為CPO後的功耗結構對比(2023年)

資料來源:Cisco官網,中金公司研究部

我們認為,在800G時代可插拔或仍是市場主流,但當通信帶寬提升至1.6T及以上,數據中心內部光連接升級或將轉向高能效比的CPO方案,而硅光芯片作為CPO高集成度芯片首選方案有望在數據中心應用場景中普及。據LightCounting預測,CPO搭配硅光有望在2025年迎來一定程度的放量,到2027年CPO出貨量有望達到450萬件,在800G和1.6T端口出貨總數中佔比接近30%,主要應用於AI和高性能計算集羣中,其次是雲數據中心交換機場景。

圖表32:800G/1.6T CPO端口和其他(以太網光模塊、AOCs)出貨量預測

資料來源:LightCounting,中金公司研究部

後摩爾時代傳統電子計算陷入發展瓶頸,硅光芯片有望賦能未來計算系統。隨着人工智能、神經網絡、語音處理等技術的蓬勃發展,大容量實時數據處理和分析場景催生對算力的高需求,全球算力規模高速增長。據OpenAI統計,自2012年起,每3-4個月人工智能的算力需求翻番,當前電芯片的發展逼近摩爾定律極限,無法完全滿足大模型訓練場景下快速攀升的數據吞吐需求。相較於電芯片,光子之間干擾小,兼具更高計算密度與更低能耗的優勢。根據公司官網,曦智科技的第二代高性能光子計算處理器PACE實現在單個光子芯片中集成超過10,000個光子器件,其運行特定循環神經網絡速度是目前高端GPU的數百倍[3]。

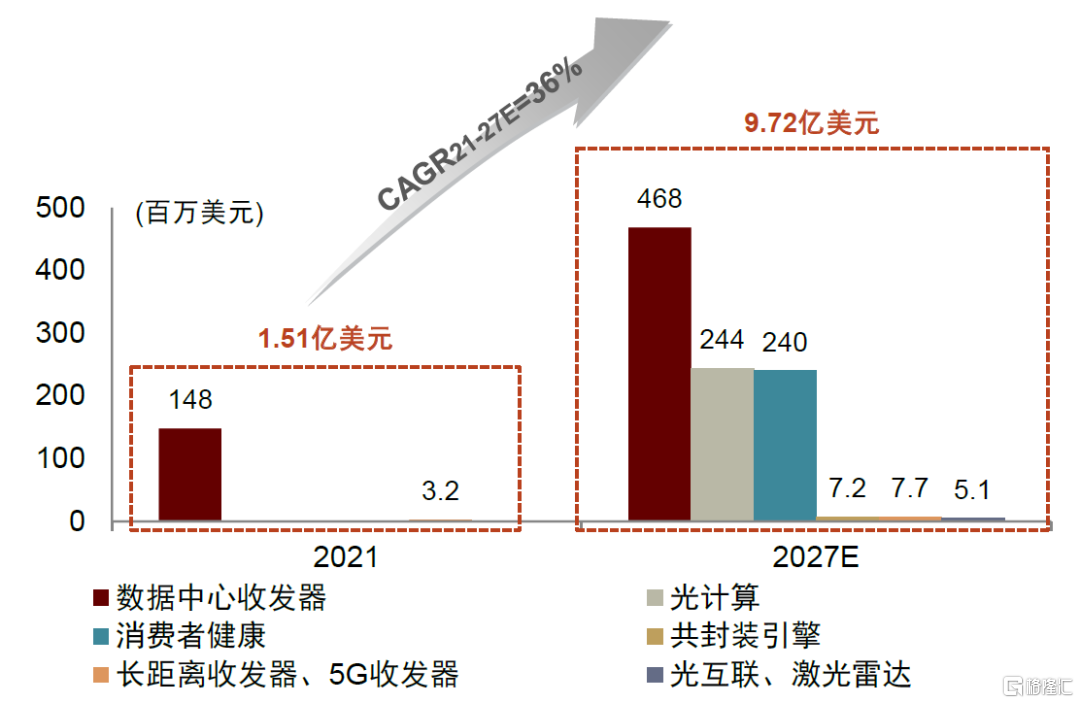

從光通信到光計算、光傳感,硅光芯片市場空間未來可期。根據Yole數據,2021年全球硅光芯片市場規模為1.51億美元,Yole預計到2027年,硅光芯片市場規模有望增長至9.72億美元,2021-2027年CAGR高達36%;其中,數據中心通信和光計算為2027年硅光芯片最主要的兩大應用場景,市場規模分別為4.68億美元和2.44億美元。我們認為,光通信與光計算相輔相成,最終使得數據計算與傳輸均在光域中完成,有望助推硅光芯片市場規模進一步上行;此外,消費者健康、激光雷達等光傳感潛在場景亦有望貢獻市場空間增量。

圖表33:2021年和2027年全球硅光芯片市場規模

資料來源:Yole,中金公司研究部

硅光芯片產業鏈

硅光芯片產業鏈可分為上-中-下游,上游主要包括PDA設計工具、SOI襯底、外延片等供應商,中游涵蓋硅光芯片設計、製造、封裝廠商,下游主要是通信網絡設備商及系統商。由於硅光技術成熟度仍有待提升且當前商用產品較少,目前硅光產業尚未形成穩定的競爭格局。

海外:大廠積極部署硅光賽道,產業化發展程度較高。在硅光芯片領域,部分國外一流企業擁有較為完善的佈局,推出多款基於硅光技術的芯片或器件並實現出貨,在行業中佔據主要位置。

在CPO領域,全球網絡設備和芯片大廠、終端雲廠商均前瞻性地佈局CPO相關技術及產品,並致力於推進CPO標準化工作。Meta和Microsoft於2019年創建了CPO聯盟,起草相關標準;Intel於2020年展示業界首個集成了8個1.6T硅光引擎的CPO樣機,交換容量為12.8T;英偉達在OFC 2022上展示利用台積電COUPE封裝技術實現硅光芯片連接GPU系統的模型;Broadcom推出的帶寬為51.2T的Tomahawk 5採用CPO技術將交換芯片與100G PAM4接口共同封裝。我們觀察到海外CPO佈局主要由網絡設備和芯片大廠推進,我們認為其原因可能是:1)技術實力方面,博通、英偉達等廠商網絡實力較強,開始探索基於51.2T交換芯片的下一代CPO交換機的時間較早。2)商業訴求方面,網絡設備商相比雲計算廠商更有動力推進一整套網絡架構方案的落地以提高其在產業鏈中的地位。

圖表34:海外廠商CPO技術佈局一覽

資料來源:各公司官網,36氪,ServeTheHome,中金公司研究部

國內:尚處於追趕者地位,硅光技術不斷突破。2018年,中國信科集團聯合國家信息光電子創新中心實現我國首款100Gb/s硅光芯片的正式投產;2021年12月,我國完成首款1.6Tb/s硅基光收發芯片的聯合研製和功能驗證,實現了我國硅光芯片技術向Tb/s級的首次跨越。我國硅光芯片研製以及後端封裝能力不斷提升,但由於起步較晚,在流片、製造、測試等環節仍依賴於海外。

► 在硅光通信領域,國內企業主要有兩種參與模式:1)光模塊或系統設備商主要通過併購或合作的方式,以實現前沿技術儲備或降本目的。2)從Intel、Luxtera等國際一流硅光企業或海外名校出來的技術人才歸國創立專業硅光芯片公司、。國內CPO技術的主要參與者為具備硅光芯片設計或生產能力的光模塊廠商,基於自身的硅光芯片配合下游客户研發CPO方案。

► 在硅光計算領域,全球硅光計算行業仍處於發展早期,我國在研發、測試到推出產品等環節上的時間線幾乎與國際廠商持平。

圖表35:國內佈局硅光領域的公司一覽

資料來源:各公司公吿,各公司官網,中金公司研究部;注:統計截至2023/3

相關風險

數通及電信市場需求不及預期。若數通、電信市場發展進程放緩,可能會導致光模塊的需求不及預期,從而降低光芯片的需求。

國產光芯片技術迭代不及預期。若國內光芯片廠家技術迭代不及預期,將無法打破海外龍頭在核心技術、產品推廣上的競爭壁壘,高端光芯片的國產替代速度或不及預期。

硅光及CPO新技術發展不及預期。目前硅光產業仍處於前期發展階段,僅在數通短距通信取得局部成功;CPO方案更是在早期發展階段。若硅光芯片得不到下游客户需求和底層生態建設的支持,硅光及CPO技術發展將不及預期,未來實現規模化應用的不確定性較高,可能影響硅光芯片市場的規模。

行業競爭加劇風險。中高端光通信芯片存在較高技術壁壘,領先廠商可通過工藝積累和客户資源積累取得可觀的毛利率。若行業競爭加劇,參與者可能通過價格戰維持或取得市場份額,從而影響光芯片廠商的營收和盈利水平。

[1]https://fiber.ofweek.com/2022-10/ART-8100-2100-30576756.html

[2]https://www.lightcounting.com/newsletter/november-2022-special-focus-on-optical-connectivity-and-ai-at-ocp-summit-261

[3] https://www.lightelligence.co/index.php/news/infos/33.html

注:本文摘自中金公司2023年4月6日已經發布的《硬科技前沿系列:“芯”光璀璨,光芯片點亮未來高速連接與計算》,報吿分析師:

李詩雯 分析員 SAC 執證編號:S0080521070008 SFC CE Ref:BRG963

鄭欣怡 聯繫人 SAC 執證編號:S0080122070103

陳昊 分析員 SAC 執證編號:S0080520120009 SFC CE Ref:BQS925

於新彥 聯繫人 SAC 執證編號:S0080122080172

彭虎 分析員 SAC 執證編號:S0080521020001 SFC CE Ref:BRE806