本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

總結我國公募REITs 2022年年度報吿,儘管底層資產經營面臨多重因素擾動,但部分產品的業績表現和分派率完成度仍然可圈可點。底層資產估值方面,大部分特許經營權REITs底層資產估值隨時間而回落,產權REITs的底層資產估值則變化不大。此外,投資者結構數據顯示當前REITs市場以機構投資者為主,其中產業園區、能源和保障房是機構投資者佔比較高板塊,而生態環保板塊的個人投資者佔比最高。

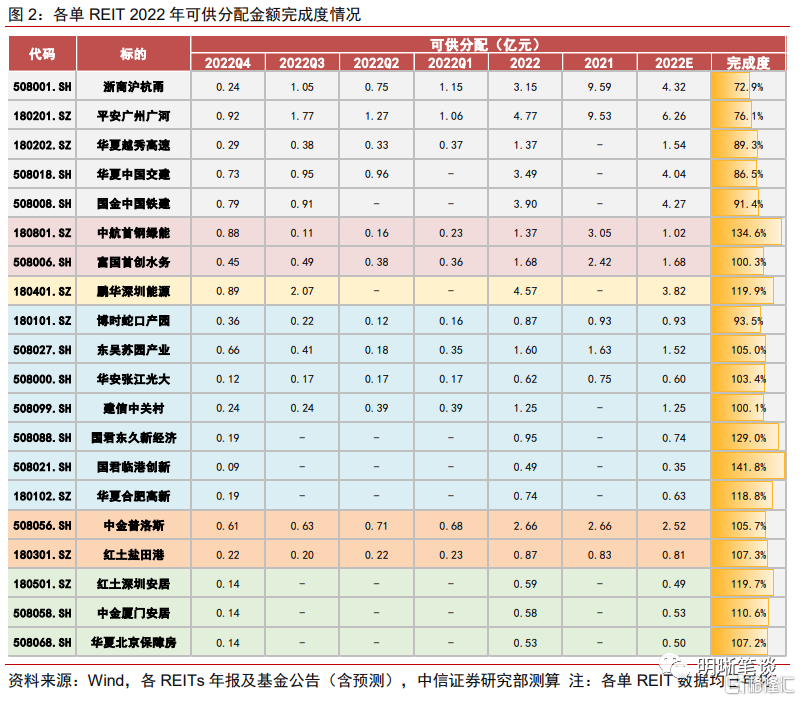

多重壓力下,公募REITs 2022年業績表現如何?2022年全年,散點疫情頻發、宏觀經濟下行壓力、免租以及通行費優惠等因素影響下,公募REITs底層資產業績表現分化,其中不乏亮點。可供分配金額方面,除高速公路的可供分配金額不及預期外,其餘大部分REITs的可供分配金額均實現了招募説明書的預測值,對應的分派率(按發行價購入)基本都在4%以上。

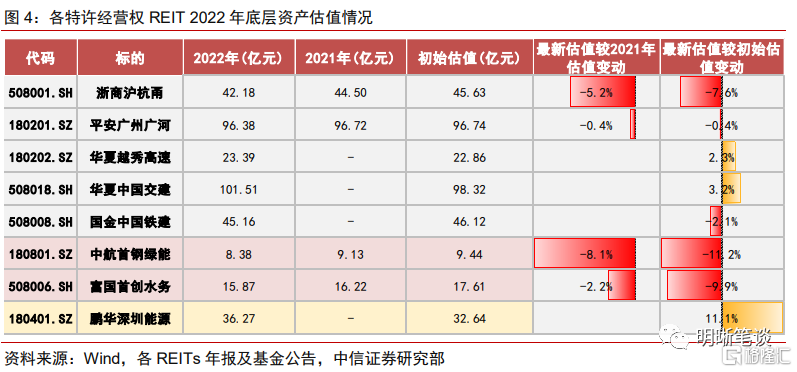

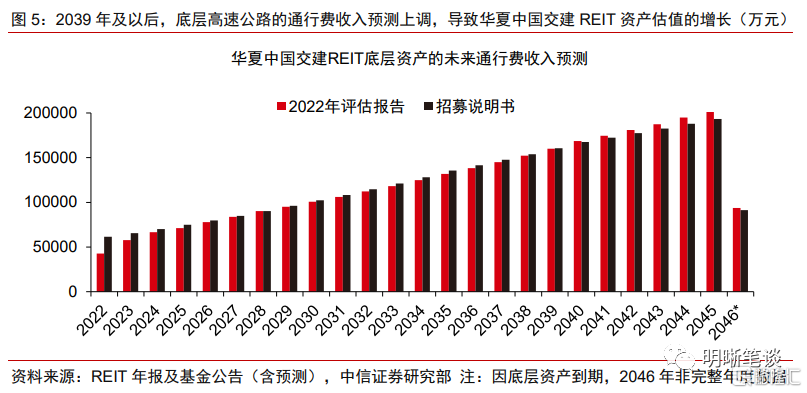

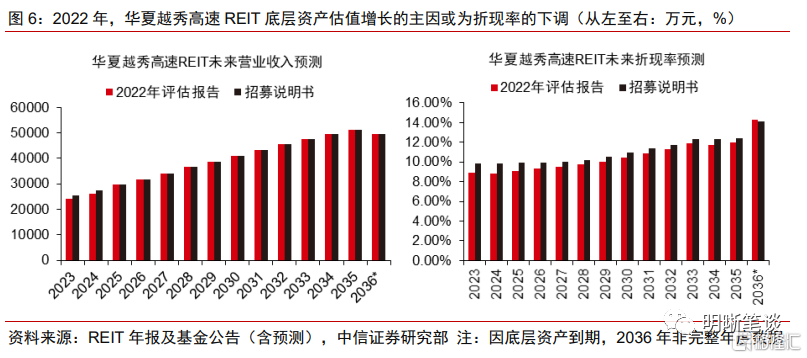

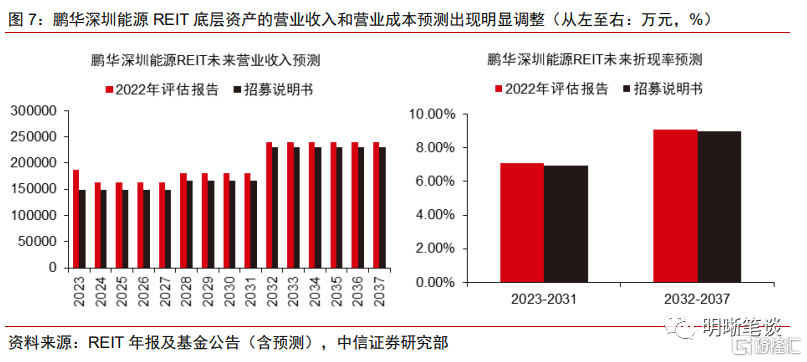

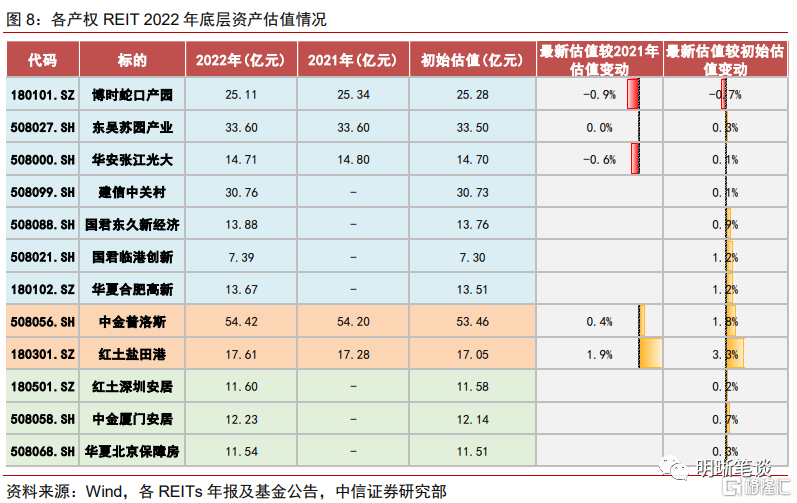

底層資產估值變動。對於特許經營權REITs而言,剩餘期限內其資產的市場價值將逐年遞減並趨於零,因此2022年多數特許經營權REITs的資產估值均不同程度回落。但仍有3只REITs的底層資產估值有所上調,其中,由於2039年及以後底層高速公路的通行費收入預測較招募説明書的初始預測有所提高,華夏中國交建REIT底層資產估值上升;華夏越秀高速REIT則因為折現率的下調導致底層資產估值增長;鵬華深圳能源REIT由於售氣量、售電價等指標預測調整,底層資產的營業收入預測值較招募説明書有所增長,帶動底層資產估值實現了11%的較大幅度增長。產權REITs方面,底層資產估值整體變化不大。根據各REIT年報和評估報吿,絕大多數的產權REITs底層基礎設施最新估值較初始估值上升0%-2%左右。首批上市的REITs中,3只產業園區REITs的最新估值較2021年估值小幅回落或持平。

投資者結構變動。對比各REIT 2022年中報、上市公吿交易書和年報披露的投資者結構數據,公募REITs市場以機構投資者為主。分板塊看:(1)高速公路REITs——截至2022年底,各REIT的機構投資者佔比均較2022年年中有所增長。其中,國金中國鐵建REIT的機構投資者佔比提升幅度最高;(2)生態環保REITs——該板塊是整個REITs市場中個人投資者佔比較高的板塊,2只REITs的個人投資者佔比均超過20%;(3)能源REITs——截至2022年底,鵬華深圳能源REIT的機構投資者佔比達到96.95%,較發行時增長近2個百分點;(4)產業園區REITs——除國君東久新經濟REIT外,其餘各單REIT的機構投資者持有份額佔比都有不同程度的提升,且佔比的增幅不小;(5)倉儲物流REITs——持有人佔比分化明顯,中金普洛斯REIT的機構投資者佔比高達96.4%,而紅土鹽田港REIT的機構投資者佔比則略低於90%;(6)保障房REITs——該板塊機構投資者佔比較高,3只REITs的相關讀數均在95%左右。

風險因素:REITs底層資產所在行業出現超預期政策,包括高速公路通行費減免、產業園區租金減免等;疫情影響超預期以及國內經濟基本面修復不及預期或對底層資產經營產生負面影響;地緣政治因素等不確定性影響市場整體的風險偏好。

正文

多重壓力下,公募REITs 2022年業績表現如何?

2022年全年,散點疫情頻發、宏觀經濟下行壓力、免租以及通行費優惠等因素影響下,公募REITs底層資產業績表現分化,其中不乏亮點。對於各單REITs底層資產逐季表現的詳細分析,可參考我們此前發佈的《公募REITs 2022年季度報吿點評》系列,本文僅從完成度的角度觀察各單REITs底層資產的業績表現情況。具體來看,營業收入方面,共計8只REITs的底層資產實際營業收入達到/超過了招募説明書中的預測值,主要分佈於生態環保、能源、產業園區、倉儲物流和保障房板塊,高速公路的營收則由於車流量下降和通行費收入減免等而普遍低於預期,完成度僅為預測值的77%-85%。EBITDA方面,共計12只REITs的底層資產實際營業收入達到/超過了招募説明書中的預測值。

除高速公路的可供分配金額不及預期外,其餘大部分REITs的可供分配金額均實現了招募説明書的預測值,對應的分派率(按發行價購入)基本都在4%以上。從完成度角度來看:(1)高速公路REITs——疫情擾動頻發對於其收入端的衝擊明顯,疊加通行費減免政策,使得高速公路REITs底層資產2022年的業績不及預期,進而導致全年可供分配金額僅完成預測值的70%-90%;(2)生態環保REITs——2只生態環保REITs的可供分配金額均超額完成,其中中航首鋼綠能REIT的完成度更高;(3)產業園區REITs——基金管理人和運營管理機構通過減免管理費等方式緩解項目成本端壓力,相關措施有效對沖了收入減少對於投資人可分配現金流的負面影響,除博時蛇口產園REIT外,其餘產業園區REITs的可供分配金額均超過預測值;(4)倉儲物流REITs和保障房REITs——該類型REITs的底層資產經營表現出較強的抗週期性,各單REITs可供分配金額完成度較高;(5)能源REITs——2022年全年的可供分配金額完成度高達120%。結合各只REITs的可供分配金額以及發行規模,2022年絕大部分公募REITs實現了超過4%的分派率,體現出這一產品穩定分紅的特徵。

底層資產估值變動

大部分特許經營權REITs的資產估值均不同程度回落。對於特許經營權REITs而言,剩餘期限內其資產的市場價值將逐年遞減並趨於零,因此2022年大部分特許經營權REITs底層資產的估值較2021年底估值/初始估值有所下降。但華夏中國交建REIT、華夏越秀高速REIT和鵬華深圳能源REIT的底層資產價值卻有所增長,根據2022年的評估報吿:(1)華夏中國交建REIT——2039年及以後,底層高速公路的通行費收入預測較招募説明書的初始預測有所上調,導致資產估值的整體增長;(2)華夏越秀高速REIT——評估報吿的主要變動包括一是考慮疫情因素的影響,“對2023年和2024年路費收入按正常預測值的95%取值”;二是未來各年度對應的折現率有所下調。其中,折現率的下調對於資產估值的影響更為顯著,因此最終估值模型的調整導致華夏越秀高速REIT底層資產估值增長;(3)鵬華深圳能源REIT——由於售氣量、售電價等指標預測調整,底層資產的營業收入預測值較招募説明書有所增長,並導致同期淨現金流增長,儘管2022年評估報吿所用折現率較招募説明書中的水平有所提高,但綜合來看,該REIT底層資產估值仍實現了11%的較大幅度增長。

產權REITs的底層資產估值整體變化不大。根據各REIT年報和評估報吿,絕大多數的產權REITs底層基礎設施最新估值較初始估值上升0%-2%左右。首批上市的REITs中,3只產業園區REITs的最新估值較2021年估值小幅回落或持平。其中,博時蛇口產園REIT底層資產最新估值錄得25.11億元,較招募説明書披露的初始估值下跌0.7%,較2021年底估值下跌0.9%。由於該REIT 2022年度評估報吿披露的估值模型信息有限,暫無法進一步分析估值下調的原因。

投資者結構變動

公募REITs市場以機構投資者為主。對比各REIT 2022年中報、上市公吿交易書和年報披露的投資者結構數據,分板塊看:(1)高速公路REITs——截至2022年底,各REIT的機構投資者佔比均較2022年年中有所增長。其中,國金中國鐵建REIT的機構投資者佔比提升幅度最高;(2)生態環保REITs——該板塊是整個REITs市場中個人投資者佔比較高的板塊,2只REITs的個人投資者佔比均超過20%;(3)能源REITs——截至2022年底,鵬華深圳能源REIT的機構投資者佔比達到96.95%,較發行時相比增長近2個百分點;(4)產業園區REITs——除國君東久新經濟REIT外,其餘各單REIT的機構投資者持有份額佔比都有不同程度的提升,且佔比的增幅不小;(5)倉儲物流REITs——持有人佔比分化明顯,中金普洛斯REIT的機構投資者佔比高達96.4%,而紅土鹽田港REIT的機構投資者佔比則略低於90%;(6)保障房REITs——該板塊機構投資者佔比較高,3只REITs的相關讀數均在95%左右。

風險因素

REITs底層資產所在行業出現超預期政策,包括高速公路通行費減免、產業園區租金減免等;疫情影響超預期以及國內經濟基本面修復不及預期或對底層資產經營產生負面影響;地緣政治因素等不確定性影響市場整體的風險偏好。

注:本文節選自中信證券研究部已於2023年4月4日發佈的《公募REITs 2022年年報點評——公募REITs年報帶來哪些增量信息》報吿。

分析師:

中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001