3月31日週五20:30,美國勞工部公佈了美聯儲最青睞的通脹指標。

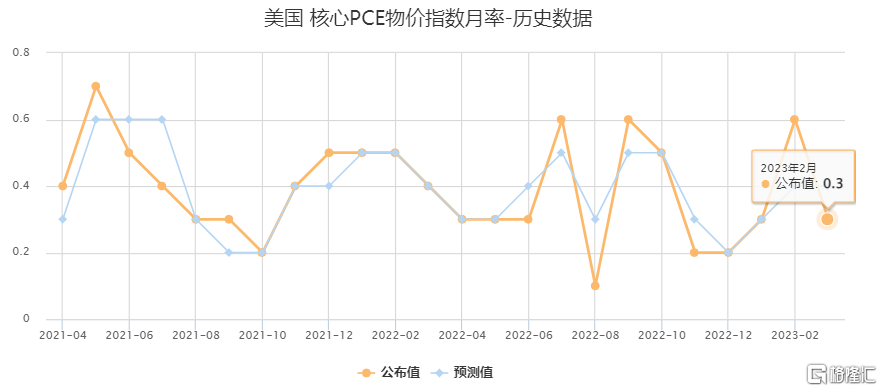

數據顯示,美國2月PCE物價指數環比增長0.3%,預期為0.5%;同比增長5%,預期為5.1%。美國2月核心PCE物價指數環比增長0.3%,預期為0.4%;同比增長4.6%,預期為4.7%。

數據公佈後,美股開盤走高。截止發稿,納指升0.55%,道指升0.55%,標普500指數升0.46%。

美元指數短線走低後回升,現升0.09%報102.253。

貴金屬集體上揚,現貨金價短線上揚10美元,現報1987.43美元/盎司;現貨銀價一度突破每盎司24美元大關。

超預期放緩!

具體來看,美國2月PCE物價指數同比5%,低於預期的5.1%,前值5.4%;2月PCE物價指數環比增長0.3%,預期0.3%,前值0.6%。

2月PCE物價同比上升主要是受能源和服務價格影響。2月商品價格同比上升3.6%,服務價格上升5.7%,食品價格上升9.7%,能源價格上升5.1%。

值得關注的是,2月核心PCE物價指數(不包括食品和能源在內)同比4.6%,低於預期的4.7%,為2021年10月以來的最低水平;2月核心PCE物價指數環比0.3%,預期0.4%,前值0.6%。

2月個人消費支出環比增長0.2%,預期為0.3%。前值為1.8%,實際個人PCE環比-0.1%,符合預期,前值為1.1%。

2月個人可支配收入增速有所下降,同比增加0.5%,小於前值2.0%,環比增加0.2%,小於前值1.5%。

美聯儲5月還加不加息?

低於預期的核心PCE數據,市場認為美聯儲進一步緊縮的必要性降低。

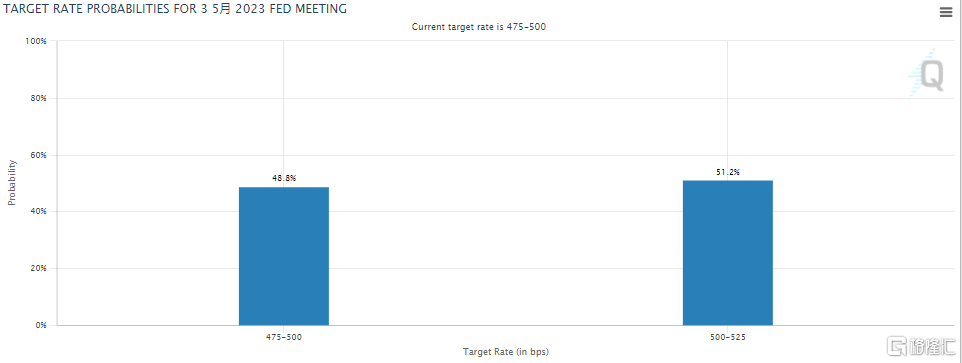

據“美聯儲觀察(FedWatch)”工具最新數據顯示,目前,市場押注美聯儲5月加息25基點和不加息的概率約在50%左右。

不過值得注意的是,雖然通脹放緩,可能將減輕美聯儲採取更多措施的壓力,但或仍難讓其滿意。

如果通脹始終居高不下,預計美聯儲還是將不得不繼續加息,即使是冒着引起經濟衰退的風險。

要知道,美聯儲的目標始終是將通脹率回落至2%,而當前的增速仍是目標的兩倍多,通脹依舊是居高不下。

回來來看,3月22日,美聯儲宣佈加息25個基點,將聯邦基金利率目標區間上調到4.75%至5%之間,為2007年10月以來的最高水平。同時這也是自2022年3月以來第九次加息。

再加之,此前一輪銀行業危機的爆發,讓美聯儲在高通脹之下,還要兼顧穩住市場的信心重任。

FINANCIAL首席全球策略師對於最新的美國PCE數據指出:

股市似乎對通脹略有下降感到高興,這本應如此,因為它突顯出美聯儲的行動實際上正在奏效,儘管速度很慢。國債市場的直接反應證實了這一點,因為我們看到收益率下降。可以肯定的是,這確實表明美聯儲在5月的會議上仍然加息,銀行業或商業房地產行業沒有另一個令人擔憂的領域。這份報吿沒有暗示美聯儲在下次會議上暫停加息。

同時,美聯儲官員也當即潑冷水。美國波士頓聯儲主席柯林斯在數據公佈後表示,雖然PCE通脹數據是積極的消息,然而美聯儲在降低通貨膨脹方面還有很多工作要做,新數據並沒有實質性地改變他的觀點。他稱他仍然高度依賴數據,一些表明經濟放緩的資料是美聯儲希望看到的。

對於目前的高通脹,標普全球評級美國首席經濟學家Beth Ann Bovino也曾表示:

“雖然美聯儲已經將注意力轉向了兩害相權取其輕,但通脹仍然是一個問題,不包括住房在內的服務價格尤其棘手。幸運的是,有跡象表明通脹預期已從近期高點回落,但還不足以讓美聯儲宣佈獲勝。”