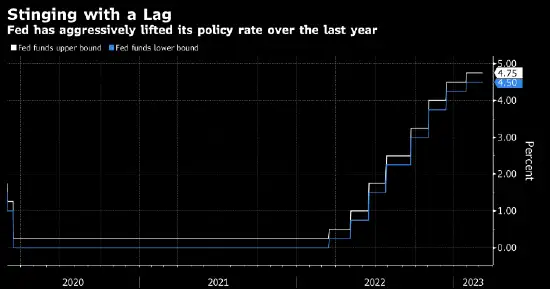

自一年前美聯儲啓動瘋狂加息以來,華爾街最熱門的一個討論話題就是“何時某些東西會被打破”,硅谷銀行的轟然倒塌讓人們找到了答案。

硅谷銀行被接管標誌着2008年金融危機以來美國最大一宗銀行倒閉案發生,各交易臺立刻開始重新計算美聯儲升息前景。上週還在思考下一回加息力度會有多大的交易員現在押注美聯儲今年最多再加息一次,甚至有可能根本不加息。而且他們還恢復了對美聯儲年底前降息的預測。

具有諷刺意味的是,華爾街許多人前陣子還在反思自己的直覺是不是出錯,懷疑犯了杞人憂天的毛病。由於經濟表現堅挺,企業仍在繼續招聘,加之貸款違約率低,人們本來覺得加息帶來的痛苦可能僅限於加密貨幣和網紅股泡沫破滅。過去幾周,由於美聯儲主席鮑威爾的鷹派講話,市場提高了對利率峯值的預期。

事實證明,只要多保持下耐心就能看到加息的影響顯現。現在投資者要考慮的是美聯儲在頑固通脹和銀行業危機間會如何取捨。

“現在我們終於開始感受到貨幣政策漫長且多變的滯後影響,” T.Rowe Price Associates首席美國經濟學家Blerina Uruci週五接受採訪時表示。“我認爲,硅谷銀行發生的事情只是第一個跡象。今年我們會發現,很多企業和銀行無法在高利率環境下經營下去”。

雖然現在硅谷銀行的困境似乎不太可能構成系統性金融風險,但其閃電式的倒閉提醒我們,在低利率環境下運營多年後,銀行業容易受到融資成本急劇上升的衝擊。硅谷銀行的倒下迫使美聯儲建立了一個新的緊急機制,允許銀行以優質資產爲抵押獲得一年期貸款。監管機構還承諾100%保護硅谷銀行無保險的儲戶利益。

鑑於貨幣政策收緊對實體經濟的傳導存在時滯,交易員正在尋找進一步的能顯示經濟已經像美聯儲期望的那樣放緩的跡象。

RBC BlueBay Asset Management首席投資官Mark Dowding表示,“銀行的壓力可能反映出貨幣政策正在收緊金融條件,儘管時間晚了些”。

歷史經驗表明,加息對經濟產生的影響可能坎坷而漫長。

例如, 美聯儲加息超過400個基點按理說會打擊就業市場,但這種情況尚未發生,週五的非農就業數據充其量是喜憂參半。

Vanguard Group Inc.的投資組合經理John Madziyire表示,“一年前,如果你說美聯儲會在12個月內加息450個基點,你會相信現在的經濟一定會發生變化,但其實沒有產生太大影響。”

一個關鍵的考慮因素是,在疫情期間借貸成本降至數十年低點後,美國經濟現在是否對利率不太敏感。例如,Black Knight數據顯示,超過40%的美國抵押貸款是在2020年或2021年發行的。

但鑑於硅谷銀行的崩盤暗示貨幣政策開始生效,現在的問題是, 美聯儲如何在遏制通脹與支持經濟之間取得平衡。

高盛集團已放棄對美聯儲下週加息的預期。交易員現在預計政策利率年中將在4.7%左右見頂,遠低於幾天前5.7%的預期峯值。如果週二發佈的CPI報告顯示通脹仍然高企,雖然利率有可能回升,但投資者正在開始考慮金融壓力造成的財富破壞程度及其會對通脹產生多大下行壓力。

“美聯儲的緊縮週期總是以打破某些事情來結束,這次也不會有不同,”Brandywine的投資組合經理Jack McIntyre表示。 “壞事發生在你過早奪走流動性,過去其影響要麼發生在經濟,要麼發生在通貨膨脹上,我們遇到的是金融體系被打破”。